ACAG 7.3

-0.1800 -2.47%

Όγκος: 51,524

Αξία: 379,459 | AEM 5.8

-0.1650 -2.84%

Όγκος: 16,127

Αξία: 95,368 | AKTR 10.54

-0.1200 -1.14%

Όγκος: 153,586

Αξία: 1,617,719 | BOCHGR 9.26

-0.1200 -1.30%

Όγκος: 513,717

Αξία: 4,769,903 | BYLOT 0.941

-0.0110 -1.17%

Όγκος: 2,997,973

Αξία: 2,824,146 | CENER 22

0.5500 2.50%

Όγκος: 508,562

Αξία: 11,134,710 | CNLCAP 6.9

-0.1000 -1.45%

Όγκος: 140

Αξία: 964 | CREDIA 1.26

-0.0260 -2.06%

Όγκος: 369,060

Αξία: 471,964 | DIMAND 12

0.0000 0.00%

Όγκος: 19,280

Αξία: 227,807 | EIS 1.694

-0.0240 -1.42%

Όγκος: 60,074

Αξία: 102,750 | EVR 2.03

-0.0500 -2.46%

Όγκος: 51,893

Αξία: 107,091 | MTLN 35.8

-1.2400 -3.46%

Όγκος: 390,734

Αξία: 14,244,466 | NOVAL 2.73

-0.0100 -0.37%

Όγκος: 8,978

Αξία: 24,650 | ONYX 1.515

-0.0250 -1.65%

Όγκος: 26,462

Αξία: 40,413 | OPTIMA 9.78

-0.2800 -2.86%

Όγκος: 610,313

Αξία: 6,029,167 | QLCO 5.845

-0.0700 -1.20%

Όγκος: 87,899

Αξία: 515,197 | REALCONS 6.06

0.0600 0.99%

Όγκος: 7,497

Αξία: 45,241 | SOFTWEB 2.95

-0.0400 -1.36%

Όγκος: 995

Αξία: 2,898 | TITC 52.5

-0.8000 -1.52%

Όγκος: 211,679

Αξία: 11,215,102 | TREK 3.15

0.0500 1.59%

Όγκος: 2,455

Αξία: 7,678 | YKNOT 1.795

-0.0250 -1.39%

Όγκος: 55,869

Αξία: 102,606 | ΑΑΑΚ 5.9

0.0000 0.00%

Όγκος: 79

Αξία: 454 | ΑΒΑΞ 3.25

-0.0700 -2.15%

Όγκος: 252,834

Αξία: 839,256 | ΑΒΕ 0.445

0.0000 0.00%

Όγκος: 18,052

Αξία: 7,937 | ΑΔΑΚ 58.16

-1.0600 -1.82%

Όγκος: 2,843

Αξία: 166,893 | ΑΔΜΗΕ 3.055

0.0350 1.15%

Όγκος: 635,048

Αξία: 1,930,572 | ΑΚΡΙΤ 1.08

0.0000 0.00%

Όγκος: 2,898

Αξία: 3,129 | ΑΛΜΥ 6.3

-0.1600 -2.54%

Όγκος: 25,359

Αξία: 163,517 | ΑΛΦΑ 3.72

-0.0300 -0.81%

Όγκος: 71,520,047

Αξία: 266,635,335 | ΑΝΔΡΟ 8.92

-0.0800 -0.90%

Όγκος: 6,290

Αξία: 56,648 | ΑΡΑΙΓ 13.72

-0.1400 -1.02%

Όγκος: 105,974

Αξία: 1,458,931 | ΑΣΚΟ 4

-0.0800 -2.00%

Όγκος: 2,800

Αξία: 11,287 | ΑΣΤΑΚ 7.24

0.0400 0.55%

Όγκος: 4,260

Αξία: 30,783 | ΑΤΕΚ 1.32

-0.0100 -0.76%

Όγκος: 374

Αξία: 493 | ΑΤΡΑΣΤ 15.55

0.1000 0.64%

Όγκος: 1,014

Αξία: 15,770 | ΑΤΤΙΚΑ 1.735

0.0100 0.58%

Όγκος: 17,756

Αξία: 30,907 | ΒΙΝΤΑ 8.1

0.1000 1.23%

Όγκος: 403

Αξία: 3,259 | ΒΙΟ 15.78

0.4400 2.79%

Όγκος: 915,930

Αξία: 14,382,951 | ΒΙΟΚΑ 1.745

0.0150 0.86%

Όγκος: 17,880

Αξία: 31,057 | ΒΙΟΣΚ 2.56

-0.0100 -0.39%

Όγκος: 10,150

Αξία: 25,628 | ΒΟΣΥΣ 2.16

0.0200 0.93%

Όγκος: 600

Αξία: 1,298 | ΓΕΒΚΑ 2.27

-0.0100 -0.44%

Όγκος: 8,661

Αξία: 19,664 | ΓΕΚΤΕΡΝΑ 36.08

-0.4400 -1.22%

Όγκος: 264,884

Αξία: 9,602,672 | ΓΚΜΕΖΖ 0.3835

-0.0110 -2.87%

Όγκος: 42,292

Αξία: 16,396 | ΔΑΑ 11.44

0.0000 0.00%

Όγκος: 176,942

Αξία: 2,011,102 | ΔΑΙΟΣ 5.8

-0.0500 -0.86%

Όγκος: 1,301

Αξία: 7,611 | ΔΕΗ 18.9

-0.1000 -0.53%

Όγκος: 773,281

Αξία: 14,599,556 | ΔΟΜΙΚ 2.23

-0.1000 -4.48%

Όγκος: 16,936

Αξία: 38,797 | ΔΡΟΜΕ 0.352

-0.0060 -1.70%

Όγκος: 8,237

Αξία: 2,898 | ΕΒΡΟΦ 3.77

-0.0500 -1.33%

Όγκος: 1,350

Αξία: 5,031 | ΕΕΕ 54.5

-0.2000 -0.37%

Όγκος: 28,333

Αξία: 1,556,790 | ΕΚΤΕΡ 3.9

-0.1650 -4.23%

Όγκος: 78,779

Αξία: 313,861 | ΕΛΒΕ 5.6

0.1000 1.79%

Όγκος: 184

Αξία: 966 | ΕΛΙΝ 2.33

-0.0100 -0.43%

Όγκος: 4,234

Αξία: 9,839 | ΕΛΛ 16.15

-0.1500 -0.93%

Όγκος: 4,069

Αξία: 65,643 | ΕΛΛΑΚΤΩΡ 1.288

-0.0460 -3.57%

Όγκος: 212,984

Αξία: 277,885 | ΕΛΠΕ 8.81

-0.2650 -3.01%

Όγκος: 506,114

Αξία: 4,482,708 | ΕΛΣΤΡ 2.34

-0.0300 -1.28%

Όγκος: 9,483

Αξία: 22,183 | ΕΛΤΟΝ 1.865

-0.0150 -0.80%

Όγκος: 12,919

Αξία: 23,985 | ΕΛΧΑ 4.53

-0.1150 -2.54%

Όγκος: 213,847

Αξία: 1,001,813 | ΕΤΕ 13.785

-0.5700 -4.13%

Όγκος: 7,795,710

Αξία: 109,051,809 | ΕΥΑΠΣ 3.83

-0.0600 -1.57%

Όγκος: 12,694

Αξία: 48,641 | ΕΥΔΑΠ 7.84

-0.1100 -1.40%

Όγκος: 261,906

Αξία: 2,066,327 | ΕΥΡΩΒ 3.92

-0.0010 -0.03%

Όγκος: 17,967,862

Αξία: 70,605,768 | ΕΧΑΕ 6.85

0.1500 2.19%

Όγκος: 148,171

Αξία: 1,005,576 | ΙΑΤΡ 1.87

-0.0300 -1.60%

Όγκος: 3,295

Αξία: 6,126 | ΙΚΤΙΝ 0.3695

-0.0005 -0.14%

Όγκος: 68,166

Αξία: 24,984 | ΙΛΥΔΑ 4.65

0.0800 1.72%

Όγκος: 15,380

Αξία: 71,385 | ΙΝΛΙΦ 6.14

-0.1000 -1.63%

Όγκος: 8,285

Αξία: 51,540 | ΙΝΤΕΚ 5.88

-0.0500 -0.85%

Όγκος: 26,851

Αξία: 159,198 | ΙΝΤΕΤ 1.305

-0.0050 -0.38%

Όγκος: 310

Αξία: 398 | ΙΝΤΚΑ 3.265

-0.0850 -2.60%

Όγκος: 70,147

Αξία: 231,761 | ΚΑΙΡΟΜΕΖ 0.35

-0.0200 -5.71%

Όγκος: 73,745

Αξία: 26,660 | ΚΑΡΕΛ 378

2.0000 0.53%

Όγκος: 142

Αξία: 53,446 | ΚΕΚΡ 1.845

-0.0300 -1.63%

Όγκος: 8,895

Αξία: 16,346 | ΚΟΡΔΕ 0.483

0.0060 1.24%

Όγκος: 422

Αξία: 201 | ΚΟΥΑΛ 1.274

-0.0120 -0.94%

Όγκος: 48,467

Αξία: 61,369 | ΚΟΥΕΣ 6.83

-0.0300 -0.44%

Όγκος: 37,723

Αξία: 259,743 | ΚΡΙ 24

0.1000 0.42%

Όγκος: 3,737

Αξία: 89,507 | ΛΑΒΙ 1.326

-0.0340 -2.56%

Όγκος: 112,783

Αξία: 148,767 | ΛΑΜΔΑ 6.99

-0.0100 -0.14%

Όγκος: 129,082

Αξία: 902,752 | ΛΑΝΑΚ 1.14

-0.0200 -1.75%

Όγκος: 2,265

Αξία: 2,433 | ΛΕΒΠ 0.183

0.0000 0.00%

Όγκος: 3,013

Αξία: 497 | ΛΟΥΛΗ 3.88

-0.0700 -1.80%

Όγκος: 5,733

Αξία: 22,372 | ΜΑΘΙΟ 0.77

-0.0050 -0.65%

Όγκος: 410

Αξία: 315 | ΜΕΒΑ 9.15

-0.3000 -3.28%

Όγκος: 2,871

Αξία: 26,587 | ΜΕΝΤΙ 2.5

-0.0200 -0.80%

Όγκος: 706

Αξία: 1,747 | ΜΙΓ 3.52

0.0800 2.27%

Όγκος: 6,679

Αξία: 22,910 | ΜΙΝ 0.59

-0.0100 -1.69%

Όγκος: 55,001

Αξία: 32,781 | ΜΟΗ 36.68

0.1000 0.27%

Όγκος: 215,461

Αξία: 7,869,764 | ΜΟΝΤΑ 5.9

0.0000 0.00%

Όγκος: 313

Αξία: 1,838 | ΜΟΤΟ 2.51

0.0100 0.40%

Όγκος: 22,338

Αξία: 56,021 | ΜΟΥΖΚ 0.61

0.0000 0.00%

Όγκος: 350

Αξία: 203 | ΜΠΕΛΑ 24.82

-0.7800 -3.14%

Όγκος: 1,029,095

Αξία: 25,711,020 | ΜΠΛΕΚΕΔΡΟΣ 4.32

0.0000 0.00%

Όγκος: 1,697

Αξία: 7,329 | ΜΠΡΙΚ 3.12

0.0500 1.60%

Όγκος: 47,030

Αξία: 145,589 | ΝΑΚΑΣ 3.62

-0.0200 -0.55%

Όγκος: 1,195

Αξία: 4,334 | ΝΑΥΠ 1.41

-0.0050 -0.35%

Όγκος: 371

Αξία: 525 | ΝΤΟΠΛΕΡ 0.915

0.0150 1.64%

Όγκος: 10,310

Αξία: 9,447 | ΝΤΟΤΣΟΦΤ 27

1.0000 3.70%

Όγκος: 1,000

Αξία: 26,700 | ΞΥΛΚ 0.241

-0.0010 -0.41%

Όγκος: 11,500

Αξία: 2,783 | ΞΥΛΠ 0.585

0.0000 0.00%

Όγκος: 35

Αξία: 22 | ΟΛΘ 37.7

-0.1000 -0.27%

Όγκος: 4,779

Αξία: 180,934 | ΟΛΠ 37.7

-0.8000 -2.12%

Όγκος: 8,589

Αξία: 324,977 | ΟΛΥΜΠ 2.36

-0.0200 -0.85%

Όγκος: 10,134

Αξία: 23,734 | ΟΠΑΠ 15.8

-0.2500 -1.58%

Όγκος: 1,704,692

Αξία: 27,038,858 | ΟΡΙΛΙΝΑ 0.822

-0.0140 -1.70%

Όγκος: 18,000

Αξία: 14,917 | ΟΤΕ 17.5

-0.1600 -0.91%

Όγκος: 970,093

Αξία: 16,990,289 | ΟΤΟΕΛ 12.72

-0.1800 -1.42%

Όγκος: 18,812

Αξία: 239,333 | ΠΑΙΡ 0.918

0.0340 3.70%

Όγκος: 34

Αξία: 31 | ΠΑΠ 3.7

-0.0700 -1.89%

Όγκος: 5,041

Αξία: 18,830 | ΠΕΙΡ 8.12

-0.0040 -0.05%

Όγκος: 8,267,282

Αξία: 67,042,993 | ΠΕΡΦ 7.6

-0.1000 -1.32%

Όγκος: 15,623

Αξία: 119,834 | ΠΕΤΡΟ 8.56

-0.0600 -0.70%

Όγκος: 10,013

Αξία: 86,079 | ΠΛΑΘ 4.04

-0.0600 -1.49%

Όγκος: 15,395

Αξία: 62,738 | ΠΡΔ 0.34

-0.0100 -2.94%

Όγκος: 51,165

Αξία: 17,702 | ΠΡΕΜΙΑ 1.374

-0.0060 -0.44%

Όγκος: 181,426

Αξία: 251,273 | ΠΡΟΝΤΕΑ 5.55

-0.2500 -4.50%

Όγκος: 19,403

Αξία: 106,420 | ΠΡΟΦ 7.17

-0.0800 -1.12%

Όγκος: 83,820

Αξία: 601,301 | ΡΕΒΟΙΛ 1.76

-0.0450 -2.56%

Όγκος: 14,180

Αξία: 25,253 | ΣΑΝΜΕΖΖ 0.148

-0.0006 -0.41%

Όγκος: 37,433

Αξία: 5,515 | ΣΑΡ 14.64

0.0000 0.00%

Όγκος: 46,633

Αξία: 680,506 | ΣΕΝΤΡ 0.333

-0.0070 -2.10%

Όγκος: 4,700

Αξία: 1,564 | ΣΙΔΜΑ 1.87

0.0050 0.27%

Όγκος: 1,100

Αξία: 2,025 | ΣΠΕΙΣ 7.1

-0.0400 -0.56%

Όγκος: 4,047

Αξία: 28,834 | ΣΠΙ 0.56

-0.0240 -4.29%

Όγκος: 6,950

Αξία: 3,942 | ΤΖΚΑ 1.715

-0.0150 -0.87%

Όγκος: 5,070

Αξία: 8,638 | ΤΡΑΣΤΟΡ 1.22

-0.0400 -3.28%

Όγκος: 2,798

Αξία: 3,508 | ΤΡΕΣΤΑΤΕΣ 1.98

0.0200 1.01%

Όγκος: 90,172

Αξία: 177,979 | ΦΑΙΣ 3.78

-0.0900 -2.38%

Όγκος: 54,271

Αξία: 205,792 | ΦΒΜΕΖΖ 0.056

-0.0016 -2.86%

Όγκος: 516,891

Αξία: 29,297 | ΦΟΥΝΤΛ 1.27

-0.0250 -1.97%

Όγκος: 53,305

Αξία: 68,100 | ΦΡΙΓΟ 0.36

-0.0080 -2.22%

Όγκος: 75,347

Αξία: 27,223 | ΦΡΛΚ 4.565

-0.0200 -0.44%

Όγκος: 133,282

Αξία: 618,262 | ΧΑΙΔΕ 0.75

-0.0100 -1.33%

Όγκος: 431

Αξία: 331 |

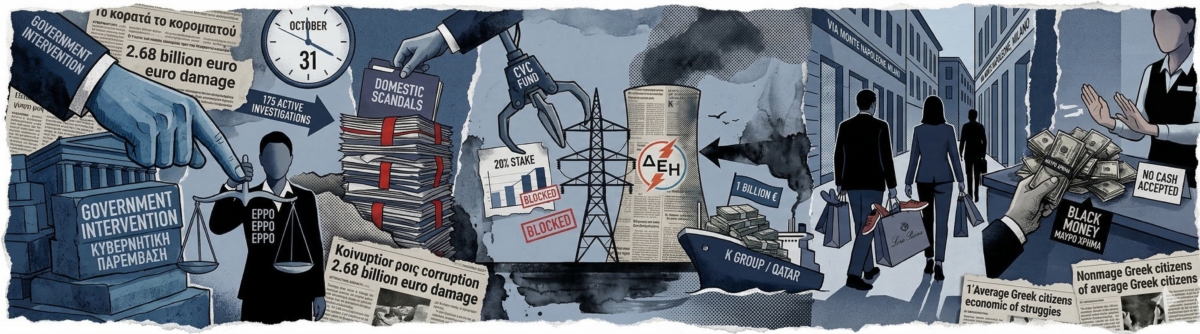

Ενώ η Ρωσία κατηγορεί τη Δύση ότι προσπαθεί να την οδηγήσει στη χρεοκοπία περιορίζοντας την πρόσβαση σε ευρώ και δολάριο, η Gopinath επεσήμανε ότι οι κυρώσεις, που επιβλήθηκαν τον περασμένο μήνα, έχουν ουσιαστικά διακόψει τις σχέσεις της Ρωσίας με το παγκόσμιο χρηματοπιστωτικό σύστημα και με χρεοκοπία (ακόμα και τεχνική) απέκλειε τη Ρωσία από το σύστημα για χρόνια.

«Όταν έχεις αθετήσει τις υποχρεώσεις τους, η επανείσοδος στην αγορά δεν είναι εύκολη. Και αυτό μπορεί να πάρει πολύ χρόνο» τόνισε η επικεφαλής οικονομολόγος του ΔΝΤ.

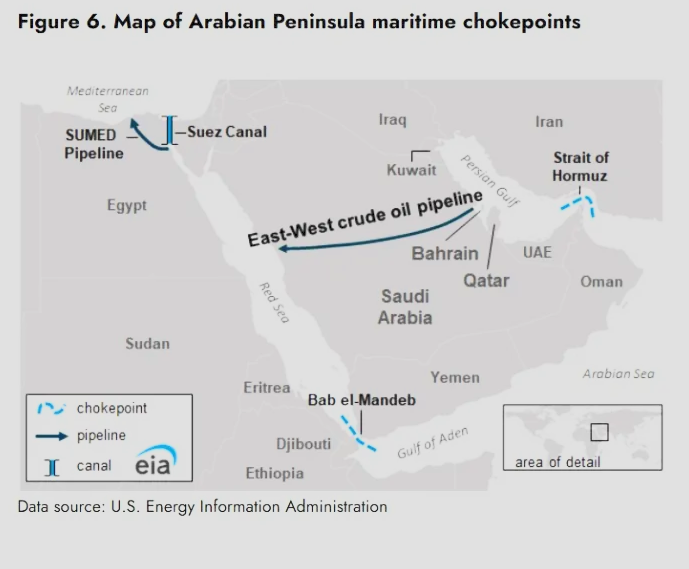

Ωστόσο, το ΔΝΤ δεν είναι ο μόνος θεσμός που αναδεικνύει αυτήν την τάση. Πριν λίγες ημέρες, η Goldman Sachs κυκλοφόρησε ένα ενημερωτικό σημείωμα όπου προειδοποιεί ότι το λυκόφως της παγκόσμιας ηγεμονίας του δολαρίου ΗΠΑ θα μπορούσε να είναι κοντά -αναφέροντας την πιθανότητα η Σαουδική Αραβία να δεχθεί γουάν για την πώληση πετρελαίου αντί για δολάρια- ως αποδεικτικό στοιχείο.

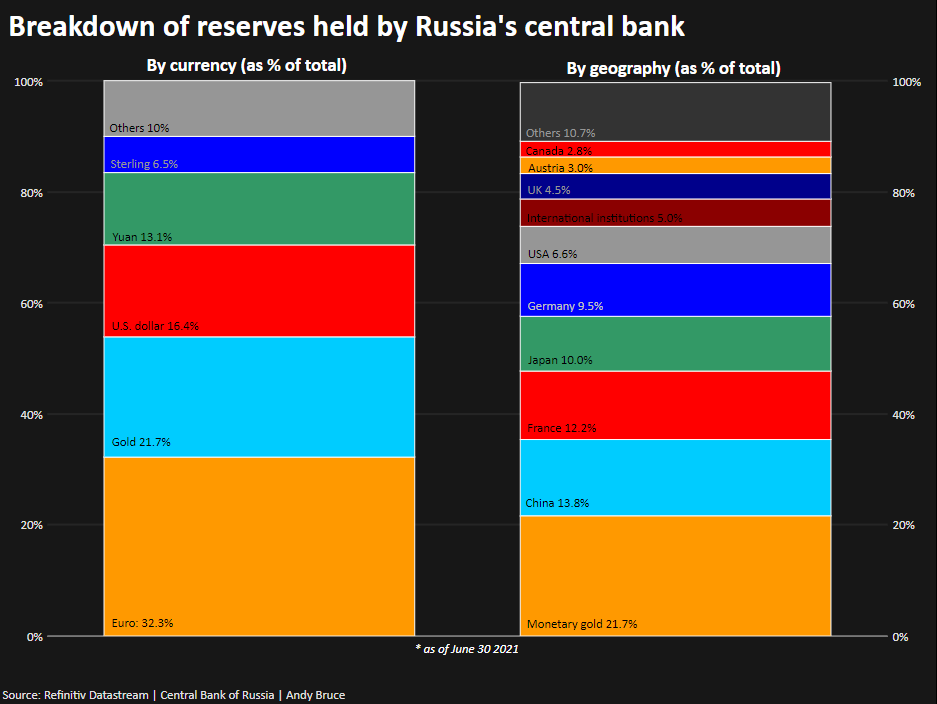

Το δολάριο, το ευρώ και η στερλίνα εξακολουθούν να αντιπροσωπεύουν περισσότερο από το 50% των διαθεσίμων της κεντρικής τράπεζας της Ρωσίας, που βρίσκονται στη Γαλλία, τη Γερμανία, την Ιαπωνία, τη Βρετανία, τις Ηνωμένες Πολιτείες, τον Καναδά και την Αυστραλία.

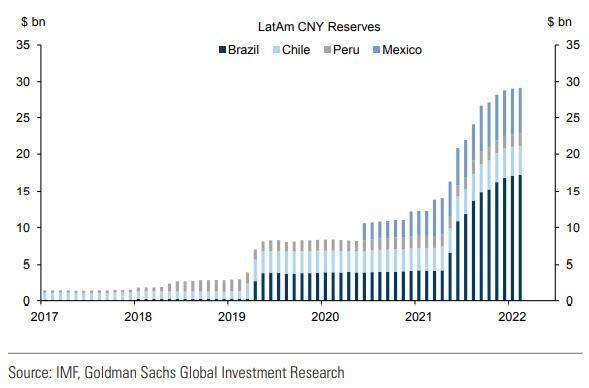

Η Ρωσία δεν είναι μόνη της σε αυτό: Όλο και περισσότερο, οι λατινοαμερικανικές χώρες μετατρέπουν τα αποθέματά τους σε άλλο νόμισμα εκτός από το δολάριο, συμπεριλαμβανομένων μεγαλύτερων ποσοστών εναλλακτικών λύσεων όπως το κινεζικό γουάν.

Ενώ η Ρωσία κατηγορεί τη Δύση ότι προσπαθεί να την οδηγήσει στη χρεοκοπία περιορίζοντας την πρόσβαση σε ευρώ και δολάριο, η Gopinath επεσήμανε ότι οι κυρώσεις, που επιβλήθηκαν τον περασμένο μήνα, έχουν ουσιαστικά διακόψει τις σχέσεις της Ρωσίας με το παγκόσμιο χρηματοπιστωτικό σύστημα και με χρεοκοπία (ακόμα και τεχνική) απέκλειε τη Ρωσία από το σύστημα για χρόνια.

«Όταν έχεις αθετήσει τις υποχρεώσεις τους, η επανείσοδος στην αγορά δεν είναι εύκολη. Και αυτό μπορεί να πάρει πολύ χρόνο» τόνισε η επικεφαλής οικονομολόγος του ΔΝΤ.

Ωστόσο, το ΔΝΤ δεν είναι ο μόνος θεσμός που αναδεικνύει αυτήν την τάση. Πριν λίγες ημέρες, η Goldman Sachs κυκλοφόρησε ένα ενημερωτικό σημείωμα όπου προειδοποιεί ότι το λυκόφως της παγκόσμιας ηγεμονίας του δολαρίου ΗΠΑ θα μπορούσε να είναι κοντά -αναφέροντας την πιθανότητα η Σαουδική Αραβία να δεχθεί γουάν για την πώληση πετρελαίου αντί για δολάρια- ως αποδεικτικό στοιχείο.

Το δολάριο, το ευρώ και η στερλίνα εξακολουθούν να αντιπροσωπεύουν περισσότερο από το 50% των διαθεσίμων της κεντρικής τράπεζας της Ρωσίας, που βρίσκονται στη Γαλλία, τη Γερμανία, την Ιαπωνία, τη Βρετανία, τις Ηνωμένες Πολιτείες, τον Καναδά και την Αυστραλία.

Η Ρωσία δεν είναι μόνη της σε αυτό: Όλο και περισσότερο, οι λατινοαμερικανικές χώρες μετατρέπουν τα αποθέματά τους σε άλλο νόμισμα εκτός από το δολάριο, συμπεριλαμβανομένων μεγαλύτερων ποσοστών εναλλακτικών λύσεων όπως το κινεζικό γουάν.

https://radar.gr/article/me-anevres-kyroseis-i-evropi-pyrovolei-ta-podia-tis

https://radar.gr/article/blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

https://radar.gr/article/bloomberg-gia-plithorismo-pouliste-to-amaxi-kai-fate-fakes

[post_title] => ΔΝΤ: Οι κυρώσεις θα γυρίσουν μπούμερανγκ σε Δύση, δολάριο κι ευρώ

[post_excerpt] => Για το ενδεχόμενο αποτυχίας των δυτικών κυρώσεων στη Ρωσία -και κυρίως της κατάσχεσης των αποθεματικών σε δολάριο και ευρώ που κατέχει η ρωσική κεντρική τράπεζα- προειδοποιεί το ΔΝΤ.

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => dnt-oi-kyroseis-tha-gyrisoun-boumerangk-se-dysi-dolario-ki-evro

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:40:07

[post_modified_gmt] => 2022-04-03 20:40:07

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248869

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 1

[filter] => raw

)

[1] => WP_Post Object

(

[ID] => 248230

[post_author] => 32

[post_date] => 2022-03-25 10:10:36

[post_date_gmt] => 2022-03-25 08:10:36

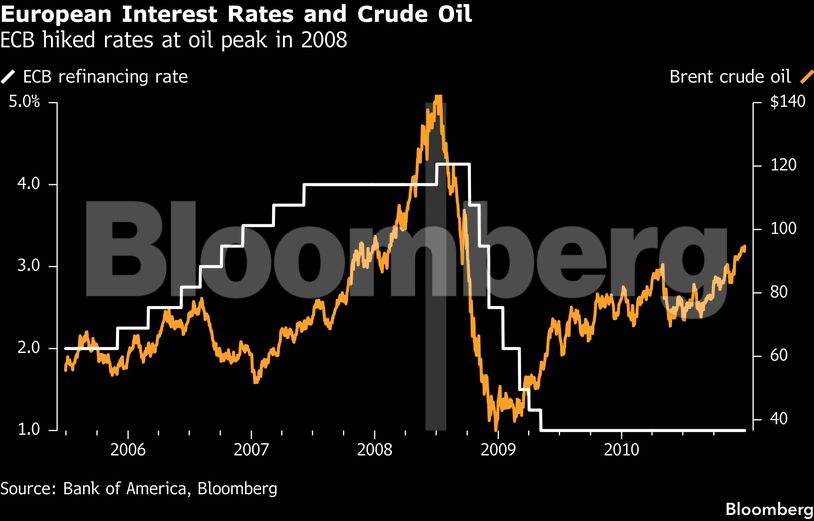

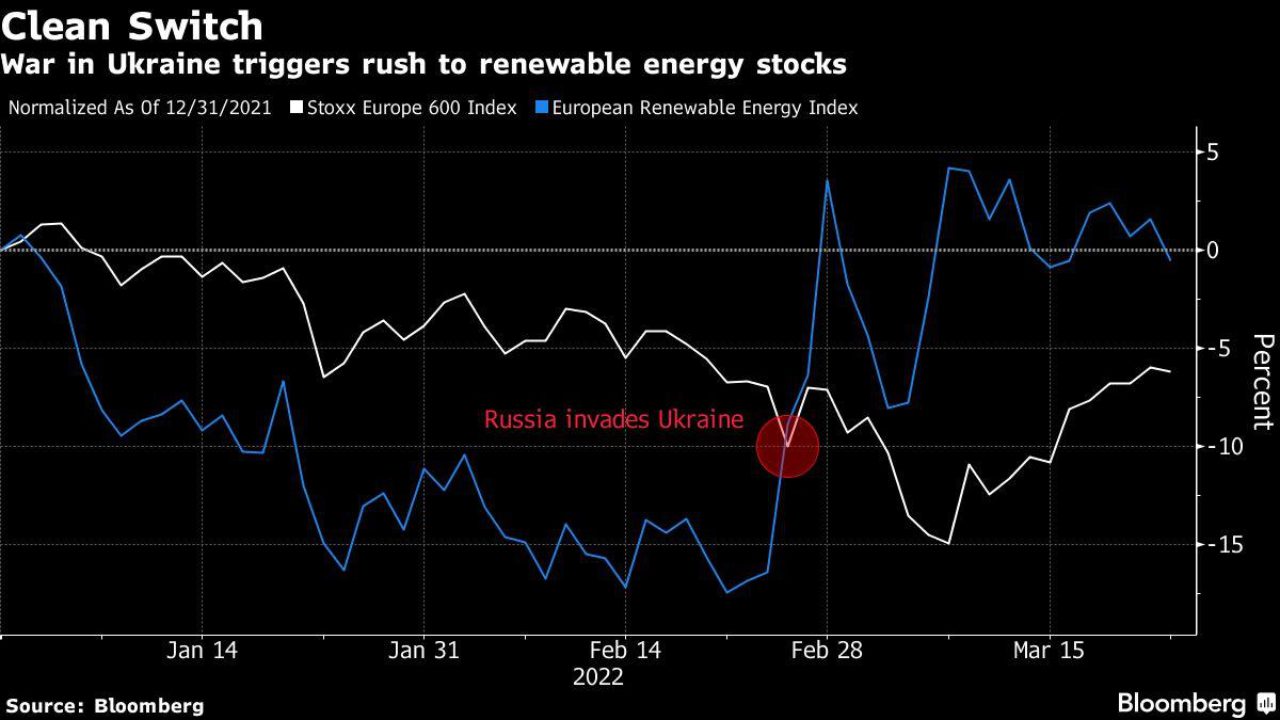

[post_content] => Η σύγκρουση Ρωσίας-Ουκρανίας θα έχει εκτεταμένες επιπτώσεις που φαίνεται ότι θα επαναπροσδιορίσουν τις τάσεις στην Ευρώπη, όπως αναφέρει η Bank of America.

Σύμφωνα με την αμερικανική τράπεζα, ο πόλεμος είναι ένα από εκείνα τα σπάνια γεγονότα στην ιστορία που θα αναδιαμορφώσουν τη γεωπολιτική, τις κοινωνίες και τις αγορές.

Η Ευρώπη μεταβαίνει σε μια άλλη εποχή και θα πρέπει να μάθει να είναι πιο ανεξάρτητη, επαναπροσδιορίζοντας τομείς και οικονομικά παραδείγματα.

Οι συνέπειες της τρέχουσας κρίσης θα φέρουν από ανάπτυξη νέων βιομηχανιών, την επιτάχυνση των υφιστάμενων, μέχρι πρόσθετες υποδομές και τεχνολογίες, ενώ για ορισμένους θα επιτευχθεί η ανεξαρτησία και η ηγεσία.

https://radar.gr/article/me-anevres-kyroseis-i-evropi-pyrovolei-ta-podia-tis

https://radar.gr/article/blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

https://radar.gr/article/bloomberg-gia-plithorismo-pouliste-to-amaxi-kai-fate-fakes

[post_title] => ΔΝΤ: Οι κυρώσεις θα γυρίσουν μπούμερανγκ σε Δύση, δολάριο κι ευρώ

[post_excerpt] => Για το ενδεχόμενο αποτυχίας των δυτικών κυρώσεων στη Ρωσία -και κυρίως της κατάσχεσης των αποθεματικών σε δολάριο και ευρώ που κατέχει η ρωσική κεντρική τράπεζα- προειδοποιεί το ΔΝΤ.

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => dnt-oi-kyroseis-tha-gyrisoun-boumerangk-se-dysi-dolario-ki-evro

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:40:07

[post_modified_gmt] => 2022-04-03 20:40:07

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248869

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 1

[filter] => raw

)

[1] => WP_Post Object

(

[ID] => 248230

[post_author] => 32

[post_date] => 2022-03-25 10:10:36

[post_date_gmt] => 2022-03-25 08:10:36

[post_content] => Η σύγκρουση Ρωσίας-Ουκρανίας θα έχει εκτεταμένες επιπτώσεις που φαίνεται ότι θα επαναπροσδιορίσουν τις τάσεις στην Ευρώπη, όπως αναφέρει η Bank of America.

Σύμφωνα με την αμερικανική τράπεζα, ο πόλεμος είναι ένα από εκείνα τα σπάνια γεγονότα στην ιστορία που θα αναδιαμορφώσουν τη γεωπολιτική, τις κοινωνίες και τις αγορές.

Η Ευρώπη μεταβαίνει σε μια άλλη εποχή και θα πρέπει να μάθει να είναι πιο ανεξάρτητη, επαναπροσδιορίζοντας τομείς και οικονομικά παραδείγματα.

Οι συνέπειες της τρέχουσας κρίσης θα φέρουν από ανάπτυξη νέων βιομηχανιών, την επιτάχυνση των υφιστάμενων, μέχρι πρόσθετες υποδομές και τεχνολογίες, ενώ για ορισμένους θα επιτευχθεί η ανεξαρτησία και η ηγεσία.

https://radar.gr/article/i-fed-molis-prodose-to-fyllo-tis

https://radar.gr/article/to-nikelio-epathe-bitcoin-protofanes-pump-dump

https://radar.gr/article/me-anevres-kyroseis-i-evropi-pyrovolei-ta-podia-tis

https://radar.gr/article/blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

[post_title] => Οι μετοχές και τάσεις που ευνοούνται από τον πόλεμο

[post_excerpt] =>

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => oi-metoches-kai-taseis-pou-evnoountai-apo-ton-polemo

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:35:19

[post_modified_gmt] => 2022-04-03 20:35:19

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248230

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 0

[filter] => raw

)

[2] => WP_Post Object

(

[ID] => 223268

[post_author] => 32

[post_date] => 2022-01-31 09:00:53

[post_date_gmt] => 2022-01-31 07:00:53

[post_content] => Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία της Τράπεζας της Ελλάδος (ΤτΕ), ο ετήσιος ρυθμός αύξησης της τραπεζικής χρηματοδότησης προς τις μη χρηματοπιστωτικές επιχειρήσεις (ΜΧΕ), αφού κατέγραψε διψήφια ποσοστά στις αρχές του 2021, στη συνέχεια επιβραδύνθηκε και κατά το γ΄ τρίμηνο του έτους επανήλθε σχεδόν, και έκτοτε παρέμεινε, στα χαμηλότερα επίπεδα που είχε αμέσως πριν το ξέσπασμα της πανδημίας.

https://radar.gr/article/i-fed-molis-prodose-to-fyllo-tis

https://radar.gr/article/to-nikelio-epathe-bitcoin-protofanes-pump-dump

https://radar.gr/article/me-anevres-kyroseis-i-evropi-pyrovolei-ta-podia-tis

https://radar.gr/article/blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

[post_title] => Οι μετοχές και τάσεις που ευνοούνται από τον πόλεμο

[post_excerpt] =>

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => oi-metoches-kai-taseis-pou-evnoountai-apo-ton-polemo

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:35:19

[post_modified_gmt] => 2022-04-03 20:35:19

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248230

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 0

[filter] => raw

)

[2] => WP_Post Object

(

[ID] => 223268

[post_author] => 32

[post_date] => 2022-01-31 09:00:53

[post_date_gmt] => 2022-01-31 07:00:53

[post_content] => Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία της Τράπεζας της Ελλάδος (ΤτΕ), ο ετήσιος ρυθμός αύξησης της τραπεζικής χρηματοδότησης προς τις μη χρηματοπιστωτικές επιχειρήσεις (ΜΧΕ), αφού κατέγραψε διψήφια ποσοστά στις αρχές του 2021, στη συνέχεια επιβραδύνθηκε και κατά το γ΄ τρίμηνο του έτους επανήλθε σχεδόν, και έκτοτε παρέμεινε, στα χαμηλότερα επίπεδα που είχε αμέσως πριν το ξέσπασμα της πανδημίας.

Η επιστολή του Fink ήρθε ένα μήνα μετά την εισβολή της Ρωσίας στην Ουκρανία. Οι ΗΠΑ και οι σύμμαχοί τους έχουν επιβάλει πρωτοφανείς κυρώσεις στη Ρωσία και παρέχουν στρατιωτική βοήθεια στην Ουκρανία.

Ο διευθύνων σύμβουλος της BlackRock, η εταιρεία του οποίου διαχειρίζεται περισσότερα από 10 τρισ. δολ., είπε ότι οι χώρες και οι κυβερνήσεις έχουν ενώσει τις δυνάμεις τους και εξαπέλυσαν έναν «οικονομικό πόλεμο» κατά της Ρωσίας.

Σύμφωνα με τον ίδιο, η BlackRock έχει επίσης λάβει μέτρα για να αναστείλει την αγορά οποιωνδήποτε ρωσικών τίτλων στο ενεργό χαρτοφυλάκιό της.

«Τις τελευταίες εβδομάδες, μίλησα με αμέτρητους ενδιαφερόμενους φορείς, συμπεριλαμβανομένων των πελατών και των υπαλλήλων μας, που όλοι προσπαθούν να καταλάβουν τι θα μπορούσε να γίνει για να αποτραπεί η ανάπτυξη κεφαλαίων στη Ρωσία», είπε ο Fink.

Η επιστολή του Fink ήρθε ένα μήνα μετά την εισβολή της Ρωσίας στην Ουκρανία. Οι ΗΠΑ και οι σύμμαχοί τους έχουν επιβάλει πρωτοφανείς κυρώσεις στη Ρωσία και παρέχουν στρατιωτική βοήθεια στην Ουκρανία.

Ο διευθύνων σύμβουλος της BlackRock, η εταιρεία του οποίου διαχειρίζεται περισσότερα από 10 τρισ. δολ., είπε ότι οι χώρες και οι κυβερνήσεις έχουν ενώσει τις δυνάμεις τους και εξαπέλυσαν έναν «οικονομικό πόλεμο» κατά της Ρωσίας.

Σύμφωνα με τον ίδιο, η BlackRock έχει επίσης λάβει μέτρα για να αναστείλει την αγορά οποιωνδήποτε ρωσικών τίτλων στο ενεργό χαρτοφυλάκιό της.

«Τις τελευταίες εβδομάδες, μίλησα με αμέτρητους ενδιαφερόμενους φορείς, συμπεριλαμβανομένων των πελατών και των υπαλλήλων μας, που όλοι προσπαθούν να καταλάβουν τι θα μπορούσε να γίνει για να αποτραπεί η ανάπτυξη κεφαλαίων στη Ρωσία», είπε ο Fink.

Πίσω στις αρχές της δεκαετίας του 1990, όταν ο κόσμος βγήκε από τον Ψυχρό Πόλεμο, η Ρωσία έγινε ευπρόσδεκτη στο παγκόσμιο χρηματοπιστωτικό σύστημα και της δόθηκε πρόσβαση στις παγκόσμιες κεφαλαιαγορές, αναφέρει ο Fink.

Η επέκταση της παγκοσμιοποίησης επιτάχυνε το διεθνές εμπόριο, μεγάλωσε τις παγκόσμιες κεφαλαιαγορές και αύξησε την οικονομική ανάπτυξη, επισημαίνει ο ίδιος.

Ήταν ακριβώς τότε, πριν από 34 χρόνια, όταν ιδρύθηκε η BlackRock και η εταιρεία ωφελήθηκε πάρα πολύ από την άνοδο της παγκοσμιοποίησης και την ανάπτυξη των κεφαλαιαγορών.

«Πιστεύω μακροπρόθεσμα στα οφέλη της παγκοσμιοποίησης και στη δύναμη των παγκόσμιων κεφαλαιαγορών. Η πρόσβαση στο παγκόσμιο κεφάλαιο δίνει τη δυνατότητα στις εταιρείες να χρηματοδοτήσουν την ανάπτυξη, στις χώρες να αυξήσουν την οικονομική ανάπτυξη και σε περισσότερους ανθρώπους να βιώσουν την οικονομική ευημερία», δήλωσε ο Fink.

Ο διευθύνων σύμβουλος είπε ότι η BlackRock έχει δεσμευτεί να παρακολουθεί τις άμεσες και έμμεσες επιπτώσεις της κρίσης και στοχεύει να κατανοήσει πώς να πλοηγηθεί σε αυτό το νέο επενδυτικό περιβάλλον.

https://radar.gr/article/i-blackrock-tou-apokleietai-tora-mila-gia-stasimoplithorismo-ala-70s

https://radar.gr/article/blackrock-ependytiki-efkairia-i-rosiki-eisvoli

[post_title] => BlackRock: Ο πόλεμος είναι η αρχή του τέλους της παγκοσμιοποίησης

[post_excerpt] => "Η επέκταση της παγκοσμιοποίησης ανέπτυξε το εμπόριο, την οικονομία και τις κεφαλαιαγορές", τόνισε ο Larry Fink της BlackRock. "Η Ρωσία ανατρέπει μια παγκόσμια τάξη πραγμάτων που ισχύει εδώ και 34 χρόνια."

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:44:08

[post_modified_gmt] => 2022-04-03 20:44:08

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248214

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 0

[filter] => raw

)

)

Πίσω στις αρχές της δεκαετίας του 1990, όταν ο κόσμος βγήκε από τον Ψυχρό Πόλεμο, η Ρωσία έγινε ευπρόσδεκτη στο παγκόσμιο χρηματοπιστωτικό σύστημα και της δόθηκε πρόσβαση στις παγκόσμιες κεφαλαιαγορές, αναφέρει ο Fink.

Η επέκταση της παγκοσμιοποίησης επιτάχυνε το διεθνές εμπόριο, μεγάλωσε τις παγκόσμιες κεφαλαιαγορές και αύξησε την οικονομική ανάπτυξη, επισημαίνει ο ίδιος.

Ήταν ακριβώς τότε, πριν από 34 χρόνια, όταν ιδρύθηκε η BlackRock και η εταιρεία ωφελήθηκε πάρα πολύ από την άνοδο της παγκοσμιοποίησης και την ανάπτυξη των κεφαλαιαγορών.

«Πιστεύω μακροπρόθεσμα στα οφέλη της παγκοσμιοποίησης και στη δύναμη των παγκόσμιων κεφαλαιαγορών. Η πρόσβαση στο παγκόσμιο κεφάλαιο δίνει τη δυνατότητα στις εταιρείες να χρηματοδοτήσουν την ανάπτυξη, στις χώρες να αυξήσουν την οικονομική ανάπτυξη και σε περισσότερους ανθρώπους να βιώσουν την οικονομική ευημερία», δήλωσε ο Fink.

Ο διευθύνων σύμβουλος είπε ότι η BlackRock έχει δεσμευτεί να παρακολουθεί τις άμεσες και έμμεσες επιπτώσεις της κρίσης και στοχεύει να κατανοήσει πώς να πλοηγηθεί σε αυτό το νέο επενδυτικό περιβάλλον.

https://radar.gr/article/i-blackrock-tou-apokleietai-tora-mila-gia-stasimoplithorismo-ala-70s

https://radar.gr/article/blackrock-ependytiki-efkairia-i-rosiki-eisvoli

[post_title] => BlackRock: Ο πόλεμος είναι η αρχή του τέλους της παγκοσμιοποίησης

[post_excerpt] => "Η επέκταση της παγκοσμιοποίησης ανέπτυξε το εμπόριο, την οικονομία και τις κεφαλαιαγορές", τόνισε ο Larry Fink της BlackRock. "Η Ρωσία ανατρέπει μια παγκόσμια τάξη πραγμάτων που ισχύει εδώ και 34 χρόνια."

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:44:08

[post_modified_gmt] => 2022-04-03 20:44:08

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248214

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 0

[filter] => raw

)

)