| ACAG 7.3 -0.1800 -2.47% Όγκος: 51,524 Αξία: 379,459 | AEM 5.8 -0.1650 -2.84% Όγκος: 16,127 Αξία: 95,368 | AKTR 10.54 -0.1200 -1.14% Όγκος: 153,586 Αξία: 1,617,719 | BOCHGR 9.26 -0.1200 -1.30% Όγκος: 513,717 Αξία: 4,769,903 | BYLOT 0.941 -0.0110 -1.17% Όγκος: 2,997,973 Αξία: 2,824,146 | CENER 22 0.5500 2.50% Όγκος: 508,562 Αξία: 11,134,710 | CNLCAP 6.9 -0.1000 -1.45% Όγκος: 140 Αξία: 964 | CREDIA 1.26 -0.0260 -2.06% Όγκος: 369,060 Αξία: 471,964 | DIMAND 12 0.0000 0.00% Όγκος: 19,280 Αξία: 227,807 | EIS 1.694 -0.0240 -1.42% Όγκος: 60,074 Αξία: 102,750 | EVR 2.03 -0.0500 -2.46% Όγκος: 51,893 Αξία: 107,091 | MTLN 35.8 -1.2400 -3.46% Όγκος: 390,734 Αξία: 14,244,466 | NOVAL 2.73 -0.0100 -0.37% Όγκος: 8,978 Αξία: 24,650 | ONYX 1.515 -0.0250 -1.65% Όγκος: 26,462 Αξία: 40,413 | OPTIMA 9.78 -0.2800 -2.86% Όγκος: 610,313 Αξία: 6,029,167 | QLCO 5.845 -0.0700 -1.20% Όγκος: 87,899 Αξία: 515,197 | REALCONS 6.06 0.0600 0.99% Όγκος: 7,497 Αξία: 45,241 | SOFTWEB 2.95 -0.0400 -1.36% Όγκος: 995 Αξία: 2,898 | TITC 52.5 -0.8000 -1.52% Όγκος: 211,679 Αξία: 11,215,102 | TREK 3.15 0.0500 1.59% Όγκος: 2,455 Αξία: 7,678 | YKNOT 1.795 -0.0250 -1.39% Όγκος: 55,869 Αξία: 102,606 | ΑΑΑΚ 5.9 0.0000 0.00% Όγκος: 79 Αξία: 454 | ΑΒΑΞ 3.25 -0.0700 -2.15% Όγκος: 252,834 Αξία: 839,256 | ΑΒΕ 0.445 0.0000 0.00% Όγκος: 18,052 Αξία: 7,937 | ΑΔΑΚ 58.16 -1.0600 -1.82% Όγκος: 2,843 Αξία: 166,893 | ΑΔΜΗΕ 3.055 0.0350 1.15% Όγκος: 635,048 Αξία: 1,930,572 | ΑΚΡΙΤ 1.08 0.0000 0.00% Όγκος: 2,898 Αξία: 3,129 | ΑΛΜΥ 6.3 -0.1600 -2.54% Όγκος: 25,359 Αξία: 163,517 | ΑΛΦΑ 3.72 -0.0300 -0.81% Όγκος: 71,520,047 Αξία: 266,635,335 | ΑΝΔΡΟ 8.92 -0.0800 -0.90% Όγκος: 6,290 Αξία: 56,648 | ΑΡΑΙΓ 13.72 -0.1400 -1.02% Όγκος: 105,974 Αξία: 1,458,931 | ΑΣΚΟ 4 -0.0800 -2.00% Όγκος: 2,800 Αξία: 11,287 | ΑΣΤΑΚ 7.24 0.0400 0.55% Όγκος: 4,260 Αξία: 30,783 | ΑΤΕΚ 1.32 -0.0100 -0.76% Όγκος: 374 Αξία: 493 | ΑΤΡΑΣΤ 15.55 0.1000 0.64% Όγκος: 1,014 Αξία: 15,770 | ΑΤΤΙΚΑ 1.735 0.0100 0.58% Όγκος: 17,756 Αξία: 30,907 | ΒΙΝΤΑ 8.1 0.1000 1.23% Όγκος: 403 Αξία: 3,259 | ΒΙΟ 15.78 0.4400 2.79% Όγκος: 915,930 Αξία: 14,382,951 | ΒΙΟΚΑ 1.745 0.0150 0.86% Όγκος: 17,880 Αξία: 31,057 | ΒΙΟΣΚ 2.56 -0.0100 -0.39% Όγκος: 10,150 Αξία: 25,628 | ΒΟΣΥΣ 2.16 0.0200 0.93% Όγκος: 600 Αξία: 1,298 | ΓΕΒΚΑ 2.27 -0.0100 -0.44% Όγκος: 8,661 Αξία: 19,664 | ΓΕΚΤΕΡΝΑ 36.08 -0.4400 -1.22% Όγκος: 264,884 Αξία: 9,602,672 | ΓΚΜΕΖΖ 0.3835 -0.0110 -2.87% Όγκος: 42,292 Αξία: 16,396 | ΔΑΑ 11.44 0.0000 0.00% Όγκος: 176,942 Αξία: 2,011,102 | ΔΑΙΟΣ 5.8 -0.0500 -0.86% Όγκος: 1,301 Αξία: 7,611 | ΔΕΗ 18.9 -0.1000 -0.53% Όγκος: 773,281 Αξία: 14,599,556 | ΔΟΜΙΚ 2.23 -0.1000 -4.48% Όγκος: 16,936 Αξία: 38,797 | ΔΡΟΜΕ 0.352 -0.0060 -1.70% Όγκος: 8,237 Αξία: 2,898 | ΕΒΡΟΦ 3.77 -0.0500 -1.33% Όγκος: 1,350 Αξία: 5,031 | ΕΕΕ 54.5 -0.2000 -0.37% Όγκος: 28,333 Αξία: 1,556,790 | ΕΚΤΕΡ 3.9 -0.1650 -4.23% Όγκος: 78,779 Αξία: 313,861 | ΕΛΒΕ 5.6 0.1000 1.79% Όγκος: 184 Αξία: 966 | ΕΛΙΝ 2.33 -0.0100 -0.43% Όγκος: 4,234 Αξία: 9,839 | ΕΛΛ 16.15 -0.1500 -0.93% Όγκος: 4,069 Αξία: 65,643 | ΕΛΛΑΚΤΩΡ 1.288 -0.0460 -3.57% Όγκος: 212,984 Αξία: 277,885 | ΕΛΠΕ 8.81 -0.2650 -3.01% Όγκος: 506,114 Αξία: 4,482,708 | ΕΛΣΤΡ 2.34 -0.0300 -1.28% Όγκος: 9,483 Αξία: 22,183 | ΕΛΤΟΝ 1.865 -0.0150 -0.80% Όγκος: 12,919 Αξία: 23,985 | ΕΛΧΑ 4.53 -0.1150 -2.54% Όγκος: 213,847 Αξία: 1,001,813 | ΕΤΕ 13.785 -0.5700 -4.13% Όγκος: 7,795,710 Αξία: 109,051,809 | ΕΥΑΠΣ 3.83 -0.0600 -1.57% Όγκος: 12,694 Αξία: 48,641 | ΕΥΔΑΠ 7.84 -0.1100 -1.40% Όγκος: 261,906 Αξία: 2,066,327 | ΕΥΡΩΒ 3.92 -0.0010 -0.03% Όγκος: 17,967,862 Αξία: 70,605,768 | ΕΧΑΕ 6.85 0.1500 2.19% Όγκος: 148,171 Αξία: 1,005,576 | ΙΑΤΡ 1.87 -0.0300 -1.60% Όγκος: 3,295 Αξία: 6,126 | ΙΚΤΙΝ 0.3695 -0.0005 -0.14% Όγκος: 68,166 Αξία: 24,984 | ΙΛΥΔΑ 4.65 0.0800 1.72% Όγκος: 15,380 Αξία: 71,385 | ΙΝΛΙΦ 6.14 -0.1000 -1.63% Όγκος: 8,285 Αξία: 51,540 | ΙΝΤΕΚ 5.88 -0.0500 -0.85% Όγκος: 26,851 Αξία: 159,198 | ΙΝΤΕΤ 1.305 -0.0050 -0.38% Όγκος: 310 Αξία: 398 | ΙΝΤΚΑ 3.265 -0.0850 -2.60% Όγκος: 70,147 Αξία: 231,761 | ΚΑΙΡΟΜΕΖ 0.35 -0.0200 -5.71% Όγκος: 73,745 Αξία: 26,660 | ΚΑΡΕΛ 378 2.0000 0.53% Όγκος: 142 Αξία: 53,446 | ΚΕΚΡ 1.845 -0.0300 -1.63% Όγκος: 8,895 Αξία: 16,346 | ΚΟΡΔΕ 0.483 0.0060 1.24% Όγκος: 422 Αξία: 201 | ΚΟΥΑΛ 1.274 -0.0120 -0.94% Όγκος: 48,467 Αξία: 61,369 | ΚΟΥΕΣ 6.83 -0.0300 -0.44% Όγκος: 37,723 Αξία: 259,743 | ΚΡΙ 24 0.1000 0.42% Όγκος: 3,737 Αξία: 89,507 | ΛΑΒΙ 1.326 -0.0340 -2.56% Όγκος: 112,783 Αξία: 148,767 | ΛΑΜΔΑ 6.99 -0.0100 -0.14% Όγκος: 129,082 Αξία: 902,752 | ΛΑΝΑΚ 1.14 -0.0200 -1.75% Όγκος: 2,265 Αξία: 2,433 | ΛΕΒΠ 0.183 0.0000 0.00% Όγκος: 3,013 Αξία: 497 | ΛΟΥΛΗ 3.88 -0.0700 -1.80% Όγκος: 5,733 Αξία: 22,372 | ΜΑΘΙΟ 0.77 -0.0050 -0.65% Όγκος: 410 Αξία: 315 | ΜΕΒΑ 9.15 -0.3000 -3.28% Όγκος: 2,871 Αξία: 26,587 | ΜΕΝΤΙ 2.5 -0.0200 -0.80% Όγκος: 706 Αξία: 1,747 | ΜΙΓ 3.52 0.0800 2.27% Όγκος: 6,679 Αξία: 22,910 | ΜΙΝ 0.59 -0.0100 -1.69% Όγκος: 55,001 Αξία: 32,781 | ΜΟΗ 36.68 0.1000 0.27% Όγκος: 215,461 Αξία: 7,869,764 | ΜΟΝΤΑ 5.9 0.0000 0.00% Όγκος: 313 Αξία: 1,838 | ΜΟΤΟ 2.51 0.0100 0.40% Όγκος: 22,338 Αξία: 56,021 | ΜΟΥΖΚ 0.61 0.0000 0.00% Όγκος: 350 Αξία: 203 | ΜΠΕΛΑ 24.82 -0.7800 -3.14% Όγκος: 1,029,095 Αξία: 25,711,020 | ΜΠΛΕΚΕΔΡΟΣ 4.32 0.0000 0.00% Όγκος: 1,697 Αξία: 7,329 | ΜΠΡΙΚ 3.12 0.0500 1.60% Όγκος: 47,030 Αξία: 145,589 | ΝΑΚΑΣ 3.62 -0.0200 -0.55% Όγκος: 1,195 Αξία: 4,334 | ΝΑΥΠ 1.41 -0.0050 -0.35% Όγκος: 371 Αξία: 525 | ΝΤΟΠΛΕΡ 0.915 0.0150 1.64% Όγκος: 10,310 Αξία: 9,447 | ΝΤΟΤΣΟΦΤ 27 1.0000 3.70% Όγκος: 1,000 Αξία: 26,700 | ΞΥΛΚ 0.241 -0.0010 -0.41% Όγκος: 11,500 Αξία: 2,783 | ΞΥΛΠ 0.585 0.0000 0.00% Όγκος: 35 Αξία: 22 | ΟΛΘ 37.7 -0.1000 -0.27% Όγκος: 4,779 Αξία: 180,934 | ΟΛΠ 37.7 -0.8000 -2.12% Όγκος: 8,589 Αξία: 324,977 | ΟΛΥΜΠ 2.36 -0.0200 -0.85% Όγκος: 10,134 Αξία: 23,734 | ΟΠΑΠ 15.8 -0.2500 -1.58% Όγκος: 1,704,692 Αξία: 27,038,858 | ΟΡΙΛΙΝΑ 0.822 -0.0140 -1.70% Όγκος: 18,000 Αξία: 14,917 | ΟΤΕ 17.5 -0.1600 -0.91% Όγκος: 970,093 Αξία: 16,990,289 | ΟΤΟΕΛ 12.72 -0.1800 -1.42% Όγκος: 18,812 Αξία: 239,333 | ΠΑΙΡ 0.918 0.0340 3.70% Όγκος: 34 Αξία: 31 | ΠΑΠ 3.7 -0.0700 -1.89% Όγκος: 5,041 Αξία: 18,830 | ΠΕΙΡ 8.12 -0.0040 -0.05% Όγκος: 8,267,282 Αξία: 67,042,993 | ΠΕΡΦ 7.6 -0.1000 -1.32% Όγκος: 15,623 Αξία: 119,834 | ΠΕΤΡΟ 8.56 -0.0600 -0.70% Όγκος: 10,013 Αξία: 86,079 | ΠΛΑΘ 4.04 -0.0600 -1.49% Όγκος: 15,395 Αξία: 62,738 | ΠΡΔ 0.34 -0.0100 -2.94% Όγκος: 51,165 Αξία: 17,702 | ΠΡΕΜΙΑ 1.374 -0.0060 -0.44% Όγκος: 181,426 Αξία: 251,273 | ΠΡΟΝΤΕΑ 5.55 -0.2500 -4.50% Όγκος: 19,403 Αξία: 106,420 | ΠΡΟΦ 7.17 -0.0800 -1.12% Όγκος: 83,820 Αξία: 601,301 | ΡΕΒΟΙΛ 1.76 -0.0450 -2.56% Όγκος: 14,180 Αξία: 25,253 | ΣΑΝΜΕΖΖ 0.148 -0.0006 -0.41% Όγκος: 37,433 Αξία: 5,515 | ΣΑΡ 14.64 0.0000 0.00% Όγκος: 46,633 Αξία: 680,506 | ΣΕΝΤΡ 0.333 -0.0070 -2.10% Όγκος: 4,700 Αξία: 1,564 | ΣΙΔΜΑ 1.87 0.0050 0.27% Όγκος: 1,100 Αξία: 2,025 | ΣΠΕΙΣ 7.1 -0.0400 -0.56% Όγκος: 4,047 Αξία: 28,834 | ΣΠΙ 0.56 -0.0240 -4.29% Όγκος: 6,950 Αξία: 3,942 | ΤΖΚΑ 1.715 -0.0150 -0.87% Όγκος: 5,070 Αξία: 8,638 | ΤΡΑΣΤΟΡ 1.22 -0.0400 -3.28% Όγκος: 2,798 Αξία: 3,508 | ΤΡΕΣΤΑΤΕΣ 1.98 0.0200 1.01% Όγκος: 90,172 Αξία: 177,979 | ΦΑΙΣ 3.78 -0.0900 -2.38% Όγκος: 54,271 Αξία: 205,792 | ΦΒΜΕΖΖ 0.056 -0.0016 -2.86% Όγκος: 516,891 Αξία: 29,297 | ΦΟΥΝΤΛ 1.27 -0.0250 -1.97% Όγκος: 53,305 Αξία: 68,100 | ΦΡΙΓΟ 0.36 -0.0080 -2.22% Όγκος: 75,347 Αξία: 27,223 | ΦΡΛΚ 4.565 -0.0200 -0.44% Όγκος: 133,282 Αξία: 618,262 | ΧΑΙΔΕ 0.75 -0.0100 -1.33% Όγκος: 431 Αξία: 331 |

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Από τη Νέα Υόρκη στο Όσλο

Η συγκεκριμένη κίνηση σηματοδοτεί και μια ευρύτερη αλλαγή στο τοπίο των ναυτιλιακών χρηματοδοτήσεων. Στο παρελθόν, η Νέα Υόρκη αποτελούσε σχεδόν μονόδρομο για μεγάλες ναυτιλιακές δημόσιες εγγραφές. Άλλωστε, και ο ίδιος ο Μαρινάκης είχε ακολουθήσει την ίδια πορεία. Το 2007 εισήγαγε την Capital Product Partners στο αμερικανικό χρηματιστήριο, ενώ το 2010 προχώρησε στη δημιουργία της Crude Carriers, αντλώντας περίπου 256 εκατ. δολάρια. Σε σύγκριση με τη σημερινή άντληση κεφαλαίων από τη νορβηγική αγορά, το ποσό αυτό αντιστοιχεί σε περίπου το μισό της πρόσφατης έκδοσης των 500 εκατ. δολαρίων. Η μεταβολή αυτή αποτυπώνει τη σημαντική μετατόπιση ισορροπιών που έχει συντελεστεί στις αγορές κεφαλαίου τα τελευταία 15 χρόνια.Ο ρόλος του Όσλο στη ναυτιλιακή χρηματοδότηση

Σύμφωνα με τον Jerry Kalogiratos, υψηλόβαθμο στέλεχος της Capital Maritime και άνθρωπο που συμμετείχε ενεργά και στις δύο δημόσιες εγγραφές, το χρηματοοικονομικό περιβάλλον έχει αλλάξει ριζικά. Όπως σημειώνει, τρεις βασικές εξελίξεις έχουν οδηγήσει στην ενίσχυση του ρόλου του Όσλο:- Η ανάπτυξη ισχυρής χρηματοοικονομικής βάσης στη Νορβηγία, η οποία έχει αποκτήσει σημαντική κλίμακα και αναγνωρισιμότητα στη ναυτιλιακή κοινότητα.

- Η ενίσχυση της ναυτιλιακής έρευνας και ανάλυσης στο Όσλο, σε μια περίοδο που αρκετές αμερικανικές τράπεζες έχουν περιορίσει ή εγκαταλείψει την κάλυψη ναυτιλιακών μετοχών.

- Η ευκολότερη και ταχύτερη πρόσβαση σε επενδυτές, μέσω αγορών όπως το Euronext Growth Oslo, που επιτρέπει την προσέλκυση κεφαλαίων από την Ευρώπη, το Ηνωμένο Βασίλειο, τις ΗΠΑ και διεθνείς επενδυτές.

Στόχος και η αγορά των ΗΠΑ

Παρά την ενίσχυση του ρόλου της νορβηγικής αγοράς, η πρόσβαση στα αμερικανικά κεφάλαια παραμένει στρατηγικός στόχος για τον όμιλο. Σύμφωνα με πηγές της αγοράς, η Capital Tankers ενδέχεται να εξετάσει επέκταση της εισαγωγής της στις ΗΠΑ έως τα τέλη του 2026, κάτι που θα διευρύνει τη βάση επενδυτών. Το μοντέλο αυτό – αρχική εισαγωγή στο Όσλο και στη συνέχεια διπλή εισαγωγή στις ΗΠΑ – έχει ήδη εφαρμοστεί από άλλες ναυτιλιακές εταιρείες. Χαρακτηριστικό παράδειγμα αποτελεί η Okeanis Eco Tankers, η οποία εισήγαγε τον στόλο VLCC και suezmax στο Όσλο και στη συνέχεια επέκτεινε την εισαγωγή της στη Νέα Υόρκη τον Δεκέμβριο του 2024, καταγράφοντας την καλύτερη χρηματιστηριακή επίδοση μεταξύ των ναυτιλιακών εταιρειών που διαπραγματεύονται στις ΗΠΑ. Παράλληλα, η νεοσύστατη εταιρεία δεξαμενόπλοιων Burton, που συνδέεται με τον επενδυτή Tor Olav Troim, έχει ήδη αντλήσει 160 εκατ. δολάρια από τη νορβηγική αγορά και φέρεται να εξετάζει εισαγωγή στις ΗΠΑ εντός του έτους.Μπορεί να επιστρέψει το κύμα IPO στις ΗΠΑ;

Παρά την αυξημένη δραστηριότητα στο Όσλο, η αγορά της Νέας Υόρκης παραμένει σημαντική για τον κλάδο. Ωστόσο, τα τελευταία χρόνια καταγράφεται σημαντική κάμψη στις ναυτιλιακές δημόσιες εγγραφές. Στην πραγματικότητα, από το 2015 μέχρι σήμερα έχει πραγματοποιηθεί μόλις μία επιτυχημένη ναυτιλιακή IPO στις ΗΠΑ, αυτή της ZIM τον Ιανουάριο του 2021. Το ζήτημα συζητήθηκε και στο 20ό διεθνές ναυτιλιακό φόρουμ της Capital Link στη Νέα Υόρκη, όπου στελέχη της αγοράς εξέφρασαν συγκρατημένη αισιοδοξία για την επιστροφή επενδυτικού ενδιαφέροντος. Ο διευθύνων σύμβουλος της SFL Management, Ole Hjertaker, υπενθύμισε ότι στις αρχές της δεκαετίας του 2000 οι Νορβηγοί επενδυτές κυριαρχούσαν στις ναυτιλιακές τοποθετήσεις, με βασικό κριτήριο την καθαρή αξία ενεργητικού (NAV). Στη συνέχεια, όταν οι αποτιμήσεις αυξήθηκαν σημαντικά, το επενδυτικό ενδιαφέρον μετατοπίστηκε στις ΗΠΑ. Σήμερα, το ερώτημα είναι πότε θα εμφανιστεί μια νέα γενιά επενδυτών που θα επενδύει περισσότερο με βάση τις ταμειακές ροές και τα μερίσματα, παρά τις παραδοσιακές αποτιμήσεις του κλάδου.Επιλεκτικό ενδιαφέρον από τους επενδυτές

Ο επενδυτικός τραπεζίτης της Morgan Stanley, Wiley Griffiths, ο οποίος είχε συμμετάσχει σε μεγάλα ναυτιλιακά deals εταιρειών όπως οι Teekay, Scorpio Tankers, Nordic American Tankers, Costamare και Ardmore Shipping, εμφανίζεται πιο επιφυλακτικός. Όπως σημειώνει, παρότι οι ναυτιλιακές εταιρείες που είναι ήδη εισηγμένες στη Νέα Υόρκη παρουσιάζουν ισχυρότερη κεφαλαιακή δομή και αποτελούν ελκυστικά συγκριτικά παραδείγματα για νέες εισαγωγές, οι επενδυτές εξακολουθούν να αντιμετωπίζουν με επιφυλακτικότητα τις μικρές εταιρείες. Ο βασικός προβληματισμός αφορά κυρίως τη ρευστότητα και τη δυνατότητα εξόδου από την επένδυση σε εταιρείες μικρής κεφαλαιοποίησης.Ένα νέο χρηματοοικονομικό κέντρο για τη ναυτιλία

Σε κάθε περίπτωση, η επιτυχία της έκδοσης της Capital Tankers επιβεβαιώνει ότι το Όσλο έχει εξελιχθεί σε έναν από τους σημαντικότερους χρηματοοικονομικούς κόμβους της παγκόσμιας ναυτιλίας. Η μετατόπιση αυτή αποτυπώνει τόσο την ισχυρή παρουσία νορβηγικών επενδυτικών κεφαλαίων στον κλάδο όσο και τη σταδιακή αλλαγή των ισορροπιών στις διεθνείς αγορές κεφαλαίου. Και αν η πρόσφατη δημόσια εγγραφή αποτελεί ένδειξη των νέων τάσεων, τότε το επόμενο διάστημα ενδέχεται να δούμε περισσότερες ναυτιλιακές εταιρείες να ακολουθούν τον ίδιο δρόμο, πρώτα στο Όσλο και στη συνέχεια στις Ηνωμένες Πολιτείες.Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

- Τράπεζα Πειραιώς – 21 Απριλίου

- Eurobank – 28 Απριλίου

- Εθνική Τράπεζα – 30 Απριλίου

- Alpha Bank – 26 Ιουνίου

Τράπεζα Πειραιώς

Η τράπεζα αναβάθμισε τον στόχο διανομής για τα κέρδη του 2025 από 50% σε 55%, γεγονός που μεταφράζεται σε μέρισμα περίπου 0,40 ευρώ ανά μετοχή, σε συνδυασμό με πρόγραμμα επαναγοράς μετοχών ύψους 100 εκατ. ευρώ, το οποίο υλοποιήθηκε ήδη στο τέταρτο τρίμηνο. Η κίνηση αυτή θεωρείται σαφές μήνυμα αυτοπεποίθησης προς την επενδυτική κοινότητα. Σύμφωνα με το επιχειρησιακό σχέδιο της τράπεζας, ο στόχος είναι η διανομή έως και 65% των ετήσιων καθαρών κερδών, με δυνατότητα καταβολής και ενδιάμεσων μερισμάτων. Παράλληλα, η διοίκηση επιδιώκει τη διατήρηση του δείκτη κεφαλαιακής επάρκειας CET1 περίπου στο 12,5%, με κεφαλαιακό «μαξιλάρι» άνω των 200 μονάδων βάσης έναντι των εποπτικών απαιτήσεων. Συνολικά, εκτιμάται ότι περίπου 5 δισ. ευρώ θα διανεμηθούν στους μετόχους από τα κέρδη της περιόδου 2025-2030.Eurobank

Η τράπεζα ανακοίνωσε τη διανομή του 55% των καθαρών κερδών της χρήσης 2025, συνδυάζοντας μέρισμα σε μετρητά και πρόγραμμα επαναγοράς μετοχών. Η συνολική επιβράβευση των μετόχων περιλαμβάνει:- Συνολικό μέρισμα 0,118 ευρώ ανά μετοχή, που αντιστοιχεί σε περίπου 717 εκατ. ευρώ.

- Από αυτό, 0,047 ευρώ ανά μετοχή (περίπου 170 εκατ. ευρώ) καταβλήθηκε ήδη τον Νοέμβριο του 2025 ως προμέρισμα.

- Το υπόλοιπο ποσό αναμένεται να εγκριθεί από τη γενική συνέλευση την άνοιξη του 2026.

Εθνική Τράπεζα

Η τράπεζα θέσει ως βασικό στόχο για το 2028 την επίτευξη απόδοσης ενσώματων ιδίων κεφαλαίων (RoTE) 17%, καθώς και την αύξηση των κερδών ανά μετοχή από 1,38 ευρώ σήμερα σε πάνω από 1,70 ευρώ έως το 2028. Παράλληλα, η διοίκηση επιδιώκει να διατηρήσει τον δείκτη CET1 κάτω από 16% έως το τέλος του 2028, διατηρώντας παράλληλα επαρκή κεφαλαιακά αποθέματα και στρατηγική ευελιξία. Επιπλέον, πέραν των διανομών για τα κέρδη του 2025, προτείνεται πρόσθετη διανομή κεφαλαίου ύψους 300 εκατ. ευρώ το 2026 μέσω προγράμματος επαναγοράς ιδίων μετοχών, το οποίο αναμένεται να ξεκινήσει μετά τη γενική συνέλευση του Ιουνίου.Alpha Bank

Η τράπεζα ανακοίνωσε στα τέλη Φεβρουαρίου 2026 τη διανομή του 55% των καθαρών κερδών της χρήσης 2025, με συνολική επιβράβευση περίπου 519 εκατ. ευρώ. Η διανομή θα πραγματοποιηθεί μέσω συνδυασμού μερίσματος σε μετρητά και επαναγοράς ιδίων μετοχών. Συγκεκριμένα:- 259 εκατ. ευρώ θα διανεμηθούν ως μέρισμα σε μετρητά.

- Από αυτά, 0,048 ευρώ ανά μετοχή (περίπου 111 εκατ. ευρώ) καταβλήθηκαν ήδη ως προμέρισμα τον Δεκέμβριο του 2025.

- Το τελικό μέρισμα, ύψους περίπου 0,065 ευρώ ανά μετοχή (περίπου 148 εκατ. ευρώ), αναμένεται να καταβληθεί μετά την έγκριση της γενικής συνέλευσης.

Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Η Μέση Ανατολή

«Το κόστος των καυσίμων και το τί θα συμβεί στη Μέση Ανατολή θα είναι αυτά που θα μας απασχολήσουν το επόμενο διάστημα όπως και το πώς θα ανακατευθύνουμε τα δρομολόγια μας σε άλλους προορισμούς. Η AEGEAN θα είναι όπως πάντα συντηρητική και ευέλικτη, διαμορφώνοντας την πολιτική της ανάλογα και εμμένοντας στο μοντέλο που έχει ακολουθήσει τα τελευταία χρονιά όσον αφορά το επίπεδο των υπηρεσιών που προσφέρει στον ταξιδιώτη. Δυστυχώς διαπιστώνουμε τα τελευταία χρόνια ότι έχουν αυξηθεί οι κρίσεις και οι αβεβαιότητες, ωστόσο έχουμε προσαρμοστικότητα και ευελιξία». Ο κ. Βασιλάκης ανέφερε ότι το 2025 ήταν μία πολύ θετική χρονιά για τον όμιλο και υπό φυσιολογικές συνθήκες και το ξεκίνημα της χρονιάς θα ήταν επίσης καλό, με την εταιρεία να έχει προγραμματίσει, εντάσσοντας και τα νέα αεροσκάφη από την Airbus στον στόλο της, την περαιτέρω ενίσχυση της επιχειρησιακής της δυναμικότητας, αυξάνοντας τη συνολική προσφερόμενη χωρητικότητα περίπου 6% σε σχέση με το προηγούμενο έτος, με μεγαλύτερη μάλιστα την αύξηση εκτός της υψηλής περιόδου αιχμής. «Προφανώς τώρα λόγω των εξελίξεων στη Μέση Ανατολή, η δραστηριότητά μας έχει επικεντρωθεί στην περιοχή τόσο σε επίπεδο επιχειρησιακό όσο και σε επίπεδο διαχείρισης του κόστους. Είναι πολύ νωρίς να γνωρίζουμε το τί θα γίνει και πόσο θα διαρκέσει η κρίση, αν θα είναι για τις επόμενες εβδομάδες ή για όλη τη θερινή περίοδο. Για το 2026, υπολογίζαμε σε μία ανάπτυξη μεταξύ 6- 8%, προερχόμενη από την Αθήνα, όσο και εκτός, από τις βάσεις μας σε Θεσσαλονίκη, Ηράκλειο και Λάρνακα. Με αυτό το πλάνο ξεκινήσαμε το πρώτο δίμηνο, όμως από τις 28 Φεβρουαρίου έχουμε πλέον να αντιμετωπίσουμε την αβεβαιότητα με επιπτώσεις στο δίκτυό μας αφού δεν πετάμε αυτή την στιγμή σε 7 προορισμούς με μείον 11 πτήσεις σε καθημερινή βάση (εκ των οποίων οι 7 ήταν καθημερινές πτήσεις από την Αθήνα)». Η AEGEAN, από τις 28 Φεβρουαρίου προχώρησε σε ακυρώσεις πτήσεων από και προς τα αεροδρόμια του Ισραήλ, του Λιβάνου και του Ιράκ, καθώς και σε προσαρμογές στο δίκτυό της προς προορισμούς στα Ηνωμένα Αραβικά Εμιράτα και τη Σαουδική Αραβία. «Ως προς το τί βλέπουμε σε επίπεδο κρατήσεων από την αρχή του πολέμου, η εικόνα είναι αντίστοιχη με ό,τι συνέβη πριν από 4 χρόνια, όταν η Ρωσία εισέβαλε στην Ουκρανία: Έχουμε μείωση κατά 8 -10% στη ροή κρατήσεων σε σχέση με τις προηγούμενες εβδομάδες ποσοστό που ενδέχεται να ομαλοποιηθεί ανάλογα με το τί θα συμβεί το επόμενο διάστημα. Μέχρι το τέλος του μήνα θεωρώ ότι θα έχουμε μία σαφέστερη εικόνα γιατί όπως έχει δείξει η πρόσφατη εμπειρία το κοινό θέλει ένα διάστημα 3-4 εβδομάδων ως αντίδραση. Οι προορισμοί της Μέσης Ανατολής αντιπροσωπεύουν το 4%- 5% της χωρητικότητας επί του συνόλου της δραστηριότητάς μας, άρα με τα μέχρι στιγμής δεδομένα θα έχουμε μία χρονιά που θα κινηθεί σε πιο σταθερά επίπεδα σε σχέση με πέρυσι από αυτό που είχαμε υπολογίσει. Σε αυτή τη φάση δεν μπορούμε να έχουμε εκτίμηση για το διάστημα που θα αναγκαστούμε να μην πετάμε σε αυτούς τους προορισμούς. Τις τελευταίες ημέρες κάποιες εταιρείες έχουν βγάλει εντελώς το Ισραήλ από το καλοκαιρινό τους πρόγραμμα, ωστόσο εμείς θεωρούμε ότι είναι ακόμη νωρίς για την εξαγωγή συμπερασμάτων. Εκτός από τις χώρες όπου δεν πετάμε, έχει επηρεαστεί η κίνηση από και προς την Κύπρο, με μείωση των κρατήσεων πάνω από 10% λόγω των εξελίξεων. Ολα θα εξαρτηθούν από τη διάρκεια του πολέμου», ανέφερε ο κ. Βασιλάκης. Σε σχέση με το κόστος των καυσίμων, ο ίδιος διευκρίνισε ότι η εταιρεία έχει συνάψει συμβόλαια αντιστάθμισης κινδύνου (hedging) σε προϊόντα πετρελαίου που καλύπτουν το 60% των εκτιμώμενων επιχειρησιακών αναγκών της για το 2026 συμπεριλαμβανομένων και των προορισμών της Μέσης Ανατολής όπου αυτή την στιγμή η αεροπορική δεν πετάει, ενώ αν εξαιρεθούν οι εν λόγω προορισμοί το ποσοστό αυτόανεβαίνει στο 65%- 67%.Πιο πίσω η Ινδία

Όσον αφορά τον στόλο και τις παραλαβές από την Airbus, από τη συνολική παραγγελία των 60 αεροσκαφών η εταιρεία έχει ήδη παραλάβει τα 38 (21 A320neo και 17 Α321neo). Για φέτος θα παραλάβει 7 αεροσκάφη (Α321 neo), εκ των οποίων τα 5 θα έρθουν πρίν το καλοκαίρι και τα άλλα δύο από το φθινόπωρο και μετά. Εν τω μεταξύ, η αεροπορική όπως ανέφερε ο κ. Βασιλάκης, έλαβε πολύ πρόσφατα, πρίν από 2,5 εβδομάδες την απόφαση και προχώρησε στην ακύρωση της παραγγελίας των δύο αεροσκαφών τύπου XLR -Extra Long Range για διαδρομές μεγαλύτερης απόστασης, αντικαθιστώντας την παραγγελία με δύο αεροσκάφη τύπου LR τα οποία επίσης εξυπηρετούν μεγάλες αποστάσεις, αν και μικρότερης διάρκειας, κατά 2,5 ώρες περίπου. H αεροπορική είχε παραγγείλει τα δύο XLR πέρυσι (σ.σ. αντικαθιστώντας την παραγγελία από την Airbus άλλης αεροπορικής για τα συγκεκριμένα αεροσκάφη) προκειμένου να επιταχύνει το πλάνο επέκτασης προς την Ινδία από φέτος την άνοιξη. Ωστόσο, η καθυστέρηση στις πιστοποιήσεις των καθισμάτων των δύο αεροσκαφών τύπου XLR θα είχε ως αποτέλεσμα να γίνουν οι παραλαβές από την Airbus προς το τέλος της εφετινής χρονιάς καθυστερώντας αντίστοιχα και το πλάνο για τα απευθείας δρομολόγια προς την ινδική αγορά. Στο πλαίσιο αυτό, η αεροπορική προχώρησε σε ανασχεδιασμό εντάσσοντας τελικά στον στόλο της συνολικά 6 αεροσκάφη τύπου LR (4 που προϋπήρχαν και 2 που αντικατέστησαν τα XLR). Ετσι, η απευθείας σύνδεση με την Ινδία μετατίθεται ως προς το χρονοδιάγραμμα κατά ένα χρόνο, για την άνοιξη του 2027 με τα νέα αεροσκάφη τύπου LR, αυτή τη φορά, στη γραμμή. Παρά την αρνητική εξέλιξη ότι η επέκταση προς την Ινδία πάει πιο πίσω, το πλεονέκτημα από την ακύρωση της παραγγελίας των δύο XLR είναι ότι ο στόλος θα είναι πιο ομοιογενής και θα αποτελείται από 6 αεροσκάφη τύπου LR, σε αντίθεση με δύο υπο-στόλους (XLR και LR), όπως ανέφερε η διοίκηση της αεροπορικής. Εν τω μεταξύ, όπως συνέβη μέσα στο 2025, το 2026 το επιχειρησιακό έργο του ομίλου θα συνεχίσει να επηρεάζεται από την ανάγκη πρόωρων υποχρεωτικών ελέγχων στους κινητήρες GTF των αεροσκαφών της οικογενείας Airbus Α320 neo, με κατά μέσο όρο 10 αεροσκάφη που δε θα είναι διαθέσιμα για πτήσεις. Το υψηλότερο νούμερο ήταν προς τα τέλη του 2025 με τον αντίστοιχο αριθμό να φτάνει τα 14 που ήταν και το μέγιστο. Ό όμιλος έχει συνάψει συμφωνία αποζημίωσης και υποστήριξης με τον κατασκευαστή κινητήρων που καλύπτει σημαντικό μέρος της σχετικής οικονομικής επίπτωσης, σύμφωνα πάντα με τη διοίκηση.Η Volotea

Σε σχετικό ερώτημα των αναλυτών για τη συμμετοχή του ομίλου στη Volotea, ο κ. Βασιλάκης ανέφερε ότι μέχρι σήμερα έχουν επενδυθεί στην εταιρεία 37 εκατ. ευρώ, εκ των οποίων τα 31 εκατ. ευρώ το 2024 και τα 6 εκατ. ευρώ το 2025, μέσω αυξήσεων κεφαλαίου με ένα ποσοστό συμμετοχής στο 20%, ενώ υπάρχει μία πρόβλεψη για επιπλέον συμμετοχή 10 εκατ. ευρώ φέτος. «Η εταιρεία εξακολουθεί να έχει αύξηση EBITDA όμως έχει αρνητικά αποτελέσματα λόγω των παλιών ζημιών, επομένως εξακολουθεί να αντιμετωπίζει προκλήσεις μπροστά. Το θετικό είναι ότι δραστηριοποιείται σε Ιταλία, Ισπανία και Γαλλία, χωρίς να έχει δραστηριότητα στη Μέση Ανατολή επομένως δεν αντιμετωπίζει ζήτημα από τις τρέχουσες εξελίξεις».Η πορεία το 2025

Η διοίκηση αναφέρθηκε και στην πορεία του ομίλου του 2025, «όπου είχαμε σημαντική αύξηση στα έσοδα αλλά και επιβατική κίνηση, με εξισορροπημένη ανάπτυξη τόσο στην εγχώρια κίνηση όσο και στη διεθνή επιβατική κίνηση. Η ελληνική οικονομία έχει επιδείξει θετική εικόνα, οι Έλληνες ταξιδεύουν πιο συχνά, ενώ από την πλευρά μας, αυξήσαμε τις θέσεις και στη διάρκεια του χειμώνα, στοχεύοντας στην επιμήκυνση της σεζόν. Επιπλέον και οι περιορισμοί στην εναέρια κυκλοφορία το καλοκαίρι δημιουργούν την ανάγκη αλλά και τη δυνατότητα για περισσότερη χωρητικότητα τις περιόδους εκτός της υψηλής αιχμής του καλοκαιριού.Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Μείωση κατανάλωσης

Η αύξηση της αβεβαιότητας, ειδικά για το ενεργειακό κόστος και συνολικά για τον πληθωρισμό, μπορεί να εξασθενήσει προσωρινά την κατανάλωση και τις επενδυτικές δαπάνες, για όσο διάστημα συνεχίζονται οι στρατιωτικές επιχειρήσεις και οι διαταραχές στην ενεργειακή εφοδιαστική αλυσίδα παραμένουν.Μείωση ανάπτυξης στο 1,7% στο β' τρίμηνο και μετά επιτάχυνση

Υπό το προαναφερόμενο σενάριο, ο εκτιμώμενος μέσος ρυθμός αύξησης του ΑΕΠ το πρώτο εξάμηνο προβλέπεται να υποχωρήσει κατά 0,5 ποσοστιαίες μονάδες σε περίπου 1,7% ετησίως. Η επιβάρυνση εκτιμάται ότι θα επικεντρωθεί κυρίως στο δεύτερο τρίμηνο, όταν η ετήσια μεταβολή του ΑΕΠ αναμένεται να επιβραδυνθεί σε περίπου 1,5%. Επιτάχυνση της οικονομικής δραστηριότητας προβλέπεται για το υπόλοιπο του έτους, με την ετήσια αύξηση του ΑΕΠ να επιταχύνεται σε περίπου 2,3% στο δεύτερο εξάμηνο του 2026. Σε ετήσια βάση, ο ρυθμός ανάπτυξης προβλέπεται υπό αυτό το σενάριο να διαμορφωθεί περίπου στο 2,0% το 2026, έναντι της αρχικής εκτίμησης που ήταν κοντά στο 2,5%. Αντίστοιχα, η ετήσια μεταβολή του ΔΤΚ προβλέπεται να επιταχυνθεί στο 3,2%, από 2,3% στο βασικό σενάριο. Οι παραπάνω εκτιμήσεις για τον αντίκτυπο της κρίσης στο ΑΕΠ και στον πληθωρισμό δεν ενσωματώνουν τις επιδράσεις από πιθανή ενεργοποίηση κρατικών μέτρων στήριξης, τα οποία θα μπορούσαν να μετριάσουν τις βραχυπρόθεσμες επιπτώσεις. Ήδη έχουν ανακοινωθεί ορισμένα μέτρα τις προηγούμενες ημέρες, ωστόσο εάν η σύγκρουση αποδειχθεί πιο παρατεταμένη, διατηρώντας τις πιέσεις στις ενεργειακές αγορές και την αβεβαιότητα σε υψηλά επίπεδα πέραν του δεύτερου τριμήνου του 2026, τότε οι αρνητικές επιδράσεις θα μεγεθυνθούν και θα απαιτηθούν παρεμβάσεις μεγαλύτερης κλίμακας.Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Η άνοδος των αποδόσεων των κρατικών ομολόγων είναι πανευρωπαϊκή σήμερα. Οι αποδόσεις των ελληνικών ομολόγων κινούνται κοντά στα υψηλά διετίας.

Το 10ετές διαπραγματεύεται πλέον κοντά στο 3,76%, το 5ετές στο 3,047%, το 7ετές στο 3,41% και το 30ετές στο 4,48%.

Παράγοντες της τραπεζικής αγοράς εκτιμούν ότι οι πιέσεις στα ομόλογα θα παραμείνουν, αλλά επηρεάζονται όλα τα ομόλογα της Ευρωζώνης.

Οι αγορές προεξοφλούν αυξήσεις επιτοκίων, αν όχι στην επόμενη σύνοδο της ΕΚΤ (19 Μαρτίου), αλλά μέσα στο επόμενο δίμηνο, εάν συνεχιστούν οι επιπτώσεις του πολέμου.

Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Η εικόνα στο ταμπλό

Από τις μετοχές της υψηλής κεφαλαιοποίησης τη μεγαλύτερη άνοδο καταγράφουν οι μετοχές της Metlen (+0,78%), της Εθνικής (+0,31%) και της Aegean Airlines (+0,17%). Αντιθέτως τη μεγαλύτερη πτώση καταγράφουν οι μετοχές της Eurobank (-2,03%), της ΓΕΚ ΤΕΡΝΑ (-1,77%), της ΔΕΗ (-1,49%) και της Τιτάν (-1,44%). Ανοδικά κινούνται 26 μετοχές, 59 πτωτικά και 12 παραμένουν σταθερές. Τη μεγαλύτερη άνοδο καταγράφουν οι μετοχές: Minerva (+3,95%) και EINS (+3,28%), ενώ τη μεγαλύτερη πτώση σημειώνουν οι μετοχές: Unibios (-4,72%) και Ιντερτέκ (-3,64%).Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Ιαπωνία και Νότια Κορέα καταγράφουν τις μεγαλύτερες απώλειες

Οι μεγαλύτερες απώλειες της ημέρας σημειώθηκαν στην Ιαπωνία και τη Νότια Κορέα. Ο δείκτης Nikkei 225 και ο δείκτης KOSPI υποχώρησαν περίπου κατά 1,2%, ενώ ο ευρύτερος δείκτης TOPIX στην Ιαπωνία κατέγραψε πτώση 0,6%. Ιδιαίτερα αρνητική επίδραση στον Nikkei είχε η πτώση άνω του 6% της μετοχής της Honda Motor, μετά την πρόβλεψη της ιαπωνικής αυτοκινητοβιομηχανίας για ετήσια ζημία λόγω του κόστους αναδιάρθρωσης που συνδέεται με την ανάπτυξη της δραστηριότητάς της στα ηλεκτρικά οχήματα. Σε εβδομαδιαία βάση, ο Nikkei καταγράφει απώλειες περίπου 3,3%, ενώ ο KOSPI κατευθύνεται προς πτώση 1,4%. Οι αγορές της Ασίας δέχονται πιέσεις από τις ανησυχίες για διακοπές στις προμήθειες πετρελαίου εξαιτίας της σύγκρουσης με το Ιράν, ιδιαίτερα μετά τον αποκλεισμό του Στενού του Ορμούζ από την Τεχεράνη ως απάντηση στις επιθέσεις των ΗΠΑ και του Ισραήλ. Η περιοχή εξαρτάται σε μεγάλο βαθμό από τις ενεργειακές προμήθειες της Μέσης Ανατολής και μια παρατεταμένη διακοπή των προμηθειών αναμένεται να προκαλέσει σοβαρές οικονομικές αναταράξεις. Η Ιαπωνία, η Νότια Κορέα και η Ινδία θεωρούνται από τις πιο ευάλωτες οικονομίες, λόγω της μεγάλης εξάρτησής τους από εισαγωγές πετρελαίου. Ο δείκτης Nifty 50 της Ινδίας κατευθύνεται επίσης προς εβδομαδιαία πτώση περίπου 2,4%.Οι κινεζικές αγορές εμφανίζουν μεγαλύτερη ανθεκτικότητα

Οι κινεζικές μετοχές εμφάνισαν καλύτερη εικόνα σε σχέση με τις υπόλοιπες ασιατικές αγορές αυτή την εβδομάδα, καθώς η χώρα θεωρείται σχετικά προστατευμένη από βραχυπρόθεσμα σοκ στις προμήθειες πετρελαίου. Οι δείκτες Shanghai Shenzhen CSI 300 και Shanghai Composite κατέγραψαν μικρή άνοδο την Παρασκευή και εμφανίζουν ήπια κέρδη σε εβδομαδιαία βάση. Στο Χονγκ Κονγκ, ο δείκτης Hang Seng υποχώρησε κατά 0,2% και βρίσκεται σε εβδομαδιαίες απώλειες περίπου 0,3%, κυρίως λόγω αδυναμίας στον κλάδο των τεχνολογικών εταιρειών. Αναλυτές της OCBC σημείωσαν σε πρόσφατη έκθεση ότι τα τεράστια αποθέματα πετρελαίου της Κίνας, σε συνδυασμό με τη στρατηγική στροφή της χώρας προς τις ανανεώσιμες πηγές ενέργειας και τα ηλεκτρικά οχήματα, προσφέρουν σημαντική προστασία από άμεσες διαταραχές στην παγκόσμια αγορά πετρελαίου. Η Κίνα εισάγει περίπου το 15% του πετρελαίου της από το Ιράν. Νωρίτερα μέσα στην εβδομάδα, η κυβέρνηση ανακοίνωσε άμεση απαγόρευση των εξαγωγών διυλισμένων καυσίμων, προκειμένου να αντιμετωπίσει ενδεχόμενες ελλείψεις στην εγχώρια αγορά.Μικτές κινήσεις στις υπόλοιπες αγορές

Σε άλλες αγορές της Ασίας, οι κινήσεις ήταν πιο συγκρατημένες. Ο δείκτης ASX 200 της Αυστραλίας σημείωσε μικρή άνοδο την Παρασκευή, ωστόσο εξακολουθεί να καταγράφει εβδομαδιαίες απώλειες άνω του 2%. Η πτώση συνδέεται με την αυξανόμενη πεποίθηση των αγορών ότι η Κεντρική Τράπεζα της Αυστραλίας θα προχωρήσει σε αύξηση επιτοκίων κατά 25 μονάδες βάσης την επόμενη εβδομάδα. Στη Σιγκαπούρη, ο δείκτης Straits Times ενισχύθηκε κατά 0,2% και κατευθύνεται προς εβδομαδιαία άνοδο περίπου 0,3%.Διαβάστε ακόμη:

- Ενδιαφέρον από το CVC για να αυξήσει το ποσοστό του στην ΔΕΗ και να πάει πάνω από 20%

- Λογαριασμό μαμούθ ύψους 17.000 ευρώ στο Loro Piana έκαναν δύο γόνοι παραγόντων

- Πώς η Ζωή Κωνσταντοπούλου κλιμακώνει τις επιθέσεις για να κρατηθεί στο προσκήνιο

- Μέσα στο εκρηκτικό σκηνικό της πολεμικής κρίσης η Άγκυρα ξαναστρατιωτικοποιεί τα κατεχόμενα

Capital Tankers: Η ναυτιλιακή δημόσια εγγραφή της δεκαετίας αλλάζει τον χάρτη της ναυτιλιακής χρηματοδότησης

Τράπεζες: Στον SSM τα μερίσματα προς έγκριση - Πλησίασαν σημαντικά τα επίπεδα διανομών των ευρωπαϊκών τραπεζών

Aegean Airlines: Αντιμετωπίζει αβεβαιότητα για το 2026 λόγω εξελίξεων στη Μέση Ανατολή - Πάει πίσω η επέκταση στην Ινδία

Καρέλιας: Η «χρυσή» καπνοβιομηχανία με τα 745 εκατ. στο ταμείο και το σενάριο εξόδου από το Χρηματιστήριο

Στο 3,5-4% ο πληθωρισμός εάν μείνει το πετρέλαιο στα τρέχοντα επίπεδα και τον Απρίλιο

Κυριάκος Πιερρακάκης: Το παλιό αεροδρόμιο στο Ηράκλειο μπορεί να γίνει ένα νέο «μικρό Ελληνικό»

Ελληνικά ομόλογα: Σε υψηλά διετίας (2024) έχουν αυξηθεί οι αποδόσεις των ελληνικών ομολόγων

Χρηματιστήριο: Συγκρατημένες πιέσεις με το βλέμμα στη Moody's

Ροή ειδήσεων

Undercover

Σκιές στο ΠΑΣΟΚ: οι υποθέσεις ΟΠΕΚΕΠΕ, ΟΠΕΚΑ και ΓΣΕΕ φέρνουν σε δύσκολη θέση τη Χαριλάου Τρικούπη και ανοίγουν ερωτήματα για το τι γνώριζε η ηγεσία | Ακίνητα, «χρυσές βίζες» και εταιρείες από τη Βουλγαρία: η αθόρυβη διείσδυση τουρκικών κεφαλαίων που έχει σημάνει συναγερμό στην ΕΥΠ | Το μήνυμα Δένδια από το Αγρίνιο: η παρέμβαση με πολιτικό βάρος και το παρασκήνιο των επόμενων κινήσεων πριν το συνέδριο | Τα «όχι» των βαρόνων: Καραμανλής, Παυλόπουλος και Μεϊμαράκης κρατούν αποστάσεις και ανοίγουν σενάρια στη Νέα Δημοκρατία | Η «γιορτή» των εργολάβων: τι κρύβεται πίσω από την έκθεση Ergo.tec και το ενδιαφέρον για έργα σε Μέση Ανατολή και Ουκρανία | Τα δύσκολα ψηφοδέλτια της Βόρειας Ελλάδας: οι «γαλάζιες» διαρροές, η σκιά Καραμανλή και η απουσία του Μεϊμαράκη από το κομματικό παιχνίδι!

Η Xiaomi δοκιμάζει ανθρωποειδή ρομπότ στη γραμμή παραγωγής των ηλεκτρικών αυτοκινήτων της

Η κινεζική εταιρεία πειραματίζεται με ρομπότ στο εργοστάσιο κατασκευής του Xiaomi SU7, επιχειρώντας να ενισχύσει την αυτοματοποίηση και…

Johnnie Walker Black Cask: Μια νέα γλυκιά έκφραση που στοχεύει τους λάτρεις του bourbon

Η Johnnie Walker παρουσιάζει το Johnnie Walker Black Cask, μια πιο γλυκιά εκδοχή του Johnnie Walker Black Label…

- Thales, Rheinmetall, Hensoldt και SAAB στην αύξηση των αμυντικών δαπανών.

- Shell και Equinor στην ενεργειακή ανεξαρτησία.

- Vestas, Siemens Energy, RWE, Terna, Saint-Gobain, Kingspan, Sika, Signify, Neste, Aker Carbon Capture, Air Liquide, Pod Point, Vitesco Technologies και Mercedes Benz Group στην ενεργειακή μετάβαση.

- DSV, Maersk, Siemens, Hexagon, Dassault Systemes, AVEVA, AutoStore, Infineon, STMicro, ASML, ASMI και Besi στην ασφάλεια των προμηθειών.

- BASF, Yara, Outokumpu και Salzgitter στις προκλήσεις για την ανταγωνιστικότητα.

- NatWest και DNB στα υψηλότερα επιτόκια και πληθωρισμό. Σε αυτή την τάση, εταιρείες που επηρεάζονται αρνητικά είναι οι Unibail, Hammerson, Inditex, AB Foods και Zalando.

https://radar.gr/article/i-fed-molis-prodose-to-fyllo-tis

https://radar.gr/article/to-nikelio-epathe-bitcoin-protofanes-pump-dump

https://radar.gr/article/me-anevres-kyroseis-i-evropi-pyrovolei-ta-podia-tis

https://radar.gr/article/blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

[post_title] => Οι μετοχές και τάσεις που ευνοούνται από τον πόλεμο

[post_excerpt] =>

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => oi-metoches-kai-taseis-pou-evnoountai-apo-ton-polemo

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:35:19

[post_modified_gmt] => 2022-04-03 20:35:19

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248230

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 0

[filter] => raw

)

[2] => WP_Post Object

(

[ID] => 223268

[post_author] => 32

[post_date] => 2022-01-31 09:00:53

[post_date_gmt] => 2022-01-31 07:00:53

[post_content] => Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία της Τράπεζας της Ελλάδος (ΤτΕ), ο ετήσιος ρυθμός αύξησης της τραπεζικής χρηματοδότησης προς τις μη χρηματοπιστωτικές επιχειρήσεις (ΜΧΕ), αφού κατέγραψε διψήφια ποσοστά στις αρχές του 2021, στη συνέχεια επιβραδύνθηκε και κατά το γ΄ τρίμηνο του έτους επανήλθε σχεδόν, και έκτοτε παρέμεινε, στα χαμηλότερα επίπεδα που είχε αμέσως πριν το ξέσπασμα της πανδημίας.

Γράφει ο Σπύρος Σταθάκης

Οι τραπεζικές πιστώσεις προς τα νοικοκυριά συνέχισαν να συρρικνώνονται με σχεδόν σταθερό ετήσιο ρυθμό τους πρώτους δέκα μήνες του 2021. Ο ετήσιος ρυθμός πιστωτικής επέκτασης προς τη γενική κυβέρνηση παρέμεινε σε πολύ υψηλά επίπεδα, ως αποτέλεσμα των σημαντικών αγορών κρατικών ομολόγων τις οποίες πραγματοποίησαν οι ελληνικές εμπορικές τράπεζες. Πιο αναλυτικά, τo δεκάμηνο του 2021 η μέση μηνιαία καθαρή ροή τραπεζικής χρηματοδότησης προς ΜΧΕ ήταν μόλις 53 εκατ. ευρώ, έναντι 558 εκατ. ευρώ το 2020 (Ιαν.- Δεκ.).

https://radar.gr/article/i-fed-molis-prodose-to-fyllo-tis

https://radar.gr/article/to-nikelio-epathe-bitcoin-protofanes-pump-dump

https://radar.gr/article/me-anevres-kyroseis-i-evropi-pyrovolei-ta-podia-tis

https://radar.gr/article/blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

[post_title] => Οι μετοχές και τάσεις που ευνοούνται από τον πόλεμο

[post_excerpt] =>

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => oi-metoches-kai-taseis-pou-evnoountai-apo-ton-polemo

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:35:19

[post_modified_gmt] => 2022-04-03 20:35:19

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248230

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 0

[filter] => raw

)

[2] => WP_Post Object

(

[ID] => 223268

[post_author] => 32

[post_date] => 2022-01-31 09:00:53

[post_date_gmt] => 2022-01-31 07:00:53

[post_content] => Σύμφωνα με τα τελευταία διαθέσιμα στοιχεία της Τράπεζας της Ελλάδος (ΤτΕ), ο ετήσιος ρυθμός αύξησης της τραπεζικής χρηματοδότησης προς τις μη χρηματοπιστωτικές επιχειρήσεις (ΜΧΕ), αφού κατέγραψε διψήφια ποσοστά στις αρχές του 2021, στη συνέχεια επιβραδύνθηκε και κατά το γ΄ τρίμηνο του έτους επανήλθε σχεδόν, και έκτοτε παρέμεινε, στα χαμηλότερα επίπεδα που είχε αμέσως πριν το ξέσπασμα της πανδημίας.

Γράφει ο Σπύρος Σταθάκης

Οι τραπεζικές πιστώσεις προς τα νοικοκυριά συνέχισαν να συρρικνώνονται με σχεδόν σταθερό ετήσιο ρυθμό τους πρώτους δέκα μήνες του 2021. Ο ετήσιος ρυθμός πιστωτικής επέκτασης προς τη γενική κυβέρνηση παρέμεινε σε πολύ υψηλά επίπεδα, ως αποτέλεσμα των σημαντικών αγορών κρατικών ομολόγων τις οποίες πραγματοποίησαν οι ελληνικές εμπορικές τράπεζες. Πιο αναλυτικά, τo δεκάμηνο του 2021 η μέση μηνιαία καθαρή ροή τραπεζικής χρηματοδότησης προς ΜΧΕ ήταν μόλις 53 εκατ. ευρώ, έναντι 558 εκατ. ευρώ το 2020 (Ιαν.- Δεκ.).

Η ροή τραπεζικών δανείων

Ειδικότερα, η μέση μηνιαία ακαθάριστη ροή τραπεζικών δανείων τακτής λήξης προς τις ΜΧΕ το διάστημα αυτό ανήλθε σε 0,8 δισ. ευρώ, περίπου τα 3/5 εκείνης του 2020 (1,35 δισ. ευρώ, Ιαν.-Δεκ.) − αλλά πάντως υψηλότερη έναντι της ροής του 2019. Επίσης, το μέσο μηνιαίο υπόλοιπο της τραπεζικής χρηματοδότησης χωρίς καθορισμένη διάρκεια (δηλ. των πιστωτικών γραμμών και άλλων διευκολύνσεων) προς τις ΜΧΕ μειώθηκε το δεκάμηνο Ιανουαρίου-Οκτωβρίου 2021 έναντι του 2020 (Ιαν.-Δεκ.) κατά 16,1%. Τέλος, ο ετήσιος ρυθμός μείωσης των τραπεζικών πιστώσεων προς τα νοικοκυριά διατηρήθηκε ουσιαστικά αμετάβλητος τους πρώτους δέκα μήνες του 2021. Υπενθυμίζεται ότι ο εν λόγω ρυθμός υπολογίζεται με βάση την καθαρή ροή τραπεζικής χρηματοδότησης των τελευταίων δώδεκα μηνών. Πάντως, οι ακαθάριστες ροές δανείων καθορισμένης διάρκειας προς νοικοκυριά (όπως καταγράφονται στα δανειακά ποσά των νέων δανειακών συμβάσεων), σε μέση μηνιαία βάση, υποδηλώνουν αύξηση των νέων δανείων προς τα νοικοκυριά κατά μέσο όρο το 2021 σε σχέση με το μηνιαίο μέσο όρο του 2020.

Γιατί “φρέναρε” η χρηματοδότηση

Σύμφωνα με την ΤτΕ, η ακαθάριστη ροή τραπεζικής χρηματοδότησης προς τις επιχειρήσεις (εκτός των χρηματοπιστωτικών) περιορίστηκε σημαντικά σε μέση μηνιαία βάση το 2021 σε σύγκριση με το 2020. Σημειώνεται ότι η ακαθάριστη ροή νέων τραπεζικών δανείων αντιπροσωπεύει τα ποσά που συνομολογούνται στις νέες συμβάσεις τραπεζικών δανείων σε ευρώ σε μηνιαία βάση. Αυτό αντανακλά εξομάλυνση της ζήτησης για τραπεζική πίστη, επειδή οι επιχειρήσεις αφενός είχαν αντλήσει ικανά δανειακά κεφάλαια και είχαν σχηματίσει αποθέματα ρευστότητας ήδη το 2020 και αφετέρου δεν αναγκάστηκαν κατά το 2021 να περιορίσουν στην ίδια έκταση ή και να διακόψουν εντελώς τις δραστηριότητές τους λόγω της πανδημίας, όπως είχε συμβεί αρχικά το 2020. Αυτό είχε ως συνέπεια τα έξοδά τους να μπορούν πλέον να καλυφθούν σε μεγαλύτερο βαθμό από τα έσοδά τους, που έχουν ανακάμψει. Η ΤτΕ σημειώνει εξάλλου, ότι πολλοί από τους παράγοντες που στήριξαν τη σημαντική άνοδο της προσφοράς τραπεζικών πιστώσεων κατά το 2020, όπως τα νομισματικά και εποπτικά μέτρα που θέσπισε η ΕΚΤ και η αυξημένη συγκέντρωση καταθέσεων από τις τράπεζες, εξακολούθησαν να ασκούν ευνοϊκή επίδραση στην πιστοδοτική δραστηριότητα των τραπεζών και κατά το 2021. Ωστόσο, τα προπου χρηματοδοτούνται με δημόσιους πόρους και στοχεύουν, επιμερίζοντας τον πιστωτικό κίνδυνο, στην απευθείας παροχή κινήτρων προς τις τράπεζες προκειμένου να χορηγήσουν πιστώσεις προς επιχειρήσεις είχαν κατά το 2021 μικρότερο μέγεθος από ό,τι το 2020. Αυτό είναι εύλογο, δεδομένου ότι τα περισσότερα από τα εν λόγω προγράμματα προορίζονταν για την αντιμετώπιση της κατάστασης έκτακτης ανάγκης που δημιουργήθηκε όταν ενέσκηψε η πανδημία και επιβλήθηκαν σε ευρεία κλίμακα περιοριστικά για την κινητικότητα υγειονομικά μέτρα. Και πάλι πάντως, κατά το εννεάμηνο του 2021 τα δάνεια που έλαβαν στήριξη μέσω των προγραμμάτων αντιστοιχούσαν σε άνω του 1/3 της συνολικής επιχειρηματικής πίστης.

Προγράμματα στις επιχειρήσεις μικρού και μεσαίου μεγέθους

Είναι αξιοσημείωτο ότι κατά το 2021 η στήριξη που παρέχουν τα κυριότερα προγράμματα επικεντρώνεται στις επιχειρήσεις μικρού και μεσαίου μεγέθους. Παράλληλα με αυτή την εξέλιξη, τα επιτόκια των τραπεζικών δανείων με προκαθορισμένη λήξη μειώθηκαν για τις επιχειρήσεις μικρού και μεσαίου μεγέθους, ενώ για τις μεγάλες επιχειρήσεις παρέμειναν αμετάβλητα. Οι προοπτικές για την πιστωτική επέκταση είναι θετικές, δεδομένης της αναμενόμενης επιτάχυνσης του ΑΕΠ, των καθοδηγητικών ενδείξεων (forwardguidance) που έχουν ανακοινωθεί όσον αφορά την πιθανή μελλοντική εξέλιξη της κατεύθυνσης της ενιαίας νομισματικής πολιτικής, αλλά και της στήριξης με δημόσιους πόρους μέσω του NextGenerationEU. Ανασταλτικός παράγοντας σε σχέση με τη δυνατότητα στήριξης της οικονομικής ανάπτυξης με τραπεζική χρηματοδότηση παραμένει η επίδραση των υφιστάμενων μη εξυπηρετούμενων δανείων στην πιστοδοτική συμπεριφορά των τραπεζών.Τα βαθύτερα αίτια της υποχρηματοδότησης της οικονομίας

Από κει και πέρα, σε πρόσφατη έκθεση του Ελεγκτικού Συνεδρίου, ύστερα από έλεγχο που διενήργησε στον τραπεζικό κλάδο, κατόπιν αιτήματος της Επιτροπής Θεσμών και Διαφάνειας της Βουλής, σημειώνεται ότι, παρά τη σοβαρή δημοσιονομική εμπλοκή του Κράτους υπέρ των τραπεζών, εξακολουθούν να υφίστανται χαρακτηριστικές αποκλίσεις από τη χρηματοπιστωτική κανονικότητα. Τα ποσά χορηγηθέντων δανείων μέσα στο 2021,τελούν σε δυσαρμονία με τα μεγέθη της ελληνικής οικονομίας, στα οποία πρέπει να συμπεριληφθούν και οι επενδυτικές ανάγκες της Χώρας. Το γεγονός αυτό δικαιολογεί κατ’ αρχήν την περαιτέρω επέμβαση του Κράτους ως δημόσιας εξουσίας που επιδιώκει τον σκοπό δημοσίου συμφέροντος της πλήρους αποκατάστασης της χρηματοπιστωτικής κανονικότητας. Υφίστανται τουλάχιστον τρία εξαιρετικού χαρακτήρα αίτια που εξηγούν τη μειωμένη χρηματοδότηση της πραγματικής οικονομίας από τις τράπεζες: (i) τα μη εξυπηρετούμενα δάνεια, (ii) η λεγόμενη αναβαλλόμενη φορολογική απαίτηση, και (iii) η ηθική χαλάρωση λόγω καθυστερήσεων στη ρευστοποίηση των εξασφαλίσεων των κόκκινων δανείων.

Πρώτον: Τα μη εξυπηρετούμενα δάνεια

Σύμφωνα με το Ελεγκτικό Συνέδριο, η φερεγγυότητα των τραπεζών, που ιδίως σημαίνει την ικανότητά τους να διασφαλίσουν στο ακέραιο τις καταθέσεις των πελατών τους - δηλαδή κατά βάση την αποταμίευση ιδιωτών - συνδέεται άμεσα με την κεφαλαιακή τους επάρκεια, που κι αυτή είναι η εγγύηση ότι ο καταθέτης χρημάτων στην τράπεζα θα έχει να λάβει το ποσό των καταθέσεών του σύμφωνα με τα συμφωνηθέντα, και κατά κανόνα όποτε το επιθυμήσει. Τα δάνεια που συνάπτει μια τράπεζα είναι στοιχείο του ενεργητικού της, γιατί καταγράφονται ως δικαίωμα της τράπεζας να τα εισπράξει, σε αντίθεση με τις καταθέσεις που είναι στοιχείο του παθητικού της, γιατί στοιχειοθετούν υποχρέωση της τράπεζας να καταβάλει. Όταν τα δάνεια που έχει συνάψει η τράπεζα παύουν να εξυπηρετούνται από τους οφειλέτες τους, τότε δεν είναι δυνατόν τα δάνεια αυτά να θεωρηθούν με την ίδια βεβαιότητα, όπως όταν εξυπηρετούνταν, ως στοιχείο του ενεργητικού τής τράπεζας, τουλάχιστον στο σύνολο του ποσού της οφειλής εκ του δανείου. Αν δεν πληρωθούν καθόλου κι αυτό είναι οριστικό πρόκειται περί ζημίας, γιατί η τράπεζα απώλεσε το ποσό που διέθεσε για το υπόλοιπο του δανείου αυτού. Συνεπώς, πρέπει να συμπεριλάβει τη ζημία αυτή στον ισολογισμό της, μειώνοντας αντίστοιχα το ενεργητικό της. Αν τα δάνεια περιβάλλονται από αβεβαιότητα ως προς την πλήρη, τακτική αποπληρωμή τους, η τράπεζα πρέπει να υπολογίσει την πιθανότητα απωλειών στο συνολικό ποσό που αναμένει να εισπράξει. Οφείλει δε τότε να δεσμεύσει από τα κεφάλαιά της ως ασφάλεια για κάλυψη μελλοντικής ενδεχόμενης ζημίας ένα ποσό αντίστοιχο του κινδύνου μη εξυπηρέτησης του δανείου, με αναγκαία συνέπεια τα ίδια αυτής κεφάλαια, λόγω της δέσμευσης αυτής, να μην της είναι εξ ολοκλήρου διαθέσιμα. Η συναρτώμενη με τα ανωτέρω ανωμαλία στην αποπληρωμή των δανείων δεν μπορεί να μην έχει επίδραση στην κεφαλαιακή επάρκεια της τράπεζας, δηλαδή, σε τελευταία ανάλυση, στη φερεγγυότητά της ως προς τους καταθέτες της. Η επισφάλεια του ενεργητικού της επηρεάζει τη σχέση αυτού με το παθητικό της, με βάση την οποία προκύπτει η κεφαλαιακή της επάρκεια. Τα μη εξυπηρετούμενα δάνεια σημαίνουν ενδεχόμενο ζημιών, που αυτό πρέπει να υπολογισθεί και καταγραφεί στον ισολογισμό. Και αν αυτό συμβεί, ανατρέπεται η ισορροπία που αρχικά υπήρχε μεταξύ ενεργητικού και παθητικού της τράπεζας οπότε πρέπει εκ νέου να υπολογισθεί, με βάση τη νέα ισορροπία, η κεφαλαιακή της επάρκεια. Όσο μεγαλύτερος είναι ο αριθμός των μη εξυπηρετούμενων δανείων και των ποσών οφειλών προς την τράπεζα που συνδέονται με αυτά, τόσο ισχυρότερο είναι το βάρος της τράπεζας από προβλέψεις στον ισολογισμό της λόγω απώλειας εσόδων εκ τόκων ή εκ της μη αποπληρωμής του κεφαλαίου δανείων. Και επειδή υφίσταται μια αναγκαία αβεβαιότητα ως προς την πιθανότητα εξέλιξης της αποπληρωμής ενός μη εξυπηρετούμενου δανείου, ακόμη και αν έχουν προβλεφθεί ζημίες στον ισολογισμό εκ του λόγου αυτού, η αβεβαιότητα παραμένει ως προς το αν το ποσό των ζημιών που προβλέφθηκε στηρίζεται σε ρεαλιστικές προβλέψεις ή αν θα έπρεπε να είναι υψηλότερο. Τα μη εξυπηρετούμενα δάνεια στην Ελλάδα, αποκαλούμενα κόκκινα, ξεπέρασαν το ποσό των 100 δισ. ευρώ το 2016 για να περιοριστούν στη συνέχεια παραμένοντας πάντα σε πολύ υψηλό σημείο ως ποσοστό του ενεργητικού τους. Συγκριτικά με τις άλλες χώρες της ευρωζώνης, η Ελλάδα κινείται, παρά τις προσπάθειες, σε υψηλά ποσοστά, δοθέντος ότι, με μέσο όρο περί το 2,3% σε ευρωπαϊκό επίπεδο, η Ελλάδα βρίσκεται ακόμη στο 18,4% του συνολικού χαρτοφυλακίου των δανείων. Η κατάσταση αυτή είναι εύλογο να δημιουργεί στις τράπεζες επιφυλακτικότητα στη χορήγηση νέων δανείων. Ακόμη και αν διαθέτουν κεφάλαια προς μόχλευση, όμως, καθώς δεν μπορεί να είναι βέβαιες για τις ζημίες που θα υποστούν λόγω των μη εξυπηρετούμενων δανείων, που παραμένουν σε υψηλό ποσοστό, δεν έχουν πλήρη εικόνα της οικονομικής τους κατάστασης, οπότε δεν είναι σε θέση να υπολογίσουν με ακρίβεια την κεφαλαιακή τους επάρκεια.

Δεύτερον: Η "αναβαλλόμενη φορολογική απαίτηση" των τραπεζών έναντι του Κράτους

Όπως επισημαίνεται στην έκθεση του Ελεγκτικού Συνεδρίου, η εμπλοκή του ιδιωτικού τομέα (PSI) στην απομείωση του δημόσιου χρέους που συντελέστηκε το 2012 είχε ως αποτέλεσμα τη μείωση του ποσού που όφειλε το Δημόσιο στις τράπεζες ως κατόχους κρατικών ομολόγων κατά ένα ποσοστό της τάξεως του 75%. Αυτό, καταγραφόμενο ως ζημία, προκάλεσε τη μείωση της κεφαλαιακής επάρκειας των τραπεζών με αποτέλεσμα να απαιτηθεί, προκειμένου να αποφευχθεί η συμμετοχή των καταθετών στις ζημίες (το λεγόμενο "κούρεμα" των καταθέσεων που θα συντελούνταν με μεταβολή των καταθέσεων σε άνευ αξίας μετοχές των τραπεζών), η ανακεφαλαιοποίηση με κρατική εμπλοκή των τραπεζών. Για να αποφευχθεί η ανακεφαλαιοποίηση με άμεση διάθεση δημόσιου χρήματος, που θα επαύξανε το ήδη τότε εξαιρετικά υψηλό δημόσιο χρέος, συμφωνήθηκε με τους δανειστές της Ελλάδος να διατεθεί αντί χρήματος υπόσχεση του Κράτους προς τις τράπεζες, αποκαλούμενη αναβαλλόμενη φορολογική απαίτηση, να καλύψει σε βάθος χρόνου, και μέχρι 25 δισ. ευρώ, τις ζημίες τους από το PSI στη βάση του εξής πλέγματος εναλλακτικής ενίσχυσης: αν είχαν ζημίες αυτές θα μεταβάλλονταν σε μετοχές που θα αγόραζε το Κράτος διαθέτοντας έτσι κεφάλαιο στις τράπεζες, ενώ αν οι τράπεζες είχαν κέρδη δεν θα όφειλαν για τα κέρδη τους τον αναλογούντα φόρο. Η υπόσχεση συμψηφισμού φόρου επί των κερδών ή κάλυψης ζημίας με συμμετοχή στο κεφάλαιο υλοποιείται σε δόσεις, που είναι ετήσιες και ισόποσες για χρονικό διάστημα 30 ετών. Επειδή όμως οι ζημίες των Τραπεζών δεν προήλθαν μόνον από τη μείωση της αξίας των ομολόγων του ελληνικού Δημοσίου που κατείχαν αλλά και από τα λεγόμενα "κόκκινα δάνεια" για την ύπαρξη των οποίων ανέλαβε μέρος της ευθύνης το Δημόσιο, προβλέφθηκε παραλλήλως έτερη αναβαλλόμενη φορολογική απαίτηση. Αυτή θα προέκυπτε είτε από διαγραφή ή συμφωνία ρύθμισης χρεών είτε από πώληση ή τιτλοποίηση δανείων ή μεταβίβασή τους σε άλλη νομική οντότητα. Στην περίπτωση αυτή η προκύπτουσα διαφορά εκπίπτει από τα ακαθάριστα έσοδα της Τράπεζας σε 20 ετήσιες, ισόποσες δόσεις αρχής γενομένης από τη χρήση στην οποία διενεργήθηκε η διαγραφή ή η μεταβίβαση. Οι ανωτέρω υποσχέσεις του Δημοσίου είναι ικανές να οδηγήσουν τις τράπεζες ενώπιον ενός διλήμματος. Αν επιθυμούν να αποφύγουν τις ζημίες που θα συνεπήγοντο αλλοίωση στην κατανομή του μετοχικού τους κεφαλαίου, καθώς θα εκδίδονταν νέες μετοχές με δικαιούχο το Δημόσιο οπότε θα υποβαθμιζόταν η συμμετοχή των παλαιών μετόχων ,τότε πρέπει να ακολουθούν μια πολιτική που θα περιορίζει στο ελάχιστο το ενδεχόμενο ζημιών, άρα πρέπει να είναι ιδιαίτερα προσεκτικές στην ανάληψη δανειοδοτικών κινδύνων. Πρέπει επομένως να επιδιώκουν κέρδη από βέβαιες πηγές κερδοφορίας, γι’ αυτό την όποια ρευστότητα διαθέτουν, οδηγούνται να την επενδύουν έτσι ώστε να επωφελούνται με βεβαιότητα από την αναβαλλόμενη φορολογική απαίτηση. Καθώς τα κέρδη των τραπεζών μέχρι του ποσού της ετήσιας, ισόποσης δόσης δεν φορολογούνται, λόγω ακριβώς της αναβαλλόμενης φορολογικής απαίτησης, το ποσό που θα κατεβάλλετο ως φόρος παραμένει στην τράπεζα αυξάνοντας έτσι τα κεφάλαια αυτής.

Τρίτον: Η ηθική χαλάρωση λόγω καθυστερήσεων στη ρευστοποίηση των εξασφαλίσεων δανείων

Σύμφωνα με το Ελεγκτικό Συνέδριο, η μεγάλη δημοσιονομική κρίση προκάλεσε την πτώχευση επιχειρήσεων και την απώλεια εισοδημάτων των ιδιωτών οφειλετών λόγω της αύξησης της ανεργίας ή των περικοπών των μισθών. Η πολιτεία φρόντισε να προστατευθεί από τον πλειστηριασμό η κυρία κατοικία των οφειλετών όταν αυτή είχε υποθηκευθεί λόγω δανειοδότησης που δεν εξυπηρετούνταν. Όμως, μαζί με όσους είχαν πράγματι ανάγκη προστασίας, καθώς λόγω μείωσης των εισοδημάτων τους οφειλόμενης στην κρίση αδυνατούσαν πράγματι να εξυπηρετήσουν τα δάνειά τους, βρέθηκε να επωφελείται και μια άλλη κατηγορία οφειλετών, οι αποκληθέντες "στρατηγικοί κακοπληρωτές", που, αν και μπορούσαν, εντούτοις, αξιοποιώντας ιδίως τις δικονομικές δυνατότητες και τις συναφείς καθυστερήσεις, δεν πλήρωναν τις δόσεις των δανείων τους. Η αδυναμία έγκαιρης διάκρισης των "στρατηγικών κακοπληρωτών" από τους πράγματι αδυνατούντες να εξυπηρετούν το δάνειό τους σε συνδυασμό με την ανάγκη προστασίας της κατοικίας είναι ικανή να επιτείνει την επιφυλακτικότητα των τραπεζών να χορηγήσουν νέα δάνεια. Στην εκτίμηση των κινδύνων που εγκυμονεί εξ ορισμού η χορήγηση νέων δανείων εισήλθε πλέον ο κίνδυνος της αδυναμίας ρευστοποίησης των εξασφαλίσεων μη αποπληρωμής των δανείων. Έτσι, οι τράπεζες βρίσκονται σε κατάσταση όπου μια επιπλέον δυσχέρεια τις εμποδίζει να χορηγήσουν δάνεια χωρίς συνεκτίμηση και του ιδιαίτερου αυτού κινδύνου. [post_title] => Ανάλυση: Γιατί οι τράπεζες δεν ρίχνουν χρήμα στην αγορά [post_excerpt] => Ποιοι είναι οι λόγοι που δεν επιτρέπουν ακόμη την περαιτέρω αύξηση της χρηματοδότησης της πραγματικής οικονομίας από τις τράπεζες [post_status] => publish [comment_status] => closed [ping_status] => open [post_password] => [post_name] => giati-oi-trapezes-den-richnoun-chrima-stin-agora [to_ping] => [pinged] => [post_modified] => 2022-04-03 23:41:19 [post_modified_gmt] => 2022-04-03 20:41:19 [post_content_filtered] => [post_parent] => 0 [guid] => https://radar.gr/?p=223268 [menu_order] => 0 [post_type] => post [post_mime_type] => [comment_count] => 0 [filter] => raw ) [3] => WP_Post Object ( [ID] => 248214 [post_author] => 32 [post_date] => 2022-03-24 18:02:33 [post_date_gmt] => 2022-03-24 16:02:33 [post_content] => Την εκτίμηση ότι η ρωσική εισβολή στην Ουκρανία ανατρέπει την παγκόσμια τάξη πραγμάτων που ίσχυε από το τέλος του Ψυχρού Πολέμου εκφράζει ο πρόεδρος και διευθύνων σύμβουλος της BlackRock. «Η ρωσική εισβολή στην Ουκρανία έβαλε τέλος στην παγκοσμιοποίηση που ζήσαμε τις τελευταίες τρεις δεκαετίες», αναφέρει ο Larry Fink στην επιστολή του προς τους μετόχους για το 2022. «Έχει κάνει πολλές κοινωνίες και ανθρώπους να αισθάνονται απομονωμένοι και να κοιτάζουν προς το εσωτερικό των χωρών. Πιστεύω ότι αυτό έχει επιδεινώσει την πόλωση και την εξτρεμιστική συμπεριφορά που βλέπουμε σε ολόκληρη την κοινωνία σήμερα» συμπληρώνει. Η επιστολή του Fink ήρθε ένα μήνα μετά την εισβολή της Ρωσίας στην Ουκρανία. Οι ΗΠΑ και οι σύμμαχοί τους έχουν επιβάλει πρωτοφανείς κυρώσεις στη Ρωσία και παρέχουν στρατιωτική βοήθεια στην Ουκρανία.

Ο διευθύνων σύμβουλος της BlackRock, η εταιρεία του οποίου διαχειρίζεται περισσότερα από 10 τρισ. δολ., είπε ότι οι χώρες και οι κυβερνήσεις έχουν ενώσει τις δυνάμεις τους και εξαπέλυσαν έναν «οικονομικό πόλεμο» κατά της Ρωσίας.

Σύμφωνα με τον ίδιο, η BlackRock έχει επίσης λάβει μέτρα για να αναστείλει την αγορά οποιωνδήποτε ρωσικών τίτλων στο ενεργό χαρτοφυλάκιό της.

«Τις τελευταίες εβδομάδες, μίλησα με αμέτρητους ενδιαφερόμενους φορείς, συμπεριλαμβανομένων των πελατών και των υπαλλήλων μας, που όλοι προσπαθούν να καταλάβουν τι θα μπορούσε να γίνει για να αποτραπεί η ανάπτυξη κεφαλαίων στη Ρωσία», είπε ο Fink.

Η επιστολή του Fink ήρθε ένα μήνα μετά την εισβολή της Ρωσίας στην Ουκρανία. Οι ΗΠΑ και οι σύμμαχοί τους έχουν επιβάλει πρωτοφανείς κυρώσεις στη Ρωσία και παρέχουν στρατιωτική βοήθεια στην Ουκρανία.

Ο διευθύνων σύμβουλος της BlackRock, η εταιρεία του οποίου διαχειρίζεται περισσότερα από 10 τρισ. δολ., είπε ότι οι χώρες και οι κυβερνήσεις έχουν ενώσει τις δυνάμεις τους και εξαπέλυσαν έναν «οικονομικό πόλεμο» κατά της Ρωσίας.

Σύμφωνα με τον ίδιο, η BlackRock έχει επίσης λάβει μέτρα για να αναστείλει την αγορά οποιωνδήποτε ρωσικών τίτλων στο ενεργό χαρτοφυλάκιό της.

«Τις τελευταίες εβδομάδες, μίλησα με αμέτρητους ενδιαφερόμενους φορείς, συμπεριλαμβανομένων των πελατών και των υπαλλήλων μας, που όλοι προσπαθούν να καταλάβουν τι θα μπορούσε να γίνει για να αποτραπεί η ανάπτυξη κεφαλαίων στη Ρωσία», είπε ο Fink.

Πίσω στις αρχές της δεκαετίας του 1990, όταν ο κόσμος βγήκε από τον Ψυχρό Πόλεμο, η Ρωσία έγινε ευπρόσδεκτη στο παγκόσμιο χρηματοπιστωτικό σύστημα και της δόθηκε πρόσβαση στις παγκόσμιες κεφαλαιαγορές, αναφέρει ο Fink.

Η επέκταση της παγκοσμιοποίησης επιτάχυνε το διεθνές εμπόριο, μεγάλωσε τις παγκόσμιες κεφαλαιαγορές και αύξησε την οικονομική ανάπτυξη, επισημαίνει ο ίδιος.

Ήταν ακριβώς τότε, πριν από 34 χρόνια, όταν ιδρύθηκε η BlackRock και η εταιρεία ωφελήθηκε πάρα πολύ από την άνοδο της παγκοσμιοποίησης και την ανάπτυξη των κεφαλαιαγορών.

«Πιστεύω μακροπρόθεσμα στα οφέλη της παγκοσμιοποίησης και στη δύναμη των παγκόσμιων κεφαλαιαγορών. Η πρόσβαση στο παγκόσμιο κεφάλαιο δίνει τη δυνατότητα στις εταιρείες να χρηματοδοτήσουν την ανάπτυξη, στις χώρες να αυξήσουν την οικονομική ανάπτυξη και σε περισσότερους ανθρώπους να βιώσουν την οικονομική ευημερία», δήλωσε ο Fink.

Ο διευθύνων σύμβουλος είπε ότι η BlackRock έχει δεσμευτεί να παρακολουθεί τις άμεσες και έμμεσες επιπτώσεις της κρίσης και στοχεύει να κατανοήσει πώς να πλοηγηθεί σε αυτό το νέο επενδυτικό περιβάλλον.

https://radar.gr/article/i-blackrock-tou-apokleietai-tora-mila-gia-stasimoplithorismo-ala-70s

https://radar.gr/article/blackrock-ependytiki-efkairia-i-rosiki-eisvoli

[post_title] => BlackRock: Ο πόλεμος είναι η αρχή του τέλους της παγκοσμιοποίησης

[post_excerpt] => "Η επέκταση της παγκοσμιοποίησης ανέπτυξε το εμπόριο, την οικονομία και τις κεφαλαιαγορές", τόνισε ο Larry Fink της BlackRock. "Η Ρωσία ανατρέπει μια παγκόσμια τάξη πραγμάτων που ισχύει εδώ και 34 χρόνια."

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:44:08

[post_modified_gmt] => 2022-04-03 20:44:08

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248214

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 0

[filter] => raw

)

)

Πίσω στις αρχές της δεκαετίας του 1990, όταν ο κόσμος βγήκε από τον Ψυχρό Πόλεμο, η Ρωσία έγινε ευπρόσδεκτη στο παγκόσμιο χρηματοπιστωτικό σύστημα και της δόθηκε πρόσβαση στις παγκόσμιες κεφαλαιαγορές, αναφέρει ο Fink.

Η επέκταση της παγκοσμιοποίησης επιτάχυνε το διεθνές εμπόριο, μεγάλωσε τις παγκόσμιες κεφαλαιαγορές και αύξησε την οικονομική ανάπτυξη, επισημαίνει ο ίδιος.

Ήταν ακριβώς τότε, πριν από 34 χρόνια, όταν ιδρύθηκε η BlackRock και η εταιρεία ωφελήθηκε πάρα πολύ από την άνοδο της παγκοσμιοποίησης και την ανάπτυξη των κεφαλαιαγορών.

«Πιστεύω μακροπρόθεσμα στα οφέλη της παγκοσμιοποίησης και στη δύναμη των παγκόσμιων κεφαλαιαγορών. Η πρόσβαση στο παγκόσμιο κεφάλαιο δίνει τη δυνατότητα στις εταιρείες να χρηματοδοτήσουν την ανάπτυξη, στις χώρες να αυξήσουν την οικονομική ανάπτυξη και σε περισσότερους ανθρώπους να βιώσουν την οικονομική ευημερία», δήλωσε ο Fink.

Ο διευθύνων σύμβουλος είπε ότι η BlackRock έχει δεσμευτεί να παρακολουθεί τις άμεσες και έμμεσες επιπτώσεις της κρίσης και στοχεύει να κατανοήσει πώς να πλοηγηθεί σε αυτό το νέο επενδυτικό περιβάλλον.

https://radar.gr/article/i-blackrock-tou-apokleietai-tora-mila-gia-stasimoplithorismo-ala-70s

https://radar.gr/article/blackrock-ependytiki-efkairia-i-rosiki-eisvoli

[post_title] => BlackRock: Ο πόλεμος είναι η αρχή του τέλους της παγκοσμιοποίησης

[post_excerpt] => "Η επέκταση της παγκοσμιοποίησης ανέπτυξε το εμπόριο, την οικονομία και τις κεφαλαιαγορές", τόνισε ο Larry Fink της BlackRock. "Η Ρωσία ανατρέπει μια παγκόσμια τάξη πραγμάτων που ισχύει εδώ και 34 χρόνια."

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:44:08

[post_modified_gmt] => 2022-04-03 20:44:08

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248214

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 0

[filter] => raw

)

)

Ενώ η Ρωσία κατηγορεί τη Δύση ότι προσπαθεί να την οδηγήσει στη χρεοκοπία περιορίζοντας την πρόσβαση σε ευρώ και δολάριο, η Gopinath επεσήμανε ότι οι κυρώσεις, που επιβλήθηκαν τον περασμένο μήνα, έχουν ουσιαστικά διακόψει τις σχέσεις της Ρωσίας με το παγκόσμιο χρηματοπιστωτικό σύστημα και με χρεοκοπία (ακόμα και τεχνική) απέκλειε τη Ρωσία από το σύστημα για χρόνια.

«Όταν έχεις αθετήσει τις υποχρεώσεις τους, η επανείσοδος στην αγορά δεν είναι εύκολη. Και αυτό μπορεί να πάρει πολύ χρόνο» τόνισε η επικεφαλής οικονομολόγος του ΔΝΤ.

Ωστόσο, το ΔΝΤ δεν είναι ο μόνος θεσμός που αναδεικνύει αυτήν την τάση. Πριν λίγες ημέρες, η Goldman Sachs κυκλοφόρησε ένα ενημερωτικό σημείωμα όπου προειδοποιεί ότι το λυκόφως της παγκόσμιας ηγεμονίας του δολαρίου ΗΠΑ θα μπορούσε να είναι κοντά -αναφέροντας την πιθανότητα η Σαουδική Αραβία να δεχθεί γουάν για την πώληση πετρελαίου αντί για δολάρια- ως αποδεικτικό στοιχείο.

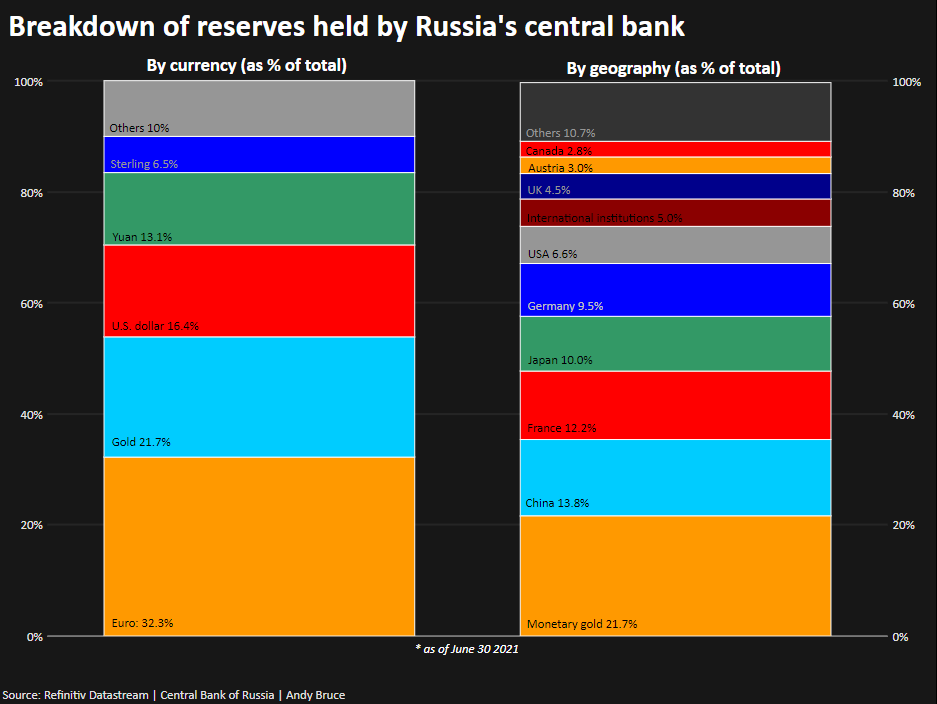

Το δολάριο, το ευρώ και η στερλίνα εξακολουθούν να αντιπροσωπεύουν περισσότερο από το 50% των διαθεσίμων της κεντρικής τράπεζας της Ρωσίας, που βρίσκονται στη Γαλλία, τη Γερμανία, την Ιαπωνία, τη Βρετανία, τις Ηνωμένες Πολιτείες, τον Καναδά και την Αυστραλία.

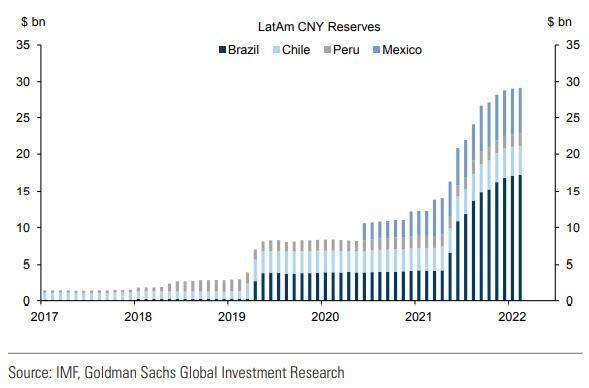

Η Ρωσία δεν είναι μόνη της σε αυτό: Όλο και περισσότερο, οι λατινοαμερικανικές χώρες μετατρέπουν τα αποθέματά τους σε άλλο νόμισμα εκτός από το δολάριο, συμπεριλαμβανομένων μεγαλύτερων ποσοστών εναλλακτικών λύσεων όπως το κινεζικό γουάν.

Ενώ η Ρωσία κατηγορεί τη Δύση ότι προσπαθεί να την οδηγήσει στη χρεοκοπία περιορίζοντας την πρόσβαση σε ευρώ και δολάριο, η Gopinath επεσήμανε ότι οι κυρώσεις, που επιβλήθηκαν τον περασμένο μήνα, έχουν ουσιαστικά διακόψει τις σχέσεις της Ρωσίας με το παγκόσμιο χρηματοπιστωτικό σύστημα και με χρεοκοπία (ακόμα και τεχνική) απέκλειε τη Ρωσία από το σύστημα για χρόνια.

«Όταν έχεις αθετήσει τις υποχρεώσεις τους, η επανείσοδος στην αγορά δεν είναι εύκολη. Και αυτό μπορεί να πάρει πολύ χρόνο» τόνισε η επικεφαλής οικονομολόγος του ΔΝΤ.

Ωστόσο, το ΔΝΤ δεν είναι ο μόνος θεσμός που αναδεικνύει αυτήν την τάση. Πριν λίγες ημέρες, η Goldman Sachs κυκλοφόρησε ένα ενημερωτικό σημείωμα όπου προειδοποιεί ότι το λυκόφως της παγκόσμιας ηγεμονίας του δολαρίου ΗΠΑ θα μπορούσε να είναι κοντά -αναφέροντας την πιθανότητα η Σαουδική Αραβία να δεχθεί γουάν για την πώληση πετρελαίου αντί για δολάρια- ως αποδεικτικό στοιχείο.

Το δολάριο, το ευρώ και η στερλίνα εξακολουθούν να αντιπροσωπεύουν περισσότερο από το 50% των διαθεσίμων της κεντρικής τράπεζας της Ρωσίας, που βρίσκονται στη Γαλλία, τη Γερμανία, την Ιαπωνία, τη Βρετανία, τις Ηνωμένες Πολιτείες, τον Καναδά και την Αυστραλία.

Η Ρωσία δεν είναι μόνη της σε αυτό: Όλο και περισσότερο, οι λατινοαμερικανικές χώρες μετατρέπουν τα αποθέματά τους σε άλλο νόμισμα εκτός από το δολάριο, συμπεριλαμβανομένων μεγαλύτερων ποσοστών εναλλακτικών λύσεων όπως το κινεζικό γουάν.

https://radar.gr/article/me-anevres-kyroseis-i-evropi-pyrovolei-ta-podia-tis

https://radar.gr/article/blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

https://radar.gr/article/bloomberg-gia-plithorismo-pouliste-to-amaxi-kai-fate-fakes

[post_title] => ΔΝΤ: Οι κυρώσεις θα γυρίσουν μπούμερανγκ σε Δύση, δολάριο κι ευρώ

[post_excerpt] => Για το ενδεχόμενο αποτυχίας των δυτικών κυρώσεων στη Ρωσία -και κυρίως της κατάσχεσης των αποθεματικών σε δολάριο και ευρώ που κατέχει η ρωσική κεντρική τράπεζα- προειδοποιεί το ΔΝΤ.

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => dnt-oi-kyroseis-tha-gyrisoun-boumerangk-se-dysi-dolario-ki-evro

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:40:07

[post_modified_gmt] => 2022-04-03 20:40:07

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248869

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 1

[filter] => raw

)

[1] => WP_Post Object

(

[ID] => 248230

[post_author] => 32

[post_date] => 2022-03-25 10:10:36

[post_date_gmt] => 2022-03-25 08:10:36

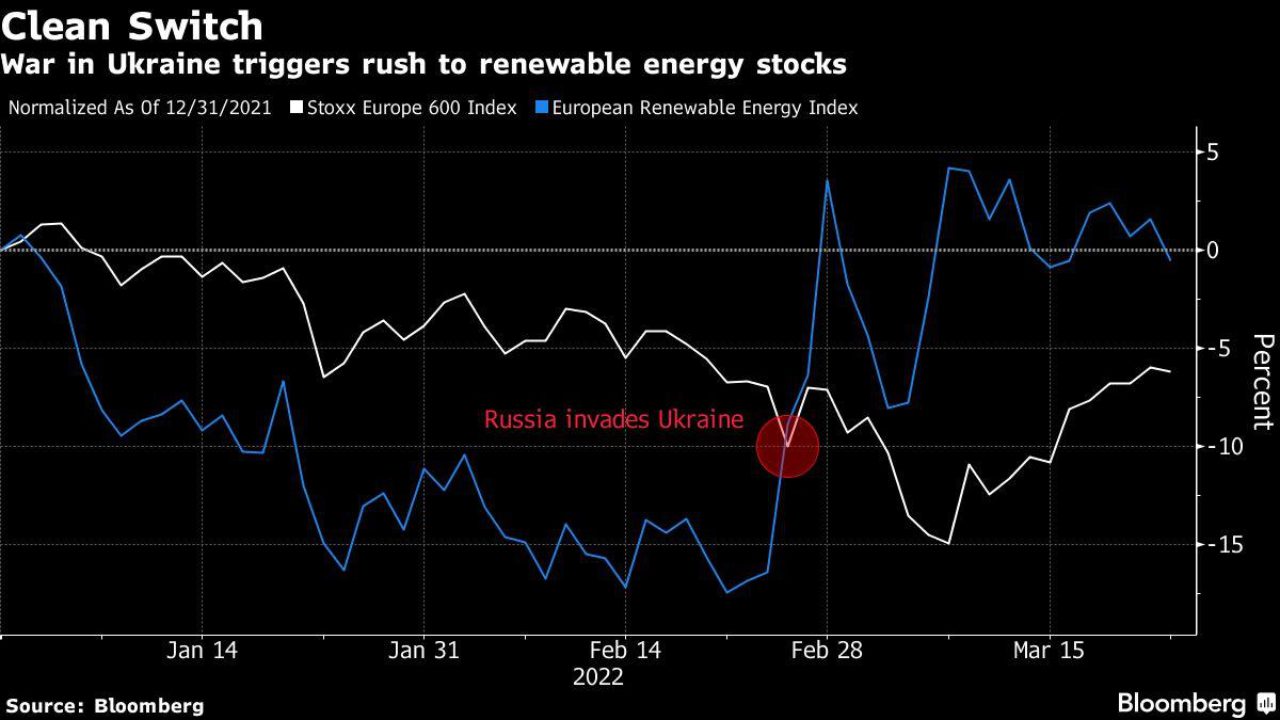

[post_content] => Η σύγκρουση Ρωσίας-Ουκρανίας θα έχει εκτεταμένες επιπτώσεις που φαίνεται ότι θα επαναπροσδιορίσουν τις τάσεις στην Ευρώπη, όπως αναφέρει η Bank of America.

Σύμφωνα με την αμερικανική τράπεζα, ο πόλεμος είναι ένα από εκείνα τα σπάνια γεγονότα στην ιστορία που θα αναδιαμορφώσουν τη γεωπολιτική, τις κοινωνίες και τις αγορές.

Η Ευρώπη μεταβαίνει σε μια άλλη εποχή και θα πρέπει να μάθει να είναι πιο ανεξάρτητη, επαναπροσδιορίζοντας τομείς και οικονομικά παραδείγματα.

Οι συνέπειες της τρέχουσας κρίσης θα φέρουν από ανάπτυξη νέων βιομηχανιών, την επιτάχυνση των υφιστάμενων, μέχρι πρόσθετες υποδομές και τεχνολογίες, ενώ για ορισμένους θα επιτευχθεί η ανεξαρτησία και η ηγεσία.

https://radar.gr/article/me-anevres-kyroseis-i-evropi-pyrovolei-ta-podia-tis

https://radar.gr/article/blackrock-o-polemos-einai-i-archi-tou-telous-tis-pagkosmiopoiisis

https://radar.gr/article/bloomberg-gia-plithorismo-pouliste-to-amaxi-kai-fate-fakes

[post_title] => ΔΝΤ: Οι κυρώσεις θα γυρίσουν μπούμερανγκ σε Δύση, δολάριο κι ευρώ

[post_excerpt] => Για το ενδεχόμενο αποτυχίας των δυτικών κυρώσεων στη Ρωσία -και κυρίως της κατάσχεσης των αποθεματικών σε δολάριο και ευρώ που κατέχει η ρωσική κεντρική τράπεζα- προειδοποιεί το ΔΝΤ.

[post_status] => publish

[comment_status] => closed

[ping_status] => open

[post_password] =>

[post_name] => dnt-oi-kyroseis-tha-gyrisoun-boumerangk-se-dysi-dolario-ki-evro

[to_ping] =>

[pinged] =>

[post_modified] => 2022-04-03 23:40:07

[post_modified_gmt] => 2022-04-03 20:40:07

[post_content_filtered] =>

[post_parent] => 0

[guid] => https://radar.gr/?p=248869

[menu_order] => 0

[post_type] => post

[post_mime_type] =>

[comment_count] => 1

[filter] => raw

)

[1] => WP_Post Object

(

[ID] => 248230

[post_author] => 32

[post_date] => 2022-03-25 10:10:36

[post_date_gmt] => 2022-03-25 08:10:36

[post_content] => Η σύγκρουση Ρωσίας-Ουκρανίας θα έχει εκτεταμένες επιπτώσεις που φαίνεται ότι θα επαναπροσδιορίσουν τις τάσεις στην Ευρώπη, όπως αναφέρει η Bank of America.

Σύμφωνα με την αμερικανική τράπεζα, ο πόλεμος είναι ένα από εκείνα τα σπάνια γεγονότα στην ιστορία που θα αναδιαμορφώσουν τη γεωπολιτική, τις κοινωνίες και τις αγορές.

Η Ευρώπη μεταβαίνει σε μια άλλη εποχή και θα πρέπει να μάθει να είναι πιο ανεξάρτητη, επαναπροσδιορίζοντας τομείς και οικονομικά παραδείγματα.

Οι συνέπειες της τρέχουσας κρίσης θα φέρουν από ανάπτυξη νέων βιομηχανιών, την επιτάχυνση των υφιστάμενων, μέχρι πρόσθετες υποδομές και τεχνολογίες, ενώ για ορισμένους θα επιτευχθεί η ανεξαρτησία και η ηγεσία.