Οι μεγάλες επενδυτικές τράπεζες βλέπουν τουλάχιστον 4 αυξήσεις επιτοκίων το 2022, αλλά ταυτόχρονα προτρέπουν τον κόσμο να αγοράσει! Το ερώτημα είναι τι πουλάνε, μετοχές ή τρέλα…

Γράφει ο Γιάννης Τσιρογιάννης

Τρία πράγματα είναι σίγουρα στη ζωή: ο θάνατος, οι φόροι, και η εβδομαδιαία… “αναμνηστική” δόση εμψύχωσης της αγοράς από τον επικεφαλής στρατηγικής της JPMorgan, Marko Kolanovic.

Κι όταν λέμε εμψύχωση ενοούμε χρηματιστηριακή μπουρδολογία από ένα σάπιο χρηματοπιστωτικό σύστημα προς ένα ακόμη πιο σάπιο χρηματοοικονομικό σύστημα, το οποίο έτσι κι αλλιώς δε δίνει δεκάρα επί της ουσίας για τα όσα λένε διεφθαρμένοι τραπεζίτες και ανίκανοι οικονομολόγοι. Οι μόνοι που δίνουν σημασία είναι δυστυχώς τα ψαράκια που βρίσκονται αρκετά βήματα πίσω στη σκακιέρα.

Η αγορά θα κάνει αυτό που είναι να κάνει (και το έχει ήδη κάνει), και η όποια ατάκα-εκτίμηση των επενδυτικών τραπεζών έρχεται απλώς ως “είδηση” να δικαιολογήσει/ερμηνεύσει τα προτετελεσμένα.

Τέλος ποσοτικής χαλάρωσης και ταυτόχρονα νέο bull run; Κάτι δεν πάει καλά εδώ…

Όπως και να έχει, η JPMorgan όχι μόνο βλέπει πάνω από τέσσερις αυξήσεις επιτοκίων φέτος, αλλά προτρέπει τους επενδυτές να αγοράσουν στα χαμηλά (buy the dip)!

Τώρα, ποια χαμηλά εννοεί ενώ οι αγορές βρίσκονται σε ιστορικά υψηλά επίπεδα (;!), και πως γίνεται να μιλάμε για συνέχιση της bull market με επιθετική σύσφιξη νομισματικής πολιτικής (έπειτα μάλιστα από χρόνια χαλάρωσης!), είναι απορίας άξιο…

…που λέει ο λόγος δηλαδή, διότι η JPMorgan ξέρει πολύ καλά τι λέει, και εμείς γνωρίζουμε πολύ καλά πως κλασσικά ψάχνει για χρήσιμους ηλίθιους (αγοραστές) για να “ξεφορτώσει” πάνω τους ό,τι υπολειπόμενα “σαπάκια” μη συστημικού ρίσκου, από μετοχές μέχρι κρυπτονομίσματα. Μη ξεχνάμε και την Goldman Sachs που κάθε φορά που ανακοινώνει ενθουσίωδης πως ξεκινά το crypto trading desk της, το Bitcoin κάνει βουτιά, όλως τυχαίως…

Κοινώς, ψάχνουν για μ@λ@κες.

Άλλωστε η “προφητεία” τους εμπεριέχει δόση αλήθειας. Πράγματι είναι πολύ πιθανό η Wall Street (και όλα τα risk assets) να χτυπήσει ισχυρά ρεκόρ προτού φύγει αυτός ο χειμώνας, κάτι που έχει εκτιμήσει και η παρούσα στήλη καιρό τώρα, αν και φυσικά για διαφορετικούς λόγους… Όσο άλλωστε οι πρέσες της Fed παραμένουν ζεστές, δεν έχουν να φοβούνται τίποτα – λογικό να προβαίνουν σε τέτοιες δηλώσεις εκ του ασφαλούς. Αφού ό,τι και να γίνει, έχουν το μαχαίρι έχουν και το πεπόνι.

Εξάλλου αν στραβώσει το πράγμα, οι τράπεζες το πολύ πολύ να “σκοντάψουν” όλως τυχαίως σε καμία κρίση repo πάλι (οι κακόμοιρες) όπως συνέβη το 2019, κάτι που θα αναγκάσει τον Πάουελ να τα μαζέψει περί γενναίων αυξήσεων επιτοκίων και να εγκαταλείψει την “hawkish” (γεράκι) στάση της αυστηρής νομισματικής πολιτικής, πυροδοτώντας έτσι ένα νέο γύρο ανόδου στα χρηματιστήρια. Δεν έχουν ανάγκη άλλωστε πλέον, λένε και ξελένε δίχως ντροπή μετά και το φιάσκο του “παροδικού” πληθωρισμού.

Λεφτά υπάρχουν! Αγοράστε, κι ας έρχεται το τέλος του φθηνού χρήματος, μας λέει η JPM. Εκτός κι αν κάτι δε μας λένε (λόγου χάρη ότι ΔΕ θα γίνουν ούτε 4 αυξήσεις επιτοκίων φέτος)… Άντε μωρέ, κόβεται η ποσοτική χαλάρωση;

Ένα τσίρκο οι αγορές…

Μονά-ζυγά, είναι καλωδιωμένα, επομένως οι όποιες δηλώσεις για εσωτερική κατανάλωση δε μας συγκινούν. Ωστόσο τις ακούμε και τις αποκρυπτογραφούμε, για να εντοπίσουμε ίσως τα σινιάλα που επιβεβαιώνουν ή όχι τις πραγματικές εκτιμήσεις για το πως θα κινηθούν οι αγορές και η παγκόσμια οικονομία.

Κι αυτό προτρέπουμε και στους αναγνώστες αυτής της στήλης ανέκαθεν: ρίχτε μια ματιά σε όσα λένε, γελάστε μαζί τους, προσπαθήστε να κατανοήσουμε μαζί προς τα που κινείται αυτός ο κόσμος, και -όσοι έχετε όρεξη και θάρρος- ποντάρετε, εκμεταλλευτείτε την όποια κατάσταση “έκτακτης ανάγκης” θα υπάρχει πάντα, καβαλήστε το κύμα, αλλά με σύνεση και χωρίς δόγματα και συναισθηματισμούς, μη σας καβαλήσει αυτό.

Έχοντας πει αυτά, πάμε λοιπόν να δούμε τι “εκτιμούν” JP Morgan και Goldman Sachs ότι μας επιφυλάσσει η νέα χρονιά.

Αγοράστε στα χαμηλά (καλά θα πάει κι αυτό!)

Κατ’ αρχάς ο διευθύνων σύμβουλος της JPMorgan Chase & Co, Τζέιμι Ντίμον, δήλωσε ότι τα επίπεδα του πληθωρισμού είναι τόσο υψηλά που η Federal Reserve ενδεχομένως να πρέπει να αυξήσει τα επιτόκια της περισσότερες από τέσσερις φορές φέτος. Λογικό.

«Το 2022 θα έχουμε τη μεγαλύτερη οικονομική ανάπτυξη από την περίοδο της μεγάλης ύφεσης. Ο δείκτης καταναλωτικής εμπιστοσύνης αποτυπώνει πολύ καλά πράγματα για την οικονομία, με τους καταναλωτές ξοδεύουν 25% περισσότερα σε σχέση με την προ-κοβιντ πραγματικότητα.

Ο δείκτης χρέους τους είναι ακόμη καλύτερος. Ωστόσο, οι πληθωριστικές πιέσεις είναι πολύ έντονες και δεν θα εκπλαγώ αν η Ομοσπονδιακή Τράπεζα των ΗΠΑ ανεβάσει τα επιτόκια πάνω από τέσσερις φορές φέτος» ανέφερε ο Τζέιμι Ντίμον.

Προειδοποίησε δε ότι η μεταβλητότητα στις χρηματοοικονομικές αγορές θα ενισχυθεί καθώς η Fed θα αυξάνει τα επιτόκια της. «Αν είμαστε τυχεροί, η Fed θα επιβραδύνει τα πράγματα και θα έχουμε μια ομαλή προσγείωση» δήλωσε.

Και παρότι το αφεντικό έδωσε σήμα για τέσσερις και βάλε αυξήσεις επιτοκίων, ο Kolanovic συστήνει buy (the dip), την ώρα που οι μετοχές άρχισαν να κοκκινίζουν.

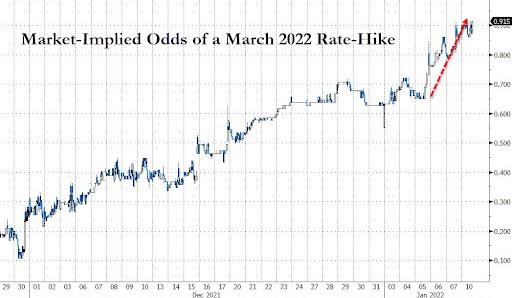

Θα μπορούσε να πει ότι πρόκειται για μια αφελή σύσταση -ειδικά εάν οι εκτιμήσεις της αγοράς για 4 αυξήσεις επιτοκίων το 2022 σε συνδυασμό με την προβλεπόμενη μείωση του ισολογισμού κατά περίπου 300 δισεκατομμύρια δολάρια γίνουν πραγματικότητα.

Η Όμικρον φέρνει καλά (;) νέα για τις αγορές

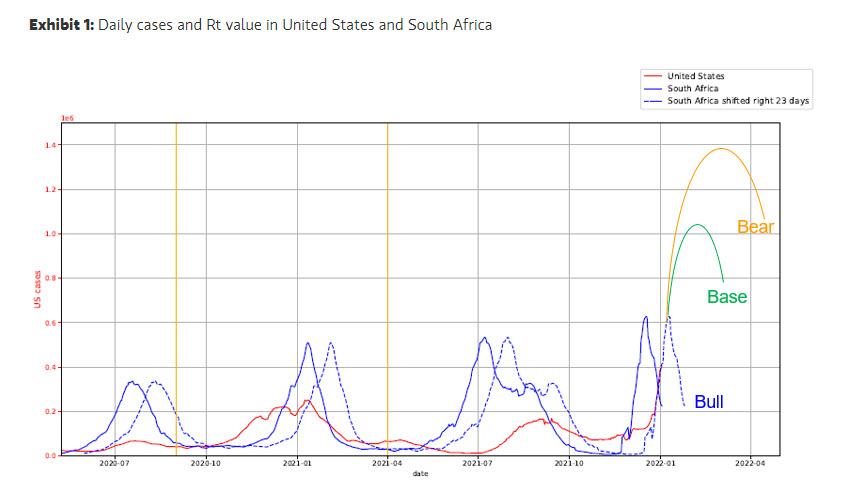

Ωστόσο, υπάρχει ένα σημείο στο οποίο ο Κροάτης έχει δίκιο: «η μετάλλαξη Όμικρον πλησιάζει στο τέλος της.

Το κύμα κρουσμάτων εξασθενεί και αυτό θα δώσει ώθηση στην οικονομική δραστηριότητα.

Παραμένουμε θετικοί στις μετοχές και αναμένουμε ότι η Όμικρον θα αποδειχθεί τελικά bullish (θετική) για τα περιουσιακά στοιχεία κινδύνου, καθώς αυτή η πιο ήπια αλλά πιο μεταδοτική παραλλαγή επιταχύνει τη μετάβαση από πανδημία σε ενδημική νόσο».

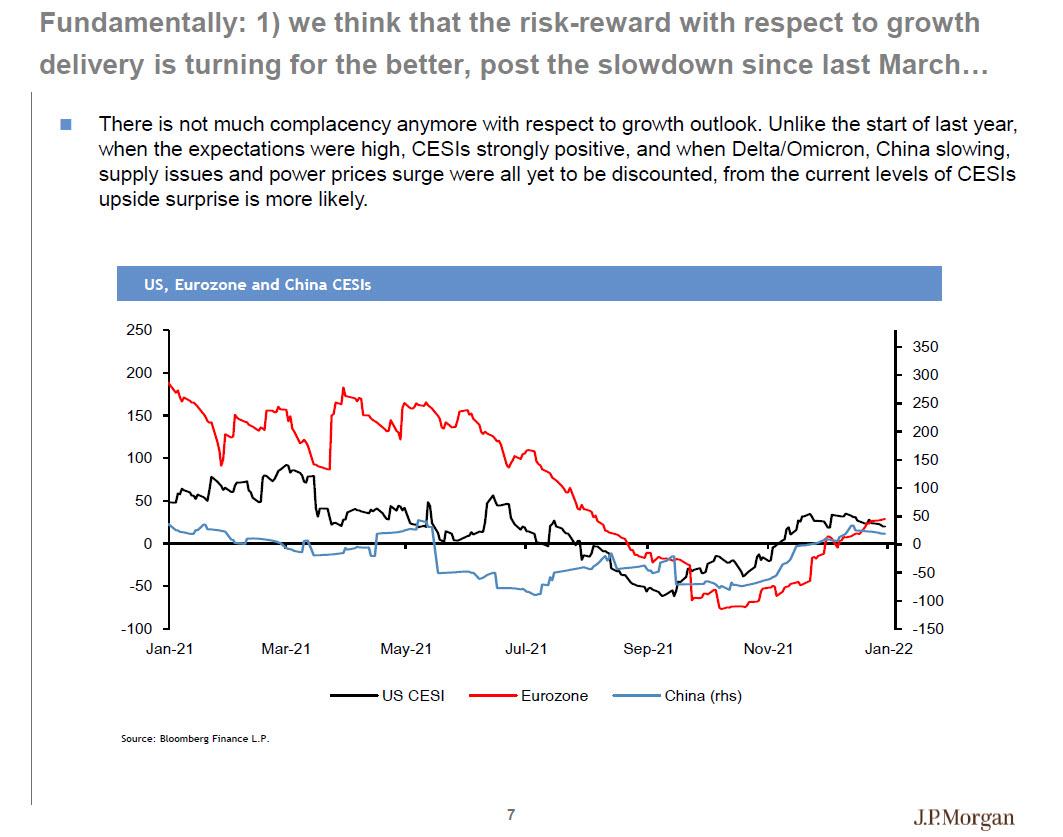

Ο Kolanovic μας υπενθυμίζει ότι η Ευρωζώνη θα έχει την τιμητική της, με την εκτίμηση της τράπεζας για το πραγματικό ΑΕΠ το 2022 να κυμαίνεται στο +4,6% σε ετήσια βάση – πάνω από τις ΗΠΑ για πρώτη φορά από το 2016.

Σε ό,τι αφορά τις ΗΠΑ, αναφέρει πως ο μεγαλύτερος φόβος που έχει προκύψει είναι η άνοδος των αποδόσεων στην αγορά ομολόγων.

Όπως σημειώνει, «οι υψηλότερες αποδόσεις δεν θα διαταράξουν τις μετοχές, μάλλον δε θα λειτουργήσουν υποστηρικτικά, με τις μετοχές ανάπτυξης να διαδέχονται τις μετοχές αξίας…»

Ωστόσο, ενώ ισχυρίζεται ότι η οικονομία μπορεί να χειριστεί υψηλότερες αποδόσεις, επισημαίνει ότι «η απόδοση του αμερικανικού δεκαετούς παραμένει σε χαμηλά επίπεδα. Υπάρχουν περιθώρια για υψηλότερες αποδόσεις λόγω της αναμενόμενης αυστηροποίησης της πολιτικής της Fed».

Τέλος, ο επικεφαλής παγκόσμιας στρατηγικής της JPM σημειώνει ότι υπάρχουν ενδείξεις ότι οι περιορισμοί της προσφοράς έχουν φτάσει στην κορύφωσή τους και ότι οι τιμές στην Ενέργεια θα υποχωρήσουν.

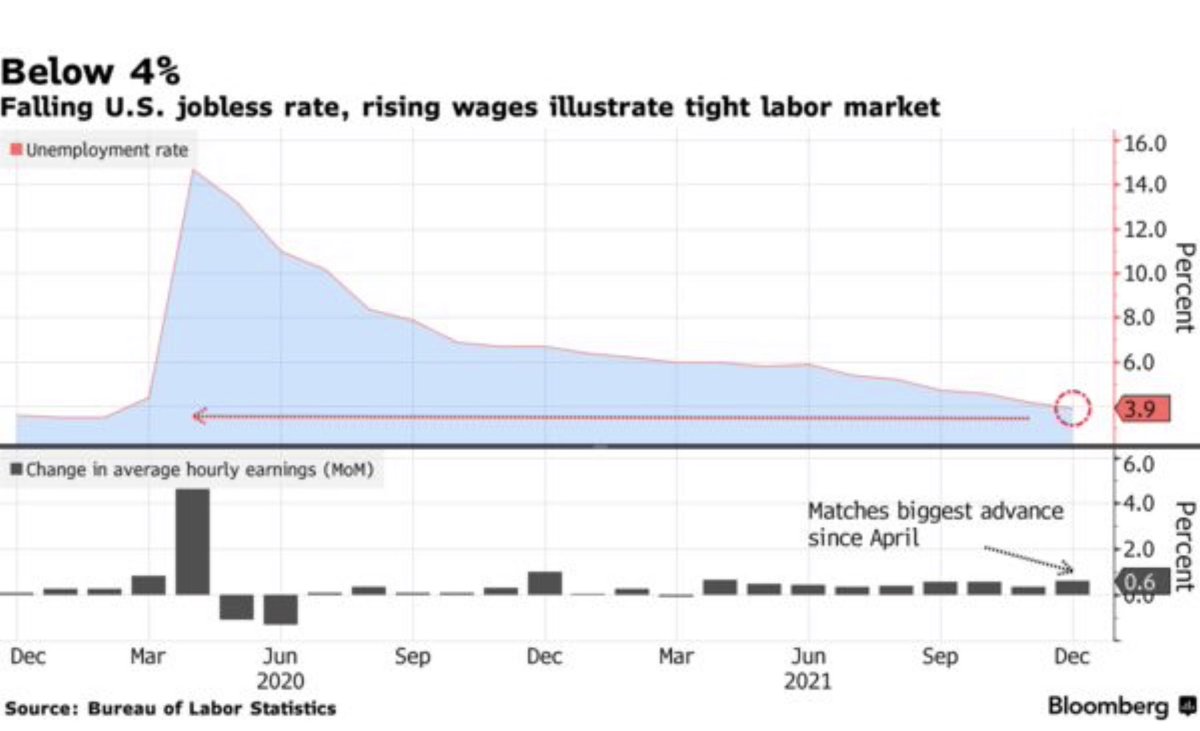

Παράλληλα, η αγορά εργασίας παραμένει ισχυρή.

Για να στηρίξει την άποψή του, ο Kolanovic βλέπει επίσης αύξηση στα εταιρικά κέρδη ενώ θεωρεί πιστεύει ότι «οι προβλέψεις της αγοράς για το 2022 θα αποδειχθούν και πάλι πολύ συντηρητικές έως απαισιόδοξες».

Συνοπτικά, ο quant της JPMorgan πιστεύει ότι το μοτίβο της τρέχουσας εβδομάδας είναι πιθανό να επαναληφθεί το 2022, προσφέροντας ευκαιρίες αγοράς.

Όμως, καλά νέα από το μέτωπο της πανδημίας σημαίνουν κακά νέα για τις αγορές, όπως έχουμε αναλύσει εδώ. Επομένως οι τραπεζίτες υποπέφτουν σε άλλη μια αντίφαση, και κάτι μου λέει ότι όπως με τον παροδικό πληθωρισμό θα έχουμε νέα ρεζιλίκια…

Την ίδια στιγμή, η JPMorgan παραμένει «bullish για το πετρέλαιο, δεδομένης της ισχυρής ζήτησης (που θα πρέπει να απορροφήσει εύκολα τη συμφωνημένη αύξηση της ονομαστικής παραγωγής από τον ΟΠΕΚ+) και την περιορισμένη αντιστάθμιση στα παράγωγα.

Εν ολίγοις, η τράπεζα δεν ανησυχεί για τίποτε και παροτρύνει τους πελάτες της να αγοράσουν… Φυσικά, το πώς 5 ή περισσότερες αυξήσεις επιτοκίων σε ένα χρόνο αποτελούν αιτία για ένα bull run θα προστεθεί στη λίστα των παράλογων της εποχής της πανδημίας…

Τέσσερις αυξήσεις εκτιμά η Goldman Sachs

Την ίδια ώρα η Goldman Sachs βλέπει έως και τέσσερις αυξήσεις επιτοκίων φέτος και τη Fed να ξεκινά τη διαδικασία μείωσης του ισολογισμού της τον Ιούλιο, αν όχι νωρίτερα.

Η ταχεία πρόοδος στην αμερικανική αγορά εργασίας και τα επιθετικά σήματα από την Ομοσπονδιακή Επιτροπή Ανοιχτής Αγοράς (FOMC) στις 14-15 Δεκεμβρίου υποδηλώνουν την ταχύτερη εξομάλυνση, δήλωσε ο Jan Hatzius της Goldman Sachs.

«Ως εκ τούτου, βλέπουμε επιτάχυνση της μείωσης του ισολογισμού της Federal Reserve τον Ιούλιο, από τον Δεκέμβριο που ήταν η προηγούμενη εκτίμηση, με τους κινδύνους να κλίνουν προς την ακόμη προηγούμενη πλευρά», είπε ο Hatzius. «Με τον πληθωρισμό να είναι πιθανότατα πολύ πάνω από τον στόχο σε εκείνο το σημείο, δεν πιστεύουμε πλέον ότι η έναρξη της μείωσης θα υποκαταστήσει μια τριμηνιαία αύξηση των επιτοκίων.

Συνεχίζουμε να βλέπουμε τις αυξήσεις τον Μάρτιο, τον Ιούνιο και τον Σεπτέμβριο και τώρα έχουμε προσθέσει μια ακόμη τον Δεκέμβριο».Έτσι, η πρόβλεψη της Goldman για το επιτόκιο παρέμεινε αμετάβλητη στο 2,5% -2,75%.

Τι έδειξαν τα πρακτικά της Fed

Στα πρακτικά της συνεδρίασης του Δεκεμβρίου, οι αξιωματούχοι της Fed έδειξαν ότι προετοιμάζονται να κινηθούν πιο γρήγορα από την τελευταία φορά που σύσφιξαν τη νομισματική πολιτική σε μια προσπάθεια να διατηρήσουν την αμερικανική οικονομία από την υπερθέρμανση εν μέσω υψηλού πληθωρισμού και σχεδόν πλήρους απασχόλησης.

Αυτές οι συνθήκες – μαζί με έναν μεγαλύτερο ισολογισμό που κρατά χαμηλό το μακροπρόθεσμο κόστος δανεισμού – “θα μπορούσαν να δικαιολογήσουν έναν δυνητικά ταχύτερο ρυθμό ομαλοποίησης των επιτοκίων”, αναφέρουν τα πρακτικά.

Σύμφωνα με τα πρακτικά, οι αξιωματούχοι είδαν επίσης τη χρονική στιγμή της μείωσης του ισολογισμού των 8,8 τρισ. δολαρίων ως πιθανό «πιο κοντά σε αυτήν της αύξησης των επιτοκίων πολιτικής από ό,τι στην προηγούμενη εμπειρία της επιτροπής».

Διαβάστε ακόμη (από τα link οτυ κειμένου):

Η Μεγάλη Στέρηση: Θα είναι το 2022 το «τέλος» της πανδημίας;

Πρακτικά FED: Ίσως χρειαστεί επίσπευση της αύξησης των επιτοκίων

Ετήσιο σταυρόλεξο Goldman Sachs: Πόσο καλά ξέρεις τις αγορές;

Μπλοκμπάστερ έτος: Ποτέ άλλοτε οι εταιρίες δεν άντλησαν τόσο χρήμα

Τι φέρνει το 2022 για τις χρηματιστηριακές αγορές- Τι λένε οι επενδυτικοί οίκοι

Τι «βλέπουν» οικονομικοί αναλυτές για την πορεία της Wall Street τη νέα χρονιά

«Όχι άλλες καταθέσεις!»: Μπούκωσαν με χρήμα οι τράπεζες επί κόβιντ