Καθώς αποχαιρετούμε το -εξίσου κακό με το 2020- 2021 (να δούμε πότε θα δούμε άσπρη μέρα…), υπάρχουν και κάποιοι που χαμογελούν κοιτώντας πίσω τους. Διότι φυσικά η συμφορά του ενός είναι η ευημερία του άλλου, ενίοτε…

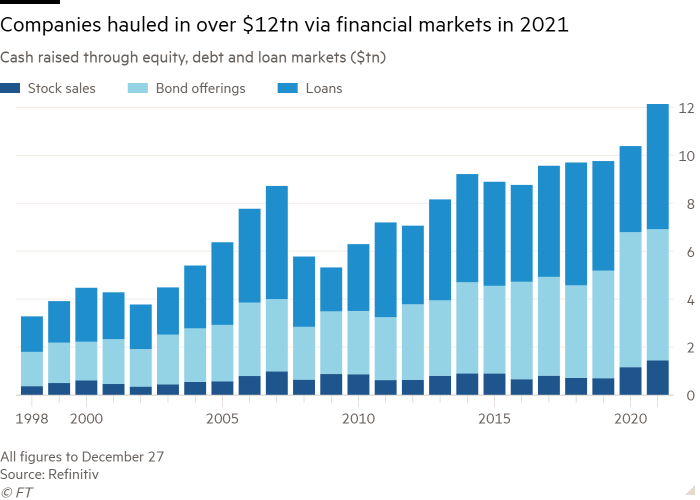

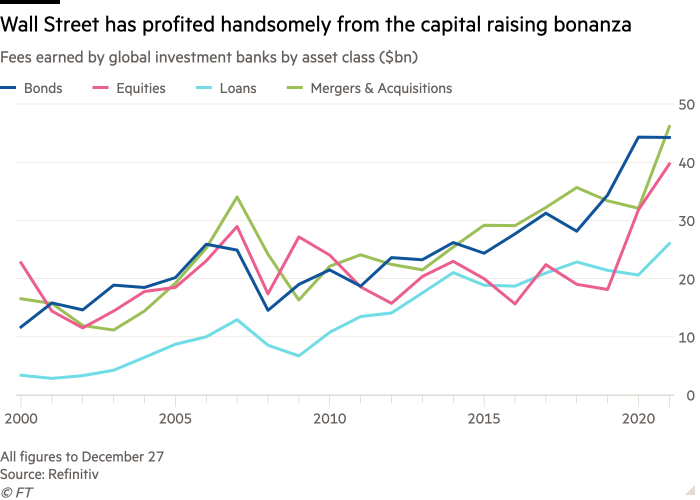

Ο λόγος φυσικά για τη Wall Street και τις μεγάλες εταιρίες του πλανήτη, οι οποίες άντλησαν το πόσο ρεκόρ των 12,1 τρισεκατομμυρίων δολαρίων πουλώντας μετοχές, εκδίδοντας χρέος και παίρνοντας δάνεια οι εταιρείες παγκοσμίως, με το τσουνάμι ρευστότητας που διοχέτευσαν οι κεντρικές τράπεζες να ωθούν τις αγορές σε ιστορικά υψηλά επίπεδα.

Ποτέ άλλοτε στην ιστορία δεν υπήρξε τέτοια άντληση ρευστότητας, ακόμη κι αν υπολογίσει κανείς τον αυξημένο πληθωρισμό. Οι πρέσες της Fed δούλεψαν στο φουλ (και παραμένουν ζεστές για του χρόνου)…

Μοιραία, οι φωνές που προειδοποιούν για μια νέα επενδυτική φούσκα ακούγονται όλο και πιο δυνατά, με τις ενδείξεις που παραπέμπουν σε υπερβολική αισιοδοξία να είναι σίγουρα ορατές, όπως επισημαίνει στο σχετικό δημοσίευμα η Financial Times.

Αλλά πώς τροφοδοτούνται αυτό το ράλι των μετοχών, η μανία με τα παράγωγα, η κούρσα των συγχωνεύσεων και εξαγορών, τα ανάρπαστα τα εταιρικά ομόλογα κ.λπ.;

“Θα συνεχιστεί και την επόμενη χρονιά”

Η απορρόφηση ρευστότητας εκ μέρους των επιχειρήσεων έχει σημειώσει αύξηση 17% σε σχέση με το 2020, που και αυτή ήταν μια ιστορική χρονιά – σχεδόν +25% απορρόφηση μετρητών σε σύγκριση με το 2019, σύμφωνα με τη Refinitiv.

Ο ξέφρενος ρυθμός συγκέντρωσης κεφαλαίων υπογραμμίζει το πόσο χαλαρές είναι οι οικονομικές συνθήκες σε πολλά μέρη του κόσμου και κυρίως στις ΗΠΑ, όπου ελήφθησαν περισσότερα από 5 τρισεκατομμύρια δολάρια.

«Ήταν μια πραγματικά επιτυχημένη χρονιά», δήλωσε ο Chris Blum, τραπεζίτης της BNP Paribas που βοηθά στη χρηματοδότηση εξαγορών με μόχλευση.

«Προβλέπουμε ότι θα συνεχιστεί και την επόμενη χρονιά.

Κάθε χρόνο πιστεύεις ότι οι αγορές θα εγκαταλείψουν αυτόν τον ξέφρενο ρυθμό, αλλά το κλίμα ευφορίας που υπάρχει συνεχίζεται…» συμπληρώνει.

Αν μη τι άλλο, στις ΗΠΑ συγκεντρώθηκαν τεράστια ποσά, καθώς επιχειρήσεις όπως η αυτοκινητοβιομηχανία Rivian και η νοτιοκορεατική Coupang εισήχθησαν στο χρηματιστήριο. Υπογράφηκαν δεκάδες δάνεια –τουλάχιστον δεκαψήφια– μεταξύ των οποίων και αυτά για τη χρηματοδότηση της συγχώνευσης της Discovery με τη μονάδα WarnerMedia της AT&T και την εξαγορά της ανταγωνιστικής Kansas City Southern από την εταιρεία εμπορευματικών σιδηροδρόμων Canadian Pacific.

Τα προγράμματα αγοράς ομολόγων που έθεσαν σε εφαρμογή οι κεντρικές τράπεζες, συμπεριλαμβανομένων της Federal Reserve και της Ευρωπαϊκής Κεντρικής Τράπεζας, κατά τη διάρκεια της πανδημίας, συνέβαλαν στο να ωθηθεί το κόστος δανεισμού σε ιστορικά χαμηλά.

Σε συνδυασμό με τα τεράστια ποσά μετρητών που διοχετεύονται μέσω του χρηματοπιστωτικού συστήματος, το περιβάλλον αποδείχθηκε εξαιρετικά ευνοϊκό ώστε οι εταιρείες να αξιοποιήσουν νέους επενδυτές και δανειστές, αναφέρουν τραπεζικές πηγές.

Ενώ οι πωλήσεις εταιρικών ομολόγων υψηλής ποιότητας επιβραδύνθηκαν στην Ευρώπη και τις ΗΠΑ, εταιρείες με ομόλογα χαμηλής πιστοληπτικής διαβάθμισης πυροδότησαν ένα άνευ προηγουμένου ράλι, με αποτέλεσμα οι πωλήσεις εταιρικών ομολόγων να φτάσουν τα 5,5 τρισεκατομμύρια δολάρια.

Αυτή η κατάσταση διογκώθηκε εν μέρει από την τεράστια δραστηριότητα στις αγορές μετοχών, καθώς funds όπως το KKR, η Blackstone και η Apollo δανείστηκαν για να χρηματοδοτήσουν εξαγορές που ανήλθαν σε περίπου 1,1 τρισεκατομμύριο δολάρια το 2021.

Ακόμη και τα “σκουπίδια” (βλέπε ελληνικά ομόλογα) πουλούσαν…

Οι πωλήσεις Junk bonds αυξήθηκαν 17% από το προηγούμενο έτος -κάτι λιγότερο από 650 δισεκατομμύρια δολάρια- ενώ η νέα έκδοση δανείων με μόχλευση – δανεισμό σε υπερχρεωμένους δανειολήπτες υπερδιπλασιάστηκε στα 614 δισ. δολάρια, σύμφωνα με τη Leveraged Commentary & Data της Refinitiv και της S&P Global.

«Είτε πιστεύετε ότι οι αποτιμήσεις είναι αυξημένες είτε όχι, η πραγματικότητα είναι πως υπάρχει τεράστια ρευστότητα στο σύστημα» δήλωσε ο Kevin Foley, το στέλεχος της JPMorgan Chase.

Οι εισαγωγές μετοχών έσπασαν το προηγούμενο ρεκόρ του 2020, λόγω της αύξησης του όγκου των αρχικών δημόσιων προσφορών (IPOs).

Οι συνολικές εκδόσεις μετοχών έφτασαν το 1,44 τρισεκ. δολάρια, σημειώνοντας αύξηση 24% σε ετήσια βάση.

Ειδικότερα, στις ΗΠΑ, οι όγκοι των IPO σχεδόν διπλασιάστηκαν σε σύγκριση με το 2020, με εισαγωγές στους χρηματιστηριακούς δείκτες εταιρειών όπως ο κατασκευαστής chip GlobalFoundries, η εφαρμογή γνωριμιών Bumble και ο βραζιλιάνικος όμιλος χρηματοοικονομικής τεχνολογίας Nubank, αλλά και η Tencent.

«Δεν καταρρίψαμε απλώς ρεκόρ, αλλά συντρίψαμε το ρεκόρ», δήλωσε ο Jim Cooney, επικεφαλής των αγορών μετοχικών κεφαλαίων για τις ΗΠΑ στην Bank of America.

Παρά τους ισχυρούς όγκους και τη σταθερή ανάπτυξη στην ευρύτερη χρηματιστηριακή αγορά, πολλές εταιρείες που εισήχθησαν πρόσφατα στο χρηματιστήριο είχαν ασυνήθιστα κακή απόδοση μετά την εισαγωγή τους.

Ο δείκτης IPO της Renaissance, ο οποίος «παρακολουθεί» την απόδοση των πρόσφατων εισαγωγών στις ΗΠΑ, υποχώρησε 8% φέτος – η χειρότερη επίδοσή του σε σχέση με τον S&P 500 από την έναρξη λειτουργίας του το 2009.

Το φαινόμενο Spac

Για πρώτη φορά, περισσότερα χρήματα συγκεντρώθηκαν από SPAC στις ΗΠΑ, παρά μέσω παραδοσιακών IPO.

Οι εκδόσεις είχαν επιβραδυνθεί το πρώτο τρίμηνο, αλλά μια σταθερή ροή εταιρειών λευκών επιταγών -που συγκεντρώνουν χρήματα από επενδυτές και στη συνέχεια αναζητούν μια εταιρεία για εξαγορά- έχουν έρθει στην επιφάνεια τους τελευταίους μήνες του έτους, συγκεντρώνοντας περισσότερα από 152 δισ. δολάρια.

Ο Brad Miller, συνεπικεφαλής των κεφαλαιαγορών της Αμερικής στη UBS, είπε ότι η αγορά SPAC «δεν ήταν τίποτα λιγότερο από εξαιρετική».

Περισσότερα από 550 SPAC αναζητούν αυτήν τη στιγμή έναν στόχο, σύμφωνα με την Dealogic, και σχεδόν 200 έχουν προθεσμία για να βρουν έναν πριν από το τέλος του 2022. Η πορεία τους θα καθορίσει την πορεία του φαινομένου…

Το παγκόσμιο ΑΕΠ θα ξεπεράσει τα $100 τρισ. – όμως αυτό δεν είναι καλό