Οι κεντρικές τράπεζες είναι μπροστά σε ένα δίλημμα: Να αυξήσουν επιτόκια προκειμένου να ανακόψουν τον πληθωρισμό, πυροδοτώντας sell-off στα χρηματιστήρια και ύφεση… ή να αφήσουν ανεξέλεγκτο τον πληθωρισμό, “προστατεύοντας” τη Wall Street.

Στην πραγματικότητα όμως δεν υπάρχει δίλημμα. Διότι και στο δεύτερο σενάριο, ο υπερβολικά υψηλός πληθωρισμός θα “σκοτώσει” την οικονομία, πυροδοτώντας έτσι κι αλλιώς ύφεση και αναπόφευκτα χρηματιστηριακό κραχ.

Γράφει ο Γιάννης Τσιρογιάννης

Η Fed είναι εγκλωβισμένη. Ό,τι κι αν κάνει πλέον, είναι πολύ αργά για να σώσει είτε τα χρηαμτιστήρια είτε την πραγματική οικονομία.

Και το ξέρει.

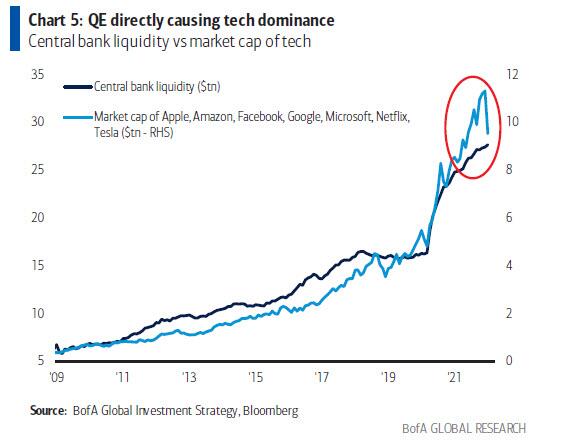

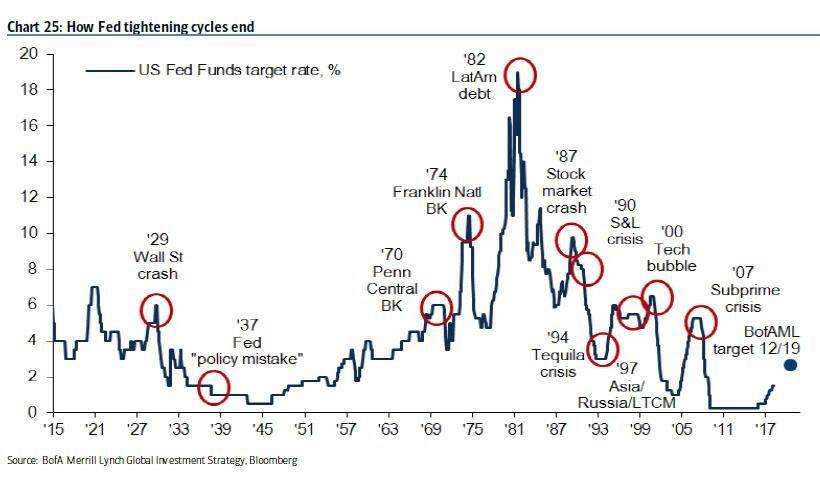

Διότι το έγκλημα της εθιστικής νομισματικής πολιτικής του φθηνού χρήματος (που μαθηματικά θα μας έφερνε στο σημερινό θρίλερ του πληθωρισμού) έχει συντελεστεί χρόνια πριν. Και οι όποιες αυστηρές αποφάσεις έπρεπε να ληφθούν καιρό πριν.

Μια κύρια δουλειά έχουν οι κεντρικές τράπεζες να κάνουν όλη κι όλη. Να διατηρούν το παγκόσμιο οικονομικό “equilibrium”, την ισορροπία μεταξύ πληθωρισμού, υπερθέρμανσης της οικονομίας και ύφεσης. Γκάζι και φρένο με τα επιτόκια. Και έχουν αποτύχει παταγωδώς. Το μέτρο χάθηκε όπως και η αξιοπιστία στο θεσμό Fed.

Το πραγματικό δίλημμα πλέον είναι ύφεση ή βαριά ύφεση.

Και αυτό που ποντάρω πως θα κάνει η Fed, είναι να πιέσει και να ροκανίσει το χρόνο (όπως κάνει πάντα), αποφεύγοντας στο μεταξύ να πει τη ξεκάθαρη αλήθεια προς αποφυγίν πανικού των μαζών και της Wall Street (η οποία ωστόσο ήδη έχει ψυλλιαστεί τη δουλειά και πηδάει από το καράβι με έξυπνα exit και bull traps).

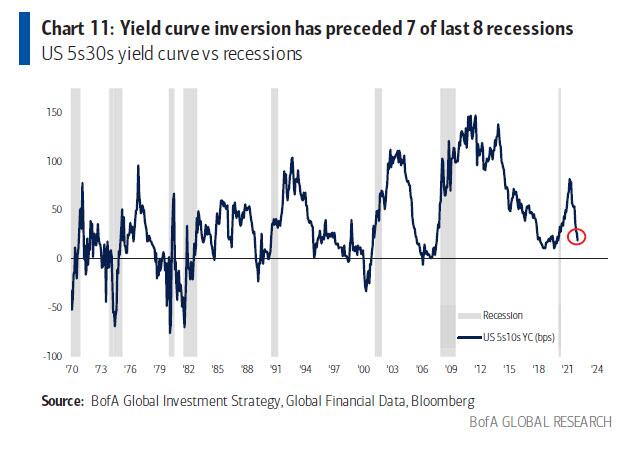

Θα πιέσει και θα πιέσει, έως ότου η αγορά σπάσει. Τα επιτόκια τελικά θα αυξηθούν, δεν υπάρχει άλλη επιλογή. Κι αυτό είναι το καλύτερο σινιάλο της επόμενης παγκόσμιας οικονομικής κρίσης. Μιας κρίσης που έχει άτυπα ήδη ξεκινήσει, όπως έχουμε αναλύσει, και την οποία δε θα βιώσουμε με μπαμ αλά 2008, αλλά με σταδιακό ροκάνισμα της αγοραστικής μας δύναμης καθώς το χρήμα χάνει την αξία του. Μια διαδικασία ακόμη πιο βασανιστική και μίζερη, όπου δυστυχώς θα στερηθούμε πολλά.

Αλλά ποιος ξέρει, ίσως μέσα από αυτήν την “εξυγίανση” να ξεπηδήσει ένας καλύτερος κόσμος…

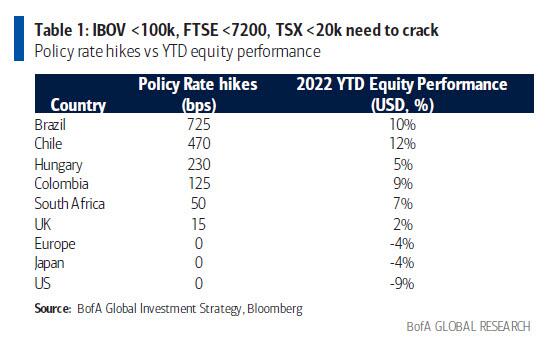

Κάτι παρόμοιο εξηγούν και στις τελευταίες τους αναλύσεις οι Bank of America και Morgan Stanley.

Η Fed θα αναγκαστεί να πάει “πάσο”

Ένα ξεκάθαρο μήνυμα στέλνει η Bank of America η μεγαλύτερη τράπεζα των ΗΠΑ… στην FED προειδοποιώντας ότι ίσως να μην κάνει τα απαραίτητα ώστε να αντιμετωπίσει τον πληθωρισμό υπό τον φόβο κατάρρευσης των μετοχών.

Η BofA, έχει επανειλημμένα αποδοκιμάσει τη Fed για την απροθυμία της να κινηθεί πιο τολμηρά π.χ. να αυξήσει τα επιτόκια 0,50% αντί 0,25%.

Ο ανεξέλεγκτος πληθωρισμός θα οδηγήσει τελικά σε ένα «σοκ» που θα σκοτώσει την ανάπτυξη που σχεδιάστηκε από τη Fed και θα τορπιλίσει τις αποτιμήσεις για μετοχές και ομόλογα.

Πρακτικά κατά την Bank of America η FED ή θα αυξήσει τα επιτόκια για να αντιμετωπίσει τον πληθωρισμό αλλά οι μετοχές θα διορθώσουν, είτε θα επιβραδύνει την αύξηση των επιτοκίων οπότε ο πληθωρισμός θα ενισχυθεί και πάλι οι μετοχές θα διορθώσουν…

Έρχεται αύξηση επιτοκίων 0,25% από την FED τον Μάρτιο του 2022

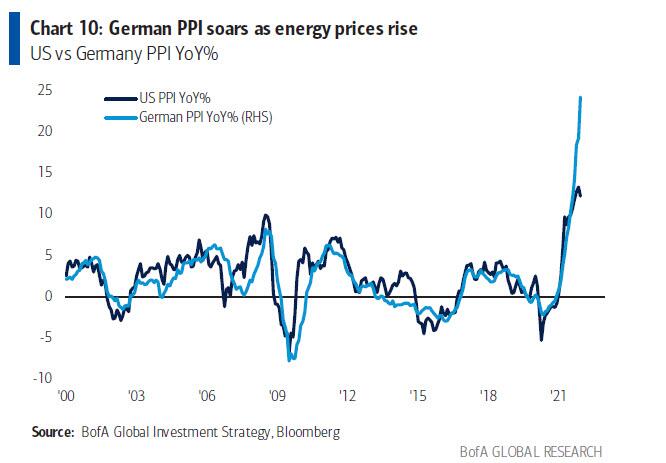

Καθώς η FOMC αναμένεται να θέσει τα θεμέλια για μια αύξηση 25 μονάδων βάσης στη συνεδρίασή της στις 26 Ιανουαρίου 2022, με ορίζοντα τον Μάρτιο… οι οικονομολόγοι της BofA ανέλυσαν μια σειρά παρόμοιων προειδοποιήσεων της FOMC, επισημαίνοντας ότι η Fed δεν έκανε αρκετά για να σταματήσει τις πληθωριστικές πιέσεις και τον διαφαινόμενο στασιμοπληθωρισμό.

Ο οικονομολόγος Ethan Harris της BofA επισήμανε σε έκθεση του με τίτλο «το άθροισμα όλων των φόβων της Fed» ότι, παρόλο που οι αγορές μετοχών διόρθωσαν έως -10% ακόμη ο ορίζοντας είναι θολός.

Ενώ «υπάρχουν πολλοί κίνδυνοι στην παγκόσμια οικονομία, συμπεριλαμβανομένων γεωπολιτικών γεγονότων που σχετίζονται με τη Ρωσία ή την Κίνα, έναν νέο εμπορικό πόλεμο, ένα ακόμη λάθος πολιτικής της ΕΚΤ και ούτω καθεξής.

Ωστόσο, κατά την BofA, ο μεγαλύτερος βραχυπρόθεσμος κίνδυνος βρίσκεται ακριβώς μπροστά μας:

Η FED προσπαθεί να ισορροπήσει μεταξύ επιτοκίων, πληθωρισμού και αγορών μετοχών που διορθώνουν.

Κατά την Bank of America η FED… θα προσπαθήσει πάσει θυσία να κρατήσει ψηλά τις τιμές των μετοχών ωστόσο ο πληθωρισμός καραδοκεί και ένας νέος κίνδυνος έρχεται να προστεθεί σε ένα τέτοιο περιβάλλον… να προκύψει και ύφεση στην αμερικανική οικονομία.

Η FED δεν θα είναι επιθετική

Κατά την BofA η FED δεν θα είναι επιθετική… και οι αυξήσεις των επιτοκίων θα είναι λελογισμένες.

«Έχει περάσει πολύς καιρός από τότε που οι αγορές είχαν να αντιμετωπίσουν μια σοβαρή Fed που καταπολεμούσε τον πληθωρισμό.

Μετά τη συνεδρίαση της FOMC τον Δεκέμβριο 2021, τα μέσα ενημέρωσης εστίαζαν στο πως η FED θα καταπολεμήσει τον πληθωρισμό.

Μια κεντρική τράπεζα που σχεδιάζει αργά να αυξήσει τα επιτόκια από το 0% σε έξι μήνες από τώρα δεν καταπολεμά αποτελεσματικά τον πληθωρισμό. Σύμφωνα με την πρόβλεψη της Fed, ο πληθωρισμός θα υποχωήσει από 5,3% το 2021 σε 2,1% έως το τέλος του 2024.

Ως εκ τούτου, η Fed δεν σχεδιάζει να επιστρέψει στην εκτίμηση του ουδέτερου επιτοκίου στο 2,5% οποιαδήποτε στιγμή στον προβλεπόμενο ορίζοντα.

Πώς θα έμοιαζε όμως μια πραγματικά επιθετική Fed που μάχεται τον πληθωρισμό;

Η BofA εικάζει ότι το πρώτο βήμα θα ήταν να στοχεύσει η κεντρική τράπεζα σε ένα επιτόκιο στόχο π.χ. 1,5% ή 2%.

Πώς θα έμοιαζε μια επιθετική Fed που μάχεται τον πληθωρισμό;

Το πρώτο βήμα είναι να εγκαταλείψουμε την ιδέα μιας αργής ανοδικής κίνησης στα επιτόκια. Το δεύτερο βήμα είναι να προσδιοριστεί ο βαθμός οικονομικής σύσφιξης που απαιτείται για να επιβραδυνθεί η ανάπτυξη.

Είναι πιθανό ότι η εξασθένιση των δημοσιονομικών κινήτρων ή κάποιος άλλος παράγοντας θα μπορούσε να αλλάξει τα δεδομένα. Ωστόσο, είμαστε αρκετά δύσπιστοι, αναφέρει η BofA.

Ένα επιθετικό αλλά όχι πιθανό σενάριο, υποστηρίζει η BofA θα ήταν η Fed να αυξήσει τα επιτόκια 6 φορές το 2022 ξεκινώντας τον Μάρτιο, παρακάμπτοντας τον Μάιο και μετά ξανά τον Ιούνιο. Έξι αυξήσεις επιτοκίων το 2022 και ένα τελικό επιτόκιο 3% ή υψηλότερα σε βάθος χρόνου…

Πόσο πιθανό είναι ένα τέτοιο σενάριο;

Πιστεύουμε ότι είναι πολύ πιθανό ο πληθωρισμός να σταθεροποιηθεί στο υψηλότερο εύρος από αυτό που υποθέτει η Fed.

Ένα ευρύ φάσμα δεικτών υποδηλώνει επίμονο πληθωρισμό, συμπεριλαμβανομένων μετρήσεων κόστους εργασίας, έρευνες για τις πληθωριστικές προσδοκίες (από πραγματικούς ανθρώπους, όχι από οικονομολόγους) και μια σειρά άλλων μετρήσεων.

Ωστόσο, η πιο πιθανή εναλλακτική, κατά την άποψη της BofA, είναι ότι ο πληθωρισμός θα διαμορφωθεί γύρω στο 3% και η Fed πρέπει να σοβαρευτεί.

Το πιο πιθανό σενάριο είναι η Fed να αυξήσει τα επιτόκια 0,25% τον Μάρτιο, παρακάμπτοντας τον Μάιο και στη συνέχεια νέα αύξηση τον Ιούνιο. Αλλά με, έξι αυξήσεις το 2022 και το επιτόκιο κοντά στο 3% σε βάθος χρόνου θα ήταν απάντηση στον πληθωρισμό.

Κατά την BofA η ρητορική της Fed στη συνεδρίαση της 26 Ιανουαρίου 2022 θα είναι πιο επιθετική, ωθώντας τις προσδοκίες των αγορών πιο κοντά στην άποψη του Jamie Dimon της J P Morgan για περισσότερες από 4 αυξήσεις το 2022 (αυτή τη στιγμή, οι αγορές τιμολογούν 4 αυξήσεις των επιτοκίων

Η Fed έχει ήδη αναγνωρίσει ότι έχει πετύχει τον στόχο της για τον πληθωρισμό.

Με το ποσοστό ανεργίας να υποχωρεί στο 4%, θα μπορούσε να αναγνωρίσει ότι έχει φθάσει στην μέγιστη απασχόληση.

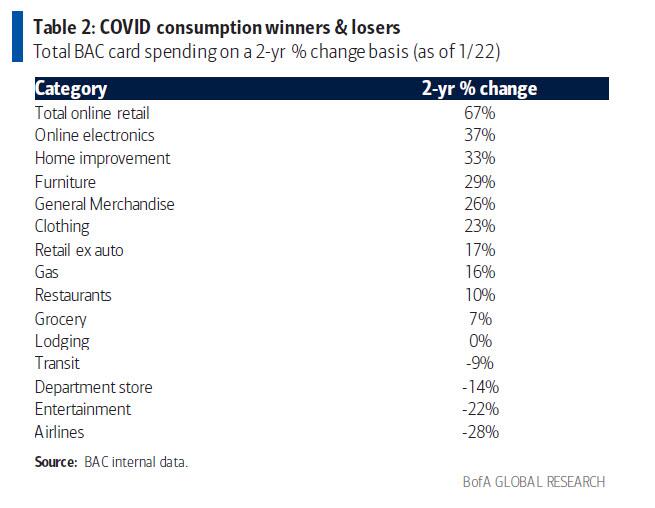

- Θα μπορούσε να σηματοδοτήσει ότι η Omicron είναι τουλάχιστον τόσο σοκ προσφοράς όσο ένα σοκ ζήτησης, επιφέροντας μεγάλες ανισορροπίες βραχυπρόθεσμα.

- Μπορεί να υποδηλώνει συνεχή αισιοδοξία για τις προοπτικές ανάπτυξης. Σταδιακά οι περιορισμοί για τον covid 19 μειώνονται, ο τομέας των υπηρεσιών θα πρέπει να ανακάμψει.

- Η Fed θα τερματίσει θα ολοκληρώσει αγορές μετά τον Φεβρουάριο του 2022. Ωστόσο, η Fed δεν μπορεί να μειώσει τις αγορές από 40 δισεκατομμύρια δολάρια ανά μήνα σε 20 δισεκατομμύρια δολάρια ανά μήνα και να τερματίσει απότομα τις αγορές.

Πιστεύουμε ότι αυτό θα ξάφνιαζε την αγορά και πιθανότατα θα σηματοδοτούσε μια ακόμη πιο επιθετική αύξηση επιτοκίων. Σε ένα τέτοιο σενάριο οι αυξήσεις επιτοκίων θα ήταν 0,50% τον Μάρτιο και 0,50% τον Μάιο του 2022.

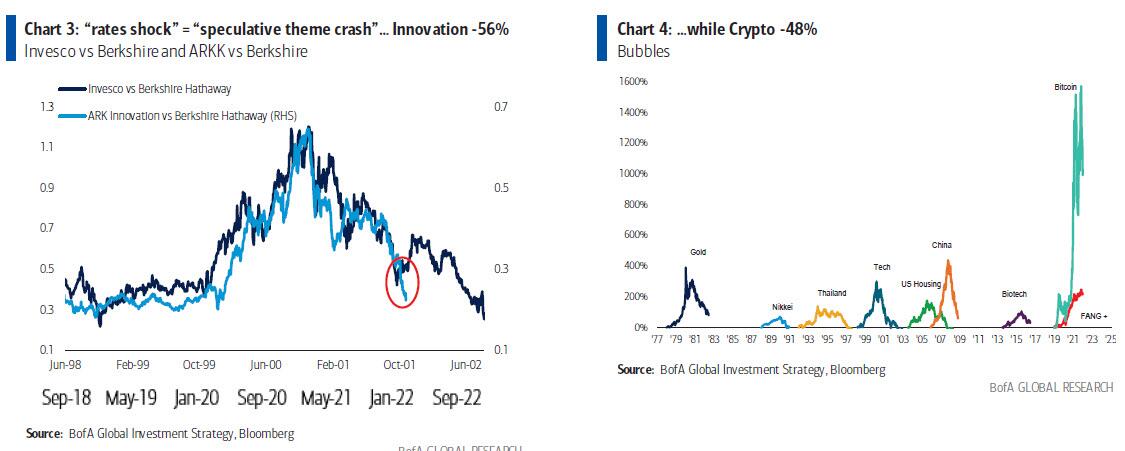

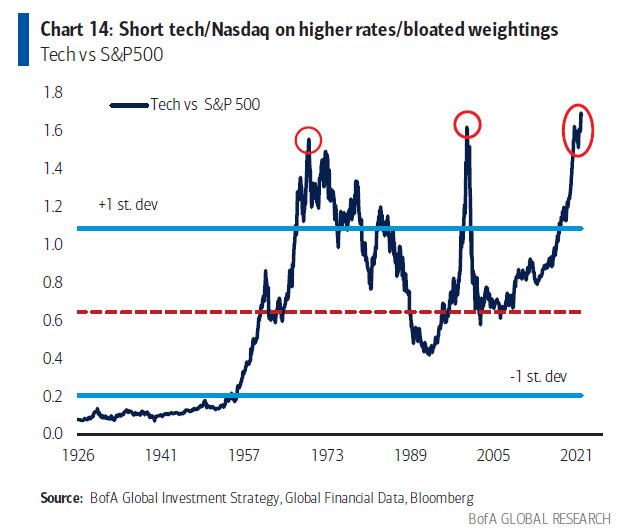

Σορτάρετε τεχνολογικές σε υψηλά επιτόκια λέει η BofA

Αύξηση επιτοκίων 0,50% τον Μάρτιο: Πιστεύουμε ότι είναι απίθανο η Fed να αυξηθεί κατά 0,50% τον Μάρτιο, αλλά δεν μπορούμε να το αποκλείσουμε δεδομένου του υψηλού πληθωρισμού. Πιστεύουμε ότι μια αύξηση κατά 0,50% τον Μάρτιο θα σήμαινε ότι η FED έχει κάνει λάθος στην ακολουθούμενη νομισματική της πολιτική.

Εάν η Fed σκέφτεται να αυξήσει κατά 50 μονάδες βάσης τον Μάρτιο, θα πρέπει όντως να τερματίσει τις αγορές τέλη Ιανουαρίου 2022.

Βασικό σενάριο για το 2022 είναι ότι η FED με τις αυξήσεις της θα διαμορφώσει το βασικό επιτόκιο παρέμβασης πάνω από 1%.

Προβλέποντας το μέλλον, η BofA αναμένει ότι οι αγορές και ο πληθωρισμός θα «εκφοβίσουν» τη Fed σε περισσότερες αυξήσεις επιτοκίων.

Φυσικά, αυτό που δεν αναφέρει η BofA (τουλάχιστον όχι ακόμη), είναι ότι οι αυξήσεις των επιτοκίων θα προκαλέσουν σοκ και χάος σε μετοχές και ομόλογα, όπου οι αποτιμήσεις παραμένουν ακόμη φούσκες συγκρινόμενες σε ιστορική βάση.

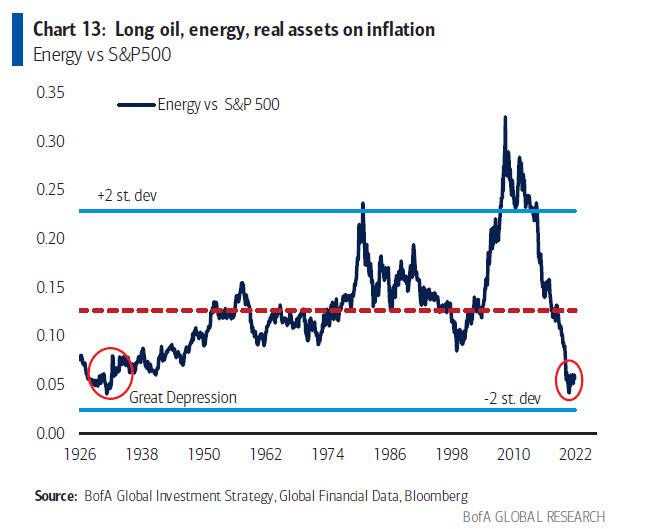

…και ποντάρετε σε πετρέλαιο, ενέργεια, και πραγματικά μη πληθωριστικά assets (γη, μέταλλα, κλπ)

Morgan Stanley: Μερικά… δυσάρεστα μαθηματικά

Η Fed έχει δύο επιλογές ή θα υποστεί η αμερικανική οικονομία ύφεση ή θα συντηρήσει χρόνια πολύ υψηλού πληθωρισμού, αναφέρει σε ανάλυση της η Morgan Stanley.

Η Fed έχει προσανατολιστεί σε αυστηρότερη νομισματική πολιτική για το 2022. Η μείωση του πληθωρισμού μέσω της νομισματικής πολιτικής σημαίνει πιο αργή ανάπτυξη, αλλά το βασικό ερώτημα είναι πόσο θα μειωθεί ο πληθωρισμός και πόσο θα μειωθεί η ανάπτυξη.

Ένα βρώμικο μικρό μυστικό είναι ότι δεν μπορούμε να κατανοήσουμε τη διαδικασία δημιουργίας πληθωρισμού.

Η Fed και οι περισσότεροι οικονομολόγοι έχουν κατά νου μια εκδοχή μιας «καμπύλης Phillips επαυξημένης από τις προσδοκίες» για να περιγράψουν τον κυκλικό πληθωρισμό. Ο πληθωρισμός καθοδηγείται από τις προσδοκίες για τον πληθωρισμό και από το εάν η οικονομία ανακάμπτει ή όχι.

Αυτή η κυκλική συνιστώσα αγνοεί άλλους βραχυπρόθεσμους παράγοντες, όπως οι διακυμάνσεις στις τιμές του πετρελαίου ή οι τρέχουσες τριβές στην αλυσίδα εφοδιασμού, που μπορούν προσωρινά να ωθήσουν τον πληθωρισμό προς τα πάνω ή προς τα κάτω.

Η διαμόρφωση του πληθωρισμού με αυτόν τον τρόπο έχει ορισμένα ακανθώδη ζητήματα, ιδιαίτερα εάν το μεγαλύτερο μέρος του τρέχοντος πληθωρισμού είναι κυκλικός και όχι προσωρινός.

Ο βασικός πληθωρισμός στις ΗΠΑ μόλις έφτασε περίπου στο 5%, ή περίπου 3 ποσοστιαίες μονάδες πάνω από τον στόχο της FED στο 2%.

Εάν ο επιπλέον πληθωρισμός δηλαδή η διαφορά του 3% είναι κυκλικός, η πολιτική δημοσιονομική και νομισματική θα πρέπει να επιβραδύνει την οικονομία ώστε να μειώσει τις δυνάμεις που επιδρούν στην δημιουργία του πληθωρισμού.

Εάν είναι ως επί το πλείστον λόγω Covid ο πληθωρισμός είναι προσωρινός και θα μειωθεί από μόνος του.

Η άποψη της Morgan Stanley είναι ότι η πλειονότητα του επιπλέον πληθωρισμού οφείλεται στον Covid, όχι σε κυκλικό πληθωρισμό, αλλά τι γίνεται αν κάνουμε λάθος;

Ας υποθέσουμε ότι τα δύο τρίτα του επιπλέον πληθωρισμού (από τις 3 ποσοστιαίες μονάδες οι 2 ποσοστιαίες μονάδες) είναι κυκλικός και μόνο το ένα τρίτο είναι προσωρινός πληθωρισμός.

Η βασική εκτίμηση της Fed για την καμπύλη Phillips έχει μια κλίση περίπου 0,1% δηλαδή, μια αύξηση 1 ποσοστιαίας μονάδας στο ποσοστό ανεργίας μειώνει τον βασικό πληθωρισμό PCE μόνο κατά 0,1%.

Η απλή αριθμητική λέει ότι απαιτείται αύξηση της ανεργίας κατά 20 ποσοστιαίες μονάδες για να μειωθεί ο πληθωρισμός κατά 2 ποσοστιαίες μονάδες.

Αλλά ακόμα κι αν η σχέση είναι 5 φορές μεγαλύτερη, όπως μπορεί να συνέβαινε πριν από δεκαετίες, η Fed θα έπρεπε να ενορχηστρώσει μια αύξηση 4 ποσοστιαίων μονάδων στο ποσοστό ανεργίας για να σβήσει αυτές τις 2 ποσοστιαίες μονάδες του πληθωρισμού…

Όμως συνέβη και κάτι άλλο… Κάθε φορά που η ανεργία αυξήθηκε κατά 0,50%, είχαμε ύφεση.

Η μείωση του πληθωρισμού μέσω της νομισματικής πολιτικής σημαίνει πιο αργή ανάπτυξη, αλλά το βασικό ερώτημα είναι πόσο θα μειωθεί ο πληθωρισμός και πόσο θα μειωθεί η ανάπτυξη.

Φυσικά, η Fed δεν θέλει να προκαλέσει σκόπιμα ύφεση, οπότε κάτι θα έπρεπε να πράξει.

Το άλλο καταφύγιο, φυσικά, είναι οι προσδοκίες για τον πληθωρισμό.

Εάν η Fed μπορεί να πείσει τους πάντες ότι ο πληθωρισμός θα επιστρέψει στο 2%, η ανταλλαγή είναι πολύ λιγότερο επώδυνη. Ωστόσο, ορισμένες μετρήσεις των προσδοκιών για τον πληθωρισμό είναι ιδιαίτερα ευαίσθητες.

Το πραγματικό ερώτημα είναι εάν υπό τις τρέχουσες συνθήκες, οι σημαντικές προσδοκίες για τον πληθωρισμό θα κινηθούν απλώς και μόνο επειδή ενεργεί η Fed ή εάν ο πληθωρισμός πρέπει να πέσει πρώτα. Αν ισχύει το δεύτερο, ακόμη έχουμε πρόβλημα.

Έτσι, εάν το μεγαλύτερο μέρος του τρέχοντος πληθωρισμού είναι κυκλικός οι επιλογές της FED είναι ύφεση ή χρόνια υψηλού πληθωρισμού.

Ο Chair Volcker επέλεξε την ύφεση, αλλά ο πληθωρισμός τη δεκαετία του 1970 ήταν πολύ, πολύ υψηλότερος.

Ο πρόεδρος Πάουελ δεν θα δημιουργήσει εσκεμμένα μια ύφεση. Η πρόκληση, φυσικά, είναι να γνωρίζουμε πόσο θα καταστεί αυστηρή η νομισματική πολιτική της FED.

Για να είμαστε σαφείς, η βασική μας άποψη, καταλήγει η Morgan Stanley είναι ότι το μεγαλύτερο μέρος του πληθωρισμού θα αποδειχθεί προσωρινό, αλλά πάντα αξίζει να ρωτάμε «τι γίνεται αν κάνουμε λάθος;»

Η Μεγάλη Στέρηση: Θα είναι το 2022 το «τέλος» της πανδημίας;

Όχι Ελπίς… Απελπίς: Προειδοποίηση για οικονομική κρίση στη χώρα σας!

Μπάφετ: Τα επιτόκια είναι βαρύτητα – θα συμπαρασύρουν τα πάντα

Goldman Sachs – BofΑ: Το sell-off στα χρηματιστήρια δεν θα ανατρέψει τις αποφάσεις της Fed