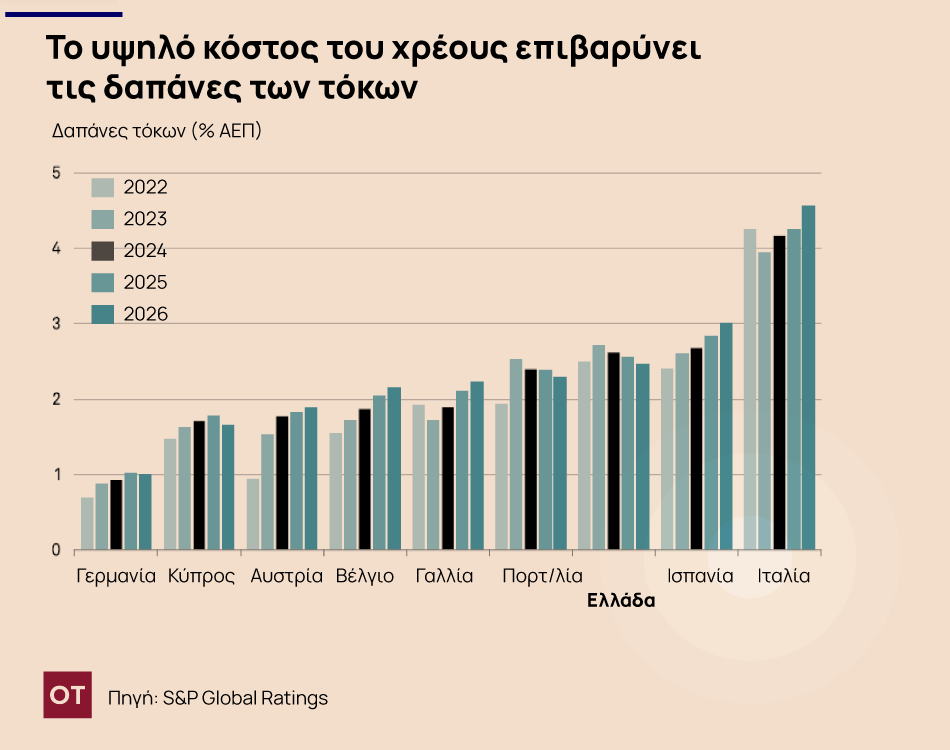

Την ώρα που οι προειδοποιήσεις για την πορεία των χρεών αρκετών χωρών της Ευρωζώνης πληθαίνουν, ο οίκος αξιολόγησης Standard & Poor’s καθησυχάζει για την Ελλάδα, όπως και για την Πορτογαλία, εκτιμώντας ότι οι δαπάνες για την πληρωμή τόκων θα παραμείνουν συγκρατημένες έως το 2026.

Όπως εξηγεί, αυτό θα υποστηριχθεί από τα σημαντικά μερίδια σε χρέος χαμηλότερου κόστους, λόγω δανεισμού από άλλες κυβερνήσεις (περίπου 20% για Πορτογαλία και 75% για την Ελλάδα) και την αναμενόμενη μείωση του δημόσιου χρέους ως μερίδιο του ΑΕΠ (το επιτόκιο μειώνεται μηχανικά από τη μείωση του ανεξόφλητου χρέους). Η Ελλάδα, μάλιστα, θα επωφεληθεί επίσης από την πολύ μεγάλη μέση διάρκεια λήξης περίπου 20 ετών, η οποία παρατείνει το χρόνο πριν οι υψηλότερες αποδόσεις (λόγω επιτοκίων της ΕΚΤ) μετακυλιστούν σε πληρωμές τόκων.

Standard & Poor’s: Αναβάθμιση των ελληνικών τραπεζών

Υψηλά επίπεδα χρέους και απότομη μείωση του χρέους: Ελλάδα, Κύπρος, Πορτογαλία

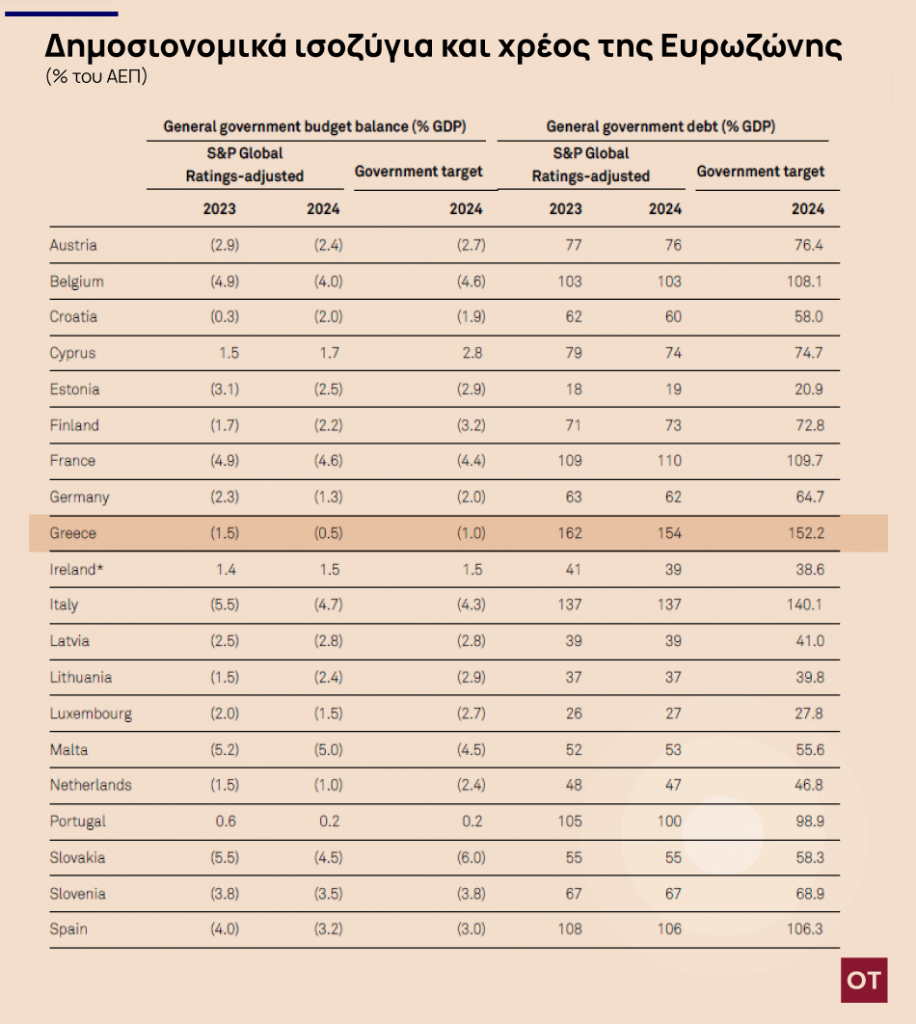

Η Ελλάδα, η Πορτογαλία και η Κύπρος έχουν ήδη φέρει το προηγουμένως αυξημένο χρέος/ΑΕΠ κάτω από τα προ πανδημίας επίπεδα (162% για την Ελλάδα το 2023, 105% για την Πορτογαλία και 79% για την Κύπρο). Αυτή η απόδοση ήταν αποτέλεσμα ισχυρής δημοσιονομικής εξυγίανσης.

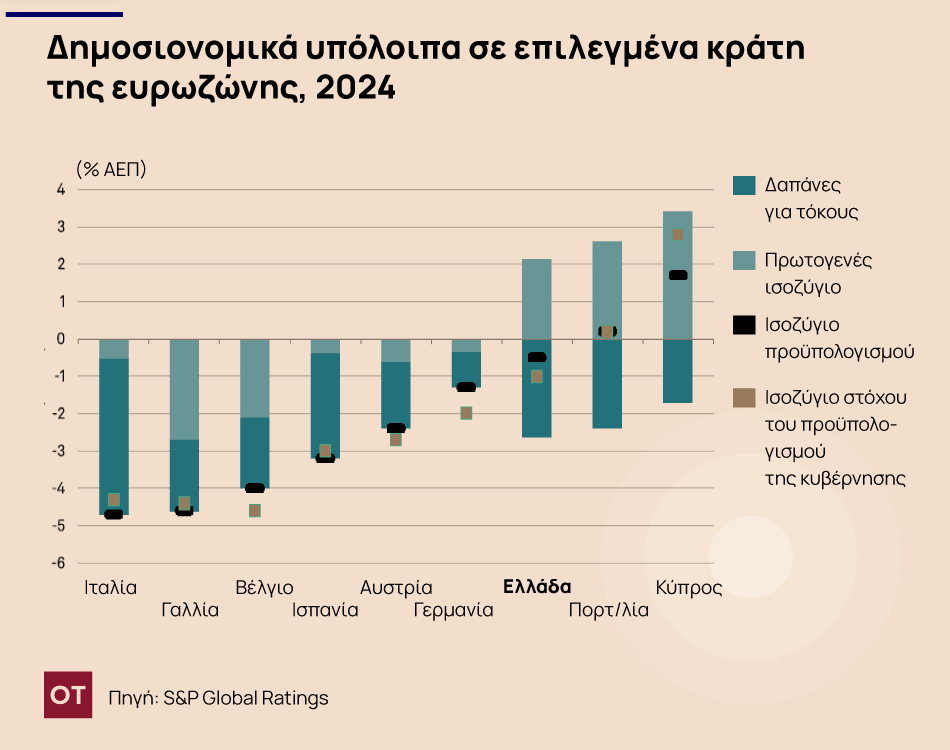

Η Κύπρος σημείωσε δημοσιονομικό πλεόνασμα το 2022, η Πορτογαλία το 2023, ενώ η Ελλάδα επέστρεψε σε πρωτογενές πλεόνασμα ισοζυγίου το 2022. Επιπλέον, η πρόοδος υποστηρίχθηκε από τη συγκρατημένη απάντηση της «τριάδας» στους πληθωριστικούς κραδασμούς, τις ανθεκτικές οικονομίες που οδηγούνται από τον τουρισμό και τη σημαντική ώθηση κρατικά έσοδα από πληθωρισμό πολύ υψηλότερο από τον προϋπολογισμό.

Ο οίκος αναμένει ότι οι τρεις χώρες θα παρουσιάσουν πρωτογενή δημοσιονομικά πλεονάσματα που θα υπερβαίνουν το 2% του ΑΕΠ το 2024. Ωστόσο, δεδομένης της ήδη σημαντικής δημοσιονομικής τους εξυγίανσης μετά την πανδημία, οι πρόσθετες δημοσιονομικές βελτιώσεις είναι πιθανό να είναι λιγότερο ουσιαστικές κατά την περίοδο 2025-2026. Παρόλα αυτά, περαιτέρω βελτίωση στα δημόσια οικονομικά των χωρών αυτών θα μπορούσε να προκαλέσει θετικές ενέργειες αξιολόγησης.

Κομβικό το 2024

Τα δημόσια οικονομικά της Ευρωζώνης αντιμετωπίζουν ένα κομβικό έτος το 2024. Οι συνθήκες που επικράτησαν λόγω της πανδημίας COVID-19 και του πολέμου Ρωσίας-Ουκρανίας (και η σχετική αύξηση των τιμών της ενέργειας) δίνουν τη θέση τους σε ολοένα πιο φυσιολογικές μακροοικονομικές συνθήκες και πτώση του πληθωρισμού.

Ωστόσο, οι διαδοχικοί κραδασμοί έχουν εντείνει τις ανησυχίες για το επίπεδο του χρέους για ορισμένα κράτη. Η S&P Global Ratings αναμένει ότι αυτές οι ανησυχίες, σε συνδυασμό με την τρέχουσα νομισματική πολιτική σύσφιξης της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ), θα απαιτήσουν από τις χώρες της ΕΕ να επικεντρωθούν στη δημοσιονομική εξυγίανση.

Τα δημοσιονομικά πλαίσια έχουν επίσης περάσει στο προσκήνιο της ατζέντας της ΕΕ, με την εκ νέου εισαγωγή, φέτος, των ευρωπαϊκών δημοσιονομικών κανόνων που ανεστάλησαν το 2020. Αυτές οι δημοσιονομικές απαιτήσεις αποσκοπούν στη διασφάλιση της δημοσιονομικής πειθαρχίας στην ΕΕ. Οι νέοι κανόνες εισάγουν μεγαλύτερη ευελιξία σε σύγκριση με την προηγούμενη έκδοση, ωστόσο η επανεισαγωγή τους σημαίνει ότι οι χώρες της ευρωζώνης με μέτρια έως υψηλά επίπεδα δημόσιου χρέους θα βρεθούν υπό μεγαλύτερο έλεγχο και πίεση για μείωση του δανεισμού.

Οι κυβερνήσεις θα αντιμετωπίσουν κοινές προκλήσεις καθώς προσπαθούν να μπουν στον δρόμο προς τη μείωση του χρέους. Το υψηλότερο κόστος τόκων θα επιβαρύνει τους προϋπολογισμούς, ενώ η χαμηλή οικονομική ανάπτυξη θα διαβρώσει τις αυξήσεις στα κρατικά έσοδα. Και οι μακροπρόθεσμες πιέσεις δαπανών ελλοχεύουν στο παρασκήνιο, συμπεριλαμβανομένων των αυξανόμενων δαπανών που σχετίζονται με τη γήρανση του πληθυσμού, της πίεσης για αύξηση των αμυντικών δαπανών και της ανάγκης για νέες επενδύσεις (συμπεριλαμβανομένης της μετάβασης προς πιο πράσινες ενέργειες και της ψηφιοποίησης των ευρωπαϊκών οικονομιών).

Οι διαφορές

Υπάρχουν σημαντικές διαφορές μεταξύ των χωρών, ιδίως όσον αφορά το χρέος και την πολιτική βούληση να επιτευχθεί δημοσιονομική εξυγίανση. Η πρόοδος προς τη βελτίωση των προϋπολογισμών είναι επομένως πιθανό να αποδειχθεί άνιση.

Η Ελλάδα (BBB-/Stable), η Κύπρος (BBB/Positive) και η Πορτογαλία (BBB+/Positive), μειώνουν ήδη ραγδαία το ύψος του δημόσιου χρέους, αν και από σημαντικά υψηλά επίπεδα, και πρόκειται να συνεχίσουν. Η Ιταλία (BBB/Stable) και η Ισπανία (A/Stable), ακολουθούν λιγότερο φιλόδοξες τροχιές μείωσης του χρέους, ενώ οι δείκτες δημόσιου χρέους/ΑΕΠ στη Γαλλία (ΑΑ/Negative) και στο Βέλγιο (AA/ Stable) είναι πιθανό να μείνουν στάσιμοι χωρίς πρόσθετη δημοσιονομική εξυγίανση.

Εν τω μεταξύ, ο οίκος αναμένει μόνο ήπια μείωση του χρέους στη Γερμανία (ΑΑΑ/ Stable) και στην Αυστρία (ΑΑ+/ Stable), οι οποίες επωφελούνται από σημαντικά χαμηλότερα επίπεδα χρέους, και επομένως από ισχυρότερα δημοσιονομικά αποθέματα ασφαλείας.

Τα υψηλότερα επιτόκια είναι μια νέα πρόκληση για τη δημοσιονομική εξυγίανση

Από τα μέσα του 2022, όταν η ΕΚΤ άρχισε να αυξάνει τα επιτόκια πολιτικής, οι αποδόσεις των κρατικών ομολόγων αυξήθηκαν, ωθώντας υψηλότερα τις πληρωμές τόκων για τα περισσότερα κράτη της ευρωζώνης. Αυτό διαφέρει από το περιβάλλον πριν από την πανδημία, όταν σημειώθηκαν ευρείες βελτιώσεις στις δημοσιονομικές επιδόσεις.

Ο πλήρης αντίκτυπος της στροφής σε υψηλότερα επιτόκια πολιτικής δεν θα μεταφερθεί πλήρως στις πληρωμές τόκων για περίπου οκτώ χρόνια, που αντιστοιχεί στη μέση διάρκεια του ανεξόφλητου χρέους στην ευρωζώνη. Αυτή η μεγάλη διάρκεια και το χαμηλό μέσο κόστος του ανεξόφλητου χρέους είναι η κληρονομιά της ποσοτικής χαλάρωσης της ΕΚΤ, αναφέρει ο οίκος.

Ωστόσο, όπως εκτιμά, οι υψηλότερες πληρωμές τόκων δεν θα επηρεάσουν εξίσου τα κράτη της ευρωζώνης:

– Η Ιταλία και η Ισπανία, των οποίων οι πληρωμές τόκων το 2026 προβλέπονται στο 4,6% του ΑΕΠ και στο 3,0%, αντίστοιχα, θα έχουν μερικά από τα υψηλότερα επιτόκια στην ευρωζώνη. Η περαιτέρω μείωση του χρέους θα απαιτήσει πρόσθετα μέτρα μείωσης του ελλείμματος.

– Οι πληρωμές τόκων της Πορτογαλίας και της Ελλάδας, οι οποίες ήταν παρόμοιες με αυτές της Ισπανίας το 2022 (2,4% του ΑΕΠ), θα παραμείνουν συγκρατημένες έως το 2026. Αυτό θα υποστηριχθεί από τα σημαντικά μερίδια σε χαμηλότερο κόστος λόγω δανεισμού από άλλες κυβερνήσεις (περίπου 20% για Πορτογαλία και 75% για την Ελλάδα) και την αναμενόμενη μείωση του δημόσιου χρέους ως μερίδιο του ΑΕΠ (το επιτόκιο μειώνεται μηχανικά από τη μείωση του ανεξόφλητου χρέους). Η Ελλάδα θα επωφεληθεί επίσης από την πολύ μεγάλη μέση διάρκεια λήξης περίπου 20 ετών, η οποία παρατείνει το χρόνο πριν οι υψηλότερες αποδόσεις μετακυλιστούν σε πληρωμές τόκων.

– Οι πληρωμές τόκων/ΑΕΠ της Κύπρου θα πρέπει επίσης να αποδειχθούν περιορισμένες, για λόγους παρόμοιους με αυτούς που επηρεάζουν την Ελλάδα και την Πορτογαλία, αν και σε χαμηλότερο επίπεδο κάτω του 2% του ΑΕΠ λόγω του χαμηλότερου επιπέδου χρέους της.

– Οι πληρωμές τόκων/ΑΕΠ της Γαλλίας και του Βελγίου θα αυξηθούν πέραν του 2% έως το 2026 λόγω των υψηλότερων αποδόσεων και των στάσιμων επιπέδων χρέους. Η Αυστρία, εν τω μεταξύ, θα παρουσιάσει απότομη αύξηση στις πληρωμές τόκων/ΑΕΠ, αν και ο λόγος θα παραμείνει κάτω του 2%.

– Οι πληρωμές τόκων της Γερμανίας θα αυξηθούν αλλά θα παραμείνουν κάτω από το 1% του ΑΕΠ έως το 2026. Αυτή η ήπια αύξηση οφείλεται στα χαμηλά επίπεδα χρέους.

Περαιτέρω αυξήσεις του κόστους του χρέους θα εξαρτηθούν από τον ρυθμό της ποσοτικής σύσφιξης

Φαίνεται πιθανό τα επιτόκια πολιτικής της ΕΚΤ να έχουν κορυφωθεί, αν και ο οίκος δεν αναμένει ότι η νομισματική αρχή θα αρχίσει να μειώνει τα επιτόκια πριν από τα μέσα του 2024. Η ποσοτική σύσφιξη της ΕΚΤ, η οποία ξεκίνησε τον Μάρτιο του 2023, θα μπορούσε να επιταχυνθεί εάν η ΕΚΤ περιορίσει ταχύτερα την επανεπένδυση των κρατικών ομολόγων που λήγουν, τα οποία αποκτήθηκαν αρχικά στο πλαίσιο του Πανδημικού Προγράμματος Έκτακτων Αγορών (PEPP), που ξεκίνησε τον Μάρτιο του 2020.

Υπό αυτό το πρίσμα, η ταχύτερη ποσοτική σύσφιξη θα μπορούσε να ωθήσει τις αποδόσεις των ομολόγων και τις πληρωμές τόκων. Ο οίκος πιστεύει, ωστόσο, η ΕΚΤ θα επιδιώξει να αποφύγει τον χρηματοοικονομικό κατακερματισμό, ο οποίος θα μπορούσε να συμβεί εάν η μετάδοση της νομισματικής πολιτικής της ΕΚΤ είναι άνιση σε ολόκληρη την ευρωζώνη. Αυτός ο κατακερματισμός θα μπορούσε να οδηγήσει σε πιο απότομη άνοδο των αποδόσεων σε ορισμένες χώρες (συνήθως εκείνες με ασθενέστερα πιστωτικά μεγέθη).

Ωστόσο, αναμένεται ότι ο αντίκτυπος μιας τελικά πιο ενεργούς ποσοτικής σύσφιξης από την ΕΚΤ στους όρους δανεισμού των κυβερνήσεων δεν θα είναι συμμετρικός με τις επιπτώσεις της ποσοτικής χαλάρωσης. Αυτό οφείλεται στο ότι, μεταξύ άλλων παραγόντων, μια ενεργή διάθεση περιουσιακών στοιχείων θα ήταν πολύ πιο σταδιακή από τον ταχύ ρυθμό των αγορών περιουσιακών στοιχείων κατά τη διάρκεια της ποσοτικής χαλάρωσης. Επιπλέον, η σύσφιξη θα πραγματοποιηθεί σε ένα πλαίσιο σταθερής οικονομικής ανάπτυξης και αναμενόμενης μείωσης της καθαρής προσφοράς κρατικών ομολόγων.

Διαβάστε ακόμη:

- Κασσελάκης: Έφαγε με τον Τάιλερ λουκάνικα και σουβλάκια σε καντίνα – Δείτε φωτογραφίες

- Bloomberg: Πώς η Ελλάδα βγάζει τους οίκους αξιολόγησης… άχρηστους

- Playboy: Γερμανίδα πριγκίπισσα έγινε η πρώτη γαλαζοαίματη που πόζαρε γυμνή

- Χριστόφορος Παπακαλιάτης: Έχει τρύπιες τσέπες δεν τα πάει καλά με τα οικονομικά, λέει ο πατέρας του