Από πού να το πιάσεις και πού να τ’ αφήσεις. Είμαι πραγματικά συντετριμμένος καθώς γράφω αυτές τις γραμμές, διότι ούτε ο ίδιος δεν μπορώ να πιστέψω πώς φτάσαμε εδώ. Τα τελευταία 3-4 χρόνια αφιερώσαμε αμέτρητες αναλύσεις επί αναλύσεων για το πως το βαθιά άρρωστο δυτικό χρηματοπιστωτικό σύστημα καταρρέει μπροστά στα μάτια μας, και πως έρχονται πραγματικά πέτρινα χρόνια, η δεκαετία της «Μεγάλης Στέρησης» όπως την ονομάσαμε, η οποία θα κάνει την κρίση του 2008 και όσα δεινά (νομίζαμε ότι) υποστήκαμε τότε, να ωχριούν μπροστά σε αυτό που θα περάσουμε. Όλοι οι πολίτες του δυτικού κόσμου, ανεξαιρέτως.

Στην πραγματικότητα δεν πρόκειται για «νέα» χρηματοπιστωτική κρίση, όπως έχουμε πολλάκις αναφέρει, αλλά για τη συνέχεια της κρίσης του 2008, που πρακτικά δεν τελείωσε ποτέ. Και στην πραγματικότητα, δεν «νιώσαμε» αληθινά ποτέ. Για παράδειγμα στην Ελλάδα. Ναι, μισθοί έπεσαν. Ποιοι μισθοί;

Οι πλασματικοί διαστημικοί μισθοί του «παλιού καλού» ΠΑΣΟΚ, τα αεριτζίδικα δανεικά που στην τελική ποτέ δε δικαιούμασταν και δεν ανταποκρίνονταν στην πραγματικότητα (την πραγματική αξία της παραγωγής), και που φυσικά κάποτε θα πληρώναμε (με μορφή πληθωρισμού); Ναι, κόσμος έχασε τις δουλειές του και επιχειρήσεις κλείσανε. Αλλά πιστέψτε με, και το φωνάζω χρόνια, δε ζήσαμε ΠΟΤΕ την κρίση του 2008, όπως πραγματικά ήταν να την ζήσουμε, πόσο μάλλον σε μια πρακτικά χρεοκοπημένη χώρα. Ίσως σε καμία χώρα της Δύσης δεν την έζησαν.

Ο κόσμος αδυνατεί (και δικαιολογημένα) να το αντιληφθεί, διότι άλλωστε οι ίδιοι που προκάλεσαν τη συστημική κρίση την κουκούλωσαν όχι μόνο οικονομικά, αλλά και επικοινωνιακά, κι έτσι ο περισσότερος κόσμος δεν αντιλήφθηκε ποτέ τι πραγματικά συνέβη το 2008. Πόσο ασύλληπτα τεράστια ήταν η καταστροφή, η οποία φυσικά δεν έσκασε τότε από το πουθενά, αλλά ζυμώνονταν χρόνια, δεκαετίες εγκληματικής νομισματικής πολιτικής που επέφερε τη σταδιακή παρακμή του δυτικού οικονομικού μοντέλου – γι’ αυτό και άλλωστε κάποιοι το είχαν «δει» εγκαίρως.

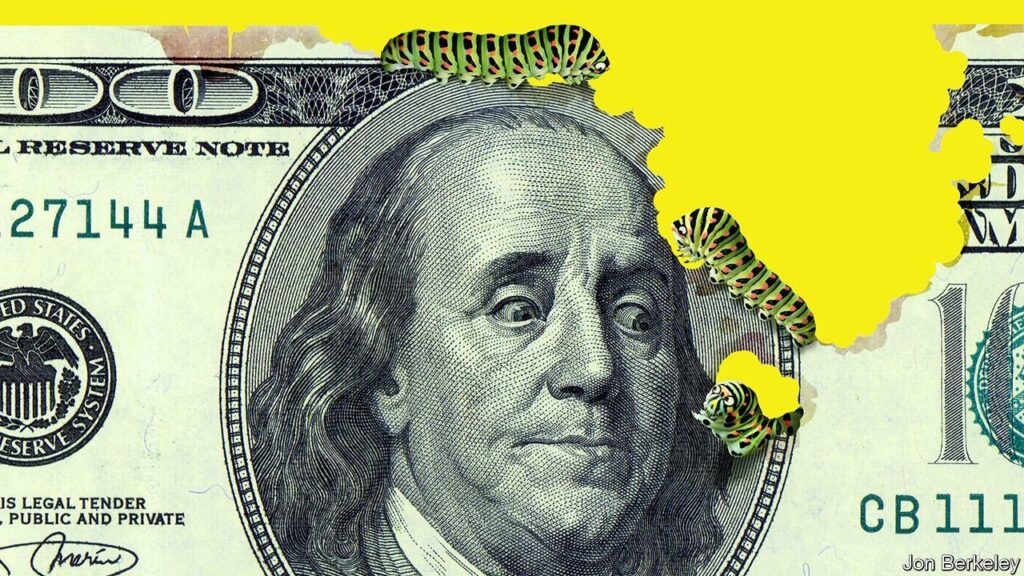

Τραπεζίτες, πολιτικοί και μίντια έκρυψαν κάτω από το χάλι το μπάχαλο που ίδιοι δημιούργησαν (αρχής γενομένης από την Federal Reserve), έτσι ώστε το σοκ φαινομενικά να απορροφηθεί. Τι έκαναν; Αυτό που κάνουν πάντα, αυτό που εξ αρχής οδήγησε και στην κρίση, το μοναδικό πράγμα που πλέον κι έπειτα από την εγκατάλειψη του κανόνα του χρυσού είναι εγκλωβισμένοι να κάνουν: Τύπωσαν χρήμα. Κι άλλο χρήμα, κι άλλο, και όλο και περισσότερο, με εκθετική πρόοδο. Ένα σύστημα καταδικασμένο να τροφοδοτεί μια αυξανόμενη κρίση χρέους, μια καυτή πατάτα που απλά πετούν στον επόμενο, και η οποία όμως αναπόφευκτα σκάει, και κάποιος πρέπει να πληρώσει το λογαριασμό.

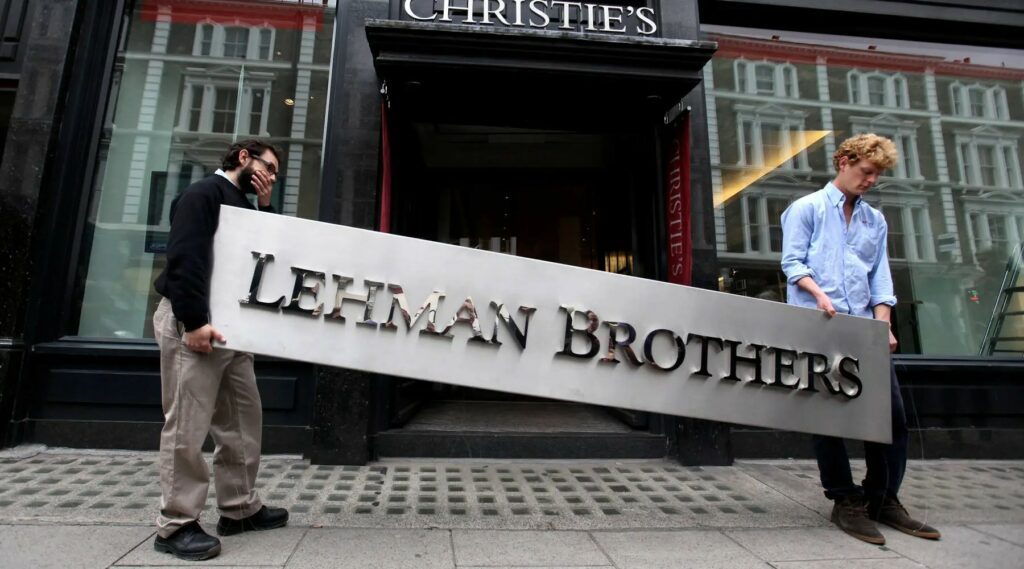

Με τη μορφή πληθωρισμού. Η κρίση του 2008 αποκαλείται χρηματοπιστωτική, διότι αφορμή υπήρξε το μπαμ της Λίμαν Μπράδερς, όμως στην πραγματικότητα πρόκειται για μια πληθωριστική κρίση, την οποία φυσικά εμείς καλούμαστε να πληρώσουμε, και καμία τράπεζα. Οι τράπεζες δεν πέρασαν κάποια κρίση. Bail-out από τις κυβερνήσεις, με τυπωμένο χρήμα (που πληρώνουμε εμείς), και η ζωή συνεχίζεται. Εμείς περνάμε την κρίση. Ο πολίτης της Δύσης, η δυτική κοινωνία.

Είμαστε μάρτυρες της κατάπτωσης του δυτικού πολιτισμού, σε όλα τα επίπεδα, και η δήλωση αυτή δεν είναι καθόλου υπερβολή. Σταδιακά αρχίζουν να το βλέπουν και οι πλέον εθελότυφλοι. Το δολάριο, ο πυλώνας της αμερικανικής αυτοκρατορίας (της συνέχειας της Ρωμαϊκής κατά κάποιο τρόπο) αποσυντίθεται μέρα με τη μέρα, με κάθε πληθωριστικό, μηδενικού αντικρίσματος τύπωμα, και μαζί του αποσυντίθεται η πηγή της δύναμης των ΗΠΑ. Η Ευρώπη (που από τον Β΄ ΠΠ κι έπειτα αποτελεί θλιβερή άβουλη ουρά της Αμερικής) απλώς ακολουθεί, όπως και οι υπόλοιποι «δυτικοί».

Η θλιβερή εικόνα του Μπάιντεν μέσα στην εβδομάδα, όπου ερωτηθείς για τραπεζική κρίση στις ΗΠΑ άνοιξε την πόρτα και έφυγε από το δωμάτιο, αφήνοντας τους πάντες «κόκκαλο», αποτελεί απλώς μια ακόμη τραγική ένδειξη της κατάστασης. Η ίδια η κοινωνία βρίσκεται σε πολιτισμική παρακμή, και μια γενική κρίση ταυτότητας. Δεν ξέρουν πλέον όχι απλώς τι φύλο ή φυλή είναι, αλλά ούτε που πατούν και βρίσκονται. Ο κόσμος είναι αποκομμένος από την πραγματικότητα, αποσυνδεδεμένος από το περιβάλλον γύρω του, και τόσο απορροφημένος στην οθόνη του κινητού, που αδυνατεί να δει με τα μάτια του τι συμβαίνει γύρω του.

Το έργο ξεκίνησε το 2008. Τώρα απλώς είμαστε στο δεύτερο μέρος της τριλογίας (spoiler alert: δεν έχει happy ending). Και τότε ο κόσμος, κι ενώ η κρίση είχε ήδη ξεκινήσει από το 2007, ζούσε στην κοσμάρα του. Τα μίντια φυσικά φρόντιζαν έξτρα γι’ αυτό. Η παρέα της Γιέλεν μας καθησύχαζε πως δε διαφαίνεται κρίση στον ορίζοντα, και οι πόρνες εταιρίες αξιολόγησης (διότι αυτό είναι) μοίραζαν ΑΑΑ σε ήδη χρεοκοπημένα χρηματοπιστωτικά ιδρύματα.

Το ίδιο και τώρα. Μόλις τρεις μέρες πριν την κατάρρευση της Silicon Valley Bank η Moody’s και η υπόλοιπη μαφιόζικη κλίκα έδιναν τις πληρωμένες διαπιστεύσεις τους, τα αφεντικά και CEOs τσέπωναν μπόνους αυτοχειροκροτούμενοι, και την επόμενη μέρα είπαν «επτωχεύσαμεν».

Αντίστοιχα και η δήθεν αξιόπιστη Credit Suisse. Η “too big to fail” (πολύ μεγάλη για να πέσει). Ο ελβετικός γίγαντας που καθημερινά επικαλούμαστε απόψεις του και επαίνους προς την κάθε Ελλάδα, κατά το δοκούν. Χρεοκόπησε. ΧΡΕΟΚΟΠΗΣΕ Η CREDIT SUISSE! Το γράφω και δεν το πιστεύω. Έχουμε αντιληφθεί τι συμβαίνει (και τι θα συμβεί);

Όχι. Στα κινητά εμείς. Πότε θα μπει το market pass, αυτό μας νοιάζει.

Χρηματοπιστωτική κρίση – Ξεχάστε αυξήσεις επιτοκίων, αναμείνατε πληθωρισμό…

Φυσικά θα την «σώσουν» την Credit Suisse. Το ελβετικό κράτος θα δώσει έκτακτη ένεση ρευστότητας, προκειμένου να καλυφθεί η ζημιά. Ή στην καλύτερη θα απορροφηθεί από την UBS. Όμως η ζημιά είναι ανεπανόρθωτη. Δε μιλώ για το χρήμα. Ζούμε στην εποχή του ντόμινο effect, του πολλαπλασιασμού της κάθε πληροφορίας.

Κάθετι που συμβαίνει, είτε καλό είτε κακό, πολλαπλασιάζεται εκθετικά στους δέκτες μας, μέχρι που σκάει. Η είδηση της (ουσιαστικά χρεοκοπίας, ασχέτως του bail-in) της Credit Suisse σημαίνει καμπανάκι στους επενδυτές όχι μόνο της ίδιας τράπεζας, αλλά όλου του κόσμου. Η αξιοπιστία της πλήχθηκε τώρα ανεπανόρθωτα, και ουδείς λογικός θα αφήσει τα χρήματα του ξανά εκεί. Η επίσημη χρεοκοπία είναι πλέον αναπόφευκτη και δρομολογημένη.

Το ντόμινο ωστόσο είναι το μεγαλύτερο πρόβλημα. Μια γενικευμένη χρηματοπιστωτική κρίση, που θα παγώσει δάνεια και καταθέσεις, θα παγώσει την κατανάλωση, και ουσιαστικά την οικονομική δραστηριότητα. Το λεγόμενο bank run, που όμως οι τραπεζίτες σίγουρα δε θα επιτρέψουν να συμβεί, όμως η ζημιά θα γίνει.

Και εννοείται ξεχάστε γενναίες αυξήσεις επιτοκίων μετά από αυτό. Γεγονός που μας φέρνει στο ζουμί της υπόθεσης. Και την απόλυτη, για πολλοστή φορά, δικαίωση της «Αξίας». Είχαμε εκτενώς αναλύσει το πως ό,τι συμβαίνει από τις κεντρικές τράπεζες δεν είναι παρά ένα ταχυδακτυλουργικό κόλπο με σκοπό να μοχλεύσει τα χρηματιστήρια.

Στην πραγματικότητα ούτε νοιάζονται, ούτε τους συμφέρει, ούτε έχει και νόημα εδώ που τα λέμε πλέον, να αυξήσουν επαρκώς τα επιτόκια, προκειμένου να κάμψουν τον πληθωρισμό. Διότι πολύ απλά τον πληθωρισμό όχι μόνο έτσι κι αλλιώς θα τον απορροφήσει τελικά ο καταναλωτής, αλλά πλέον έχουμε απομακρυνθεί (βίαια) από την κουλτούρα της αποταμίευσης και εισερχόμαστε (έχουμε ήδη εισέλθει) σε μια νέα οικονομία γρήγορης κατανάλωσης, όπου ό,τι χρήμα φτάνει στα χέρια μας αμέσως «διώχνεται» (σε λογαριασμούς ή ψώνια), μια οικονομία διαμοιρασμού και τηλεργασίας, μια θλιβερή οικονομία επιδομάτων και ενοικιασμού των πάντων, αντί ιδιοκτησίας τους, μια νέα τάξη πραγμάτων, στην οποία θα μάθουμε να ζούμε με τον διαρκή πληθωρισμό.

Η επιστροφή στην κανονικότητα που μας έταζαν στην πανδημία είναι τόσο ψέμα όσο και το παραμύθι του «παροδικού πληθωρισμού». Δε χρειάζεται να επεκταθώ περαιτέρω σε αυτό, έχω υπεραναλωθεί στο θέμα που πανηγυρικά δικαιώθηκε η στήλη μας, πάνω από δύο χρόνια τώρα όταν και προειδοποιούσαμε γι’ αυτόν, και πως ήρθε για να μείνει, την ώρα που οι άλλοι έλεγαν «δύο εβδομάδες να ξεφρακάρει το Σουέζ» ή «οι τιμές αυξήθηκαν λόγω πολέμου» και όλα αυτά τα ψέματα που μόνο εντεταλμένοι ή οικονομικά άσχετοι ψέλλιζαν.

Το μόνο που θα πω είναι καλώς τα δεχθήκαμε. Ήδη στον απόηχο της ανακοίνωσης των SVB και Credit Suisse, οι κεντρικές τράπεζες προοικόνομησαν πως δε θα προχωρήσουν τελικά σε υψηλές αυξήσεις επιτοκίων, διότι το τραπεζικό σύστημα είναι ευάλωτο. Κοίτα να δεις κάτι πράγματα. Σαν να ακυρώνεται το διαγώνισμα λόγω περιπάτου, και ο κακός μαθητής (που δε θα έγραφε έτσι κι αλλιώς) να αναφωνεί «δυστυχώς ήθελα να γράψω, αλλά τώρα δε γίνεται».

Οι κεντρικές τράπεζες πήραν τη δικαιολογία που χρειάζονταν για να μην αυξήσουν επιτόκια (που εξ αρχής δε σκόπευαν), η Wall Street πήρε το ψευτο-bullish (μεσοπρόθεσμα) σινιάλο της (αλλά κάργα bearish μακροπρόθεσμα), και εμείς ας ετοιμαζόμαστε για €30/κιλό βοδινό κρέας και άλλα τέτοια. Όλο και κάποια πανδημία, κλιματική κρίση, πόλεμος, μποτιλιάρισμα στο Σουέζ θα σκάσουν βέβαια να δικαιολογήσουν τις αυξήσεις, δεν ανησυχώ…

Η διάσωση της Credit Suisse της κάθε Credit Suisse σημαίνει ένα πράγμα για εμάς: Περισσότερος πληθωρισμός. Περισσότερο τύπωμα, περισσότερο QE (η «έκτακτη» ποσοτική χαλάρωση που θα κράταγε 1 χρόνο και κρατάει σχεδόν δύο δεκαετίες), περισσότερη (ελεγχόμενη) οικονομική κατεδάφιση του σάπιου δυτικού συστήματος. Ίσως να είναι καλύτερα έτσι. Από τα συντρίμμια ίσως ξεπηδήσει μια νέα, πιο υγιής κοινωνία με ρεαλιστικές βάσεις στοχευμένες στην πραγματική παραγωγή και τις αξίες που ώθησαν τον πολιτισμό στα ένδοξα υψηλά του.

Αν και κοιτώντας γύρω μου, στην ολοένα εξαρτημένη κοινωνία δουλικών επιδομάτων, πολύ αμφιβάλλω. Όπως και να έχει, το οικονομικό reset εμείς θα το πληρώσουμε, και πολύ ακριβά. Σε μια δεκαετία πληθωρισμού και στερήσεων. Μην εκπλαγείτε όταν σε κάνα χρόνο από τώρα δείτε 10 ευρώ την ντουζίνα αυγά…

Οι αθόρυβοι μετασεισμοί που έρχονται μετά την Credit Suisse

Η κατάρρευση της Silicon Valley Bank (και της Credit Suisse) και η προσπάθεια διάσωσης των καταθετών της απασχολούν τα μέσα μαζικής ενημέρωσης, ελάχιστα όμως λέγονται προς το παρόν για τους μετασεισμούς που θα ακολουθήσουν στην οικονομία και το τραπεζικό σύστημα. Οι τράπεζες βίωναν ένα αθόρυβο bank run πολύ πριν η Silicon Valley Bank γίνει πρωτοσέλιδο.

Σε αντίθεση με τη Μεγάλη Ύφεση, όπου οι άνθρωποι φώναζαν σε ατελείωτες ουρές για να πάρουν τα χρήματά τους, η τρέχουσα έξοδος των χρημάτων από τις τράπεζες έγινε ήσυχα και αθόρυβα.

Καταρχήν, επειδή οι ηλεκτρονικές τραπεζικές υπηρεσίες κάνουν τη μεταφορά χρημάτων από τη μια τράπεζα στην άλλη υπόθεση μιας στιγμής.

Δεύτερον, επειδή σε αντίθεση με την Μεγάλη Ύφεση, που το bank run συνέβη ξαφνικά, σήμερα έχουμε ένα bank run και μια χρηματοπιστωτική κρίση σε εξέλιξη εδώ και πολλούς μήνες.

Παρά τη μεγάλη αύξηση των επιτοκίων από τις κεντρικές τράπεζες, οι τράπεζες δεν αύξησαν τα επιτόκια για τους περισσότερους καταθέτες τους.

Κατά συνέπεια, οι πελάτες σταδιακά απέσυραν τα χρήματά τους από τις τράπεζες και τα μετέφεραν σε assets υψηλότερης απόδοσης εκτός του τραπεζικού τομέα.

Οι πελάτες των τραπεζών λοιπόν απέσυραν τα χρήματά τους γιατί πολύ απλά οι τράπεζες δεν έδιναν αποδόσεις. Μετά τους κλυδωνισμούς της κατάρρευσης της SVB, οι τράπεζες μπορούν να αυξήσουν σημαντικά τα επιτόκια καταθέσεων και να ελπίζουν ότι θα συγκρατήσουν έτσι τις καταθέσεις τους.

Ωστόσο, αν αυξήσουν τα επιτόκια, θα μειώσουν τα περιθώρια κέρδους τους με αποτέλεσμα να πιεστούν οι τιμές των μετοχών τους. Τα περισσότερα στελέχη τραπεζών πληρώνονται και σε μετοχές.

Γιαυτό είναι αμφίβολο ότι θα στηρίξουν μια ουσιαστική αύξηση των επιτοκίων καταθέσεων. Επομένως αντί να αυξήσουν τα επιτόκια, οι τράπεζες θα αφήσουν τις καταθέσεις να φεύγουν λόγω χαμηλών αποδόσεων και για να αντισταθμίσουν τις εκροές θα πουλάνε περιουσιακά στοιχεία και θα αφήνουν τα υπάρχοντα assets να λήγουν χωρίς να τα αντικαθιστούν ώστε να ταιριάζουν με τις συρρικνούμενες καταθέσεις.

Για μια οικονομία με μόχλευση, αυτό θα προκαλέσει έναν τρομακτικό μετασεισμό. Με βάση τα στοιχεία της Fed εδώ και κάποιο διάστημα αυξάνεται ο αριθμός των τραπεζών που αυστηροποιούν τα πρότυπα δανεισμού για διάφορους τύπους δανείων. Το ποσοστό τραπεζών που έχουν υιοθετήσει αυστηρά πρότυπα είχε φτάσει στα επίπεδα μιας τυπικής περιόδου ύφεσης, ακόμη και πριν καταρρεύσει η SVB.

Τώρα αυστηρά πρότυπα θα υιοθετήσουν ακόμη περισσότερες τράπεζες. Κατά συνέπεια, οι τράπεζες θα γίνουν πολύ πιο συντηρητικές και να δανείζουν λιγότερα χρήματα και σε λιγότερους πελάτες. Σε κίνδυνο οι υπερχρεωμένες εταιρείες

Υπάρχουν περίπου 600 υπερχρεωμένες εταιρείες από τις περίπου 3.000 εταιρείες του δείκτη Russell 3000 μικρής κεφαλαιοποίησης. Μία στις πέντε εταιρείες του δείκτη δεν παράγει αρκετά κέρδη για να πληρώσει τους τόκους του χρέους της. Πρέπει να δανείζεται συνεχώς και να αγωνιά για το απώτερο μέλλον.

Πολλές από αυτές τις εταιρείες είτε θα πρέπει να πληρώσουν πολύ υψηλότερα επιτόκια για να βρουν κεφάλαια κίνησης είτε δεν θα λάβουν την απαραίτητη χρηματοδότηση και θα χρεοκοπήσουν, αυξάνοντας την ανεργία.

Η κατανάλωση αντιπροσωπεύει περίπου το 70% της οικονομικής δραστηριότητας. Οι τραπεζικές κρίσεις πλήττουν την κατανάλωση επειδή διακυβεύεται η ασφάλεια των δικών μας χρημάτων. Ως αποτέλεσμα, οι καταναλωτές τείνουν να σφίγγουν το ζωνάρι και να μειώνουν δαπάνες μετά από τις τραπεζικές κρίσεις.

Η καταναλωτική εμπιστοσύνη πιθανότατα να μειωθεί από τα τρέχοντα επίπεδα και η κατανάλωση θα ακολουθήσει. Μπορεί να χρειαστούν μερικές εβδομάδες ή ακόμη και ένας μήνας πριν τα ερευνητικά και οικονομικά δεδομένα αντικατοπτρίσουν τη νέα νοοτροπία του καταναλωτή. Η αστάθεια της χρηματιστηριακής αγοράς θα επηρεάσει επίσης το καταναλωτικό κλίμα.

Η Fed και πολλοί οικονομολόγοι πιστεύουν ότι η χρηματιστηριακή αγορά οδηγεί την οικονομία. Όταν οι άνθρωποι έχουν περισσότερο πλούτο, τείνουν να ξοδεύουν περισσότερα, όπως λέει η λογική της Fed. Ακολουθώντας παρόμοια λογική, η πρόσφατη αστάθεια του χρηματιστηρίου πιθανότατα θα μειώσει την εμπιστοσύνη των καταναλωτών. Η κατάρρευση της SVB στέλνει κραδασμούς στις χρηματοπιστωτικές αγορές.

Οι χρηματοπιστωτικοί και οικονομικοί μετασεισμοί που σύντομα θα ακολουθήσουν, είναι υποτιμημένοι αλλά μπορεί να αποδειχθούν χειρότεροι από τον σεισμό. Οι αυξήσεις επιτοκίων χρειάζονται χρόνο για να επηρεάσουν πλήρως την οικονομία, αλλά όλοι στην αγορά έλεγαν από καιρό ότι η πολύ επιθετική αύξηση των επιτοκίων από τη Fed κάποια στιγμή θα κάνει ζημιά.

Ο συνδυασμός της υστέρησης των αυξήσεων επιτοκίων του περασμένου έτους και της τραπεζικής κρίσης ενισχύει την πιθανότητα μιας ανώμαλης προσγείωσης – δηλαδή μιας σοβαρής ύφεσης.