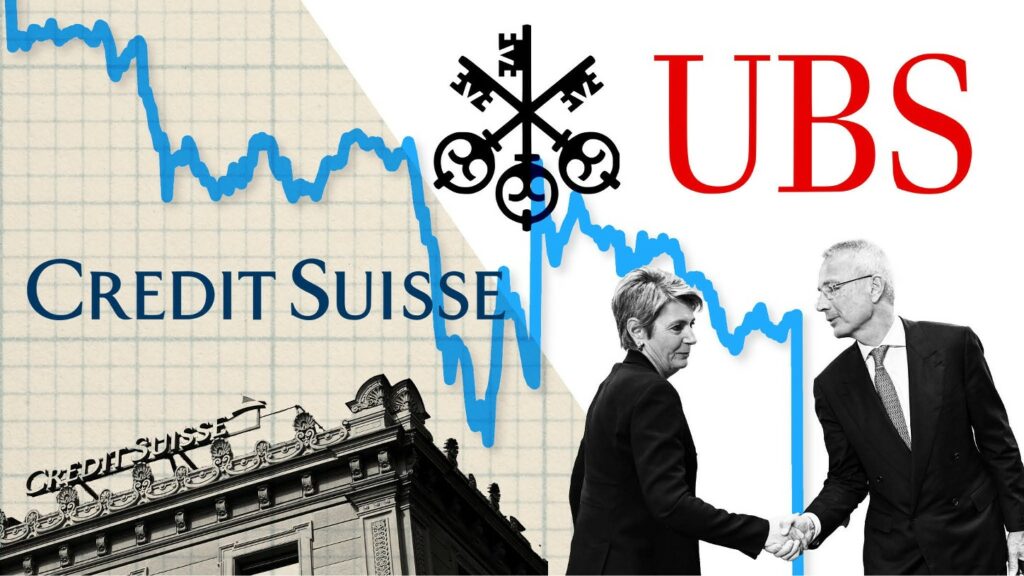

Με τον έναν ή με τον άλλον τρόπο, η Credit Suisse σώθηκε. Ακόμη δε μπορούμε να πούμε το ίδιο για την Deutsche Bank, καθώς τα CDS («μύρισε» 2008) έχουν εκτοξευθεί στο θεό, αλλά έχει ο καιρός… Παρεμπιπτόντως άλλη μία «νίκη» για τη στήλη μας, αφού είχε μαλλιάσει η γλώσσα μας τρία χρόνια τώρα να λέμε πως η επόμενη τραπεζική κρίση θα ξεκινήσει από την DB, την πιο άρρωστη τράπεζα στην ΕΕ (και την πιο εκτεθειμένη για συστημικό κίνδυνο).

Διότι όταν σκάσει η DB, θα είναι ασυμμάζευτο το χάος, ενώ κάτι Credit Suisse… τις βολεύουν. Κάτι λίγο η UBS, λίγο το «ακαταδίωκτο» ελβετικό κράτος που κρατά από… τους λογαριασμούς τους πολιτικούς από όλο τον πλανήτη (και μην τυχόν και ανοίξουν στόματα), λίγο και οι πρέσες των κεντρικών τραπεζών που θα δουλέψουν υπερωρίες (πάλι) να τυπώνουν χρήμα. Η ίδια άρρωστη νομισματική πολιτική που εξ αρχής οδήγησε σε αυτό το τραγικό μπάχαλο όπου βρισκόμαστε, και που σιγά σιγά ξετυλίγεται (αρχής γενομένης από το 2008), και ευτυχώς από ό,τι φαίνεται θα ζήσουμε να γίνουμε μάρτυρες της μεγαλειώδους κατάρρευσής του.

Λέω σκέτο «ευτυχώς», χωρίς το συνηθισμένο «ή δυστυχώς», διότι για όσους λογικούς έχουν απομείνει εκεί έξω στους οποίους και απευθύνεται αυτή η στήλη, τα πράγματα είναι πολύ ξεκάθαρα και δε χωράνε «ή/και». Αυτά διαβάστε τα σε όλους τους υπολοίπους που μέχρι και πριν έναν χρόνο ζούσαν στην κοσμάρα τους, χωρίς να ντρέπονται να απευθύνονται στον κόσμο και να επηρεάζουν γνώμες, όταν έλεγαν «παροδικός θα είναι ο πληθωρισμός, μερικές εβδομάδες». Και εξακολουθούν να δημοσιεύουν περήφανα τις αποψάρες τους, δίνοντας ακόμη και οικονομικές συμβουλές. Καλά κάνουν, εγώ πάντως θα παραιτούμουν μετά από τόσες αποτυχίες και ψέματα.

Σκέτο «ευτυχώς», λοιπόν, που βιώνουμε τη σταδιακή κατάρρευση του σύγχρονου δυτικού οικονομικού μοντέλου. Μπορεί οι τράπεζες βέβαια να πέσουν τελευταία, τώρα που έχουν βρει το κόλπο –ανάποδα δηλαδή– αλλά να είστε σίγουροι ότι θα πέσουν. Όχι με μπαμ όπως η Λίμαν Μπράδερς.

Απλώς όσο θα μεγαλώνουν την τρύπα χρέους που οι ίδιες δημιούργησαν, τυπώνοντας ακόμη περισσότερο πληθωριστικό χρήμα για να μπαλώσουν την αυξανόμενη τρύπα, και ο πληθωρισμός θα ξεφεύγει εντελώς διαλύοντας τη μέση τάξη και την έννοια της περιουσίας και αποταμίευσης – τότε στην ουσία θα έχει καταρρεύσει το δυτικό μοντέλο (που δε θυμίζει σε τίποτα φυσικά τον «αγνό» καπιταλισμό του δεύτερου μισού του 20ού αιώνα που έθρεψε τον σπουδαίο κατά τα άλλα δυτικό πολιτισμό). Και τότε, όταν θα έχουν καταλυθεί αξίες και θα έχουν συγκεντρωθεί νομισματικές εξουσίες σε ελάχιστες κεντρικές οντότητες (που θα τις ασκούν διά μέσου των CBDC), και το 1/3 της κοινωνίας θα ζει με επιδόματα, τότε ουσιαστικά θα έχει καταρρεύσει η κοινωνία και θα λέμε «περνάμε μια κρίση».

Δε χρειάζεται και πιθανόν δε θα ακουστεί κανένα μπαμ σαν της Λίμαν. Διότι άλλωστε την ίδια κρίση βιώνουμε, και ουσιαστικά η τουφεκιά τότε έπεσε, το 2008. Προς το παρόν οι τράπεζες θα σώζουν η μία την άλλη και θα αλληλοσυγχωνεύονται μέχρι που θα μείνουν ελάχιστες σε ρόλο κεντρικών φορέων, εξαφανίζοντας σιγά σιγά τον ρόλο των παραδοσιακών εμπορικών τραπεζών, και πρακτικά… μαζεύοντας όλα τα (σάπια) αυγά σε ένα καλάθι. Αυτά, για όσους νομίζουν πως μια τέτοια συγκέντρωση εξουσίας (και οποιαδήποτε συγκέντρωσή της) «ίσως να είναι κάτι καλό». Δεν θα είναι, ποτέ δεν ήταν, και βασικά δεν είναι (διότι ήδη αυτό ζούμε τις τελευταίες δεκαετίες). Η ίδια αυτή συγκέντρωση, αλληλοεξάρτηση και αλληλοέκθεση ήταν που μας οδήγησαν εδώ.

Ακούμε λοιπόν παντού για τραπεζική κρίση, αλλά δεν την «βλέπουμε». Με την έννοια πως, φαινομενικά, όλα μοιάζουν να κυλούν φυσιολογικά (έτσι φαινόταν και το 2007). Οκ, οι τιμές αυξάνονται, αλλά αυτό συμβαίνει αργά και «ανεπαίσθητα» όπως στο πείραμα του βατράχου που σιγοβράζει μη αντιλαμβανόμενος το μέγεθος του κινδύνου. Σχεδόν θα πει κανείς, πως «καλά είναι» αν περάσουμε αυτή την μπόρα με λίγο πληθωρισμό.

Πρώτα από όλα, δεν είναι λίγος και κυρίως ΟΧΙ ΠΑΡΟΔΙΚΟΣ, και μακροπρόθεσμα θα οδηγήσει ίσως στη χειρότερη και πιο εγκληματική μεταφορά πλούτου στη σύγχρονη ιστορία της ανθρωπότητας. Η ψαλίδα φτωχών-πλουσίων θα ανοίξει πλέον στον απόλυτο βαθμό – δε θα υπάρχει κι επίσημα μέση τάξη, σε βάθος δεκαετίας. Ναι, κόσμος θα χάσει περιουσίες, αλλά όχι τόσο τις δουλειές του (όπως στην προηγούμενη φάση της κρίσης), ωστόσο οι μισθοί θα είναι τραγικά δυσανάλογοι των αυξήσεων στις τιμές. Με λίγα λόγια, η ποιότητα ζωής θα πέσει δραματικά και θα στερηθούμε πολλά (πολλά που ίσως εξ αρχής να μην αξίζαν οι περισσότεροι…), αλλά θα επιβιώσουμε, θα πει κανείς.

Μακάρι να ήταν τόσο «καλά», θα πω εγώ. Μόνο το γεγονός άλλωστε, πως μέχρι πριν ένα χρόνο η συντριπτική πλειοψηφία του πλανήτη αγνοούσε εθελοτυφλώντας τον ορατό κίνδυνο της οικονομικής κατάρρευσης –όχι ως συνέπεια της πανδημίας, αλλά με καταλύτη αυτήν– και χειροκροτούσε στα μπαλκόνια αυτούς που σήμερα μουντζώνει (και τους επόμενους) για καταστροφές όπως ο πληθωρισμός που, εδώ που τα λέμε, δεν προκάλεσαν αυτοί αλλά οι κεντρικές τράπεζες (αλλά αυτοί ευθύνονται γιατί ανέλαβαν να τις ξεπλύνουν)… και έναν χρόνο μετά συζητάμε σιωπηλά για μια ζωή στερήσεων και… εντομοφαγίας που μας περιμένει, έχοντας σχεδόν αξιολύπητα αποδεχθεί τη μοίρα μας – αυτό από μόνο του μαρτυρά πως «μακάρι είναι τόσο καλά».

Δυστυχώς η δυτική κοινωνία υπέστη ένα ρήγμα, ίσως ανεπανόρθωτο. «Κάτι έσπασε» στο χρηματοπιστωτικό σύστημα, στον τρόπο που λειτουργεί η οικονομία, στις αξίες μας γενικότερα, στον τρόπο που λειτουργούν τα πράγματα. Όχι τώρα, δεκαετίες πριν. Τώρα απλώς βλέπουμε τους επιφανειακούς μετασεισμούς. Η SVB και η Credit Suisse, ασχέτως αν θα είναι η νέα «στιγμή Λίμαν», αποτελούν το σινιάλο πως κάτι έσπασε. Κι εφόσον έσπασε, τα πράγματα έχουν ήδη μπει σε διαδικασία, τα γρανάζια ήδη κινούνται. Αφήστε τις αυταπάτες και τη φαινομενική νηνεμία που παρουσιάζει η τηλεόραση μέχρι να είναι αργά (δεν είναι αυτή ο πραγματικός κόσμος μας), και ΕΝΕΡΓΗΣΤΕ. Ο καθένας όπως λογίζεται.

«Συστημικός κίνδυνος» οι τράπεζες της ΕΕ

Τα αρνητικά επιτόκια και η ποσοτική χαλάρωση κατέστρεψαν το οικονομικό σύστημα της ΕΕ. Η ποσοτική χαλάρωση έχει μετατρέψει τα επενδυτικά σκέλη των ισολογισμών σε βραδυφλεγείς βόμβες. Η Deutsche Bank και η Silicon Valley Bank δεν είναι η ρίζα του τραπεζικού ζητήματος. Αυτά είναι τα συμπτώματα.

Ο τραπεζικός κλάδος δεν επλήγη από τις αυξήσεις επιτοκίων, αλλά από τα χρόνια αρνητικών επιτοκίων και τη νομισματική υπερβολή. Σε μια εποχή που τα αρνητικά επιτόκια κατέστρεφαν την κύρια δραστηριότητά τους, οι ευρωπαϊκές τράπεζες έκαναν ό,τι μπορούσαν για να γίνουν έστω και μετρίως κερδοφόρες και να ενισχύσουν τους ισολογισμούς τους. Σύμφωνα με την ΕΚΤ, στο τέλος του 2022, ο συνολικός δείκτης Common Equity Tier 1 (CET1) ήταν 14,74%, ο συνολικός δείκτης Tier 1 ήταν 16,03% και ο συνολικός δείκτης συνολικών κεφαλαίων ήταν 18,68%. Η οικονομική εκτροπή των αρνητικών επιτοκίων έχει καταστρέψει τα κερδοφόρα περιουσιακά στοιχεία κάθε τράπεζας.

Ως εκ τούτου, τα περισσότερα περιουσιακά στοιχεία δεν δημιουργούν κέρδος πάνω από το κόστος κεφαλαίου. Επιπλέον, ο επενδυτικός κίνδυνος αυξήθηκε κατά την περίοδο της νομισματικής υπέρβασης, επισκιάζοντας κάθε ανάλυση κινδύνου. Με άλλα λόγια, οι κεντρικές τράπεζες κατασκεύασαν μια ωρολογιακή βόμβα που, μετά την παράνοια των αρνητικών επιτοκίων και της διαρκούς ποσοτικής χαλάρωσης, έφτασε η ώρα να εκραγεί. Ακόμη και σε στιγμές άνθησης, έκαναν τα περιουσιακά στοιχεία με τον χαμηλότερο κίνδυνο και αστάθεια, π.χ. τα κρατικά ομόλογα, εξαιρετικά ακριβά και ευμετάβλητα, αγοράζοντάς τα ακρίτως και δίχως έλεγχο.

Αλλά τι έγινε το 2022; Οι κεντρικές τράπεζες ανέφεραν αστρονομικές απώλειες στα χαρτοφυλάκια εθνικών ομολόγων τους. Ειδικότερα, το 2022 η ΕΚΤ ανέφερε ζημίες 1,6 δισ. ευρώ, που έπρεπε να καλυφθούν με αναστροφή προβλέψεων. Η Federal Reserve και η Τράπεζα της Αγγλίας υπέστησαν επίσης τεράστιες απώλειες. Το οικονομικό κενό που προκλήθηκε από τη συσσώρευση «ασφαλών περιουσιακών στοιχείων» από την κεντρική τράπεζα έγινε το βραχνάς για πολλές χρηματοπιστωτικές εταιρείες. Αυτές οι πανομοιότυπες μη πραγματοποιηθείσες ζημίες σε μια εμπορική τράπεζα, όταν συνδυάζονται με αρνητικές αποδόσεις δανείων και απώλειες καταθέσεων, υποδηλώνουν καταστροφή. Γρήγορα, τα ίδια κεφάλαια της τράπεζας εξατμίστηκαν.

Πώς είναι δυνατόν; Το θέμα είναι η απουσία ρύθμισης; Η ρύθμιση είναι η αιτία αυτού του κενού. Σύμφωνα με τον κανονισμό, η ανάληψη κινδύνων του δημοσίου τομέα δεν απαιτεί κεφάλαια γιατί δεν υπάρχει κίνδυνος. Τα αρνητικά επιτόκια επιβάλλονται με κανονισμό μέσω του επόπτη. Η ρύθμιση τιμωρεί την αύξηση του δείκτη μετρητών. Και είναι ο επόπτης που δημιουργεί τον κίνδυνο στα κρατικά ομόλογα αγοράζοντάς τα ανεξέλεγκτα ενώ τυπώνει χρήματα.

Τη στιγμή που γράφονται αυτές οι γραμμές, η μέση απόδοση του τοκομεριδίου σε ενδεχόμενα μετατρέψιμα ομόλογα που εκδίδονται από ευρωπαϊκές τράπεζες είναι 10,46%, ενώ ο μέσος δείκτης κεφαλαίου (tier 1) των μεγαλύτερων ευρωπαϊκών τραπεζών, σύμφωνα με το Bloomberg, είναι 14,5%. Όταν ο δείκτης κεφαλαίου πέσει κάτω από το 6%, τα μετατρέψιμα ομόλογα θα μετατραπούν αμέσως σε κοινές μετοχές. Ένα μετατρέψιμο ομόλογο είναι καλό χρηματοοικονομικό μέσο εάν οι επενδυτές έχουν απόλυτη πίστη στον ισολογισμό του εκδότη. Όταν η εμπιστοσύνη φθείρεται, το ομόλογο μειώνει την τιμή της μετοχής και η τιμή της μετοχής, με τη σειρά της, μειώνει την τιμή του ομολόγου, δημιουργώντας έναν φαύλο κύκλο που επιφέρει αρνητικά αποτελέσματα.

Η πλειοψηφία των επενδυτών δεν μπορεί να κατέχει τις μετοχές εάν αυτά τα ομόλογα γίνουν μετοχές. Ως εκ τούτου, πρέπει να τα πουλήσουν ή να υποστούν ένα βραχυκύκλωμα ιδίων κεφαλαίων για να μετριάσουν τον κίνδυνο. Φυσικά, το πρόβλημα δεν οφείλεται στο χρηματοοικονομικό εργαλείο αυτό καθ’ αυτό, αλλά μάλλον στον εφησυχασμό όσων πιστεύουν ότι η ύπαρξη αυτού του μέσου εξαλείφει την ανάγκη εξομάλυνση της πολιτικής.

Πολλοί επενδυτές που αγοράζουν μετατρέψιμα ομόλογα δεν μπορούν να κρατήσουν τη μετοχή (μετά τη μετατροπή του ομολόγου), επομένως πρέπει να πουλήσουν, κάτι που μπορεί να έχει σημαντικό αντίκτυπο στην τιμή της μετοχής. Εάν το ποσό των μετατρέψιμων ομολογιών που εκδόθηκαν είναι συγκρίσιμο με την κεφαλαιοποίηση της τράπεζας, είναι πιθανό η μετατροπή να μην ενισχύσει το κεφάλαιό της, αλλά αντίθετα να προκαλέσει την κατάρρευσή του λόγω πίεσης από τις πωλήσεις, καθώς η αξία τόσο των νέων όσο και των παλαιών μετοχών απομειώνεται.

Με άλλα λόγια, ένα μετατρέψιμο ομόλογο είναι καλή ιδέα εάν η μετατροπή του σε μετοχές δεν προκαλεί επακόλουθη πτώση της χρηματιστηριακής αξίας. Ωστόσο, αυτός ο κίνδυνος είναι δύσκολο να εκτιμηθεί. Στην περίπτωση των ευρωπαϊκών τραπεζών, είναι σημαντικό να υπενθυμίσουμε ότι κατά την εποχή των αρνητικών επιτοκίων αύξησαν το υψηλής ποιότητας κεφάλαιό τους. «Οι σημερινές τράπεζες είναι καλύτερα προετοιμασμένες για ένα σοκ μεγάλης κλίμακας, αλλά θα ήταν ανεύθυνο και ανέντιμο να ισχυριστούμε ότι πρόκειται για μοναδικά περιστατικά που δεν επηρεάζουν άλλες οντότητες.

Οι ισολογισμοί των τραπεζών έχουν καταστραφεί από τη νομισματική πολιτική και τη ρύθμιση. Για την αποφυγή χρηματοπιστωτικών κρίσεων, οι ρυθμιστικές αρχές πρέπει επίσης να καταργήσουν την ποινή για αποταμίευση και το κίνητρο για συσσώρευση κρατικών ομολόγων. Σημειώνεται πως οι κρίσεις προκαλούνται πάντα από τη δημιουργία θέσεων σε περιουσιακά στοιχεία που θεωρείται ότι δεν ενέχουν σχεδόν κανένα κίνδυνο. Θέλατε αρνητικά επιτόκια και ανεξέλεγκτο τύπωμα χρημάτων, σωστά; Δανεισμός χωρίς οικονομικά κριτήρια; Αυτές είναι οι επιπτώσεις.

Τα CoCos είναι δίκοπο μαχαίρι. Από τη μία πλευρά, είναι ένας από τους πιο δημοφιλείς μηχανισμούς για την ταχεία αύξηση του βασικού κεφαλαίου. Τα τελευταία χρόνια, ήταν ένα εξαιρετικό όχημα για την ενίσχυση κεφαλαίων και τη διαφοροποίηση των πηγών χρηματοδότησης. Την ίδια στιγμή, όμως, είναι ένα εξαιρετικά επικίνδυνο περιουσιακό στοιχείο που μπορεί να έχει επίδραση ντόμινο στα ίδια κεφάλαια και σε άλλα ομόλογα της οντότητας. Η ιδέα ότι ένα CoCo μπορεί να μετατρέψει ή να χρεοκοπήσει χωρίς να ενέχει κίνδυνο μετάδοσης στην υπόλοιπη κεφαλαιακή δομή ή σε άλλες τράπεζες είναι παράλογη. Επί του παρόντος, το ζήτημα μπορεί να φαίνεται ελεγχόμενο, αλλά εάν η οικονομική καταστολή συνεχιστεί θα προκύψει συστημικός κίνδυνος για ολόκληρο το χρηματοπιστωτικό οικοδόμημα».

Η τραπεζική κρίση προκαλεί ύφεση

Οι τραπεζικές κρίσεις τείνουν να μην επιλύονται μέσα σε εβδομάδες ή μήνες – σιγοκαίνε για χρόνια. Καθώς η τραπεζική βασίζεται στην εμπιστοσύνη, μια ξαφνική απώλεια εμπιστοσύνης μπορεί να πάρει πολύ χρόνο για να αναζωπυρωθεί – ανεξάρτητα από το πόσο γρήγορα και τολμηρά είναι τα μέτρα πυρόσβεσης των αρχών. Και η έλλειψη εμπιστοσύνης – από πελάτες, επενδυτές ή αντισυμβαλλόμενους – μπορεί να αποβεί μοιραία για μια τράπεζα, εάν το κεφάλαιό της δεν μπορεί να απορροφήσει τις ζημίες ή δεν μπορεί να καλύψει την εκροή καταθέσεων. Ένα bank run σε μία τράπεζα μπορεί να αποσταθεροποιήσει πολλές άλλες.

Προφανής συνέπεια μιας τραπεζικής κρίσης είναι η αυστηροποίηση των προτύπων δανεισμού. Δεδομένου ότι η οικονομική «ζωή» βασίζεται κυρίως στην πίστη τόσο των καταναλωτών όσο και των επιχειρήσεων, η αυστηροποίηση των προτύπων δανεισμού μειώνει αυτή τη ροή. Δεν αποτελεί έκπληξη το γεγονός ότι, όταν οι τράπεζες αυστηροποιούν τα πρότυπα δανεισμού προς τις μικρές, μεσαίες και μεγάλες επιχειρήσεις, η συστολή της ρευστότητας οδηγεί τελικά σε ύφεση. Πολλές επιχειρήσεις βασίζονται σε πιστωτικές γραμμές ή άλλες διευκολύνσεις για να γεφυρώσουν το χάσμα μεταξύ της ανάπτυξης ενός προϊόντος ή μιας υπηρεσίας και της συλλογής εσόδων.

Για παράδειγμα, μια συμβουλευτική επιχείρηση παρέχει υπηρεσίες σε πελάτες έναντι αμοιβής την οποία εισπράττουμε ανά τριμηνιαίο κύκλο τιμολόγησης (κατά 25%). Ωστόσο, ανά μήνα πρέπει να καλύπτονται η μισθοδοσία, το ενοίκιο και όλα τα άλλα έξοδα καθημερινά ή εβδομαδιαία. Όταν προκύψουν απροσδόκητα έξοδα, μπορεί να χρειαστεί να αξιοποιηθεί ένα πιστωτικό όριο μέχρι τον επόμενο κύκλο χρέωσης. Αυτό ισχύει για πολλές εταιρείες όπου διαπιστώνεται καθυστέρηση μεταξύ της πώλησης ενός προϊόντος ή μιας υπηρεσίας και του κύκλου τιμολόγησης και είσπραξης.

Εάν αποσυρθούν τα πιστωτικά όρια, οι επιχειρήσεις πρέπει να απολύσουν εργαζομένους, να μειώσουν τα έξοδα και να προβούν σε άλλες απαραίτητες ενέργειες. Η οικονομική οπισθοδρόμηση εντείνεται καθώς οι καταναλωτές μειώνουν τις δαπάνες, επηρεάζοντας περαιτέρω τις επιχειρήσεις λόγω της μειωμένης ζήτησης. Αυτός ο κύκλος επαναλαμβάνεται έως ότου η οικονομία διολισθήσει σε ύφεση. Επί του παρόντος, η ρευστότητα αφαιρείται σε όλες τις μορφές πίστωσης, από στεγαστικά δάνεια έως δάνεια αυτοκινήτων έως καταναλωτική πίστη. Η τρέχουσα τραπεζική κρίση είναι πιθανότατα το πρώτο προειδοποιητικό σημάδι επιδείνωσης της οικονομικής κατάστασης.

Η τελευταία φορά που είδαμε να αυστηροποιούνται τόσο τα στανταρ δανεισμού ήταν κατά τη διάρκεια της πανδημίας. Πολλοί επενδυτές ελπίζουν ότι το «pivot» της Fed για την καταπολέμηση των κινδύνων ύφεσης θα είναι bullish για τις μετοχές. Aλλά αυτές οι προσδοκίες μπορεί να διαψευστούν καθώς οι υφέσεις, αρχικά, προκαλούν «κίνδυνο ανατιμολόγησης».

Διαβάστε περισσότερα

-

Έχει κλείσει το deal της Τέρνα Ενεργειακή – Μεγάλη επιβεβαίωση – αποκάλυψη του Radar!

-

Ο ένας μετά τον άλλον, τα «αστέρια» του Βούδα της Ραφήνας εντάσσονται στον ΣΥΡΙΖΑ

-

Πού χάθηκαν οι 30 καταξιωμένοι πανεπιστημιακοί που το απάρτιζαν το think tank του ΣΥΡΙΖΑ;

-

Εκλογές 2023: Οι νέοι υποψήφιοι βουλευτές της Νέας Δημοκρατίας