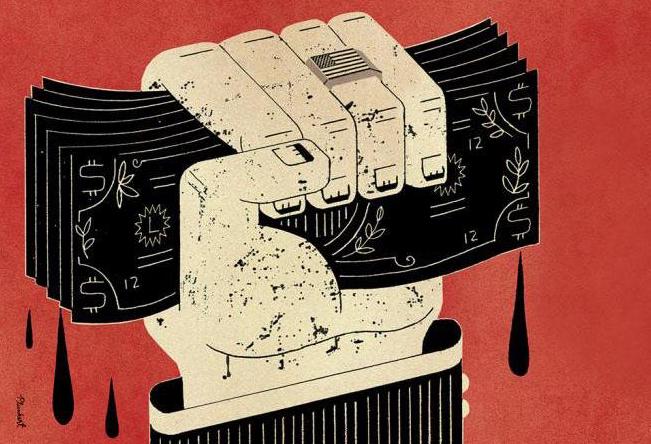

Μπορεί κατά ορισμένες – κυρίως αντιπολιτευόμενες – πλευρές οι τράπεζες με τα χαμηλά πρόστιμα τα οποία επιβλήθηκαν από την Επιτροπή Ανταγωνισμού να «έπεσαν στα μαλακά» αφού αυτά αντιπροσωπεύουν την κερδοφορία λίγων μόνο μηνών ενώ οι υπερβολικές χρεώσεις στις προμήθειες διατηρήθηκαν σε διάστημα αρκετών ετών , αλλά τα δύσκολα για τον κλάδο μόλις τώρα αρχίζουν.

Με δεδομένο ότι το τέλος της κρατικής «επιτροπείας» πλησιάζει αφού σχεδόν το σύνολο των μετοχών όλων των συστημικών τραπεζών θα αποδοθεί σε ιδιώτες και θεσμικούς επενδυτές και πλέον οποιασδήποτε μορφή «στήριξης» θα μπορούσε να προκαλέσει μείζον πολιτικό θέμα, τα τραπεζικά επιτελεία καλούνται να αποδείξουν ότι τα «βγάζουν πέρα» στις νέες συνθήκες που διαμορφώνονται .

Άλλωστε αυτό, θα επιβληθεί από τις εξελίξεις. Μέχρι σήμερα οι τέσσερις συστημικές τράπεζες «βολεύονταν» με τα ιδιότυπο καρτέλ τιμολογήσεων προς την πελατεία τους, που όπως αποδέχθηκαν οι ίδιες στον συμβιβασμό στον οποίο προσέτρεξαν με την Επιτροπή Ανταγωνισμού αποτελούσε όπως ισχυρίστηκαν πάγια τακτική «άμυνας».

Έτσι αβγάταιναν και τα εύκολα εν πολλοίς κέρδη , αφού οι προμήθειες έτρεχαν «βρέξει – χιονίσει».

Όμως , οι επόμενοι μήνες δεν θα μοιάζουν καθόλου με τους προηγούμενους. Το κλίμα στην παγκόσμια οικονομία αλλάζει, η νέα κατάσταση στα επιτόκια απαιτεί και «νέα καθήκοντα», οι προβλέψεις της Τράπεζας της Ελλάδος για την πορεία της ελληνικής οικονομίας γίνονται αρκετά πιο συντηρητικές και εκτός όλων αυτών στο παιχνίδι βρίσκονται ήδη δύο πολλοί ισχυροί ανταγωνιστές και δεν αποκλείεται στο εγγύς μέλλον να γίνουν περισσότεροι.

Διότι θεωρείται σχεδόν σίγουρο ότι το νέο σχήμα που θα προκύψει από την σύζευξη Attica Bank – Παγκρήτιας όσο και η δυναμική που θα αναπτύξει η Optima Bank, πρόκειται να προκαλέσουν αναταράξεις στις μέχρι σήμερα διαμορφούμενες ισορροπίες στον ελληνικό τραπεζικό σύστημα.

Πόσο πέφτουν τα επιτόκια

Παράλληλα παλαιοί και νέοι μέτοχοι των τραπεζών θα αναμένουν μέσα στους επόμενους μήνες να αποζημιωθούν από την υπομονή που έκαναν όλη αυτήν την περίοδο.

Αυτό συνεπάγεται διατήρηση των υψηλών κερδών και διανομή μερισμάτων και όχι με την εύκολο τρόπο των επιτοκίων του Euribor και των -σχεδόν συμπεφωνημένων – χρεώσεων κατά την χρήση των υπηρεσιών των πιστωτικών ιδρυμάτων από τους συναλλασσόμενους.

Πρέπει πλέον η κερδοφορία να προέλθει από άλλα πεδία και προς τούτο απαιτούνται ακριβή σχέδια και συγκεκριμένα πλάνα.

Σύμφωνα με τις εκτιμήσεις των ειδικών το 2024 το Euribor 3 μηνών από 3,92% της τρέχουσας περιόδου θα μειωθεί στο 2% με 2,5% έως τέλος του χρόνου και η εξέλιξη αυτή θα επιφέρει πλήγμα 2,5 δισεκ. σε έντοκα έσοδα τα οποία από τα 8,45 δισεκ. θα μειωθούν στα 6 δισεκ. ευρώ.

Έτσι παράλληλα με την αναμενόμενη ενίσχυση των κεφαλαίων των τραπεζών προκύπτει αδήριτη ανάγκη η αναπλήρωση αυτών των εσόδων από νέα δάνεια, συν οι τυχόν επιβαρύνσεις στα χαρτοφυλάκια από νέα γενιά μη εξυπηρετούμενων δανείων.

Οι μέτοχοι – επενδυτές των τραπεζών εκεί θα στρέψουν κυρίως την προσοχή τους, δηλαδή στο πως τα πιστωτικά ιδρύματα θα μπορέσουν να πετύχουν αναπλήρωση των χαμένων έντοκων εσόδων με συγκεκριμένα πλάνα, χωρίς το προστατευτικό τείχος του Euribor .

Το »στοίχημα των τραπεζών», αποτελεί συγχρόνως και στοίχημα του ελληνικού χρηματιστηρίου λόγω της μεγάλης εξάρτησης των δεικτών του από τις εισηγμένες τραπεζικές εταιρίες.

Η επενδυτική βαθμίδα, η άλλη ισχυρή παράμετρος που μέχρι σήμερα προβαλλόταν έχει εξασφαλιστεί και όποιες επί μέρους εξελίξεις θεωρείται ότι δεν πρόκειται να επηρεάσουν σημαντικά τους χρηματιστηριακούς δείκτες .

Αντιθέτως , οι πολλές – όπως τουλάχιστον αναφέρει η σχετική πληροφόρηση – κυοφορούμενες συμφωνίες σε εταιρικό επίπεδο μπορούν να επιδράσουν πολύ περισσότερο, ακόμη και αν αναφέρονται σε περιφερειακές εταιρίες, διότι θα επιβεβαιώσουν την νέα διαμορφούμενη δυναμική της ελληνικής χρηματιστηριακής αγοράς.

Ιδού λοιπόν, γιατί ο γενικός δείκτης του χρηματιστηρίου βρίσκεται «κολλημένος» εδώ και αρκετές εβδομάδες πέριξ του επιπέδου των 1300 μονάδων.

Έρχονται τα μερίσματα

Κατά τα λοιπά οι τράπεζες δηλώνουν έτοιμες για την από πολλών μηνών υπεσχημένη διανομή μερίσματος αναμένοντας το τυπικό – όπως θεωρούν – ΟΚ από τον SSM.

Σύμφωνα με αρμόδιες πηγές, ανεπισήμως ο επόπτης, μετά και τα πρόσφατα stress test αλλά και τη διαδικασία SREP, που επιβεβαίωσαν τη δυναμική των ελληνικών τραπεζών, έχει ήδη δώσει το «πράσινο φως».

Στην ευρωζώνη αναμένεται «κοσμογονία μερισμάτων» αφού όπως αποκάλυψε ο πρόεδρος του Εποπτικού Συμβουλίου της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ), κ. Αντρέα Ενρία, θα διανεμηθούν μερίσματα αξίας 70 δισ. ευρώ!

Προς αυτή την κατεύθυνση, μόλις την Πέμπτη, η Eurobank προχώρησε στη διανομή προαιρετικών αποθεματικών, συνολικού ποσού 410 εκατ. ευρώ, στο μοναδικό μέτοχό της, την Eurobank Holdings, προκειμένου να προετοιμάσει το έδαφος για την ανταμοιβή των μετόχων της. Μέρισμα 25% σχεδιάζει για το 2024 και η Εθνική Τράπεζα, η διοίκηση της οποίας έχει καταστήσει σαφές πως η επιβράβευση των μετόχων της είναι για εκείνη πρώτη προτεραιότητα.

Από την Alpha Bank o Βασίλης Ψάλτης δήλωσε ότι υπάρχει συμφωνία με τον επόπτη « για διανομή 20% και ήδη το έχουμε υπολογίσει στα αποτελέσματα μας».

Μέρισμα 10% που, όμως, θα αυξηθεί τα επόμενα χρόνια, δρομολογεί από την πλευρά της, η Τράπεζα Πειραιώς.

Στο ίδιο μήκος κύματος κινείται και η Optima Bank, με την τράπεζα να σχεδιάζει τη διανομή μερίσματος τουλάχιστον 30% από τα κέρδη του 2023.

Τι φοβάται ο Στουρνάρας

Η ομαλή εφαρμογή αυτών των σχεδίων προϋποθέτει σχετική σταθερότητα στις εξελίξεις τόσο στην Ελλάδα όσο και διεθνώς.

Αν η πρώτη παράμετρος φαίνεται ότι καλύπτεται προς το παρόν από την αδιαμφισβήτητη υπεροχή της κυβέρνησης Μητσοτάκη παρά τις επί μέρους αιρέσεις ( δυστοκίες, λάθη, αναποτελεσματικότητα, ακρίβεια) , ο εξωτερικός περίγυρος επιβαρύνεται.

Το πρόσφατο κλείσιμο του Σουέζ δημιουργεί νέους πονοκεφάλους για το παγκόσμιο εμπόριο και ευτυχώς για την διεθνή οικονομία ( δυστυχώς για τους Ουκρανούς) το ουκρανικό οδεύει προς κλείσιμο, χωρίς να απειλεί πλέον τη γεωπολιτική σταθερότητα.

Για την ελληνική οικονομία η αισιοδοξία αν και παραμένει περιορίζεται.

Η Ενδιάμεση Έκθεση της Τράπεζας της Ελλάδος που κατέθεσε στη Βουλή ο Γιάννης Στουρνάρα προβλέπει ισχυρότερη ανάπτυξη από ό,τι στην ευρωζώνη την επόμενη διετία, αλλά με αναθεωρημένες προβλέψεις προς τα «κάτω» σε σχέση με την προηγούμενη εκτίμηση του Ιουνίου.

Ο κεντρικός τραπεζίτης «βλέπει» ρυθμό ανάπτυξης 2,5% το 2024 από 3% που ήταν η προηγούμενη πρόβλεψη, λόγω τεσσάρων κινδύνων που απειλούν τις προοπτικές της ελληνικής οικονομίας:

1. Τυχόν επιδείνωση της γεωπολιτικής κρίσης στην Ουκρανία και τη Μέση Ανατολή και οι συνεπαγόμενες επιπτώσεις στο διεθνές οικονομικό περιβάλλον,

2. Χαμηλότερος του αναμενομένου ρυθμός απορρόφησης και αξιοποίησης των κονδυλίων του Μηχανισμού Ανάκαμψης και Ανθεκτικότητας.

3. Ενδεχόμενες φυσικές καταστροφές που συνδέονται με τις επιπτώσεις της κλιματικής κρίσης.

4. Καθυστέρηση υλοποίησης των μεταρρυθμίσεων που θα επιβράδυνε τη διαδικασία ενίσχυσης της παραγωγικότητας της οικονομίας και της ανταγωνιστικότητας των επιχειρήσεων.

«Η εδραίωση της εμπιστοσύνης των διεθνών επενδυτών στις προοπτικές της ελληνικής οικονομίας επισφραγίστηκε με την αναβάθμιση του αξιόχρεου του ελληνικού Δημοσίου στην επενδυτική κατηγορία» τονίζει η ΤτΕ, προσθέτοντας ότι «είναι σκόπιμο να διαφυλαχθεί η δημοσιονομική σταθερότητα και να ενισχυθεί η μεταρρυθμιστική προσπάθεια, με στόχο την περαιτέρω βελτίωση του αξιόχρεου της χώρας, καθώς ενδεχόμενες νέες αναβαθμίσεις της πιστοληπτικής αξιολόγησης του ελληνικού Δημοσίου αναμένεται να επιφέρουν επιπρόσθετα θετικά οφέλη σε όρους ανάπτυξης και οικονομικής σταθερότητας».

«Θέλεις υπουργική θέση, ψήφισε σωστά», το νέο δόγμα Μαξίμου – Ίσως τελικά το νομοσχέδιο για τα ομόφυλα ζευγάρια να έρθει νωρίτερα και να επιβραβευτούν όσοι είναι χαμηλών τόνων – Κρίσιμο να κοπεί ο ομφάλιος λώρος Σαμαρά με άλλους υποψήφιους φασαριόζους βουλευτές!

Ο Κυριάκος Μητσοτάκης είναι έτοιμος να συγκρουστεί τη νέα χρονιά όχι μόνο με αντιλήψεις και συμφέροντα αλλά και με την δεξιά πτέρυγα καθώς θεωρεί ότι δεν μπορεί να εξαρτάται το κόμμα και η κυβέρνηση από μία ομάδα που καθοδηγείται από τον Αντώνη Σαμαρά.

Άλλωστε, έχει δείξει ότι για να συνεχίσει η ΝΔ να είναι στην εξουσία πρέπει να στραφεί προς το Κέντρο και αυτό σκοπεύει να πράξει.

Γι’ αυτό και θεωρεί ότι μείζονος σημασίας να φέρει τώρα – που είναι ανοιχτή η πληγή με την τροπολογία του μεταναστευτικού- το θέμα του νομοσχεδίου για το γάμο των ομόφυλων ζευγαριών.

Η βασική σκέψη είναι να έρθει το νομοσχέδιο πριν τις ευρωεκλογές και σίγουρα πριν τον ανασχηματισμό ώστε οι όποιες αντιδράσεις να προσμετρηθούν στον πίνακα αξιολόγησης των βουλευτών.

Ουσιαστικά το Μαξίμου για το νομοσχέδιο δεν θα βάλει κομματική πειθαρχία αλλά ο τρόπος που θα κινηθεί ο καθένας θα έχει και τον αντίκτυπό τους σε μελλοντική αξιοποίησή του.

Και αυτό ισχύει και για τους υπουργούς οι οποίοι καλοβλέπουν να εξωτερικεύσουν την αντίδρασή τους.

Γιατί το κάνει αυτό το Μαξίμου; Γιατί προφανώς, θεωρεί ότι χαλάρωσε πολύ τα μέτρα του απέναντι στους διαφωνούντες και ήδη ο Αντώνης Σαμαράς απολαμβάνει μία ασυλία όσον αφορά την κυβερνητική γραμμή.

Το θέμα με τον πρώην πρωθυπουργό είναι ότι διαφώνησε ανοικτά για κάτι που και ο ίδιος παλαιότερα έχει ψηφίσει, οπότε από το Μαξίμου θεωρείται η αντίδρασή του προσχηματική.

Όμως, δεν σκοπεύει να μην συνεχίσει την προοδευτική ατζέντα καθώς θεωρείται ότι είναι αυτή που του εξασφαλίζει χώρο από το «πολύτιμο» Κέντρο.

Αν εξαιρέσει, άλλωστε, κανείς το θέμα του νομοσχεδίου για τα ομόφυλα ζευγάρια, όλα τα υπόλοιπα είναι νομοσχέδια που εξυπηρετούν την Κεντροδεξιά: μη κρατικά πανεπιστήμια, αυστηρός ποινικός κώδικας κ.α είναι νομοσχέδια που θα ψηφιστούν χωρίς αντιδράσεις.

Όμως, υπάρχει κάτι άλλο που προβληματίζει το Μαξίμου.

Ότι το επόμενο διάστημα, στους πρώτους 4 μήνες δηλαδή, θα είναι συνεχείς οι συναντήσεις ελλήνων αξιωματούχων με τους τούρκους ομολόγους τους και ο ίδιος ο Μητσοτάκης θα έχει συνάντηση με τον Ερντογάν στο πλαίσιο διάσκεψης του ΝΑΤΟ τον Φεβρουάριο ενώ προγραμματίζεται και επίσκεψη Μητσοτάκη στην Άγκυρα αργότερα.

Η ελληνοτουρκική προσέγγιση δεν απηχεί τις απόψεις Σαμαρά και σίγουρα αρκετών βουλευτών της επιρροής του.

Σε κάθε περίπτωση, όσοι περιμένουν ανασχηματισμό θα πρέπει να γνωρίζουν ότι ο Μητσοτάκης θα τεστάρει πολύ καλά ποιοι θα μπουν σε υπουργικές θέσεις και επίσης ποιους νέους υφυπουργούς θα κάνει…

Μήπως είναι Υπ. Υγείας ο Άδωνις Γεωργιάδης; Οι πιέσεις για συνταγογράφηση της φαρμακευτικής κάνναβης, το εργοστάσιο στην Κόρινθο και η συμπαράσταση του Μαξίμου που τον χρησιμοποίησε στην κόντρα με τον Σαμαρά!

Όπως σας έχουμε αποκαλύψει, η επένδυση της φαρμακευτικής κάνναβης και το πολυδιαφημισμένο εργοστάσιο στην Κόρινθο δεν έχουν ακόμη αποδώσει, με αποτέλεσμα να επικρατεί γκρίνια μεταξύ των συνεταίρων που χρεώνουν σε πολιτικούς παράγοντες υποσχέσεις που δεν υλοποιήθηκαν!

Το ζήτημα που υφίσταται είναι ότι ακόμη η φαρμακευτική κάνναβη δεν έχει ενταχθεί σε καθεστώς συνταγογράφησης γεγονός που προκαλεί ζήτημα στην εν λόγω επένδυση, όπου τελικά η συμμετοχή των Ισραηλινών επιχειρηματιών είναι ένας μύθος, καθώς οι πληροφορίες λένε πως οι συνέταιροι είναι ντόπιοι, κρυφοί και φανεροί!

Στην συγκεκριμένη υπόθεση της επένδυσης της φαρμακευτικής κάνναβης φέρεται να έχει αναμιχθεί με την ιδιότητα του ως πρώην Υπ. Ανάπτυξης, ο Άδωνις Γεωργιάδης, ο οποίος παραδόξως ακόμη και σήμερα φέρεται να ασκεί πιέσεις όσον αφορά την συνταγογράφηση!

Αλήθεια με ποια ιδιότητα; Μήπως είναι Υπ. Υγείας και δεν το ξέρουμε;

Το παράδοξο ωστόσο είναι, πως την ώρα τούτη το Μαξίμου του συμπαραστέκεται.

Όχι φυσικά γιατί η κεντρική εξουσία ενδιαφέρεται για την φαρμακευτική κάνναβη, αλλά γιατί θέλει να κάνει το χατήρι στον Άδωνι, τον οποίο χρησιμοποίησε στην κόντρα με τον Αντώνη Σαμαρά για την τροπολογία μέσω της οποίας νομιμοποιούνται οι παράνομοι μετανάστες!

Ποιοι δύο επώνυμων οικογενειών «κρύβονται» πίσω από την υπερπολυτελή πολυκατοικία στο Μετς, με θέα Ακρόπολη και Λυκαβηττό όπου ο Κασσελάκης νοίκιασε πανάκριβο οροφοδιαμέρισμα!

Γίνεται τις τελευταίες μέρες λόγος πολύς σχετικά με το νέο πανάκριβο και υπερπολυτελές διαμέρισμα που νοίκιασε ο Στέφανος Κασσελάκης στο Μετς, που διαθέτει εντυπωσιακή θέα σε Ακρόπολη, Λυκαβηττό, στύλους Ολυμπίου Διός και βλέπει πιάτο όλη την Αθήνα ως το Φάληρο και την θάλασσα του Σαρωνικού!

Το οποίο βρίσκεται σε μια επταόροφη «πολυκατοικία» υπερπολυτελών διαμερισμάτων, που ανακαινίσθηκε πριν ένα χρόνο και διαμορφώθηκε στην σημερινή luxury κατάσταση της, όπου παρέχει πλήθος υπηρεσιών στους μόνιμους και περιστασιακούς ενοικιαστές!

Το ζήτημα ωστόσο που απασχολεί την πιάτσα είναι: σε ποιον ανήκει η επταόροφη υπερπολυτελής πολυκατοικία όπου ο πρόεδρος του ΣΥΡΙΖΑ εγκατέστησε το νέο του σπιτικό;

Λέγεται και γράφτηκε ότι ανήκει σε ένα fund από τα Ηνωμένα Αραβικά Εμιράτα!

Βεβαίως, για να ξέρετε η είδηση αυτή είναι μια από τις φανταστικές ιστορίες της Σεχραζάτ στις 1.000 και μία αραβικές νύχτες! Κοινώς Παραμύθια της Χαλιμάς!

Σας λέμε λοιπόν ότι πραγματικοί ιδιοκτήτες που κρύβονται πίσω από το αραβικό fund είναι δύο: ο πρώτος είναι μικροεφοπλιστής, διαζευχθής με μέλος μεγάλης εφοπλιστικής οικογένειας με βαρύ όνομα!

Ο δεύτερος είναι γόνος πολύ μεγάλης παραδοσιακής οικογένειας, από τα παλαιά τζάκια, που μολονότι ο πατριάρχης της σήμερα είναι «κολλητός» του Κυρ. Μητσοτάκη, παλαιότερα η πασίγνωστη σύζυγος του είχε ανοίξει παρτίδες με τον ΣΥΡΙΖΑ και τον Τσίπρα, δια μέσω των σχέσεων της με τις Ηνωμένες Πολιτείες της Αμερικής, όπου διαθέτει ερείσματα και επαφές με διάφορα «δημοκρατικά» – προοδευτικά συστήματα και ιδρύματα!

Άλλωστε και ο Στέφανος Κασσελάκης από την Αμερική προέρχεται και διαθέτει προσόντα που πιθανόν είναι αρεστά στην μεγάλη οικογένεια…

Ιστορίες κόκκινων δανείων και …θολών εξασφαλίσεων: Ένας φαύλος κύκλος μεταξύ Τραπεζών, Fund και servicer -Τα «πακέτα» αγοράζονται μέσω δανείων, με collateral το ίδιο το «κόκκινο» δάνειο, το οποίο αν δεν καθαρίσει επιστρέφει ξανά στην Τράπεζα!

Μία ιστορία μάλλον συνηθισμένη που όμως δεν είναι ιδιαίτερα γνωστή στον κόσμο θα σας διηγηθώ σήμερα.

Μου την ξανα-είπαν οι πηγές μου στην Τράπεζα της Ελλάδος και σας τη μεταφέρω αυτολεξεί.

Όπως είναι γνωστό, συχνά-πυκνά βγαίνουν προς πώληση από τους servicers πακέτα με «κόκκινα» δάνεια, που προέρχονται από ακίνητα.

Οι αγοραστές των «κόκκινων» δανείων που είναι funds κατά τεκμήριο, δίνουν ένα σεβαστό ποσόν (π.χ. 60 εκατομμύρια ευρώ) και αγοράζουν ένα πακέτο αξίας π.χ. ενός δις.

Αν είναι ικανοί, «καθαρίζουν» το πακέτο με (ας πούμε) εκατό εκατομμύρια και έχουν βγάλει ένα αξιοσέβαστο κέρδος.

Αν δεν τα καταφέρουν όμως; Τότε τι γίνεται; Χάνουν τα ωραία τους χρήματα;

Τα π.χ. 50 εκατομμύρια που έβαλαν και αγόρασαν το πακέτο, πάνε στο πιθάρι των Δαναίδων;

Έτσι νομίζουν οι περισσότεροι και επικαλούνται το «απαραίτητο ρίσκο του επιχειρηματία-fund manager».

Είναι όμως έτσι; Στην όμορφη Ελλάδα μας, όχι! Δεν είναι.

Τι κάνουν οι fund manager και δεν έχουν ρίσκο; Απλούστατα πάνε σε μία Τράπεζα και δανείζονται το ποσόν με το οποίο θα ‘χτυπήσουν’ το πακέτο με τα δάνεια. Αν όχι όλο, τουλάχιστον το 80% του ποσού.

Τι βάζουν ως εγγύηση (collateral); Το ποσόν των κόκκινων δανείων που θα αγοράσουν από το servicer!

Εάν δεν καταφέρουν να το ‘καθαρίσουν’ τότε το πακέτο αυτό επιστρέφει στην Τράπεζα-δανειστή και εγγράφεται πάλι ως «κόκκινο» δάνειο!

Φαύλος κύκλος ή μάλλον κόκκινος κύκλος για να θυμηθούμε και μία παλιά ταινία του Ζαν Πιέρ Μελβίλ.

Ποιο είναι το σωστό όπως μου λένε έμπειροι τεχνοκράτες από την ΤτΕ; Τα funds να ρισκάρουν χρήματα από την τσέπη τους, πολύ απλά.

Τα γράφω αυτά με αφορμή (για πολλοστή φορά) τα ‘χτυπήματα’ σε ένα πακέτο κόκκινων δανείων, το ARROW- Subordination της INTRUM.

Όλοι οι fund manager πλην ενός και μοναδικού (!) προσέφυγαν στην λύση του δανεισμού με ενέχυρο το ίδιο το πακέτο που θα αγοράσουν.

Όπως μου λένε από την Τράπεζα της Ελλάδος οι πηγές μου, είναι η τρίτη φορά που μόνο ένα fund προσήλθε χωρίς δανεισμό και αυτό είναι και πάλι το Vel Investment Fund του κ.Κώστα Βελάνη.

Όλα αυτά προς γνώση, αλλά θα είναι και προς συμμόρφωση; Αμφίβολο…

Oι servicers και τα funds

Nα θυμίσω πως οι τιτλοποιήσεις των μη εξυπηρετούμενων ανοιγμάτων (ΜΕΑ) και οι απευθείας πωλήσεις χαρτοφυλακίων ΜΕΑ σε funds είναι σημαντικές.

Όμως, καθοριστικό ρόλο στο τοπίο παίζουν οι servicers, δηλ. οι εταιρείες διαχείρισης των ΜΕΑ.

Οι αναμενόμενες αποδόσεις των funds που είναι οι αγοραστές των χαρτοφυλακίων θα κριθούν από την ικανότητα των servicers να πετύχουν τους κύριους στόχους (KPIs) που τους τέθηκαν.

Η Τράπεζα της Ελλάδος έχει πιστοποιήσει αρκετές τέτοιες εταιρείες (servicers).

Φυσικά όλες οι εταιρείες του είδους δεν είναι ίδιες αφού δεν έχουν την ίδια εμπειρία, στελέχωση, τεχνολογικό εξοπλισμό και δεν διαχειρίζονται τις ίδιες απαιτήσεις.

Θυμίζω για παράδειγμα τις συστημικές εταιρείες διαχείρισης, δηλ. η FPS των Eurobank-Pimco, η CEPAL Hellas των Centerbridge-Αlpha Βank και η Intrum των Intrum-Πειραιώς.

Έπονται οι: Quant που ανήκει στην Qualco η SFS της Bain Capital, η B2Capital της B2Holding, η APS, η Pillarstone της KKR και η Dovalue, με κάπου 11 δισ. ευρώ συνολικά.

Οι servicers διαχειρίζονται δάνεια των οποίων η ονομαστική αξία είναι αρκετά μεγάλη, αν και η πραγματική είναι πολύ μικρότερη.

Υπό αυτή την έννοια, τα «νέα μαγαζιά», όπως κάποιοι τα αποκαλούν,είναι κάτι σαν μικρότερες τράπεζες.

Φυσικά, αυτό δεν σημαίνει ότι οι υπόλοιποι servicers δεν έχουν λόγο.

Η ανάπτυξη της δευτερογενούς αγοράς των ΜΕΑ δημιούργησε νέες ανάγκες, που καλύπτουν οι υπόλοιποι παίκτες.