Οι κεντρικές τράπεζες είναι μπροστά σε μια άλυτη εξίσωση: Πόσο να αυξήσουν τα επιτόκια προκειμένου να εξισορροπήσουν τον πληθωρισμό χωρίς να θυσιάσουν την ανάπτυξη, και πως να κινηθούν οι επενδυτές σε κάθε σενάριο.

Σχετικά με το δεύτερο, η Wells Fargo δίνει τις δύο κορυφαίες επιλογές της στην εποχή του πληθωρισμού, πετρέλαιο και αναδυόμενες αγορές.

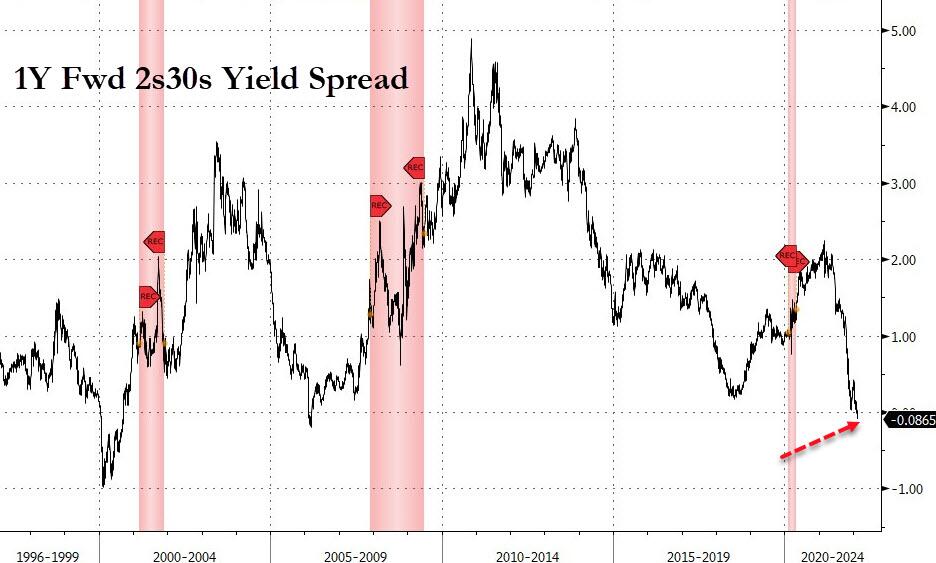

Σύμφωνα με τους αναλυτές, υπάρχουν δύο θεμελιώδεις δείκτες για την αξιολόγηση των μακροπρόθεσμων επιτοκίων.

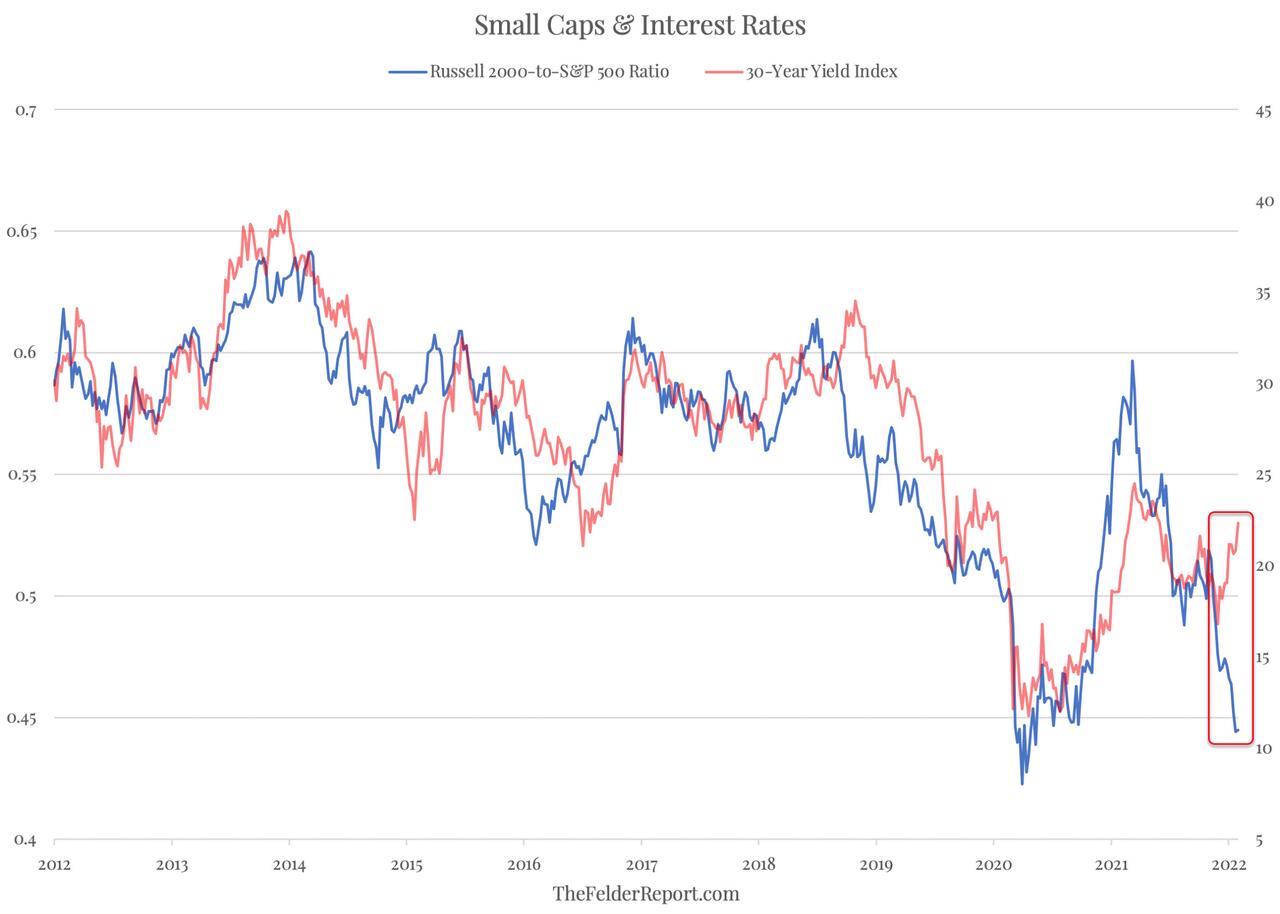

Το πρώτο είναι η απόδοση των μετοχών μικρής κεφαλαιοποίησης σε σχέση με τη μεγάλη κεφαλαιοποίηση. Συνήθως, αυτή η αναλογία κινήθηκε σε συμφωνία με την απόδοση του 30ετούς ομολόγου.

Τους τελευταίους μήνες, ωστόσο, είδαμε μια σημαντική απόκλιση μεταξύ των δύο, καθώς οι μετοχές μικρής κεφαλαιοποίησης, οι οποίες είναι πιο ευαίσθητες στις αλλαγές στην οικονομία, οδήγησαν την ευρεία χρηματιστηριακή αγορά σε καθοδική πορεία, ακόμη και όταν τα επιτόκια κινήθηκαν υψηλότερα.

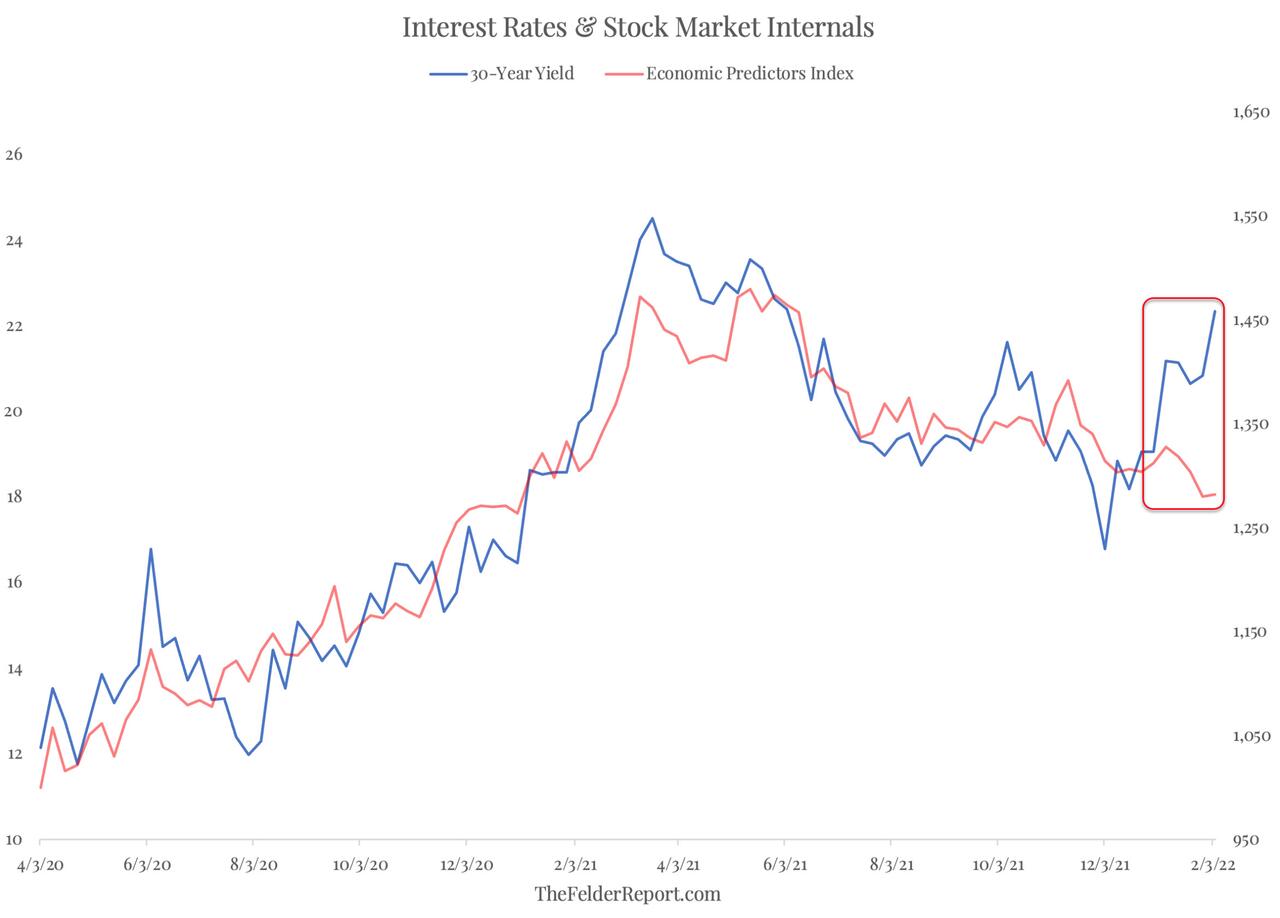

Ο δεύτερος δείκτης είναι η σχετική απόδοση των πιο ευαίσθητων οικονομικά τομέων στο χρηματιστήριο.

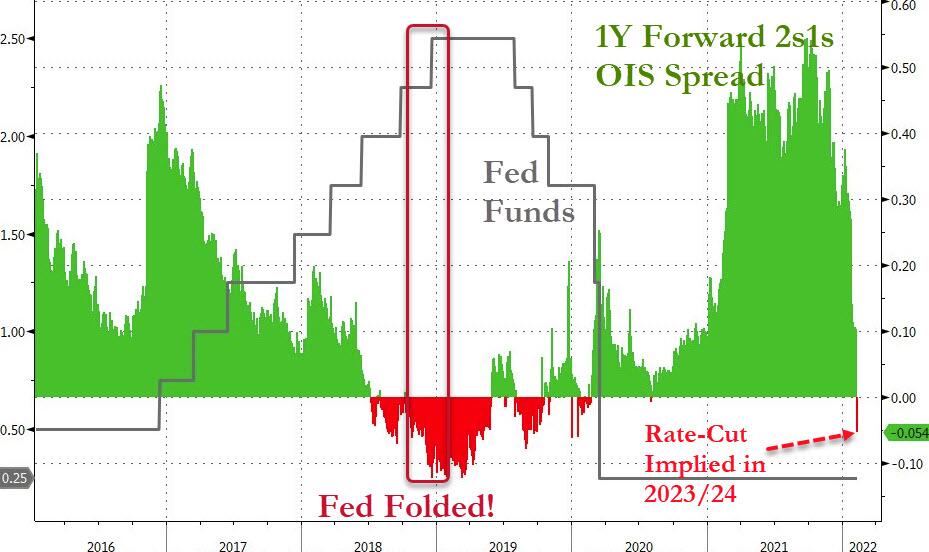

Έχει περιθώρια η Fed;

Όπως και η αναλογία μικρού προς μεγάλο ανώτατο όριο στο παραπάνω διάγραμμα, έχουμε δει μια σταθερή πτώση σε αυτόν τον δείκτη αφού έφτασε στο απόγειό του πριν από σχεδόν ένα χρόνο.

Όμως, ενώ η πτώση του EPI συνεχίστηκε πρόσφατα, τα επιτόκια έχουν αντιστραφεί υψηλότερα.

Φυσικά, είναι ακόμα δυνατό για αυτούς τους δύο δείκτες να καλύψουν τα επιτόκια στο μέλλον ή τα επιτόκια να υποχωρήσουν για να τα καλύψουν.

Ωστόσο, προς το παρόν, φαίνεται ότι τα θεμελιώδη οικονομικά μεγέθη βρίσκονται σε διαδικασία αποδυνάμωσης, γεγονός που θα εξηγούσε την απόδοση των δεικτών που βασίζονται στο χρηματιστήριο παραπάνω.

Ταυτόχρονα, μετά τη χρηματοδότηση της πλειονότητας των εκδόσεων τα τελευταία δύο χρόνια, η Fed προσπαθεί τώρα να τερματίσει (και πιθανώς ακόμη και να αναστρέψει) τις αγορές ομολόγων που μπορεί να ασκούν κάποια πίεση στην αγορά ομολόγων.

Το ερώτημα που τίθεται τότε είναι, μπορεί η Fed να αντέξει οικονομικά να επιτρέψει στα επιτόκια σε όλη την καμπύλη να συνεχίσουν να αυξάνονται ακόμη και όταν η οικονομία επιβραδύνεται;

Πως να προστατεύσετε επενδυτικά τα χρήματά σας, σύμφωνα με τη Wells Fargo

Σαφώς τώρα οι αναλυτές θα πρέπει να απαντήσουν στο πως πρέπει να κινηθούν οι επενδυτές σε κάθε σενάριο πληθωρισμού.

Και ποια είναι τα σωστά και τα λάθος περιουσιακά στοιχεία που πρέπει να κατέχουμε σε περιόδους πληθωρισμού.

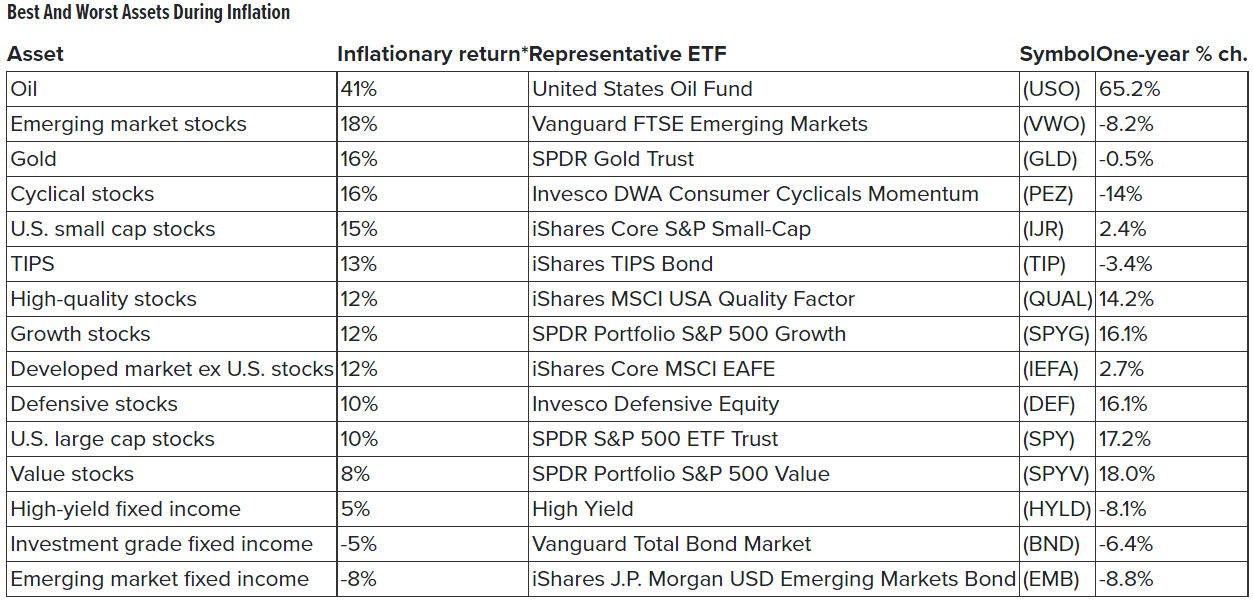

Η Wells Fargo εξέτασε 15 κύριες κατηγορίες περιουσιακών στοιχείων και υπολόγισε ποιες ήταν οι καλύτερες και οι χειρότερες κατά τη διάρκεια πληθωριστικών περιόδων από το 2000.

Τα ευρήματα είναι πολύτιμα. Και συνοψίζονται σε αυτό: Ο πληθωρισμός είναι ανοδικός για το πετρέλαιο και τις μετοχές των αναδυόμενων αγορών.

Και οι μετοχές γενικά τα πηγαίνουν καλά και σε περιόδους ανόδου του πληθωρισμού.

Αλλά πρέπει οι επενδυτές να προετοιμαστούν για απώλειες από τους περισσότερους τύπους ομολόγων όταν ο πληθωρισμός αυξάνεται.

Πετρέλαιο, το σίγουρο ποντάρισμα

Σύμφωνα με τον Chao Ma της Wells Fargo, αν θέλει κανείς να τοποθετηθεί αποτελεσματικά κατά τη διάρκεια του πληθωρισμού, πρέπει να έχει μια λέξη στο μυαλό: Πετρέλαιο.

Η Wells Fargo διαπίστωσε ότι η τιμή του πετρελαίου εκτινάχθηκε περισσότερο από 40% κατά τη διάρκεια πληθωριστικών περιόδων από το 2000.

Σίγουρα ξεπερνά το κέρδος 10% κατά την περίοδο πληθωρισμού μεγάλων αμερικανικών μετοχών όπως ο S&P 500.

Η άνοδος του πετρελαίου επί πληθωρισμού είναι επίσης μεγαλύτερη από οποιαδήποτε άλλη σημαντική κατηγορία περιουσιακών στοιχείων που εξέτασε η τράπεζα.

Το κέρδος του πετρελαίου κατά τη διάρκεια πληθωριστικών περιόδων είναι επίσης περίπου τρεις φορές υψηλότερο από τη μέση άνοδο 12% και των 15 περιουσιακών στοιχείων που μελέτησε η Wells Fargo.

Αναδυόμενες αγορές, το υποσχόμενο outsider

Ποια είναι όμως η νούμερο 2 κορυφαία κατηγορία περιουσιακών στοιχείων σε περιόδους πληθωρισμού;

Δεν είναι χρυσός — είναι το τρίτο (με άνοδο της πληθωριστικής περιόδου 16%).

Είναι οι μετοχές των αναδυόμενων αγορών (emerging markets), οι οποίες σημείωσαν κέρδη 18% σε περιόδους πληθωρισμού μετά το 2000, διαπίστωσε η Wells Fargo.

Η ΕΚΤ πρέπει να διαλέξει: Απότομη ύφεση ή μακροχρόνιο πληθωρισμό

Εκτός ελέγχου ο πληθωρισμός – Διπλή αύξηση επιτοκίων το Μάρτιο;!