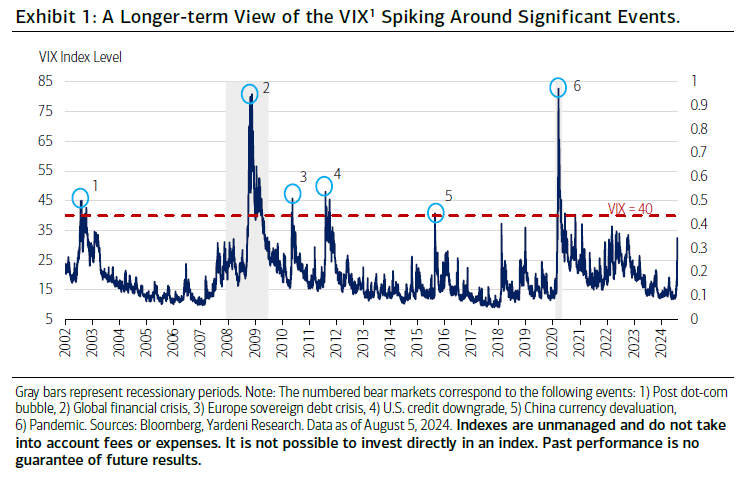

Είμαστε στα μέσα του Αυγούστου, αλλά ο μήνας ανταποκρίνεται ήδη στη φήμη του ως από τους πιο ασταθείς για τις κεφαλαιαγορές. Δεν υπάρχει αμφιβολία, ότι το «φάντασμα του Αυγούστου» βρίσκεται εδώ, σύμφωνα με τον Joseph P. Quinlan, Διευθύνοντα Σύμβουλο και Επικεφαλής Στρατηγικής Αγοράς της Merrill, του βραχίονα της Bank of America.

Κατά τον ίδιο, έξι είναι οι παράγοντες που δημιουργούν ανησυχίες και αστάθεια στις αγορές:

Ανησυχία #1: Η Fed βρίσκεται πίσω από την καμπύλη μείωσης των επιτοκίων ενόψει της αποδυνάμωσης των οικονομικών δεικτών των ΗΠΑ, δηλαδή της ανόδου του ποσοστού ανεργίας στις ΗΠΑ στο 4,3% τον Ιούλιο. Η οικονομία πρόσθεσε μόλις 114.000 θέσεις εργασίας τον περασμένο μήνα, ο χαμηλότερος ρυθμός από πέρυσι.

Το ποσοστό ανεργίας έχει αυξηθεί σχεδόν κατά μία ποσοστιαία μονάδα το περασμένο έτος και συνοδεύεται από άλλους παράγοντες που υποδεικνύουν επιβράδυνση της οικονομικής ανάπτυξης, όπως η ύφεση του Institute for Supply Management Purchasing Managers’ Index και η αύξηση των καθυστερήσεων πιστωτικών καρτών.

Η αγορά συμβάσεων μελλοντικής εκπλήρωσης Fed Funds τιμολογεί τώρα πιθανότητα 85% για περικοπή επιτοκίου κατά 50 μονάδες βάσης (bps) τον Σεπτέμβριο και πιθανότητα 63% για άλλες 25 μονάδες βάσης τον Νοέμβριο.

Ανησυχία #2: Ότι οι Αμερικανοί και οι Κινέζοι καταναλωτές γίνονται πιο μετριοπαθείς, μειώνοντας τους διπλούς «κινητήρες» της παγκόσμιας κατανάλωσης, καθώς οι ΗΠΑ και η Κίνα, μαζί, αντιπροσωπεύουν το εκπληκτικό 44% της παγκόσμιας κατανάλωσης σύμφωνα με στοιχεία των Ηνωμένων Εθνών.

Ενώ τα κέρδη του δεύτερου τριμήνου στις ΗΠΑ έχουν αυξηθεί σταθερά στις περισσότερες περιπτώσεις, ένα βασικό θέμα από έναν αριθμό εταιρειών ήταν η επισήμανση για αποδυνάμωση της καταναλωτικής ζήτησης των ΗΠΑ εν μέσω υψηλότερου κόστους αγαθών και υπηρεσιών.

Τόσο οι διακριτικές όσο και οι μη διακριτικές δαπάνες στις ΗΠΑ έχουν αμβλύνει φέτος, προκαλώντας ανησυχίες ότι ο παντοδύναμος καταναλωτής των ΗΠΑ, που αντιπροσωπεύει σχεδόν το 70% του ακαθάριστου εγχώριου προϊόντος των ΗΠΑ, πρόκειται να περιορίσει τις δαπάνες του.

Ενώ τα νοικοκυριά με χαμηλό εισόδημα στις ΗΠΑ έχουν υποχωρήσει στις δαπάνες φέτος, οι αρνητικές επιπτώσεις στον πλούτο από την πτώση των αμερικανικών μετοχών θα μπορούσαν να μειώσουν τις δαπάνες μεταξύ των νοικοκυριών υψηλότερου εισοδήματος τους επόμενους μήνες, ασκώντας μεγαλύτερη καθοδική πίεση στις οικονομικές προοπτικές των ΗΠΑ.

Ανησυχία #3: Η χαλάρωση του trade της τεχνητής νοημοσύνης καθώς οι επενδυτές αρχίζουν να αμφισβητούν τα τεράστια σχέδια κεφαλαιουχικών δαπανών των εταιρειών τεχνολογίας μεγάλης κεφαλαιοποίησης που αντιπαρατίθενται όταν οι μετασχηματιστικές επιπτώσεις της τεχνητής νοημοσύνης θα αρχίσουν να αποδίδουν καρπούς για τις εταιρείες τεχνολογίας και την οικονομία γενικότερα.

Οι ηγέτες της τεχνολογίας των ΗΠΑ έχουν ξοδέψει δισεκατομμύρια για τη δημιουργία της υποδομής τεχνητής νοημοσύνης φέτος και προειδοποίησαν στους επενδυτές ότι δεν είχαν τελειώσει κατά τη διάρκεια των τηλεδιασκέψεων για τα κέρδη του δεύτερου τριμήνου.

Τα μηνύματα δεν ήταν καλά, προκαλώντας επανεξέταση και ξεπούλημα στο τεχνολογικό σύμπλεγμα, καθώς οι επενδυτές σταθμίζουν το κόστος της επανάστασης της τεχνητής νοημοσύνης έναντι των αναμενόμενων αποδόσεων. Χωρίς να βοηθάει τα πράγματα, το γιεν δέχτηκε τις τεκτονικές αλλαγές.

Ανησυχία #4: Τα carry trade του γιεν καθώς η Τράπεζα της Ιαπωνίας (BoJ) αυξάνει τα επιτόκια πολύ πιο γρήγορα από το αναμενόμενο και αποσύρεται από την αγορά ομολόγων. Μια επιθετική BoJ είναι ένα σαφές μήνυμα ότι η δεκαετία της εξαιρετικά εύκολης νομισματικής πολιτικής έχει τελειώσει στην Ιαπωνία. Το γεν έχει αυξηθεί κατά πάνω από 13% από τις 10 Ιουλίου, υπονομεύοντας το δημοφιλές carry trade που χρηματοδοτείται από γιεν μεταξύ των επενδυτών.

Εν τω μεταξύ, ως νόμισμα χρηματοδότησης, το γεν βοήθησε να τροφοδοτήσει και να χρηματοδοτήσει τη ζήτηση για μετοχές τεχνολογίας των ΗΠΑ – επομένως, ενίσχυσε την καθοδική τάση στον κλάδο της μεγάλης τεχνολογίας των ΗΠΑ. Έχει επίσης χτυπήσει τους βαρείς τεχνολογικά δείκτες της Ταϊβάν και της Νότιας Κορέας—η τεχνολογία αποτελεί το 78% του Δείκτη MSCI Ταϊβάν και σχεδόν το 50% του Δείκτη MSCI Νότιας Κορέας.

Ανησυχία #5: Ότι οι εκλογές στις ΗΠΑ θα είναι πιο οριακές από ό,τι αρχικά πιστεύαμε, δεδομένου ότι η Καμάλα Χάρις, όχι ο Πρόεδρος Μπάιντεν, έχει αναδειχθεί ως υποψήφιος των Δημοκρατικών. Πριν από την παραίτηση του Προέδρου Μπάιντεν, οι αγορές αισθάνθηκαν άνετα με την ιδέα ότι ο Ντόναλντ Τραμπ θα επανεκλεγεί πρόεδρος τον Νοέμβριο, εξαλείφοντας την αβεβαιότητα των εκλογών του Νοεμβρίου.

Το σενάριο έχει ανατραπεί, ωστόσο, με την απρόσμενη τροπή στο δημοκρατικό στρατόπεδο. Διάφορες δημοσκοπήσεις δείχνουν μια πολύ οριακή κούρσα για τον Λευκό Οίκο, η οποία αναμένεται να αυξήσει την αστάθεια της αγοράς από τώρα μέχρι την ημέρα των εκλογών.

Ανησυχία #6: Ότι οι αυξανόμενες γεωπολιτικές εντάσεις στη Μέση Ανατολή – που φέρνουν αντιπαραθέσεις μεταξύ Ισραήλ και Ιράν – πυροδοτώντας μια μεγαλύτερη περιφερειακή σύγκρουση που θέτει σε κίνδυνο ένα μεγάλο μερίδιο των παγκόσμιων αποθεμάτων πετρελαίου.

Οι αγορές στο μεταξύ μείωσαν κάπως τους γεωπολιτικούς κινδύνους στην Ουκρανία, τη Μέση Ανατολή και τη Θάλασσα της Νότιας Κίνας, αν και το κλίμα μπορεί γρήγορα να γίνει αρνητικό και να επιδεινώσει την αστάθεια της αγοράς σε κάθε νέο περιστατικό βίας.

Οι συστάσεις

Δεδομένων όλων των μεταβλητών μέχρι στιγμής, ο Quinlan αναμένει ότι οι αγορές των ΗΠΑ και της παγκόσμιας αγοράς θα παραμείνουν ασταθείς βραχυπρόθεσμα. Αλλά το βασικό του σενάριο δεν έχει αλλάξει και συστήνει τα εξής:

• Αγοράστε μετοχές των ΗΠΑ στην αδυναμία

• Μείνετε στην αγορά – η προσπάθεια για συγχρονισμό είναι μια ανόητη υπόθεση

• Οι εκλογές στις ΗΠΑ έχουν σημασία, αλλά η οικονομική ανάπτυξη και τα κέρδη έχουν μεγαλύτερη σημασία για τις αποδόσεις

• Τα πιθανά οφέλη της τεχνητής νοημοσύνης είναι ακόμα μπροστά μας—λόγω της επερχόμενης ώθησης στην παραγωγικότητα και τη λειτουργική μόχλευση, το εταιρικό πλαίσιο κερδών παραμένει ευνοϊκό μακροπρόθεσμα.

Από μακροοικονομική άποψη, η ύφεση των ΗΠΑ παραμένει μια μακρινή ανησυχία σε αυτό το σημείο. Η BofA Global Research δεν προβλέπει ύφεση, ενώ πολλά μέρη της οικονομίας -η αγορά εργασίας, το επιτόκιο αποταμίευσης, τα επιτόκια, οι λιανικές πωλήσεις- εξομαλύνονται μετά τις ανωμαλίες που δημιουργήθηκαν από την πανδημία.

Επιπλέον, τα εταιρικά κέρδη παραμένουν υγιή, πιθανόν να αυξηθούν κατά 10% φέτος.

Και τέλος, σε περιόδους αναταράξεων της αγοράς, βοηθάει να κάνουμε ένα βήμα πίσω και να θυμόμαστε ότι καμία οικονομία στον κόσμο δεν είναι τόσο μεγάλη, ποικιλόμορφη και πλούσια όσο η οικονομία των ΗΠΑ. Τα επεισόδια αστάθειας της αγοράς ακολουθούνται συνήθως από επαναφορές και ανοδική πίεση των μετοχών.

Αυτή τη φορά δεν θα είναι διαφορετική, καταλήγει ο Quinlan.