Η ελβετική τράπεζα UBS επισημαίνει ότι οι αγορές μετοχών σημείωσαν ράλι το πρώτο εξάμηνο του 2024, με τον αμερικανικό δείκτη S&P 500 να κερδίζει 15% από την αρχή του έτους, υποστηριζόμενος από την τεχνητή νοημοσύνη που οδήγησε στις προσδοκίες για τα εταιρικά κέρδη.

«Τα κέρδη ήρθαν παρά το γεγονός ότι ο πληθωρισμός στις ΗΠΑ αποδείχθηκε πιο σταθερότερος από τον αναμενόμενο, τις καθυστερήσεις στις μειώσεις των επιτοκίων και την απόδοση του δεκαετούς ομολόγου ΗΠΑ που αυξήθηκε κατά 34 μονάδες βάσης. Το δολάριο έχει σημειώσει άνοδο σχεδόν 4%, η γεωπολιτική κατάσταση παραμένει αβέβαιη, ενώ η μεταβλητότητα παρέμεινε σχετικά χαμηλή σε όλες τις κατηγορίες περιουσιακών στοιχείων, αν και οι τιμές του χρυσού σημείωσαν άνοδο 12%. Κατά το δεύτερο εξάμηνο του έτους, οι ΗΠΑ θα αποφασίσουν τον επόμενο πρόεδρο, η τεχνητή νοημοσύνη θα συνεχίσει να προοδεύει ραγδαία και τα επιτόκια των ΗΠΑ θα μειωθούν, πιθανότατα. Για τους επενδυτές, αναμένουμε ότι τα αποτελέσματα θα εξαρτηθούν από τον τρόπο με τον οποίο αυτά τα γεγονότα θα μετατοπίσουν τις προσδοκίες για το 2025», υπογραμμίζει ο οίκος.

Τα ερωτήματα των επενδυτών για το επόμενο διάστημα είναι τα ακόλουθα:

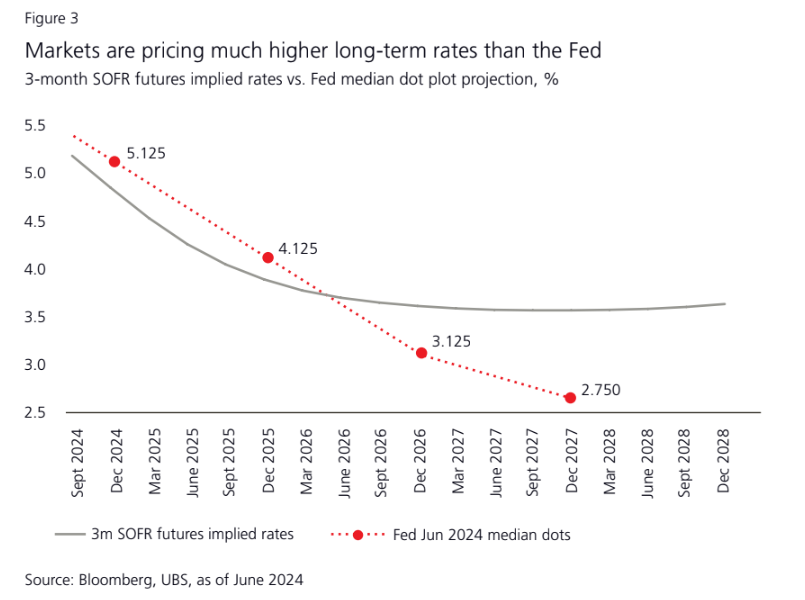

· Θα αρχίσουν οι αγορές να τιμολογούν έναν βαθύτερο κύκλο μείωσης των επιτοκίων ή αναμένουν ότι τα επιτόκια θα παραμείνουν σε υψηλά επίπεδα για ακόμη μεγαλύτερο χρονικό διάστημα;

· Θα παραμείνουν οι επενδυτές βέβαιοι ότι οι μελλοντικές αποδόσεις από την τεχνητή νοημοσύνη θα δικαιολογήσουν τις σημαντικές επενδύσεις που έχουν γίνει μέχρι στιγμής;

· Πώς μπορεί να μεταβληθούν οι προσδοκίες για την κυβέρνηση των ΗΠΑ και πώς η πολιτική των ΗΠΑ επηρεάζει τις αγορές;

«Πιστεύουμε ότι η διατήρηση μιας μακροπρόθεσμης βασικής κατανομής σε μείγμα μετοχών, ομολόγων και εναλλακτικών λύσεων μπορεί να βοηθήσει τους επενδυτές να προετοιμαστούν για την αβεβαιότητα. Βλέπουμε ευκαιρίες να αναλάβουν αποφασιστική δράση σήμερα για να διασφαλίσουν ότι τα χαρτοφυλάκια τους είναι καλά τοποθετημένα για τους επόμενους μήνες. Πρώτον, πιστεύουμε ότι η βραδύτερη οικονομική ανάπτυξη και ο πληθωρισμός το δεύτερο εξάμηνο του 2024 θα οδηγήσουν σε επιτοκιακές μειώσεις από τις μεγάλες κεντρικές τράπεζες και θα ωθήσει τις αγορές να τιμολογήσουν χαμηλότερα επιτόκια για το μέλλον. Συνιστούμε ότι επενδυτές να προετοιμαστούν μεταφέροντας τα πλεονάζοντα ταμειακά διαθέσιμα σε ποιοτικές επιλογές σταθερού εισοδήματος. Πιστεύουμε επίσης ότι τα χαμηλότερα επιτόκια των ΗΠΑ θα μπορούσαν να προσθέσουν πτωτική πίεση στο δολάριο, ενώ παράλληλα θα υποστηρίζουν τα εμπορεύματα. Συστήνουμε στους επενδυτές να πουλήσουν την ισχύ του δολαρίου και να αναζητήσουν ευκαιρίες στις αγορές εμπορευμάτων.

Δεύτερον, πιστεύουμε ότι η τεχνητή νοημοσύνη θα αποδειχθεί μια από τις μεγαλύτερες επενδυτικές ευκαιρίες στην ανθρώπινη ιστορία και οι επενδυτές πρέπει να διασφαλίσουν ότι τα χαρτοφυλάκιά τους είναι “AI enabled”. Μας αρέσουν οι εταιρείες ημιαγωγών που επωφελούνται σήμερα από τα υψηλά ποσοστά επενδύσεων στην τεχνητή νοημοσύνη, καθώς και τα καθετοποιημένα ολιγοπώλια τόσο στις ΗΠΑ, όσο και στην Κίνα που είναι καλά τοποθετημένα σε όλη την αλυσίδα αξίας του AI. Καθώς το δεύτερο εξάμηνο εξελίσσεται, υπάρχει ο κίνδυνος οι φόβοι για υπερβολικές επενδύσεις να οδηγήσουν σε διόρθωση και οι στρατηγικές διατήρησης κεφαλαίου μπορούν να βοηθήσουν στην αντιμετώπιση αυτού του κινδύνου.

Οι επενδυτές θα πρέπει επίσης να αναζητήσουν ποιοτική ανάπτυξη πέραν αυτής που είναι διαθέσιμη στον τομέα της τεχνολογίας, κατά την άποψή μας. Βλέπουμε μια ποικιλία από ευκαιρίες, συμπεριλαμβανομένων των παγκόσμιων ποιοτικών εταιρειών πλούτου και τις μετοχές της κατηγορίας “υπέροχοι 7 της Ευρώπης”, ( σ.σ. SML, SAP, Adyen, RELX, Infineon, STMicroelectronics και Capgemini), σε εταιρείες που παρέχουν προϊόντα και υπηρεσίες που υποστηρίζουν την ενεργειακή μετάβαση και σε αυτές που ανακουφίζουν τη ρύπανση των ωκεανών και τη λειψυδρία.

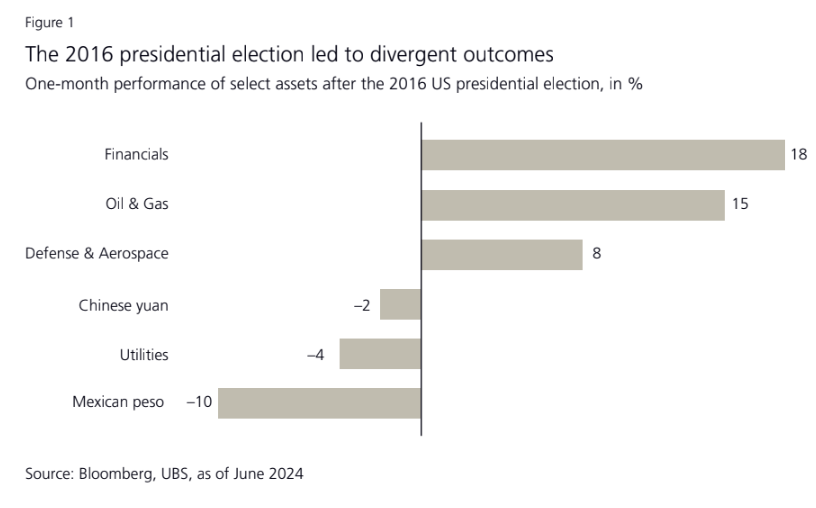

Τρίτον, αναμένουμε ότι η μεταβλητότητα των αγορών μετοχών θα αυξηθεί, καθώς οι ΗΠΑ πλησιάζουν στις προεδρικές εκλογές τον Νοέμβριο και πιστεύουμε ότι είναι συνετό να εξετάσουμε προσεγγίσεις διαχείρισης κινδύνου. Στις μετοχές, πιστεύουμε ότι οι αμερικανικές καταναλωτικές εταιρείες και οι τομείς των ανανεώσιμων πηγών ενέργειας θα μπορούσαν να κινδυνεύσουν στο σενάριο μιας νίκης του Τραμπ και ελέγχου του Κογκρέσου από τους Ρεπουμπλικάνους (δηλαδή το σενάριο του red sweep ή “κόκκινης σκούπας” όπως ονομάζεται). Βλέπουμε περισσότερες δυνατότητες ανόδου για τους χρηματοοικονομικούς κλάδους σε αυτό το σενάριο. Οι επενδυτές θα μπορούσαν επίσης να εξετάσουν στρατηγικές για να αντισταθμίσουν αποτελεσματικά τους κινδύνους σε -ιδιαίτερα ευαίσθητες στις εκλογές- μετοχές, με την επιφύλαξη της επίγνωσης των κινδύνων αυτών των στρατηγικών και των περιορισμών εφαρμογής.

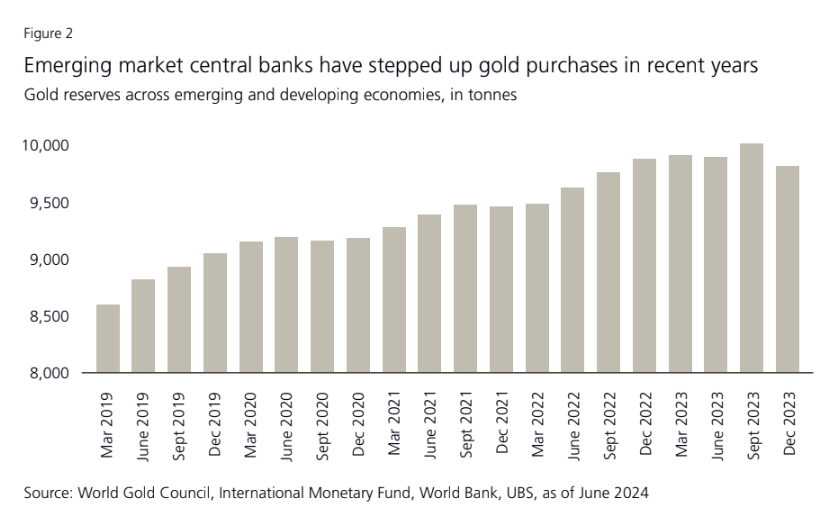

Πιστεύουμε επίσης ότι ο χρυσός μπορεί να δράσει ως αποτελεσματική αντιστάθμιση έναντι των φόβων που σχετίζονται με τη γεωπολιτική πόλωση, τον πληθωρισμό και τα υπερβολικά ελλείμματα. Το δεύτερο εξάμηνο του 2024 θα είναι η ώρα των αποφάσεων για τις κεντρικές τράπεζες, για το εκλογικό σώμα των ΗΠΑ και για τους επενδυτές. Οι επιλογές που θα γίνουν τώρα θα είναι κρίσιμες για την επιτυχή πλοήγηση στο εξελισσόμενο τοπίο της τεχνητής νοημοσύνης, των μεταβολών των επιτοκίων και των αμερικανικών εκλογών», καταλήγει η UBS.

Διαβάστε ακόμη

- Πώς θα είναι ο καιρός του Αγίου Πνεύματος 2024

- Ζέτα Μακρυπούλια: Ίσως είναι για καλό που δεν έκανα παιδί, με όλα αυτά που γίνονται θα ήμουν σαν την τρελή – Βίντεο

- Πέθανε ξαφνικά γνωστή influencer σε γιοτ στη Μάλτα

- Η Αγγελική Ηλιάδη δέχτηκε φραστική επίθεση: Ούρλιαζε και το παιδί μου τρομοκρατήθηκε – Βίντεο