Στα 22,60 ευρώ έθεσε την τιμή στόχο για τη μετοχή της ΔΕΗ η AXIA, λαμβάνοντας πλέον υπόψη τον ολικό μετασχηματισμό της εισηγμένης σε μια «πράσινη» και βιώσιμη εταιρεία με ένα ισχυρό business plan που δεν έχει ακόμη αποτιμηθεί στο ταμπλό.

Το πλαίσιο αποτίμησης της ΔΕΗ θα πρέπει να βασίζεται στη θεμελιώδη αξία των περιουσιακών της στοιχείων που μαζί με την καθετοποίηση της εταιρείας, τις συνεχιζόμενες επενδύσεις και τη θέση της στην αγορά, προσφέρουν ένα ανθεκτικό και βελτιωμένο πλαίσιο – προοπτικές κερδοφορίας. Η AXIA χρησιμοποιεί μια μέθοδο Sum – Of – The – Parts για να αποτιμήσει τη ΔΕΗ, υπολογίζοντας χωριστά την αξία κάθε μονάδας και τομέα τόσο στην Ελλάδα όσο και στη Ρουμανία, χρησιμοποιώντας μοντέλα αποτίμησης DCF ή DDM.

– Παραγωγή με καύση λιγνίτη: Ο οίκος υποθέτει ότι η κερδοφορία της παραγωγής με καύση λιγνίτη θα υποχωρήσει σταδιακά μαζί με τον ρυθμό ενσωμάτωσης των μη διασυνδεδεμένων νησιών στο ηπειρωτικό σύστημα. Ωστόσο, αυτό το σκέλος θα συνεχίσει να αποτελεί μια κερδοφόρα τεχνολογία παραγωγής για τον όμιλο που προφέρει ένα μέγεθος επαναλαμβανόμενων EBITDA της τάξεως των 50 εκατ. ευρώ μεσοπρόθεσμα, σύμφωνα με την AXIA.

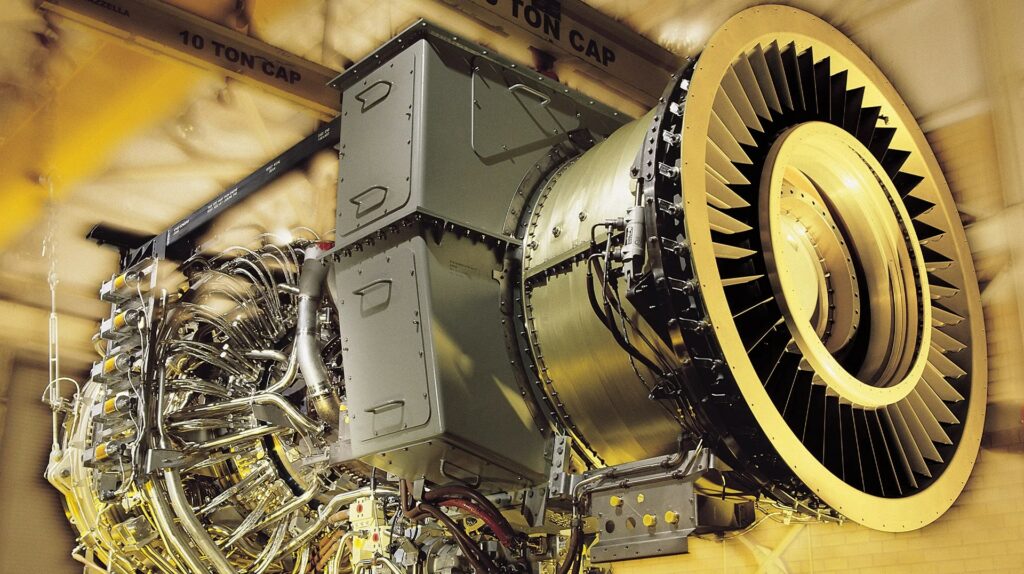

– Παραγωγή φυσικού αερίου: Το φυσικό αέριο θα συνεχίσει να αποτελεί το βασικό τμήμα του μείγματος παραγωγής ενέργειας στην Ελλάδα, τουλάχιστον στο υπόλοιπο της δεκαετίας και θα είναι καθοριστικός παράγοντας διαμόρφωσης των τιμών χονδρικής ηλεκτρικής ενέργειας παρά την αναμενόμενη τάση αποκλιμάκωσης, εξαιτίας της διείσδυσης των ΑΠΕ. «Κλειδί» για τη ΔΕΗ είναι ο νέος σταθμός ηλεκτροπαραγωγής με καύσιμο το φυσικό αέριο, ονομαστικής ισχύος 840 MW, στην Αλεξανδρούπολη (η ΔΕΗ κατέχει ποσοστό 51%) που αναμένεται να θετεί σε εμπορική λειτουργία μέχρι το 2025 – 2026. Δεδομένου ότι πρόκειται για μια πιο αποδοτική μονάδα, η AXIA βλέπει το μεγαλύτερο μέρος της παραγωγής της ΔΕΗ να προέρχεται από το νέο σταθμό CCGT μετά το 2026, με τις παλαιότερες μονάδες της εταιρείας να ρίχνουν σταδιακά τους ρυθμούς παραγωγής. Καθώς υπολογίζει σε μια χαμηλότερη παραγωγή από τις παλαιότερες μονάδες, ο συντελεστής απόδοσης του χαρτοφυλακίου μειώνεται, αλλά από την άλλη πλευρά, η κερδοφορία από αυτήν την τεχνολογία παραγωγής αυξάνεται.

– Παραγωγή λιγνίτη: Η παραγωγή λιγνίτη παραμένει μια «τροχοπέδη» στην κερδοφορία της ΔΕΗ καθώς η απόσυρση όλων των μονάδων αναβλήθηκε για να διασφαλιστεί η προμήθεια ηλεκτρικής ενέργειας της χώρας κατά τη διάρκεια της ενεργειακής κρίσης. Η διοίκηση κατέστησε σαφές ότι όλες οι λιγνιτικές μονάδες θα αποσυρθούν έως το 2026, συμπεριλαμβανομένης της νέας λιγνιτικής μονάδας, «Πτολεμαΐδα 5». Από το 2024, η AXIA υπολογίζει κυρίως στη λειτουργία της τελευταίας πιο αποδοτικής μονάδας, οδηγώντας σε μειωμένες απώλειες (σε επίπεδο EBITDA) για την τεχνολογία αυτής της γενιάς, ενώ δεν υπολογίζει ακόμη το τέλος της παραγωγής λιγνίτη από το 2026 και έπειτα.

– Μεγάλα υδροηλεκτρικά: Η ΔΕΗ έχει εγκατεστημένη ισχύ από τα μεγάλα υδροηλεκτρικά, 3,2 GW και, στο μοντέλο της, η AXIA, ενσωματώνει κανονικοποιημένη ισχύ περίπου 4 GWh σε σε ετήσια βάση (ελαφρώς χαμηλότερα από τον μέσο όρο των 4,3 GWh την περίοδο 2011 – 2021). Από τις αρχές του τρέχοντος έτους, δεν υφίστανται τα ανώτατα όρια τιμών – πλαφόν στα μεγάλα υδροηλεκτρικά (εφαρμόστηκαν ανώτατα όρια για την περίοδο μεταξύ Ιουλίου του 2022 – Δεκεμβρίου 2023 για την αντιμετώπιση της ενεργειακής κρίσης). Οι αναλυτές υπολογίζουν τα έσοδα με βάση το εκτιμώμενο SMP (με σύνεση δεν λαμβάνει προσαύξηση) και επομένως η κερδοφορία υποχωρεί χαμηλότερα τα επόμενα χρόνια ακολουθώντας την εκτιμώμενη τάση SMP. Επομένως, η εταιρική αξία που προκύπτει στο μοντέλο της για αυτήν την τεχνολογία παραγωγής είναι μάλλον συντηρητική στο 1 εκατ. ανά MW.

– Παραγωγή από ΑΠΕ στην Ελλάδα: Αυτή τη στιγμή, η ΔΕΗ έχει εγκατεστημένη ισχύ 800 MW στην Ελλάδα ενώ διαθέτει και pipeline περίπου 2,8 GW (κυρίως φωτοβολταϊκά πάρκα) για έως το 2026, το μεγαλύτερο μέρος των οποίων είναι υπό κατασκευή (1,9 GW υπό κατασκευή και 0,9 GW έτοιμο προς κατασκευή). Η AXIA ενσωματώνει το μέγεθος αυτό στο μοντέλο της, υποθέτοντας και κάποιες μικρές καθυστερήσεις, λαμβάνοντας παράλληλα υπόψη το κόστος εγκατάστασης των 1,2 εκατ. ευρώ ανά MW για αιολικά και 0,65 εκατ. ευρώ ανά MW για τα φωτοβολταϊκά πάρκα. Όσον αφορά τις αποδόσεις, οι παραδοχές της οδηγούν σε μια μη μόχλευση απόδοσης για ολόκληρο το χαρτοφυλάκιο του 8,5% περίπου (το οποίο αναμένεται να αυξηθεί σε χαμηλά διψήφια επίπεδα εάν συνυπολογιστούν τα οφέλη από την καθετοποίηση της προσφοράς). Η AXIA εντάσει επίσης την κερδοφορία που θα προκύψει την απόκτηση έργων ΑΠΕ ισχύος 500 MW στη Βουλγαρία (ή στην ευρύτερη περιοχή) με κόστος κτήσης 1,5 εκατ. ευρώ ανά MW για αυτά τα περιουσιακά στοιχεία. Εξάγουμε την αξία αυτού του υποτμήματος εκτελώντας μια άσκηση DCF (WACC – 7%).

– Παραγωγή από ΑΠΕ στη Ρουμανία: Στη Ρουμανία, η ΔΕΗ διαθέτει σήμερα μια εγκατεστημένη ισχύ 600MW περίπου και προγραμματισμένες προσθήκες 1,3GW έως το 2026, εκ των οποίων τα 84MW αφορούν την απόκτηση αιολικού πάρκου σε λειτουργία. Η πλειονότητα της νέας ισχύος που θα εγκατασταθεί θα είναι φωτοβολταϊκά αλλά η δυναμικότητα των αιολικών θα συνεχίσει να αντιπροσωπεύει το 40% περίπου του συνόλου. Οι ΑΠΕ στη Ρουμανία επωφελούνται από τις «πράσινες» πιστοποιήσεις και οι αναλυτές συμπεριλαμβάνουν αυτά τα επιπλέον έσοδα μέχρι το 2028.

– Προμήθεια στην Ελλάδα: Η διοίκηση ανέφερε ότι το μερίδιο αγοράς της ΔΕΗ στο σκέλος της προμήθειας στην Ελλάδα αναμένεται να υποχωρήσει από εκτιμώμενο 56% περίπου το 2023 στο 45% έως το 2026 λόγω της δυναμικής της αγοράς. Η AXIA θεωρεί ότι ένα σημαντικό μέρος αυτής της πτώσης σχετίζεται με συμβόλαια υψηλής τάσης, με ΔΕΗ να προσπαθεί να διατηρήσει τους πιο κερδοφόρους πελάτες της, λαμβάνοντας μέτρα για να μειώσει τους πελάτες που αποχωρούν προσφέροντας πρόσθετες υπηρεσίες. Στην προσπάθεια αυτή στοχεύει η εξαγορά της εταιρείας λιανικής πώλησης ηλεκτρονικών ειδών Κωτσόβολος, καθώς και οι επενδύσεις που πραγματοποιούνται στον τομέα της προμήθειας. Για τη ΔΕΗ, η εμβέλειά της στην αγορά προμήθειας είναι βασικό μέρος του μοντέλου καθετοποίησης και μοχλός του σχεδίου ανάπτυξης ΑΠΕ (δηλαδή διεταιρικά PPAs). Να σημειωθεί ότι για το 2023, οι αναλυτές εκτιμούν ότι η ΔΕΗ θα φτάσει σε προμήθεια τα 3 TWh στην Ελλάδα. Στο μοντέλο τους, υπολογίζουν σε μια σταδιακή μείωση του μεριδίου αγοράς αλλά με προοδευτική αύξηση του περιθωρίου EBITDA (τερματικό πολλαπλάσιο στο 4,5x – WACC που εφαρμόζεται είναι στο 13,5%).

– Προμήθεια στη Ρουμανία: Στη Ρουμανία, η ΔΕΗ διαθέτει μια μακροχρόνια συμβόλαια, πουλώντας 11 TWh ενέργειας σε ετήσια βάση, επομένως οι αναλυτές εκτιμούν ότι η εταιρεία βρίσκεται στα 9,5 TWh περίπου σε αυτή την αγορά. «Θα περιμέναμε κάποια βελτίωση των περιθωρίων λόγω της ομαλοποίησης των συνθηκών της αγοράς, αλλά ακολουθώντας μια συντηρητική προσέγγιση εφαρμόζουμε μια μικρή αύξηση του περιθωρίου EBITDA τα επόμενα χρόνια. Αποτιμάμε αυτό τον τομέα, λαμβάνοντας υπόψη τις ταμειακές ροές μέχρι το 2030 και στη συνέχεια εφαρμόζοντας ένα τερματικό πολλαπλάσιο στο 4,5x. Το WACC που εφαρμόζεται είναι στο 13,5%», αναφέρουν οι αναλυτές.

– ΔΕΔΔΗΕ: Η αποτίμηση βασίζεται στην εκτέλεση του προβλεπόμενου business plan που οδηγεί σε υψηλότερη κερδοφορία. Το τρέχον RAB (Ρυθμιζόμενη Περιουσιακή Βάση) εκτιμάται στα 3,1 δισ. ευρώ περίπου που θα αυξηθεί στα 3,8 δισ. ευρώ έως το 2026. Στο μοντέλο της AXIA, το WACC (συντελεστή απόδοσης κεφαλαίου) για το RAB από το 7,66% το 2024 μειώνεται σταδιακά στο 6,7% έως το 2030 (στα επίπεδα του WACC, που εφαρμόστηκαν αρχικά στην τρέχουσα κανονιστική περίοδο). «Σημειώστε ότι για να προκύψει το equity value του ΔΕΔΔΗΕ υπολογίζουμε την εταιρική αξία ολόκληρου του ομίλου ενσωματώνοντας στο καθαρό χρέος του ομίλου το 100% του καθαρού χρέους του ΔΕΔΔΗΕ, ενώ αφαιρούμε το ποσοστό του 49% του ΔΕΔΔΗΕ που κατέχει η Macquarie».

– Δίκτυο διανομής στη Ρουμανία: Επί του παρόντος, το RAB της μονάδας στη Ρουμανία εκτιμάται σε 1,2 δισ. ευρώ και αναμένεται να αυξηθεί ελαφρώς στα 1,3 δισ. ευρώ έως το 2026 μετά από μια χρονική υστέρηση των επενδύσεων που προκλήθηκε επίσης από τις φετινές εθνικές εκλογές που θα καθυστερήσουν επίσης τη λήψη αποφάσεων για τις ρυθμιζόμενες επιστροφές. Το υπό εξέταση WACC είναι στο 6,39% το 2024, με τους αναλυτές να υπολογίζουν σε αύξηση στο 7% έως το 2026 πριν υποχωρήσουμε στο 6,5% έως το 2030.

– Κωτσόβολος: Η AXIA επισημαίνει πως δεν ενσωματώνει ακόμη την Κωτσόβολο στο μοντέλο αποτίμησή της, καθώς η εξαγορά αναμένεται να ολοκληρωθεί αργότερα μέσα στο 2024.

Ως προς στο σκέλος των υποχρεώσεων η AXIA προσαρμόζει και υπολογίζει στο μοντέλο της:

– καθαρός δανεισμός του ομίλου στα 3,5 δισ. ευρώ στα τέλη του 2023

– προβλέψεις για i) ολική αποκατάσταση λιγνιτωρυχείων ύψους 340 εκατ. ευρώ, αντιπροσωπεύοντας επίσης τη μεταβίβαση γης ύψους 160 εκατ. ευρώ στο Ελληνικό Δημόσιο και κατά συνέπεια την κατάργηση της σχετικής ευθύνης και ii) τις συνταξιοδοτικές υποχρεώσεις των εργαζομένων

– μειοψηφίες για i) το 49% σε μειοψηφικό ποσοστό του ΔΕΔΔΗΕ που κατέχει η Macquarie, ii) κατάσταση μειοψηφίας στην προμήθεια και διανομή στη Ρουμανία και iii) το 49% μειοψηφία στο νέο CCGT στην Αλεξανδρούπολη.

H ΑΧΙΑ φτάνει στην τιμή στόχο των 22,60 ευρώ, αναμένοντας EBITDA ύψους 849 εκατ. ευρώ από τις ΑΠΕ το 2026, συμπεριλαμβανομένων των μεγάλων υδροηλεκτρικών, στη βάση της εγκατεστημένης ισχύς των 8,9 GW περίπου. Ουσιαστικά, τα συνολικά EBITDA στο σκέλος των ΑΠΕ αντιπροσωπεύουν το 37,4% των συνολικών εκτιμώμενων EBITDA για τη συγκεκριμένη χρήση. Δεδομένου ότι τα EBITDA από τα υδροηλεκτικά αντιπροσωπεύουν το 43% των συνολικών (370 εκατ. ευρώ), οι αναλυτές νιώθουν αρκετά άνετα στο να θέσουν ένα δείκτη EV/EVITDA στο 11,5x (στο συνολικά εκτιμώμενά EBITDA για ΑΠΕ για το 2026), οδηγώντας τους σε μια αξία για αυτήν τη μονάδα στα 9,76 δισ. ευρώ.

– Τα EBITDA από το σκέλος της διανομής υπολογίζονται στα 754 εκατ. ευρώ έως το 2026 με την AXIA να εφαρμόζει ένα δείκτη EV/EVITDA στο 9x, οδηγώντας σε μια αξία ύψους 6,7 δισ. ευρώ.

– Τα EBITDA στο σκέλος της προμήθεια εκτιμάται πως θα φτάσουν τα 533 εκατ. ευρώ με τους αναλυτές να εφαρμόζουν δείκτη EV/EBITDA στο 4,5x που οδηγεί σε εκτιμώμενη αξία 2,4 δισ. ευρώ. Ως προς τη θερμική μονάδα με EBITDA 127 εκατ. ευρώ, η αξία της φτάνει στα 446 εκατ. ευρώ (οι αναλυτές σημειώνουν ότι η παραγωγή λιγνίτη δεν μπαίνει πλέον στο κάδρο και το παραπάνω μέγεθος αντιπροσωπεύει την κερδοφορία που προκύπτει από τις μονάδες φυσικού αερίου καθώς και από τις μονάδες παραγωγής με καύση λιγνίτη στα νησιά). Επιπλέον η AXIA προσθέτει την αξία κτήσης της Κωτσόβολος, το καθαρό χρέος (εκτίμηση για το 2025) και τις σχετικές υποχρεώσεις, με WACC στο 7,5%.

Διαβάστε ακόμη:

- H τεράστια περιουσία του πρίγκιπα Γουίλιαμ και πόσα κερδίζει κάθε χρόνο

- Απολαυστικό βίντεο με Βίσση, Καρβέλα και Πάνια – Τα σχόλια έπεσαν φωτιά

- Αυτοί είναι οι πιο ακριβοπληρωμένοι YouTubers – Τα ποσά που ζαλίζουν

- Ημέρα του Αγίου Βαλεντίνου: Ερωτική η Ελλάδα – Αθήνα και Σαντορίνη στους top προορισμούς