Short Squeeze ή αλλιώς ένα ακόμη παραθυράκι προκειμένου το έξπυνο χρήμα να την κάνει με ελαφρά, την ώρα που το ποίμνιο πλανάται πως τα χειρότερα πέρασαν…

Τις τελευταίες εβδομάδες risk assets παγκοσμίως -μετοχές, κρυπτονομίσματα κλπ- καταγράφουν ένα σχετικά ήπιο ανοδικό ριμπάουντ. Ξάφνου στα χείλη όλων η γνώριμη ατάκα: “η bear market τελείωσε”.

Τόσο απλά. Το μέχρι πρότινος κοιμισμένο ποίμνιο “ξύπνησε” πριν κανα μήνα και μπήκε σε mode πανικού, συνειδητοποιώντας ότι “έρχεται βαρύς χειμώνας“. Αυτό είναι βέβαια θλιβερό και αστείο ταυτόχρονα, αφού φυσικά τα σινιάλα μιας βαριάς ύφεσης ξεκινήσαν τουλάχιστον δύο χρόνια πριν. Το ότι οι μάζες ενεργοποιήθηκαν ξαφνικά μπροστά στον πραγματικό κίνδυνο δεν αλλάζει το γεγονός ότι η κατάσταση είχε ήδη κλειδώσει, και ήταν αργά.

Και από εκεί που μέχρι πριν κανά μήνα όλοι αναφωνούσαν έρχεται κραχ, τώρα ξάφνου εμφανίζονται σίγουροι πως τα χειρότερα πέρασαν, η bear market τελείωσε. Ε όχι, λυπάμαι που σας το χαλάω, αλλά όσο ανίκανοι ήταν να συνειδητοποιήσουν μια ξεκάθαρη ύφεση τότε που είχε νόημα, άλλο τόσο πλανώνται πως ο πάτος πέρασε.

Η αγορά δε λειτουγεί έτσι. Τους πάτους τους νιώθεις, στο πετσί σου. Αν πραγματικά ο S&P ή το Bitcoin είχαν πατώσει στις 3.600 μονάδες και $18.000 αντίστοιχα, πιστέψτε με, θα το είχαμε καταλάβει. Εκ των υστέρων οι περισσότεροί μας, βέβαια.

Δεν είναι μόνο οι γελοίοι όγκοι συναλλαγών που δεν πείθουν. Διότι ΠΑΝΤΑ στον πάτο μιας Bear market είναι που το έξυπνο χρήμα επανατοποθετείται με τα μπούνια, και οι τεράστιοι όγκοι προδίδουν τη μακρά συσσώρευση. Και αυτό δεν έχει συμβεί ακόμη. Διότι αυτοί οι μάγκες ξέρουν πως θα υπάρξει καλύτερη ευκαιρία για πραγματικά ΦΘΗΝΕΣ αγορές.

Δεν είναι το ότι το ράλι βασίζεται σε ξύλινα πόδια, σε μια δήθεν αποφασιστική Fed που προχωρά σε σύσφιξη – την ίδια Fed που επανειλλημένως ψεύδονταν όσον αφορά τις προθέσεις της.

Κυρίως είναι το αλάνθαστο συλλογικό συναίσθημα της μάζας. Η οποία πάντα νιώθει μέγιστη ευφορία λίγο πριν το γκρεμό, και το μέγιστο φόβο όταν τα νερά έχουν πλέον καθαρίσει. Αντίστοιχα ΠΑΝΤΟΤΕ ΜΑ ΠΑΝΤΟΤΕ πριν τον πραγματικό πάτο έχουμε παγίδες – bull traps. Και ειδικά σε μια τόσο μεγάλη bull market (τη μεγαλύτερη στην ιστορία) είναι μαθηματικά αδύνατον να μην υπάρξουν παγίδες. Διότι πολύ απλά το εγκλωβισμένο χρήμα της Wall Street είναι ΤΟΣΟ ΠΟΛΥ που είναι πρακτικά αδύνατον να ρευστοποιηθεί με τη μία.

Αν μη τι άλλο θα χρειαστούν πολλές παγίδες, πολλά ψεύτικα ράλι, προκειμένου οι μάγκες να ξεφορτωθούν σιγά σιγά τις θέσεις τους, πριν τη μεγάλη έξοδο (και επανείσοδο φυσικά).

Τούτο δω είναι ένα από αυτά. Πείτε το sucker rally, πείτε το Short Squeeze, αναλαμπή, ό,τι νομίζετε, πάντως ΥΓΙΗΣ ΑΝΑΠΤΥΞΗ και πόσο μάλλον το ανοδικο ριμπάουντ

που περιμένουμε δεν είναι. Είναι μια παγίδα για ψαράκια. Μόνο οι υπομονετικοί θα ωφεληθούν.

Το radar θα επιβεβαιωθεί ΚΑΙ ΣΕ ΑΥΤΟ όπως έχει συστηματικά αποδείξει τα τελευταία χρόνια, εδώ θα είμαστε… Όσοι πονάτε το βιος σας, αναμένετε αναγνώριση. Οι υπόλοιποι γιούρια κι όπου σας βγάλει…

Οι insiders κάνουν ντάμπινγκ (dump)

Από τα χαμηλά στα μέσα του Ιουνίου, οι μετοχές διαγράφουν ανοδική πορεία βάσει διαφόρων αφηγημάτων: από το ότι ο πληθωρισμός έχει κορυφωθεί μέχρι το ότι «τα κακά είναι καλά νέα» και πως η Fed αναμένεται να αλλάξει στάση χαλαρώνοντας τη νομισματική πολιτική και επιβραδύνοντας τις επιτοκιακές αυξήσεις στο μέλλον…

Ως αποτέλεσμα, αρχής γενομένης από τα μέσα Ιουνίου, ο σύνθετος τεχνολογικός δείκτης Nasdaq έχει καταγράψει αύξηση περίπου 20% και οι αποδόσεις των ομολόγων βαίνουν μειούμενες, παρά τη δαμόκλειο σπάθη της ύφεσης…

Στην αμερικανική χρηματαγορά, τα short squeeze δίνουν και παίρνουν, όπως επίσης και η υπεραντιστάθμιση.

Οι στρατηγικές με άξονα τη μεταβλητότητα και τα CTAs φρόντισαν για όλα τα υπόλοιπα…

Αλλά εν προκειμένω μένει να απαντηθεί το εξής ερώτημα: πέρα από αυτές τις κινήσεις, στο περιθώριο τι άλλο συμβαίνει;

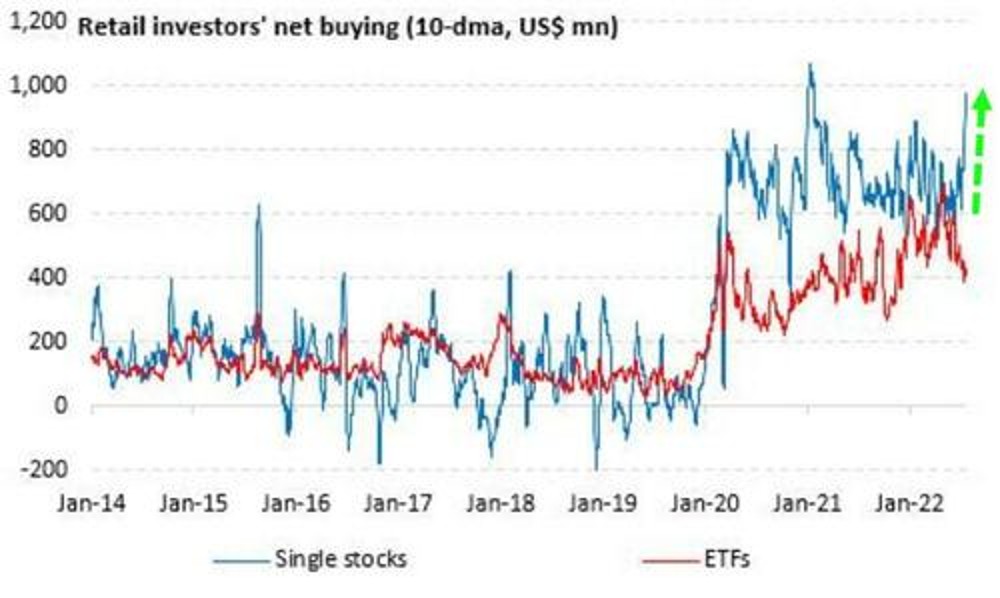

Όπως έχουμε αναφέρει, οι ροές των λιανικών επενδυτών ήταν ο κύριος μοχλός ανάκαμψης των μετοχών τις τελευταίες ημέρες.

Οι συνολικές αγορές ήταν σταθερά πάνω από τον ετήσιο μέσο όρο (1,36 δισεκ. ευρώ τις τελευταίες πέντε ημέρες), ενώ η εστίαση ήταν σε τεχνολογικές μετοχές όπως TSLA, NVDA, AAPL, AMD και AMZN.

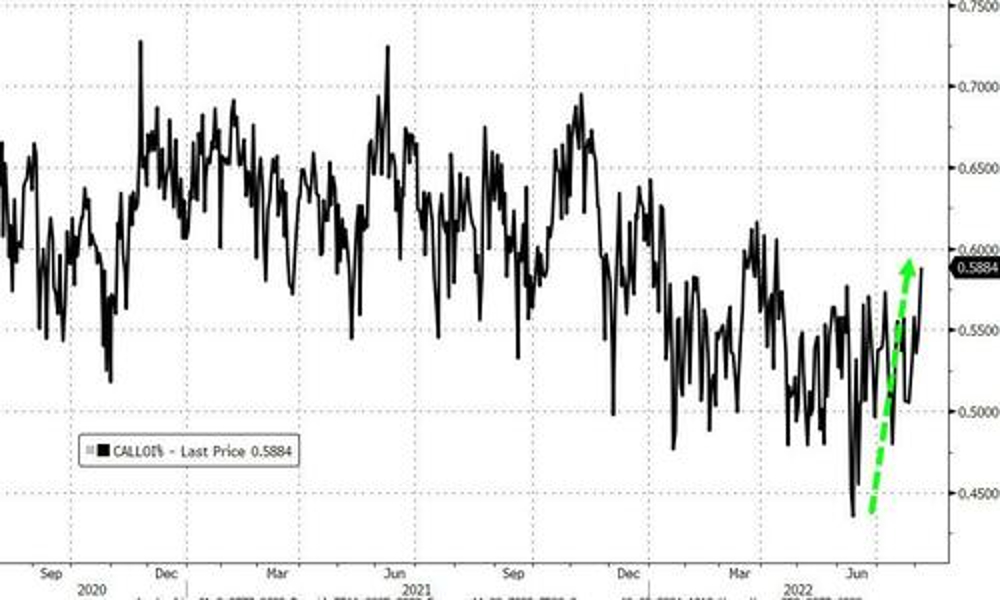

Επιπλέον, η Goldman Sachs επεσήμανε ότι βλέπουν για άλλη μια φορά μεγάλες αγορές σε call options, με τα επίπεδα πληθωρικότητας να φτάνουν σποραδικά εκείνα που παρατηρήθηκαν κατά τη διάρκεια της τρέλας των meme stock το 2021.

Η Susquehanna επιβεβαίωσε «ότι οι μικρομέτοχοι δίνουν ώθηση στις μετοχές.

Και τώρα ξέρουμε ποιος πουλούσε…

Σύμφωνα με το Bloomberg, ενώ ο S&P 500 είχε τον καλύτερο μήνα του από τις εκλογές του 2020, οι insiders της αγοράς συνέχισαν να πωλούν τις μετοχές τους με ταχύτερο ρυθμό από ό,τι τις αγόρασαν.

Σύμφωνα με στοιχεία που συγκέντρωσε η Washington Service, οι πωλήσεις ξεπέρασαν τις αγορές κατά 2,3 φορές, ήτοι με πολύ μεγαλύτερο ρυθμό από τότε που ξεκίνησε το selloff στην αγορά τον Ιανουάριο.

Οι συναλλαγές των insiders παρέχουν μια πρώιμη ανάγνωση για την κατεύθυνση της αγοράς προϊόντος του χρόνου.

«Με ενοχλεί το γεγονός ότι κατά τη διάρκεια αυτού του ράλι οι insiders δεν αγοράζουν τις μετοχές τους» είπε ο Jim Paulsen, επικεφαλής επενδυτικής στρατηγικής του Leuthold Group.

Έτσι, για άλλη μία φορά οι μικρομέτοχοι θα καταλήξουν στο… μηδέν.

«Υποψιαζόμαστε ότι θα μπορούσε να υπάρξει σημαντικός πόνος για όσους αγοράζουν στην πτώση.

Και αν όλα είναι τόσο απίστευτα, γιατί οι insiders κάνουν ντάμπινγκ τις μετοχές και ανακοινώνουν μαζικές απολύσεις;» δηλώνει ο Kim Forrest, επικεφαλής επενδύσεων στην Bokeh Capital Partners.

Τα χειρότερα έρχονται

Σε μια ζοφερή προειδοποίηση για το τι θα ακολουθήσει σε οικονομία και αγορές προβαίνει ο αναλυτής του MarkeWatch Mark Hulbert, καταλήγοντας πως τα χειρότερα έρχονται…

Όπως αναφέρει, οι επενδυτές αναμένεται να πενθήσουν πολύ ακόμη πριν η bear market… αφήσει την τελευταία της πνοή…

Kαι εξηγείται: Σύμφωνα με τα πέντε στάδια της θλίψης που προκαλεί η bear market, την οποία δοκίμασε η Wall Street στα μέσα Μαΐου, αυτήν τη στιγμή βρισκόμαστε στο τρίτο στάδιο.

Ποια είναι τα άλλα επίπεδα;…

Συνελόντι ειπείν, σύμφωνα πάντα με την αείμνηστη Ελβετοαμερικανίδα ψυχίατρο Elisabeth Kübler-Ross, αυτά είναι: η Άρνηση, ο Θυμός, η Διαπραγμάτευση, η Κατάθλιψη και, εντέλει, η Αποδοχή.

Βέβαια, το να κρίνουμε πού βρίσκεται το χρηματιστήριο βάσει αυτής της διαδικασίας των ψυχικών σταδίων δεν είναι… επιστήμη.

Άλλωστε, οι επενδυτές μπορεί να είναι πιο μπροστά ή πιο πίσω.

Στα μέσα Μαΐου, μπορούσαμε να αρνηθούμε την ύπαρξη της bear market, καθώς ο δείκτης βαρόμετρο S&P 500 της Wall Street δεν είχε υποχωρήσει 20% έναντι των ιστορικών υψηλών του.

Όμως, πλέον, οι περισσότεροι επενδυτές έχουν προχωρήσει πέρα από τα στάδια ένα και δύο.

Πέρασαν έξι εβδομάδες από τότε που ο S&P 500 ικανοποίησε το κριτήριο της bear-market, με τους μετέχοντες στην αγορά να εστιάζουν πλέον στο πώς θα καταφέρουν να επιβιώσουν.

«Οι επενδυτές ανακατευθύνουν τις ενέργειές τους στο να καταλάβουν εάν μπορούν να διατηρήσουν τον τρέχοντα τρόπο ζωής τους παρά την αποεπένδυση.

Οι συνταξιούχοι επανεξετάζουν τα οικονομικά τους σχέδια για να δουν πώς μπορούν να αποφύγουν την απώλεια χρημάτων».

Εν προκειμένω αξίζει κανείς να θυμηθεί πρόσφατο tweet από τον Ryan Detrick, τον οξυδερκή επικεφαλής αναλυτή στην Carson Group.

Αυτός επεσήμανε ότι, από το 1982, το χρηματιστήριο έχει ανακάμψει από τις bear markets εντός πέντε μηνών ή λιγότερο όταν όμως οι απώλειες ήταν μικρότερες από 30%.

Δεδομένου ότι ο S&P 500 στα μέσα Ιουνίου ήταν -24% κάτω από το υψηλό όλων των εποχών, αυτό το στατιστικό φαίνεται να είναι «καλά νέα», αφού υποδηλώνει ότι οι μετοχές ενδέχεται να επιστρέψουν σε νέα ιστορικά υψηλά, μέχρι το τέλος του έτους.

Με άλλα λόγια, η bear market δεν είναι τελικά τόσο κακή εφόσον οι απώλειες δεν υπερβαίνουν το 30% – αυτή είναι μια κλασική προοπτική «διαπραγμάτευσης».

Όπως τόνισε η Kübler-Ross, στο στάδιο της διαπραγμάτευσης προσπαθούμε να ανακτήσουμε τον έλεγχο μιας κατάστασης διερευνώντας έναν ατελείωτο αριθμό υποθέσεων: «τι θα γινόταν αν» και «αν μόνο» κ.λ.

Ωστόσο, η προσπάθεια ελέγχου μιας bear market δεν είναι δυνατή… Όπως υποστήριξε η διακεκριμένη ψυχολόγος, αυτό το στάδιο στην πραγματικότητα δεν είναι τίποτα άλλο από μια άμυνα ενάντια στο αίσθημα πόνου.

It takes about 19 months to recover from a bear market (or near bear).

Yet, going back to 1982, if the bear doesn’t go down more than 30%, we’ve seen consistently quick recoveries.

3 months in ’82

4 months in ’90

3 months in ’98

4 months in ’11

4 months in ’18

5 months in ’20 pic.twitter.com/Cp2FyhklRn— Ryan Detrick, CMT (@RyanDetrick) July 25, 2022

Bear market ράλι ψευδαισθήσεων

Από την άλλη, δεν συντρέχουν μόνο ψυχολογικοί λόγοι για τους οποίους βρίσκουμε παρηγοριά στα bear market rally…

Σύμφωνα με τον Detrick, πρέπει κανείς να καταφύγει σε τέσσερα συμπεράσματα διά τεσσάρων ερωτήσεων:

Γιατί να επιλέξετε το 1982 ως όριο; Αν δεν υπάρχουν σοβαροί θεωρητικοί ή στατιστικοί λόγοι για να το κάνετε αυτό, εστιάστε σε μια μεγαλύτερη βάσης δεδομένων.

Σε αυτή την περίπτωση, η εικόνα η οποία θα προκύψει θα είναι πολύ διαφορετική…

Για παράδειγμα, στη bear market από τον Σεπτέμβριο του 1976 έως τον Μάρτιο του 1978, ο S&P 500 έχασε 19%, αλλά, σύμφωνα με τον Detrick, χρειάστηκαν 17 μήνες για να ανακτηθούν οι απώλειες.

Και, βέβαια, αν λάβει κανείς υπόψη τον πληθωρισμό, η ανάκαμψη κράτησε πολύ περισσότερο.

Σύμφωνα με πρόχειρους υπολογισμούς, με την απόδοση προσαρμοσμένη στα μερίσματα και τον πληθωρισμό του S&P 500, χρειάστηκαν σχεδόν τέσσερα χρόνια για να συνέλθει η αγορά

Δεν πρέπει να αναγνωριστεί η Ομοσπονδιακή Τράπεζα των ΗΠΑ ότι βοήθησε τη χρηματιστηριακή αγορά να ανακάμψει γρήγορα;

Πάρτε για παράδειγμα την bear market Φεβρουαρίου-Μαρτίου 2020, η οποία ξεπέρασε κατά πολύ το όριο ζημιών του 30%.

Ωστόσο, η πλήρης ανάκαμψη χρειάστηκε μόλις πέντε μήνες για να πραγματοποιηθεί και η χαλαρή νομισματική πολιτική της Fed αξίζει τη μερίδα του λέοντος.

Στην πραγματικότητα, θα μπορούσε κανείς να υποστηρίξει ότι ο κυρίαρχος παράγοντας πίσω από αυτή τη γρήγορη ανάκαμψη είναι η Fed και όχι το μέγεθος της απώλειας της προηγούμενης bear market.

Ωστόσο, τώρα αυτή η πιθανότητα παρέμβασης της Fed δεν διαφαίνεται στον νομισματικό ορίζοντα… λόγω πληθωρισμού.

Η κατώτατη γραμμή; Είναι δυνατό να «τεμαχίσει» κανείς τα ιστορικά δεδομένα με πολλούς και διαφορετικούς τρόπους για να στηρίξει υποθέσεις…

Όταν ο Adlai Stevenson, ήταν υποψήφιος των Δημοκρατικών για Πρόεδρος των ΗΠΑ στις εκλογές του 1952 και του 1956, κορόιδευε τους αντιπάλους του, λέγοντας: «Εδώ είναι το συμπέρασμα στο οποίο θα βασίσω τα δεδομένα μου».

Τίποτα από αυτά δεν σημαίνει ότι η χρηματιστηριακή αγορά δεν θα μπορούσε να πραγματοποιήσει ένα ισχυρό ράλι τις επόμενες εβδομάδες.

Αλλά, οι επενδυτές πρέπει να είναι σε επιφυλακή για τα δύο τελευταία στάδια της bear market – κατάθλιψη και αποδοχή – προτού ξεκινήσει μια μεγάλη νέα bull market.

Η απόλυτη παράνοια: Οι κεντρικές τράπεζες βαφτίζουν το κρέας ψάρι