Το ερώτημα που απασχολεί κάθε χρόνο τέτοια εποχή την επενδυτική κοινότητα είναι κατά πόσο θα επαληθευτεί το χρηματιστηριακό ρητό «Sell in May and go away»… Αν και όχι τόσο στατιστικά ακριβής όσο θα περίμενε κανείς, ως ρητό έχει αποδειχθεί χρήσιμο, τουλάχιστον μέχρι και την προηγούμενη δεκαετία, προτού η τρέλα αντικαταστήσει τη λογική και τα χρηματιστήρια έπαψαν να δίνουν σημασία στα θεμελιώδη…

Εάν είστε επενδυτής ίσως θελήσετε να παραμείνετε στο περιθώριο μέχρι το φθινόπωρο, επειδή τότε θα υπάρξει μια αξιοπρεπής πιθανότητα οι αγορές να έχουν υποχωρήσει τους ενδιάμεσους μήνες, λέει το ρητό. Ιστορικά πάντως, οι μετοχές τείνουν να αυξάνονται περισσότερο από ό,τι να υποχωρούν. Προφανώς, δεν πρέπει ποτέ να αφήνουμε τους εμπειρικούς κανόνες να παρακάμπτουν τα θεμελιώδη.

Ωστόσο, υπάρχουν στιγμές που τα θεμελιώδη μπορεί να είναι αρκετά θολά, και υπάρχει καλός λόγος να πιστεύουμε ότι βρισκόμαστε σε μια τέτοια περίοδο αυτή τη στιγμή.

Από την άλλη, όπως είπαμε, ζούμε σε μια “ανάποδη” εποχή που τα θεμελιώδη φωνάζουν “κατάρρευση”, αλλά οι μετοχές φουσκώνουν. Με τι φουσκώνουν; Δεν έχει σημασία. Σημασία έχει πως όταν κυριαρχεί η τρέλα, κάνεις κι εσύ τον τρελό, διαφορετικά αν πας κόντρα στο κυρίαρχο αφήγημα, μόνο χαμένος βγαίνεις…

Πολλοί σπουδαίοι παίχτες της Wall Street προέβλεψαν στη μετακόβιντ εποχή μια βίαια προσγείωσή της (έπειτα από μακροχρόνια bull market), αλλά αυτή δεν ήρθε, όχι ακόμη τουλάχιστον. Την ίδια στιγμή, ακόμη και οι αιώνια αισιόδοξοι συμφωνούν πως η άνοδος των τελευταίων χρόνων μόνο υγιής δεν είναι (χωρίς βέβαια να τους “χαλάει” αυτό), γεγονός όμως που ενισχύει το σενάριο μιας βίαιης επερχόμενης πτώσης (όταν αυτή έρθει), αφού στην πραγματικότητα η τωρινή άνοδος δεν είναι παρά ένα μεγάλο Short Squeeze πριν το φινάλε.

Αυτή τη στιγμή τα θεμελιώδη υποδεικνύουν πως η παγκόσμια οικονομία μπορεί τεχνικά να βιώνει μια μεταποιητική ύφεση. Παράλληλα, οι δείκτες των υπηρεσιών παραμένουν ισχυροί και μάλιστα σε ορισμένες περιπτώσεις επιταχύνονται. Οι περισσότεροι οικονομολόγοι πιστεύουν πως ο πληθωρισμός πλέον θα επιβραδύνεται.

Οι αγορές φαίνονται αρκετά πεπεισμένες ότι οι περισσότερες κεντρικές τράπεζες είτε «τελείωσαν» με την αύξηση των επιτοκίων ή πλησιάζουν στο τέλος του τρέχοντος κύκλου. Αυτό φυσικά αποτελεί “καλή” είδηση για όσους παίζουν μετοχές. Όμως οι παίχτες πουλάνε στην είδηση, δεν αγοράζουν (μόνο προεξοφλούν)…

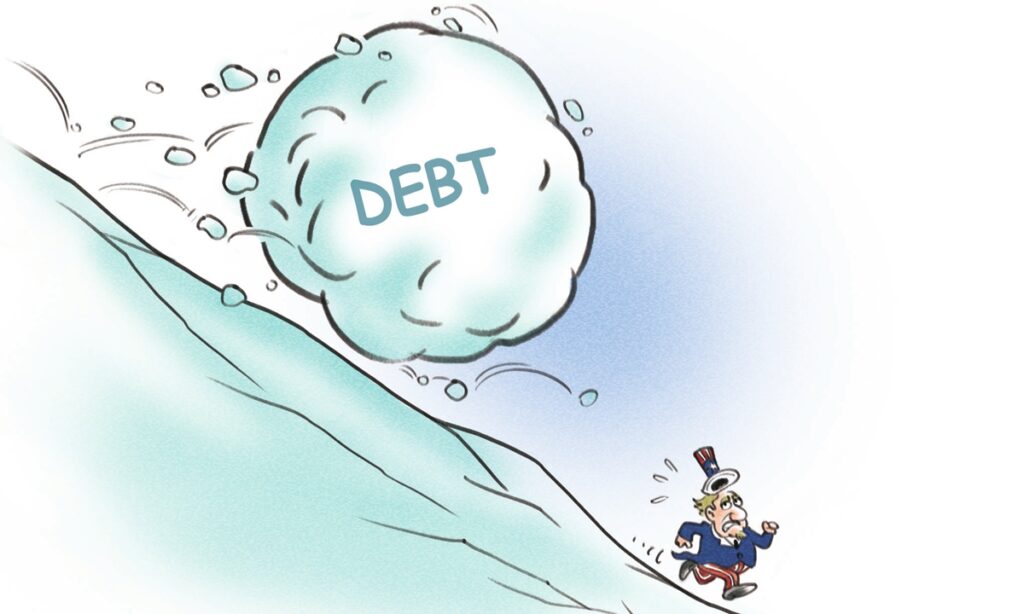

Από την άλλη έχουμε το κρίσιμο ζήτημα του αμερικανικού χρέους, συγκεκριμένα του ορίου του (που όλο το ανεβάζουν). Το λεγόμενο “ταβάνι” χρέους (debt ceiling), που στην ουσία επιτρέπει στο ομοσπονδιακό κράτος των ΗΠΑ να “δανείζεται” κατά το δοκούν (στην πράξη να τυπώνει αβέρτα χρήμα, προκαλώντας φυσικά πληθωρισμό), όποτε “έχει ανάγκη” (συνέχεια δηλαδή), προκειμένου να πληρωθούν συντάξεις, δημόσιες υπηρεσίες κλπ κλπ.

Τα τελευταία χρόνια έχει καταντήσει σχεδόν αστείο, ας το “κλείσουν το μαγαζί” που λέμε. Διότι ποιο το νόημα να υπάρχει όριο χρέους, αν είναι να το ανεβάζουν συνεχώς; Είναι σαν να “δανείζεται” κάποιος από ένα φίλο ή το μπακάλικο της γειτονιάς του, και να λέει κάθε φορά “μέχρι εδώ τελευταία φορά”, αλλά την επόμενη εβδομάδα απλά να ανεβάζει το όριο που μπορεί να χρεωθεί. Από τη στιγμή που ο δανειζόμενος δεν παράγει εισοδήματα, δεν είναι βιώσιμος, και πάντα θα “βάζει” μέσα τους άλλους.

Οποιοδήποτε “δημόσιο” είναι μη βιώσιμο. Απομυζά τους γύρω του, μέσω των φόρων. Στην περίπτωση του αμερικανικού κράτους, λαμβάνει και μέσα από το τύπωμα χρήματος, χάρη στο δολάριο. Κάθε φορά που ο Μπάιντεν ή ο οποιοσδήποτε θέλει να χρηματοδοτήσει κάποιο “πράσινο” σχέδιο ανάπτυξης ή να πληρώσει τους αμέτρητους κρατικοδίαιτους (ναι, δεν είναι μόνο η Ελλάδα έτσι) ή οτιδήποτε, απλά “τυπώνει” φρέσκα δολαριάκια, αν δε φτάσουν οι φόροι. Και κάθε φορά που τυπώνει δολάρια, αυξάνει τον πληθωρισμό, ο οποίος στην πραγματικότητα είναι μια έξτρα, σιωπηλή φορολογία (πολλές φορές χειρότερη).

Αλλά για να δείτε τι καλό είναι το κράτος, θέτει από μόνο του ένα όριο στο πόσο μπορεί να “χρεωθεί”. Σα να έρχεται ένας μαφιόζος στο μαγαζί σου, και να σου λέει “κάθε μήνα θα μου δίνεις 2 χιλιάρικα, να τα ’χουμε καλά, και δε θα μιλάς. Αλλά μόνο 2 χιλιάρικα, δε θα σου ζητήσω παραπάνω!”

Τι γίνεται όμως όταν ο μαφίοζος χρειάζεται κι άλλα λεφτά (διότι ποτέ δεν του φτάνουν); Πολύ απλά αθετεί τη συμφωνία του (η οποία συμφωνία εξ αρχής ήταν για εφέ), και ανεβάζει το όριο. Αυτό είναι με απλά λόγια του περίφημο ταβάνι χρέους.

Κανείς δεν πιστεύει ότι θα χρεοκοπήσουν οι ΗΠΑ…

Και αυτές τις μέρες συζητιέται τι θα γίνει επιτέλους με αυτό. Ήδη αυξήθηκε “εκτάκτως” πριν κάτι μήνες, πάει να αυξηθεί ξανά τώρα… Από τη μία πολλές φωνές θα πουν: “και τι θες; να μην πληρωθούν οι υπάλληλοι στα υπουργεία, τις δημόσιες υπηρεσίες, να μην έχει η κυβέρνηση λεφτά να φτιάξει κανά δρόμο;”

Και είναι φυσικά και τα φιλαράκια της κυβέρνησης, οι μεγαλοεπενδυτές της Wall Street, οι οποίοι φυσικά και θέλουν το αμερικανικό κράτος να “δανείζεται” και να τυπώνει και να χρεώνεται στον αιώνα τον άπαντα, προκειμένου να ταϊζονται με φθηνό χρήμα οι πλασματικά φουσκωμένες μετοχές τους, που εδώ και χρόνια έχουν αποσυνδεθεί εντελώς από την πραγματική οικονομία και τα θεμελιώδη.

Χέστηκαν αν όλη αυτή η άρρωστη, μη βιώσιμη κατάσταση εκθετικά διογκωμένου χρέους και πληθωρισμού δεν οδηγεί πουθενά και τελικά θα συνθλίψει όχι μόνο τη μέση τάξη αλλά τη δυτική κοινωνία γενικότερα. Αυτοί να περάσουν καλά μερικές δεκαετίες, να φτιαχτούν και τα δισέγγονα τους, κι ας καταρρεύσει ο δυτικός πολιτισμός όπως ακριβώς κατέρρευσε η Ρωμαϊκή αυτοκρατορία.

Από την άλλη είμαστε εμείς, οι “τρελοί” πλέον σε μια ανάποδη εποχή, που λέμε πως δεν είναι ότι δε θέλουμε να πληρωθούν οι δημόσιοι υπάλληλοι. Αλλά αυτή η κατάσταση δεν πάει πουθενά. Και δεν είναι απλά το αμερικανικό κράτος. Είναι η Δύση γενικότερα. Ό,τι συμβαίνει στο δολάριο, συμβαίνει και στο ευρώ. Πρέπει να βρεθεί λύση όχι απλά με το όριο χρέους, αλλά με το πως δουλεύουν το κράτος και τα δημοσιονομικά γενικότερα.

Αυτές τις μέρες λοιπόν συζητούν ακριβώς αυτό. Λέμε τώρα. Μας κοροϊδεύουν πίσω από κλειστές πόρτες. Τίποτα δε θα γίνει, όπως πάντα, διότι πολύ απλά δεν έχει φτάσει ακόμη ο κόμπος στο χτένι. Θα συνεχίσουν να χρεώνονται και να χρεώνουν μέχρι να καταρρεύσει αυτή η ανεστραμμένη πυραμίδα στα κεφάλια όλων μας. Κι η ώρα αυτή ζυγώνει, όλο και γρηγορότερα. Πολύ απλά δείτε την τάση.

Μέχρι πριν μερικά χρόνια, το ζήτημα αύξησης του ορίου χρέους προέκυπτε πολύ αραία, τόσο αραιά που κανείς δεν έδινε σημασία, ούτε καν όσοι ανέκαθεν μιλούσαμε για τη βόμβα χρέους. Πλέον το “ταβάνι χρέους” αυξάνεται κάθε τόσο. Το ταβάνι θα τρυπήσει. Αυτός που ερχόταν για δανεικά μια φορά το χρόνο, τώρα ζητάει κάθε εβδομάδα. Μαντέψτε τι κατάληξη θα έχει αυτό, και σύντομα.

Τώρα όσον αφορά τι επίδραση θα έχει βραχυπρόθεσμα στις αγορές, είναι μια άλλη ιστορία. Τα πονταρίσματα δίνουν και παίρνουν.

Η Bank of America συνιστά ψυχραιμία… Κανείς δεν πιστεύει ότι οι ΗΠΑ θα χρεοκοπήσουν στ’ αλήθεια. Εδώ που τα λέμε, οι ΗΠΑ είναι ένα κράτος βασισμένο στο χρέος, από τον Νίξον (κανόνας του χρυσού) κι έπειτα… Αν οι πολιτικές διαπραγματεύσεις για το όριο χρέους καταλήξουν σε αδιέξοδο, τότε η Fed απλά θα κάνει QE (όπως η BoE τον περασμένο Οκτώβριο)… γι’ αυτό οι επενδυτές δεν ανησυχούν.

Τα έντοκα γραμμάτια που λήγουν γύρω στον εκτιμώμενο χρόνο της ημερομηνίας Χ έχουν δείξει κάποια ανησυχία, με τις αποδόσεις των τίτλων ενός μηνός να έχουν αυξηθεί κατά περίπου 200 μονάδες βάσης σε λιγότερο από ένα μήνα. Εν τω μεταξύ, τα συμβόλαια ανταλλαγής πιστωτικών αθέτησης τιμολογούν πιθανότητα αθέτησης 3%.

Αν και αυτό μπορεί να μην φαίνεται ανησυχητικό, η εν λόγω τιμολόγηση αθέτησης είναι πολύ υψηλότερη από ό,τι το 2011 και το 2013, όταν υπήρξε τελευταία φορά τέτοιου είδους πίεσης. Ωστόσο, οι υπόλοιπες αγορές δείχνουν να εξακολουθούν να είναι αρκετά αισιόδοξες για το τελικό αποτέλεσμα. Ο S&P 500 εξακολουθεί να διατηρεί το ράλι του +7% για το έτος, ενώ ο Nasdaq 100 έχει σημειώσει άνοδο 22%. Είναι όμως πράγματι ένδειξη αισιοδοξίας αυτή η άνοδος, ή απλά ένα μεγάλο Short Squeeze;

1η Ιουνίου είναι το όριο (τότε ξεμένει το αμερικανικό δημόσιο από λεφτά και έπεται χρεοκοπία). Ενώ λοιπόν το ΥΠΟΙΚ υποτίθεται θα έχει ολοκληρώσει το φάσμα των έκτακτων ελιγμών του την 1η Ιουνίου, η πραγματικότητα μπορεί να αποδειχθεί διαφορετική, διότι είναι αδύνατο να γνωρίζει κανείς ακριβώς πότε πχ μπορεί να εισρεύσουν τα φορολογικά έσοδα.

Αυτός είναι ίσως ένας λόγος για τον οποίο οι αγορές υπολογίζουν ότι οι νομοθέτες θα κάνουν αυτό που υπαγορεύει η κοινή λογική μέχρι να έρθει η ημέρα της χρεοκοπίας. Το θέμα, όμως, είναι ότι η αμερικανική οικονομία, που ήδη αντιμετωπίζει σημαντικές αντιδράσεις από την αναταραχή στον τραπεζικό κλάδο, δεν είναι σε τόσο καλή θέση για να παίζει το κεφάλι της. Και αυτό είναι το σημείο που οι χρηματιστηριακές αγορές δεν έχουν υπολογίσει – ακόμα.

Οι ευρωπαϊκές μετοχές πάντως φαίνονται έτοιμες να σημειώσουν ράλι με φόντο την αισιοδοξία ότι θα μπορούσε να επιτευχθεί συμφωνία για το ανώτατο όριο χρέους των ΗΠΑ ήδη από αυτό το Σαββατοκύριακο, εκτιμούν οι αναλυτές, με τις αγορές σε Wall Street και Ασία να καταγράφουν ήδη σημαντικά κέρδη, προεξοφλώντας θετικές εξελίξεις.

Από την άλλη τα μεγάλα ονόματα της Wall εκβιάζουν άμεσα την κυβέρνηση, κάνοντας λόγο για “καταστροφή”, αν δεν αυξηθεί το όριο χρέους (και δε βρεθεί και μακροπρόθεσμη λύση, ήτοι να αφαιρεθεί εντελώς το όριο!) Οι ΗΠΑ έφτασαν το ανώτατο όριο των 31,4 τρισ. δολαρίων στις 19 Ιανουαρίου, αλλά η κυβέρνηση Μπάιντεν και η Βουλή των Αντιπροσώπων, υπό την ηγεσία των Ρεπουμπλικάνων, δεν μπορούν να συμφωνήσουν για τον τρόπο επίλυσης της κρίσης που έρχεται.

«Αν και η αμερικανική οικονομία είναι γενικά ισχυρή, ο υψηλός πληθωρισμός έχει δημιουργήσει πιέσεις στο χρηματοπιστωτικό μας σύστημα, συμπεριλαμβανομένων αρκετών πρόσφατων τραπεζικών χρεοκοπιών. Πολύ χειρότερα θα συμβούν αν η χώρα αθετήσει τις υποχρεώσεις του χρέους μας, γεγονός που θα αποδυναμώσει τη θέση μας στο παγκόσμιο χρηματοπιστωτικό σύστημα», γράφουν σε ανοιχτή επιστολή στον Μπάιντεν οι επιχειρηματίες.

Άντε και αυξηθεί το όριο χρέους, μετά τι;

Τέλος πάντων, όλοι ξέρουμε τι θα συμβεί, μην το κουράζουμε. Δημοκρατικοί και Ρεπουμπλικάνοι θα «συμφωνήσουν» σε νέο αυξημένο ταβάνι, και η ζωή συνεχίζεται, προς το παρόν.

Άντε και συμβεί, και παραταθεί η χρεοκοπία, μετά τι;

Η οικονομία δε θα βγει αλώβητη, όχι μόνο από την εξαντλητική αντιπαράθεση, αλλά και ως αποτέλεσμα των προσπαθειών του ΥΠΟΙΚ να επιστρέψει στις συνήθεις δραστηριότητες μόλις μπορέσει να αυξήσει τον δανεισμό.

Οι επενδυτές θα πρέπει να κάνουν αντιστάθμιση κινδύνου για τα επακόλουθα μιας λύσης της Ουάσιγκτον. Το Υπουργείο θα πρέπει να αγωνιστεί να αναπληρώσει το μειούμενο ταμειακό του απόθεμα για να διατηρήσει την ικανότητά του να πληρώνει τις υποχρεώσεις του, μέσω ενός κατακλυσμού πωλήσεων κρατικών ομολόγων.

Υπολογίζεται ότι θα ξεπεράσει κατά πολύ το 1 τρισ. δολάρια μέχρι το τέλος του τρίτου τριμήνου, η έκρηξη της προσφοράς θα αποστραγγίσει γρήγορα τη ρευστότητα από τον τραπεζικό τομέα, θα αυξήσει τα βραχυπρόθεσμα επιτόκια χρηματοδότησης και θα σφίξει τη ρευστότητα στην αμερικανική οικονομία την ώρα που αυτή βρίσκεται στα πρόθυρα της ύφεσης. Σύμφωνα με την εκτίμηση της Bank of America θα είχε τον ίδιο οικονομικό αντίκτυπο με μια αύξηση των επιτοκίων κατά ένα τέταρτο της μονάδας.

Το υψηλότερο κόστος δανεισμού στον απόηχο του πιο επιθετικού κύκλου σύσφιξης της Ομοσπονδιακής Τράπεζας των τελευταίων δεκαετιών έχει ήδη επιβαρύνει ορισμένες επιχειρήσεις και συμπιέζει σιγά σιγά την οικονομική ανάπτυξη – ενδεχόμενο μαζικής μείωσης των τραπεζικών αποθεμάτων.

Όταν επιλυθεί το όριο του χρέους, θα υπάρξει μια πολύ βαθιά και ξαφνική διαρροή ρευστότητας. Το πρόγραμμα εκκαθάρισης χαρτοφυλακίου της Fed, γνωστό ως ποσοτική σύσφιξη, και ο πόνος των υψηλότερων επιτοκίων πολιτικής, όλα αυτά θα επιβαρύνουν τα περιουσιακά στοιχεία κινδύνου καθώς και την οικονομία.

Μετά την επίλυση του προβλήματος του χρέους, το αμερικανικό απόθεμα μετρητών – ο Γενικός Λογαριασμός του Υπουργείου Οικονομικών -θα πρέπει να εκτιναχθεί στα 550 δισ. δολάρια από τα τέλη Ιουνίου από το σημερινό επίπεδο των περίπου 95 δισ. δολαρίων- και να φθάσει τα 600 δισ. δολάρια τρεις μήνες αργότερα, σύμφωνα με τις πιο πρόσφατες εκτιμήσεις του υπουργείου.

Μια ανάκαμψη θα επηρεάσει τη ρευστότητα σε όλο το χρηματοπιστωτικό σύστημα, επειδή ο σωρός μετρητών λειτουργεί όπως ο λογαριασμός επιταγών της κυβέρνησης στη Fed, καθώς βρίσκεται στην πλευρά του παθητικού του ισολογισμού της κεντρικής τράπεζας.

Όταν το Υπουργείο Οικονομικών εκδίδει περισσότερους τίτλους από όσα τεχνικά χρειάζεται κατά τη διάρκεια μιας συγκεκριμένης περιόδου, ο λογαριασμός του διογκώνεται – αφαιρώντας μετρητά από τον ιδιωτικό τομέα και αποθηκεύοντάς τα στον λογαριασμό του υπουργείου στη Fed.

Ένα άλλο σημαντικό κομμάτι του παζλ είναι η διευκόλυνση αντίστροφης συμφωνίας επαναγοράς της Fed -που ονομάστηκε RRP- στην οποία τα αμοιβαία κεφάλαια χρηματαγοράς σταθμεύουν μετρητά στην κεντρική τράπεζα κατά τη διάρκεια της νύχτας με επιτόκιο λίγο πάνω από 5%.

Αυτό το πρόγραμμα – που σήμερα ξεπερνά τα 2 τρισεκατομμύρια δολάρια – αποτελεί επίσης υποχρέωση της Fed. Έτσι, αν ο λογαριασμός του Δημοσίου αυξηθεί, αλλά τα RRP μειωθούν, τότε η αποστράγγιση των αποθεματικών είναι μικρότερη. Αλλά ο Matt King της Citigroup λέει ότι η τάση των ταμείων να διατηρούν μετρητά στα RRPs πιθανότατα θα παραμείνει, γεγονός που θα μπορούσε να σημαίνει μια σημαντική διαρροή στα τραπεζικά αποθέματα όταν τα μετρητά του Υπουργείου Οικονομικών κάνουν άλματα.

Και αυτό θα έρθει καθώς οι μεγάλες κεντρικές τράπεζες έχουν ήδη απομυζήσει ρευστότητα μέσω επιθετικών εκστρατειών σύσφιξης και προσπαθειών για τη διευθέτηση των ισολογισμών τους. “Μετατοπιζόμαστε από έναν πολύ σημαντικό ουραίο άνεμο της ρευστότητας των παγκόσμιων κεντρικών τραπεζών τους τελευταίους έξι μήνες σε πιθανότατα έναν σημαντικό αντίθετο άνεμο”, δήλωσε ο King, στρατηγικός αναλυτής των παγκόσμιων αγορών.

“Αυτό που μας ενδιαφέρει πραγματικά είναι τα αποθέματα, τα οποία θα πρέπει να μειώνονται. Έτσι, τείνω έντονα προς την απομάκρυνση από τον κίνδυνο σε αυτό το σημείο. Εάν τα χρηματικά ταμεία δεν τραβήξουν μετρητά από τα RRPs για να αγοράσουν κάποια από τα νεοεκδοθέντα γραμμάτια, αυτό θα “αποστραγγίσει αναλογικά περισσότερα τραπεζικά αποθέματα” και θα αναγκάσει τη Fed να επανεξετάσει το περίπου ενός έτους πρόγραμμα ποσοτικής σύσφιγξης”.