Μία από τις πολλές τεκτονικές αλλαγές που βιώνει ο πλανήτης από την πανδημία κι έπειτα αποτελεί ο επαναπροσδιορισμός της παγκόσμιας αγοράς πετρελαίου. Αυτή τη στιγμή γινόμαστε μάρτυρες του μεγαλύτερου ανασχηματισμού των εμπορικών ροών του μαύρου χρυσού από την εποχή του αραβικού εμπάργκο του ’70. Μια ακόμη νέα “κανονικότητα” που δε θα αρέσει σε πολλούς (μαντέψτε ποιους) κι από την οποία δεν υπάρχει γυρισμός στην παλιά (καλή) εποχή.

Την εποχή του ελεύθερου εμπορίου ενέργειας. Αυτά που ξέρατε ξεχάστε τα… Η λέξη κλειδί “ελευθερία” δε χαρακτηρίζει τυχαία σχεδόν όλες τις πτυχές της μετα-κόβιντ ζωής, που μας βρίσκει σε μια (δυστοπική για πολλούς) κοινωνία όλο και περισσότερων περιορισμών, αντιστρόφως αναλόγων της “προόδου”, θα έλεγε κανείς.

Από την άλλη, γούστα είναι αυτά, και στην τελική δεν έχει νόημα μονίμως να εξιδανικεύουμε και νοσταλγούμε το παρελθόν. Είμαστε εδώ, τώρα, και πρέπει να αναγνωρίσουμε τα νέα δεδομένα, να προσαρμοστούμε σε αυτά και να κοιτάξουμε πως θα επιβιώσουμε ή και επωφεληθούμε από τις ανατρεπτικές αλλαγές της παγκόσμιας αγοράς.

Η ρωσική εισβολή λοιπόν και οι επακόλουθες κυρώσεις στις εξαγωγές ρωσικού πετρελαίου σηματοδοτούν την αλλαγή στους παγκόσμιους εμπορικούς δρόμους πετρελαίου.

Τις τελευταίες σχεδόν πέντε δεκαετίες το πετρέλαιο έρρεε λίγο πολύ ελεύθερα από οποιονδήποτε προμηθευτή σε οποιονδήποτε πελάτη στον κόσμο, εκτός από τις κυρώσεις στο Ιράν και τη Βενεζουέλα τα τελευταία χρόνια. Αυτό το ελεύθερο εμπόριο ενέργειας έχει πλέον τελειώσει, μετά τη ρωσική επιθετικότητα και τις δυτικές κυρώσεις που ακολούθησαν, συν την αμετάκλητη απόφαση της Ευρώπης να διακόψει την εξάρτησή της από τη ρωσική ενέργεια με οποιοδήποτε κόστος.

Ψυχρός πόλεμος στο πετρέλαιο

Ένα νέο Σιδηρούν Παραπέτασμα ανατρέπει τώρα τις ροές πετρελαίου καθώς η Ευρώπη στρέφεται προς τις ΗΠΑ, τη Μέση Ανατολή και την Αφρική (και βασικά σε όλους αυτούς που δεν είναι Ρωσία) για προμήθεια πετρελαίου. Η Ε.Ε. ενέκρινε την περασμένη εβδομάδα ένα πακέτο κυρώσεων για να σταματήσει την εισαγωγή ρωσικού αργού πετρελαίου μέσω θαλάσσης εντός έξι μηνών και ρωσικών προϊόντων πετρελαίου εντός οκτώ μηνών.

Σε ένα πολύ πιο εκτεταμένο μέτρο στο πακέτο κυρώσεων, η Ε.Ε. απαγορεύει επίσης στους φορείς εκμετάλλευσης της Ε.Ε. να ασφαλίζουν και να χρηματοδοτούν την αποστολή ρωσικού πετρελαίου σε τρίτες χώρες μετά από μια εξάμηνη περίοδο εκκαθάρισης.

Το Ηνωμένο Βασίλειο πρόκειται επίσης να ενταχθεί στην απαγόρευση ασφάλισης αφού το ίδιο και η Ευρωπαϊκή Ένωση φέρεται να συμφώνησαν να κλείσουν από κοινού την πρόσβαση της Ρωσίας στην ασφάλιση των φορτίου του πετρελαίου. Το Ηνωμένο Βασίλειο φιλοξενεί μια λέσχη ασφαλιστών που καλύπτει το 95% της παγκόσμιας ασφαλιστικής αγοράς αποστολών πετρελαίου.

Αυτή η κίνηση αναμένεται να καταστήσει πιο δύσκολες τις αποστολές ρωσικού πετρελαίου σε χώρες που επιθυμούν να πάρουν το πετρέλαιο της, κυρίως στην Ασία, όσον αφορά την κάλυψη της ευθύνης, και θα μπορούσε να ωθήσει τους αγοραστές στην Ινδία και την Κίνα να ζητήσουν ακόμη πιο έντονες εκπτώσεις στο ρωσικό αργό.

Μέχρι το τέλος αυτού του έτους η Ευρώπη αναμένει να έχει ουσιαστικά απαγορεύσει το 90% όλων των εισαγωγών ρωσικού πετρελαίου που είχε πριν από τον πόλεμο. Το εμπάργκο και οι αυτοκυρώσεις ανατρέπουν ήδη την παγκόσμια κυκλοφορία πετρελαιοφόρων. Αντί να ταξιδεύουν δύο ή τρεις εβδομάδες από τα λιμάνια της Βαλτικής της Ρωσίας στο Αμβούργο ή το Ρότερνταμ, τα τάνκερ που μεταφέρουν ρωσικό πετρέλαιο ταξιδεύουν τώρα δύο ή τρεις μήνες για να φτάσουν στην Ινδία και την Κίνα.

Για το πετρέλαιο που πηγαίνει στην Ευρώπη, το αργό από τη Μέση Ανατολή θα «ταξιδεύει» πλέον σε μεγαλύτερες αποστάσεις στα ευρωπαϊκά λιμάνια σε σύγκριση με τις μικρότερες διαδρομές προς την Ινδία και την Κίνα.

Αυτές οι αλλαγές στις ροές πετρελαίου θα οδηγήσουν σε υψηλότερα έξοδα ασφάλισης, αποστολής και χρηματοδότησης για τα φορτία, δήλωσε στη Wall Street Journal ο Zoltan Pozsar, επικεφαλής της παγκόσμιας στρατηγικής βραχυπρόθεσμων επιτοκίων της Credit Suisse και πρώην αξιωματούχος του υπουργείου Οικονομικών των ΗΠΑ.

Το πιο ακριβό εμπόριο ενέργειας -λόγω του τέλους του ελεύθερου εμπορίου που βασιζόταν αποκλειστικά σε σήματα της αγοράς για προσφορά, ζήτηση και τιμές- θα μπορούσε να βάλει τα εμπορεύματα στο επίκεντρο της επόμενης παγκόσμιας οικονομικής κρίσης, δήλωσε ο Pozsar στην Journal.

Ποιοι κερδίζουν, ποιοι χάνουν

Σίγουρα η Ρωσία χρησιμοποιεί όλο και περισσότερο μεταφορές από πλοίο σε πλοίο για να φορτώσει αργό από μικρότερα δεξαμενόπλοια σε υπερδεξαμενόπλοια. Αναμένεται επίσης να διοχετεύσει μέρος των αποστολών αργού του αργού όπως κάνει το Ιράν από τότε που επιβλήθηκαν εκ νέου οι κυρώσεις των ΗΠΑ στις εξαγωγές πετρελαίου του το 2018. Ωστόσο, η Ασία δεν θα μπορέσει να απορροφήσει όλο το ρωσικό πετρέλαιο που προηγουμένως επρόκειτο να Ευρώπη, που ήταν ο νούμερο ένα πελάτης πετρελαίου της Ρωσίας πριν από τον πόλεμο.

Η Ινδία, η οποία παραδοσιακά αγόραζε πετρέλαιο κυρίως από τη Μέση Ανατολή, ενισχύει τις αγορές πετρελαίου από τη Ρωσία, εκμεταλλευόμενη το φθηνό ρωσικό αργό. Οι παραγωγοί της Μέσης Ανατολής, από την πλευρά τους, αναμένεται να προμηθεύουν περισσότερο πετρέλαιο στην Ευρώπη, όπως και οι Αφρικανοί παραγωγοί και οι Ηνωμένες Πολιτείες.

Η Ινδία και η Κίνα είναι η ευκαιρία της Ρωσίας να συνεχίσει να πουλά το πετρέλαιό της. Αν και η Ρωσία εκφράζει δημοσίως την πεποίθηση ότι θα έχει «νέες αγορές» για την ενέργειά της, οι αναλυτές αμφιβάλλουν ότι όλο το πετρέλαιο που θα πήγαινε στην Ευρώπη θα μπορούσε να καταλήξει σε αγοραστές στην Ασία, επίσης λόγω ζητημάτων κάλυψης ευθυνών και των μεταβαλλόμενων εμπορικών οδών πετρελαίου που εκτείνονται την περίοδο του αργού που ταξιδεύει από τον πωλητή στο διυλιστήριο.

Για την Ευρώπη η επιλογή της προμήθειας πετρελαίου είναι πλέον πολιτική και θα είναι πρόθυμη να πληρώσει ένα ασφάλιστρο για να προμηθευτεί μη ρωσικό πετρέλαιο. Αυτό θα ενισχύσει τις επιλογές προσφοράς και θα συνεχίσει να υποστηρίζει τις αυξημένες τιμές του πετρελαίου για τους επόμενους μήνες.

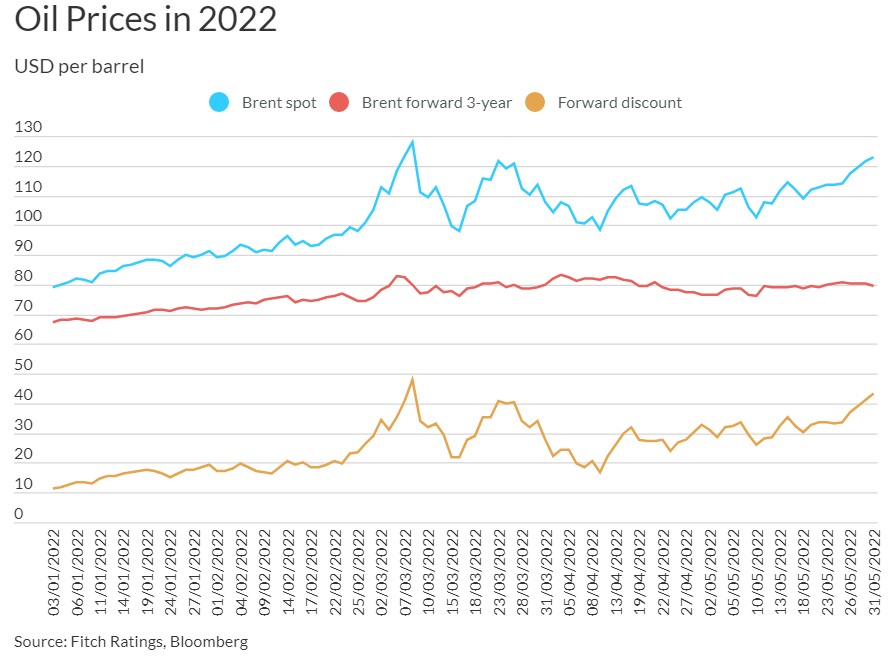

Σχολιάζοντας το εμπάργκο της Ε.Ε. στις εισαγωγές πετρελαίου από τη Ρωσία, η Fitch Ratings δήλωσε την περασμένη εβδομάδα: «Αυτή η απαγόρευση θα έχει σημαντικό αντίκτυπο στις παγκόσμιες εμπορικές ροές πετρελαίου, με το 30% περίπου των εισαγωγών της Ε.Ε. να χρειάζεται αντικατάσταση από άλλες περιοχές, συμπεριλαμβανομένης της Μέσης Ανατολής (η Σαουδική Αραβία και τα Ηνωμένα Αραβικά Εμιράτα έχουν διατηρήσει πλεονάζουσα παραγωγική ικανότητα περίπου 2 ΜΜbpd και 1MMbpd, αντίστοιχα, όπου bpd = εκατομμύρια βαρέλια ανά ημέρα), Αφρική και ΗΠΑ».

«Ωστόσο, πιστεύουμε ότι η ανακατεύθυνση όλων των όγκων ρωσικών πετρελαίου και προϊόντων ενδέχεται να μην είναι δυνατή λόγω περιορισμών υποδομής, αυτοπεριορισμών των αγοραστών και υλικοτεχνικών επιπλοκών, όπως πιθανούς περιορισμούς στην παροχή ασφάλισης για φορτία που μεταφέρουν ρωσικό πετρέλαιο.

Ως αποτέλεσμα, υπολογίζουμε ότι περίπου 2MMbpd-3MMbpd των εξαγωγών πετρελαίου της Ρωσίας, ή περίπου το ένα τέταρτο του πετρελαίου της χώρας, θα εξαφανιστούν από την παγκόσμια αγορά μέχρι το τέλος του 2022.

Στα $140 το πετρέλαιο το καλοκαίρι λέει η Goldman Sachs!

Εν τω μεταξύ, σε αναβάθμιση των προβλέψεων για την τιμή του πετρελαίου τόσο σε τριμηνιαία βάση όσο και για το 2023 προχώρησε η Citi Research, διότι η επιπλέον προσφορά από το Ιράν ήρθε πολύ αργά, ενισχύοντας τις πιο σφιχτές ισορροπίες της αγοράς.

Σύμφωνα με τους αναλυτές της Citi, η καθυστέρηση στην ελάφρυνση των κυρώσεων στον Ιράν είναι ο βασικός παράγοντας που συσφίγγει τις ισορροπίες.

Πλέον, η τράπεζα εκτιμά ότι η επίδραση από τη χαλάρωση των κυρώσεων θα αρχίσει να φαίνεται από το α’ τρίμηνο του 2023, προσθέτοντας αρχικά 0,5 εκατ. βαρέλια την ημέρα και στη συνέχεια 1,3 εκατ. βαρέλια κατά το β΄ εξάμηνο. Προηγουμένως, οι αναλυτές ανέμεναν ότι η ελάφρυνση των κυρώσεων στο Ιράν θα αυξήσει την προσφορά στα μέσα του 2022.

Επικαλούμενη αυστηρότερα ισοζύγια της αγοράς, η Citi αναβάθμισε την πρόβλεψή της για την τιμή του Brent για το β΄ τρίμηνο του 2022 κατά 14 δολάρια σε 113 δολάρια το βαρέλι και τις τιμές του γ’ και δ΄ τριμήνου κατά 12 δολάρια, στα 99 και 85 δολάρια, αντίστοιχα. Η τράπεζα εκτιμά ότι το Brent θα είναι κατά μέσο όρο 75 δολάρια το βαρέλι το 2023, αναθεωρημένο υψηλότερα κατά 16 δολάρια.

«Συνεχίζουμε να βλέπουμε μια πτωτική τάση στις τιμές έπειτα από μια δύσκολη βραχυπρόθεσμη περίοδο, με τη σταδιακή χαλάρωση των ισορροπιών προσφοράς-ζήτησης», αναφέρουν οι αναλυτές της Citi.

Ενώ η ρωσική παραγωγή και οι εξαγωγές πετρελαίου συνεχίζουν να διαβρώνονται, η Citi είπε ότι οι προσδοκίες για πτώση της ρωσικής παραγωγής κατά 2 έως 3 εκατομμύρια βαρέλια την ημέρα ήταν υπερβολικές. Σύμφωνα με τις ίδιες εκτιμήσεις, η αναδιαμόρφωση των ροών προς την Ασία θα μπορούσε να σημαίνει ότι η ρωσική παραγωγή και οι εξαγωγές δεν θα μειωθούν τελικά τόσο πολύ, αλλά περισσότερο στην περιοχή από 1 εκατομμύριο έως 1,5 εκατ. βαρέλια την ημέρα. Η Citi βλέπει ασθενέστερη αύξηση της ζήτησης πετρελαίου κατά 2,3 εκατομμύρια βαρέλια την ημέρα το 2022.

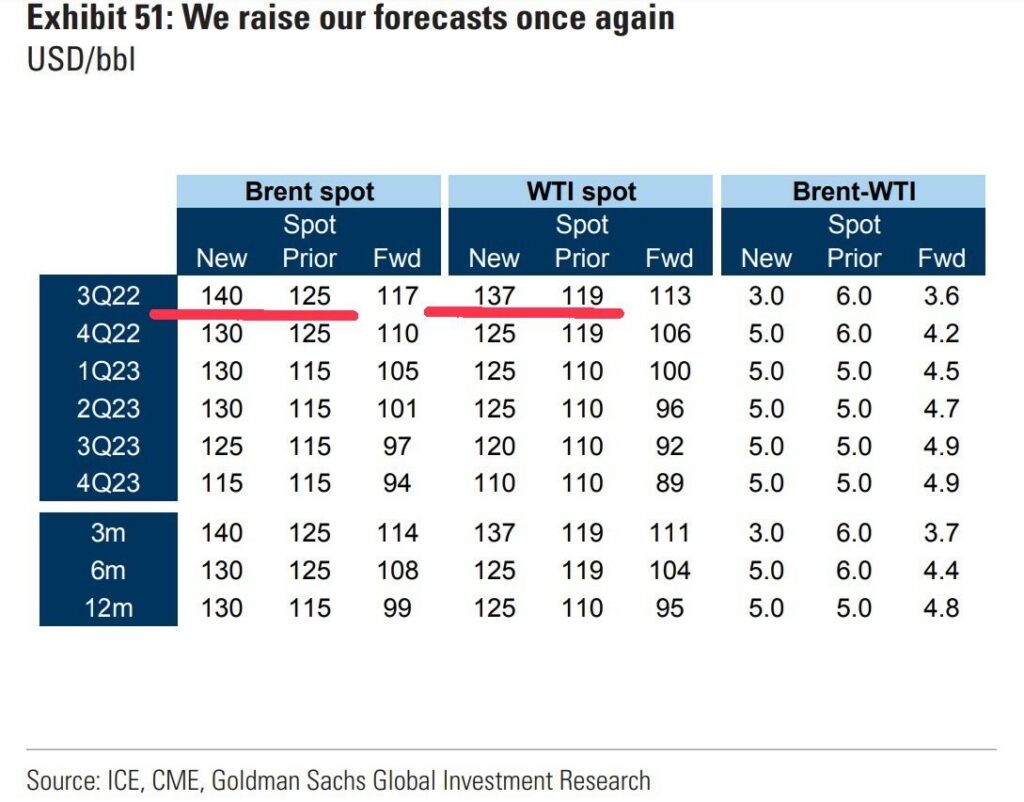

Την ίδια ώρα, σε ακόμη μεγαλύτερη ανοδική αναθεώρηση των εκτιμήσεων για την πορεία του πετρελαίου προχώρησε η Goldman Sachs, καθώς διαπίστωσε ότι οι διαρθρωτικές ελλείψεις παραμένουν ανεπίλυτες μέχρι σήμερα (παρά τη σύντομη περίοδο κατά την οποία η αγορά πετρελαίου γνώρισε το πρώτο της πλεόνασμα από τον Ιούνιο του 2020).

Σε αυτό το περιβάλλον, η τράπεζα αύξησε τον στόχο της μέγιστης καλοκαιρινής τιμής του πετρελαίου από 125 σε 140 δολάρια, ενώ παράλληλα αύξησε τους στόχους της για τις τιμές του πετρελαίου για το υπόλοιπο του 2022 και του 2023 κατά 10 δολάρια υψηλότερα από πριν.

Όπως αναφέρει η Goldman Sachs, με τα θεμελιώδη μεγέθη να αποδυναμώνονται τον Απρίλιο-Μάιο, λόγω της μέτριας πτώσης των ρωσικών εξαγωγών, των μεγάλων πωλήσεων SPR και των αυστηρών κινεζικών μέτρων για τον Covid 19, η αγορά πετρελαίου σημείωσε το πρώτο της πλεόνασμα από τον Ιούνιο 2020.

Ωστόσο, αυτό το πολιτικά δημιουργημένο πλεόνασμα τελειώνει ήδη (ακόμα και με το SPR να αντλεί ακόμα ένα εκατομμύριο κάθε μέρα), λόγω της συνεχιζόμενης ανάκαμψης της κινεζικής ζήτησης, ενώ επίσης περίπου 0,5 mb/d αναμένεται να είναι η περαιτέρω μείωση της ρωσικής παραγωγής μετά την ευρωπαϊκή απαγόρευση.

Ως εκ τούτου, το διαρθρωτικό έλλειμμα του πετρελαίου παραμένει άλυτο, και στην πραγματικότητα έχουμε μια ακόμη πιο σφιχτή αγορά πετρελαίου μέχρι τον Απρίλιο από ό,τι αναμενόταν μέχρι τώρα. Η προσφορά παραμένει ανελαστική σε υψηλότερες τιμές με τις μεταβολές παραγωγής του ΟΠΕΚ (υψηλότερη) και άλλων χωρών (χαμηλότερη) να αντισταθμίζονται σε γενικές γραμμές.

Από την πλευρά της ζήτησης, η αρνητική ώθηση της παγκόσμιας ανάπτυξης παραμένει ανεπαρκής για την εξισορρόπηση των αποθεμάτων σε τρέχουσες τιμές.

Ως αποτέλεσμα, η Goldman πιστεύει ότι οι τιμές του πετρελαίου πρέπει να αυξηθούν περαιτέρω για να εξομαλυνθούν τα μη βιώσιμα χαμηλά επίπεδα των παγκόσμιων αποθεμάτων πετρελαίου, καθώς και η πλεονάζουσα παραγωγική ικανότητα του ΟΠΕΚ και της διύλισης.

Προειδοποιώντας για τις ανεπίλυτες διαρθρωτικές ελλείψεις, η Goldman Sachs αναφέρει ότι οι αυξανόμενες μακροπρόθεσμες ελλείψεις θα απαιτήσουν βραχυπρόθεσμα πλεονάσματα και ότι δεδομένων τόσο των ιστορικών χαμηλών αποθεμάτων όσο και της πλεονάζουσας παραγωγικής ικανότητας του ΟΠΕΚ, «η αγορά θα λύσει την εξισορρόπηση βραχυπρόθεσμα και την αναδημιουργία απαραίτητων αποθεμάτων ασφαλείας το επόμενο έτος».