Τα «χαρτιά» τους αναφορικά με την μερισματική πολιτική για το 2024 και την στρατηγική ταχύτερης μείωσης του αναβαλλόμενου φόρου άνοιξαν τις τελευταίες μέρες στους αναλυτές οι διοικήσεις των συστημικών τραπεζών.

Σε κοινή γραμμή οι τραπεζίτες ανακοίνωσαν την ανοδική αναθεώρηση των προς διανομή κερδών υπό την μορφή μερίσματος και την ταχύτερη απόσβεση του αναβαλλόμενου φόρου.

Παράλληλα εμφανίστηκαν αισιόδοξοι ότι οι στόχοι της πιστωτικής επέκτασης θα επιτευχθούν ενώ άπαντες έχουν τα ραντάρ τους ανοικτά για πιθανές εξαγορές στους τομείς του Asset Management, των Ασφαλειών αλλά και συνολικά του banking.

Φωκιών Καραβίας: Ο πήχυς να ανεβαίνει στο 50%.

Αναλυτικότερα και σύμφωνα με όσα ανακοίνωσε ο Διευθύνων Σύμβουλος της Eurobank Φ. Καραβίας στους αναλυτές, τα ισχυρά οικονομικά αποτελέσματα 9μήνου επιτρέπουν στην τράπεζα την αναβάθμιση του στόχου σε ό,τι αφορά την ανταμοιβή των μετοχών, με αποτέλεσμα από την διανομή του 40% της φετινής κερδοφορίας ο πήχυς να ανεβαίνει στο 50%. Η στρατηγική περιλαμβάνει την διανομή μερίσματος, αλλά και την επαναγορά μετοχών (buyback) χωρίς να έχει ακόμα κλειδώσει πώς θα μοιραστούν τα κεφάλαια.

«Για πρώτη φορά, ενοποιούμε πλήρως την Ελληνική Τράπεζα Κύπρου, μετά την απόκτηση πλειοψηφικής συμμετοχής. Έτσι, το μέγεθος του ισολογισμού μας προσεγγίζει τα 100 δισ. ευρώ, με 50 δισ. ευρώ δάνεια και 75 δισ. ευρώ καταθέσεις και μια ισορροπημένη κατανομή σε τρεις βασικές αγορές: Την Ελλάδα με 60% του ενεργητικού, την Κύπρο με 27% και τη Βουλγαρία με 11%», σχολίασε χαρακτηριστικά ο διευθύνων σύμβουλος της τράπεζας, κ. Φωκίων Καραβίας, στο πλαίσιο τηλεδιάσκεψης με τους αναλυτές, παρουσιάζοντας αναλυτικά τα οφέλη του επίμαχου deal.

«Είμαστε πεπεισμένοι ότι η Διοίκηση της Ελληνικής Τράπεζας υπό τον κ. Μιχάλη Λούη θα αναδείξει τις συνέργειες, αξιοποιώντας τις ευκαιρίες από την ανάπτυξη της κυπριακής οικονομίας», είπε ο CEO της Eurobank, Φωκίων Καραβίας, αναφέροντας ότι οι συνέργειες που μπορούν να αναπτυχθούν μεταξύ των δύο τραπεζών εκτιμώνται σε ύψος 1,20 δισ. ευρώ και θα υλοποιηθούν μέχρι το 2027 (το 1/3 αυτών, πάντως, μέσα στο 2025).

Όπως είπε ο κ. Καραβίας, οι συνέργειες που μπορούν να αναπτυχθούν είναι σε επίπεδο αύξησης δανειακού χαρτοφυλακίου και συνακόλουθα αύξησης επιτοκιακών εσόδων, σε επίπεδο αύξησης εσόδων προμηθειών, στον ασφαλιστικό τομέα (αρχές του 2025 θα γίνει η συγχώνευση της CNP), στα κόστη και μεταξύ αυτών στα κόστη για τα κεφάλαια MREL.

Νέα δημόσια πρόταση για την Ελληνική Τράπεζα

«Το νέο management στην Ελληνική Τράπεζα εργάζεται ήδη πάνω σε ένα νέο business plan» τόνισε ο κ. Καραβίας, αναφερόμενος στην ανακοίνωση περί απόκτησης επιπλέον ποσοστού στην κυπριακή τράπεζα. Ειδικότερα, η Eurobank έκανε γνωστό πως απέκτησε πρόσθετο ποσοστό 12,848% στην Ελληνική Τράπεζα, έναντι περίπου 243 εκατ. ευρώ, ανεβάζοντας έτσι τη συμμετοχή της στην κυπριακή τράπεζα στο 68,81% (θα ακολουθήσει δημόσια πρόταση μετά τις 8 Φεβρουαρίου 2025 για την απόκτηση όλων των μετοχών της Ελληνικής, αν και με ποσοστό 75% η Eurobank μπορεί να αποφασίζει μόνη της για τυχόν συγχώνευση με τη Eurobank Cyprus), αλλά και το 8,58% της Demetra Holdings Plc αντί συνολικού τιμήματος 32,4 εκατ. ευρώ. Ταυτόχρονα η διοίκηση της Eurobank κινείται με προοπτική ο αναβαλλόμενος φόρος να “σβήσει” μέχρι το 2033, παρουσιάζοντας στους αναλυτές το δικό της σχέδιο για την επιτάχυνση της απόσβεσης».

Ειδικότερα, όπως τόνισε ο κ. Καραβίας, πρόθεση είναι οι πληρωμές να αυξηθούν από 40% σήμερα σε 50% από τα κέρδη του 2024, γεγονός που θα οδηγήσει την τράπεζα στη γρηγορότερη απόσβεσή του οκτώ χρόνια νωρίτερα. “Αυτό θα μας επιτρέψει να αυξήσουμε τα pay out ratios, διαθέτοντας μέρος των κεφαλαίων στην ανάπτυξη του βιβλίου της τράπεζας», σχολίασε χαρακτηριστικά.

Αξίζει να αναφερθεί πως σήμερα το DTC διαμορφώνεται σε 3,1 δισ. ευρώ ή 36% με βάση το CET1 (από τα χαμηλότερα ποσοστά μεταξύ των συστημικών Ομίλων), με την τράπεζα να προχωρά σε γραμμικές αποσβέσεις 190 εκατ. ευρώ ετησίως, ανεξαρτήτως κερδοφορίας. Έτσι, μέχρι το 2030 θα έχει πέσει κάτω του 10% με 12%. Σύμφωνα με τη διοίκηση της τράπεζας, η πρωτοβουλία αυτή θα έχει επίπτωση 15 με 20 μονάδες βάσης, αλλά χωρίς να επηρεάζει τα έσοδα της τράπεζας.

Στα 3,5 δισ. ευρώ τοποθετεί η διοίκηση της Eurobank τον πήχη για τα νέα δάνεια το 2024, εκφράζοντας τη βεβαιότητα πως το δ’ τρίμηνο θα είναι ισχυρό. Αξίζει να επισημανθεί πως τα ενήμερα δάνεια ενισχύθηκαν οργανικά κατά 2,1 δισ. ευρώ το εννεάμηνο του 2024. Τα συνολικά υπόλοιπα χορηγήσεων (προ προβλέψεων) διαμορφώθηκαν σε 50,4 δισ. ευρώ, εκ των οποίων 33,3 δισ. ευρώ στην Ελλάδα, 8,7 δισ. ευρώ στην Κύπρο (5,9 δισ. ευρώ Ελληνική Τράπεζα) και 7,4 δισ. ευρώ στη Βουλγαρία.

Τέλος, τα επιπλέον κεφάλαια της Eurobank, σύμφωνα με τον CEO, θα αξιοποιηθούν σε τρεις άξονες: Την εκμετάλλευση ευκαιριών είτε με εξαγορές είτε με συγχωνεύσεις στους τομείς του Asset Management, του insurance και του banking. «Το banking και το insurance μας ενδιαφέρει να αναπτυχθούν στην Ελλάδα, στην Κύπρο και στην Βουλγαρία ενώ στο asset management οι προοπτικές είναι ανοικτές και σε άλλες αγορές», ανέφερε.

Παύλος Μυλωνάς: Υψηλότερο του 40% το μέρισμα το 2025

Για υψηλότερη ανταμοιβή μετόχων, ήδη από τα κέρδη της τρέχουσας χρήσης, προϊδέασε την αγορά ο διευθύνων σύμβουλος της Εθνικής Τράπεζας, Παύλος Μυλωνάς, κατά την παρουσίαση των επιδόσεων του ομίλου το τρίτο τρίμηνο.

Κατά την ενημέρωση των αναλυτών για τα οικονομικά αποτελέσματα του εννεαμήνου και σε ερώτηση αναλυτή για το πότε εκτιμά η διοίκηση ότι θα φθάσει η Εθνικής σε pay out ratio 70%, που αποτελεί τον μέσο ευρωπαϊκό όρο, ο κ. Μυλωνάς προχώρησε σε έμμεση αναθεώρηση της καθοδήγησης για το ποσοστό των φετινών καθαρών κερδών το οποίο θα διανεμηθεί στους μετόχους, σημειώνοντας ότι θα είναι υψηλότερο του 40%, που έχει επικοινωνηθεί, πέριξ του 50%, σημειώνοντας ωστόσο πως οι σχετικές αποφάσεις θα ληφθούν αρχές του 2025. Το μείγμα θα είναι αντίστοιχο και των υπόλοιπων τραπεζών, δηλαδή μετρητά και buyback.

Ανοδικά αναθεωρείται και το επιδιωκόμενο pay out ratio του 2025 σε πάνω από 50% (προηγούμενη καθοδήγηση για 50%).

Σε ό,τι αφορά τις οριστικές και εκκαθαρισμένες αναβαλλόμενες φορολογικές απαιτήσεις (DTC) σχεδιάζεται επιτάχυνση της απόσβεσης, ώστε αυτή να συντελεστεί έως το 2032-’33 αντί της αρχικής πρόβλεψης για το 2041.

Το τρέχον DTC της ΕΤΕ ανέρχεται σε 3,5 δισ. ευρώ και θα έχει υποχωρήσει στα 2,3 δισ. το 2027 (αντί για 2,8 δισ. με το χρονοδιάγραμμα απόσβεσης το 2041). Με παραδοχή κερδών μετά τους φόρους 1 δισ. ευρώ και μέρισμα 50% των κερδών αυτών, η ΕΤΕ θα κάνει επιπλέον απόσβεση DTC 145 εκατ. ευρώ (ετησίως θα αποσβένει επιπλέον ποσό 29% του μερίσματος που θα διανέμει).

Η κεφαλαιακή επάρκεια και η κερδοφορία επιτρέπουν, σύμφωνα με τη διοίκηση την υιοθέτηση του παραπάνω οδικού χάρτη. Αυτό θα επιτρέψει στην τράπεζα να αυξήσει σταδιακά περαιτέρω τα ποσοστά διανομής της καθαρής κερδοφορίας στους μετόχους, τόσο με επιστροφή κεφαλαίου σε μετρητά όσο και με επαναγορές ιδίων μετοχών. «Ένα βήμα κάθε φορά», τόνισε χαρακτηριστικά ο κ. Μυλωνάς.

Παράλληλα η Εθνική Τράπεζα θα πετύχει και υπέρβαση των στόχων κερδοφορίας, λόγω της καλύτερης του αναμενόμενου επίδοσης στα καθαρά έσοδα από τόκους.

Μιλώντας στους αναλυτές κατά την παρουσίαση των αποτελεσμάτων εννεαμήνου, ο CEO του ομίλου Παύλος Μυλωνάς εστίασε στην ισχυρή παραγωγή νέων δανείων, μέσω της οποίας η αύξηση του χαρτοφυλακίου εξυπηρετούμενων ανοιγμάτων θα υπερβεί τον αρχικό στόχο των 1,5 δισ. ευρώ το 2024, καθώς υπάρχει «ουρά» εγκεκριμένων αλλά μη εκταμιευμένων επιχειρηματικών δανείων άνω των 2 δισ., ύστερα από εκταμιεύσεις εταιρικών δανείων ύψους περίπου 1 δισ. τον Οκτώβριο.

Όπως τόνισε, οι ισχυρές επενδύσεις διατηρούν τη ζήτηση για εταιρικές χορηγήσεις, ενώ η ανάπτυξη της οικονομίας και η μείωση των επιτοκίων αναμένεται να τονώσουν τη ζήτηση για στεγαστικά δάνεια. Όπως είπε ο CEO της ΕΤΕ, ο στόχος για πιστωτική επέκταση 1,5 δισ. ευρώ το 2024 έχει ήδη ξεπεραστεί,

Παράλληλα επισημάνθηκε ότι από το τελευταίο τρίμηνο της εφετινής χρήσης τα καθαρά έσοδα από τόκους θα αρχίσουν να μειώνονται σε ετήσια βάση, λόγω της υποχώρησης των επιτοκίων. Ανάκαμψή τους αναμένεται από το 2026, όταν θα έχει ολοκληρωθεί η χαλάρωση της νομισματικής πολιτικής στην Ευρωζώνη.

Όπως ανέφερε ο κ. Μυλωνάς, «εστιάζουμε στην ενίσχυση της δημιουργίας εσόδων, της αποτελεσματικότητας πωλήσεων και της ποιότητας των υπηρεσιών μας, τόσο στην εταιρική όσο και στη λιανική τραπεζική».

Αναφορικά με τα αποτελέσματα γ΄ τριμήνου, υποστήριξε ότι η διαμόρφωση των οργανικών κερδών μετά από φόρους σε περίπου 1 δισ. ευρώ την περίοδο Ιανουαρίου – Σεπτεμβρίου 2024 οφείλεται στην ανθεκτικότητα των καθαρών εσόδων από τόκους έναντι των χαμηλότερων επιτοκίων, καθώς η σχετιζόμενη αρνητική επίπτωση αντισταθμίστηκε από την ισχυρή πιστωτική επέκταση.

Συγκεκριμένα, κατά την υπό εξέταση περίοδο οι εκταμιεύσεις της τράπεζας ξεπέρασαν τα 5 δις. ευρώ. Παράλληλα, ο κ. Μυλωνάς έκανε ιδιαίτερη αναφορά στη διψήφια αύξηση των καθαρών εσόδων από προμήθειες, καθώς και τη συνεχιζόμενη ομαλοποίηση του κόστους πιστωτικού κινδύνου, σε συνδυασμό με τη συνετή διαχείριση των λειτουργικών δαπανών.

Τέλος, ανακοινώθηκε ότι θα ξεκινήσει τον ερχόμενο μήνα ένα νέο πρόγραμμα εθελουσίας εξόδου, που θα στοχεύει σε εργαζόμενους με πολλά χρόνια προϋπηρεσίας στην τράπεζα, με στόχο την περαιτέρω μείωση του κόστους μισθοδοσίας.

Χρήστος Μεγάλου: Αναθεώρηση των βασικών οικονομικών στόχων

Η επιτάχυνση των ρυθμών μεγέθυνσης του ενεργητικού της, η διατήρηση της κερδοφορίας πάνω από τη ζώνη του 1 δισ. ευρώ και η επιβράβευση των μετόχων της με ποσοστά διανομής της τάξης του 50% επί του καθαρού αποτελέσματος από την επόμενη χρήση, αποτελούν τους βασικούς στόχους του επιχειρησιακού σχεδίου της Πειραιώς.

Παράλληλα ο CEO της τράπεζας Πειραιώς Χρήστος Μεγάλου παρουσίασε στους αναλυτές τον οδικό χάρτη για την ταχύτερη απόσβεση του αναβαλλόμενου φόρου στα εποπτικά της κεφάλαια. Με βάση τον σχεδιασμό η διοίκηση της τράπεζας στοχεύει στον μηδενισμό του DTC το 2034 αντί το 2041, επιταχύνοντας την ποιοτική ενίσχυση των κεφαλαίων της.

Βάσει του χρονοδιαγράμματος κατά την τριετία 2025-27 το DTC θα μειωθεί κατά 1 δισ. ευρώ (από 3,16 δισ. ευρώ στο τέλος Σεπτεμβρίου) σε 2,1 δισ. ευρώ στο τέλος του 2027. Η μείωση θα επιτευχθεί «καίγοντας» κεφάλαιο 145 εκατ. ευρώ ετησίως, επωφελούμενη παράλληλα από την ισόποση μείωση του σταθμισμένου ενεργητικού, με την παραδοχή ότι τα κέρδη θα διαμορφωθούν στο 1 δισ. ευρώ το 2025.

Με βάση τον σχεδιασμό ο δείκτης CET 1 στο τέλος του 2027 θα διαμορφωθεί στα επίπεδα του 16%, από 15% που εκτιμάται ότι θα διαμορφωθεί στα τέλη του 2024.

Όπως διευκρίνισε ο CFO της Τράπεζας Θοδωρής Γανδρέλλης η ταχύτερη απομείωση του DTC αποτελεί μια διακριτική ευχέρεια των τραπεζών και μια θετική εξέλιξη για το τραπεζικό σύστημα, που ανοίγει τον δρόμο για την τακτοποίηση θεμάτων που αποτελούν κληρονομιά της περιόδου της κρίσης, διευκολύνοντας την αύξηση του ποσοστού επί των κερδών που θα διατεθούν ως μέρισμα.

Με βάση τις ανακοινώσεις η διοίκηση της τράπεζας Πειραιώς στοχεύει σε ποσοστό διανομής κερδών 35% από τα κέρδη του 2024, ενώ το ποσοστό διανομής για το επόμενο έτος, όπως έχει επικυρωθεί στην επικαιροποιημένη πολιτική διανομής, ανέρχεται στο 50%. Με βάση τις νέες εκτιμήσεις η διανομή στους μετόχους προβλέπεται να υπερβεί τα 350 εκατ. ευρώ από τα κέρδη του 2024, ποσό που αντιστοιχεί σε μερισματική απόδοση >8% σε όρους τρέχουσας κεφαλαιοποίησης.

Οι βασικές επιδόσεις και οι πιθανές εξαγορές

Στη βάση της δυναμικής που δημιουργεί η τρέχουσα οικονομική χρήση, η διοίκηση της Τράπεζας αναθερώρησε επίσης τα βασικά σημεία για τις επιδόσεις της τρέχουσας χρήσης, προβλέποντας ενίσχυση κερδοφορίας, με εξομαλυμένη απόδοση ενσώματων ιδίων κεφαλαίων άνω του 17%, εξομαλυμένα κέρδη ανά μετοχή πλέον των 0,90 ευρώ, περαιτέρω αύξηση του κεφαλαιακού δείκτη CET1 σε περίπου 15%, άνοδο των ενήμερων δανείων στα 33 δισ. ευρώ και δείκτη μη εξυπηρετούμενων ανοιγμάτων χαμηλότερα του 3%.

Να σημειωθεί ότι η τράπεζα κατέγραψε ιστορικό υψηλών καθαρών κερδών 932 εκατ. ευρώ (αντιστοιχούν σε κέρδη ανά μετοχή 0,72 ευρώ και ενσωματώνουν ετήσια άνοδο 31%). Σε επίπεδο 3μήνου τα καθαρά κέρδη διαμορφώθηκαν σε 320 εκατ. ευρώ ή 0,25 ευρώ ανά μετοχή, αυξημένα 15% ετησίως, και όπως δήλωσε ο διευθύνων σύμβουλος του Ομίλου Χρήστος Μεγάλου «η επίδοση του γ’ τριμήνου είναι μια σαφής απόδειξη για την υπέρβαση των στόχων σε όλους τους τομείς και οδηγεί στην αναβάθμιση των στόχων για το 2024».

Πέραν των παραπάνω όμως, ο CEO της Πειραιώς υποστήριξε ότι αναζητά ευκαιρίες εξαγορών στους τομείς του asset management, του transaction banking, του factoring, του forfaiting και του leasing, με στόχο τη διεύρυνση των προσφερόμενων στους πελάτες της τράπεζας υπηρεσιών, που αποτελεί αναγκαία συνθήκη για την ενίσχυση των εσόδων από προμήθειες.

Για το 2025 ο κ. Μεγάλου εκτίμησε ότι θα υπάρξει αύξηση του χαρτοφυλακίου των δανείων λιανικής (στεγαστικά, καταναλωτικά, μικρές επιχειρήσεις), με τις ενήμερες χορηγήσεις της κατηγορίας να ενισχύονται κατά 300 εκατ. ευρώ έναντι 150 εκατ. ευρώ κατά την εφετινή χρήση.

Σε αυτό, όπως είπε, θα συμβάλει και η αποκλιμάκωση του κόστους χρήματος, η οποία μπορεί να δώσει ώθηση στη ζήτηση για χρηματοδοτήσεις.

Συνολικά η Πειραιώς θα είναι σε θέση να υποστηρίξει τη χρηματοδότηση της ελληνικής οικονομίας με καθαρή πιστωτική επέκταση να εκτιμάται στα 2 δισ. ευρώ.

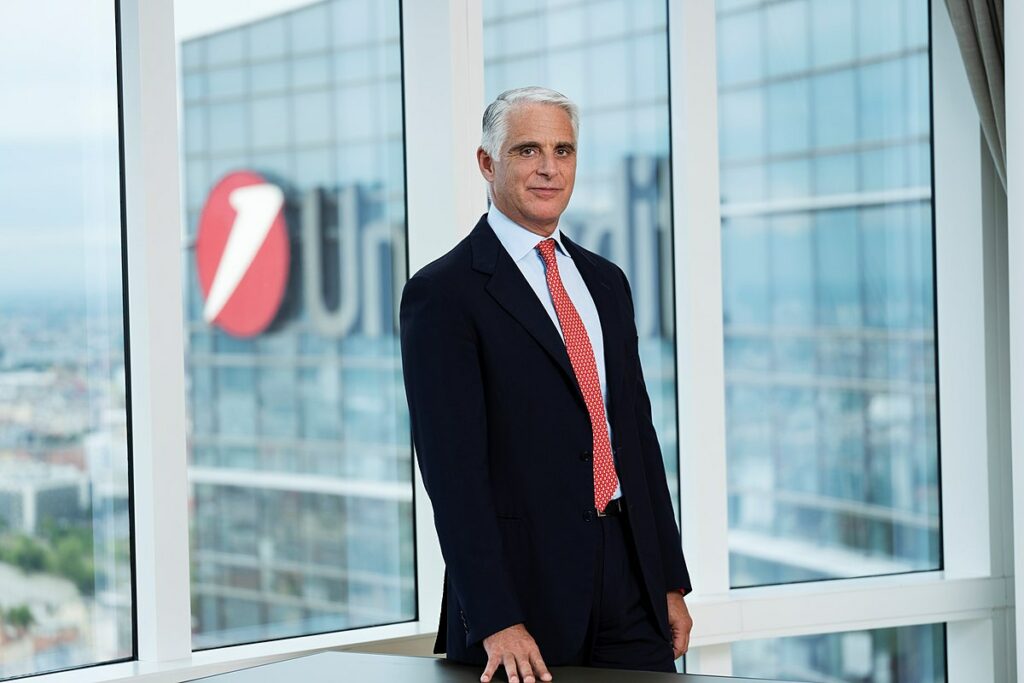

Βασίλης Ψάλτης: Μερίσματα 1,2 δισ. ευρώ στην 3ετία

Την διανομή στους μετόχους υπό μορφή μερισμάτων και ιδίων μετοχών 1,2 δις ευρώ την τριετία 2024 – 2027 ανακοίνωσε η διοίκηση της Alpha Bank.

Όπως ανέφερε στους αναλυτές με αφορμή τα οικονομικά αποτελέσματα του εννεαμήνου ο Διευθύνων Σύμβουλος Βασίλης Ψάλτης, η ανθεκτικότητα του καθαρού εσόδου τόκων παρά τις πιέσεις από την πτώση των επιτοκίων, η ισχυρή ανάπτυξη του δανειακού χαρτοφυλακίου και η επιταχυνόμενη δυναμική των εσόδων προμηθειών, υποστηριζόμενες από τα αναμενόμενα οφέλη που θα προκύψουν ως αποτέλεσμα της συνεργασίας με την UniCredit, αναμένεται να οδηγήσουν σε αύξηση κερδών και ισχυρή δημιουργία κεφαλαίων για τη διανομή υψηλότερων μερισμάτων προς τους μετόχους.

Συγκεκριμένα ο κ. Ψάλτης τόνισε ότι η τράπεζα θα διανείμει στους μετόχους της το 35% των φετινών κερδών με στόχο να ανέλθει στο 50% το 2026 από τα κέρδη του 2025. «Συνολικά την τριετία 2024-2027 η τράπεζα θα διανείμει στους μετόχους της 1,2 δισ. ευρώ» τόνισε ο επικεφαλής της Alpha Bank.

Ειδικά για τη μερισματική πολιτική η διοίκηση της τράπεζας ξεκαθάρισε ότι υπάρχει ανοικτός διάλογος με τους επόπτες και το βέβαιο είναι ότι το μίγμα των μερισμάτων θα εμπεριέχει το εργαλείο του buy back.

Παράλληλα η Διοίκηση της Τράπεζας ανακοίνωσε σχέδιο ταχύτερης απόσβεσης του αναβαλλόμενου φόρου από τα εποπτικά της κεφάλαια με προοπτική μηδενισμού το 2033 (αντί το 2041).

Η Τράπεζα έχει DTC 2,4 δισ. ευρώ και αποσβένει σήμερα ετησίως ποσό 160 εκατ. ευρώ.

Με το σχέδιο ταχύτερης απόσβεσης με επαύξηση του ποσού αυτού κατά ποσοστό 29% του διανεμόμενου μερίσματος, με υπόθεση κερδών 900 εκατ. ευρώ και διανομή μερίσματος 50%, το ετήσιο ποσό για την απόσβεση του DTC θα αυξηθεί κατά 130 εκατ. ευρώ.

Αναθεώρηση στόχων

Παράλληλα η διοίκηση της τράπεζας προχώρησε σε ανοδική αναθεώρηση μιας σειράς μεγεθών για την χρήση του 2024 σε σχέση με αυτούς που έδωσε τον Αύγουστο.

Πλέον, ο στόχος για τα συνολικά έσοδα ανεβαίνει στα 2,2 δισ. ευρώ, η πρόβλεψη για τον δείκτη κόστους προς έσοδα χαμηλώνει σε κάτω του 39%, το κόστος πιστωτικού κινδύνου μειώνεται στις 65 από 70 μονάδες βάσης, ο δείκτης απόδοσης ενσώματων ιδίων κεφαλαίων ενισχύεται σε άνω του 14%, το ύψος των ενσώματων κεφαλαίων αυξάνει στα 7 δισ. ευρώ και ο δείκτης βασικών εποπτικών κεφαλαίων fully loaded CET 1 αναμένεται μεγαλύτερος του 16%.

Όπως είπε η Διοίκηση της Alpha Bank, η ισχυρή κερδοφορία που σημείωσε η Τράπεζα στο 9μηνο οδήγησε σε αύξηση 14% των κερδών ανά μετοχή (EPS) σε σχέση με το εννεάμηνο του 2023, τα οποία διαμορφώθηκαν σε 0,27 ευρώ.

Όπως εκτιμά η Διοίκηση, τα EPS θα διαμορφωθούν σε περίπου 0,34 ευρώ το 2024 και αναμένεται να ξεπεράσουν τα 0,35 ευρώ το 2026.

Διαβάστε ακόμη:

- Ποιοι θέλουν να κρατήσουν το Μανουσάκη στη θέση του; Μάχη εντός και εκτός κυβέρνησης

- Bluesky: Ποιο είναι το μέσο κοινωνικής δικτύωσης που έκλεψε 700.000 χρήστες από το «Χ»

- Ποια ηλεκτρονικά και ηλεκτρικά είδη θα ξεπουλήσουν στην Black Friday 2024

- Ο Τραμπ διέσυρε τα συστημικά ΜΜΕ και το κατεστημένο των ΗΠΑ