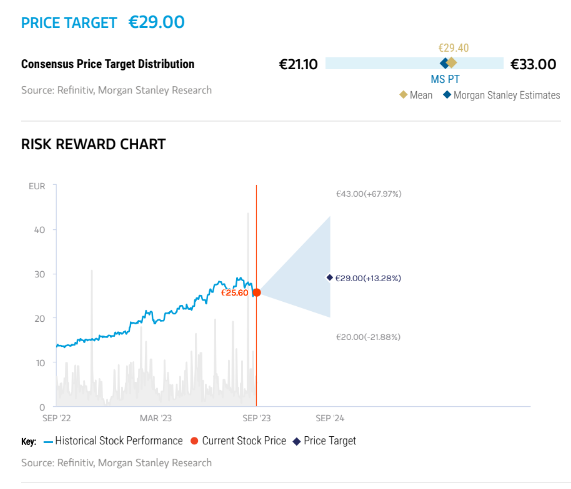

Η αμερικανική επενδυτική τράπεζα Morgan Stanley συνεχίζει να αυξάνει τον αριθμό τίτλων που καλύπτει από την εγχώρια αγορά μετοχών και για τη Jumbo ξεκινά με σύσταση ουδέτερη (equalweight) και τιμή στόχο στα 29 ευρώ, η οποία απέχει μόλις 15% από την τρέχουσα τιμή στο ΧΑ.

«Η Jumbo είναι μια καλά διοικούμενη επιχείρηση σε ένα τμήμα της οικονομίας που παγκοσμίως φαίνεται να εμφανίζει ελκυστικές μακροοικονομικές προοπτικές. Στα δυο εναλλακτικά σενάρια που εξετάζουμε για τη μετοχή, το θετικό σενάριο ‘εκτοξεύει’ την τιμή στόχο στα 43 ευρώ (+68%), ενώ στο αρνητικό σενάριο η τιμή διαμορφώνεται στα 20 ευρώ (-22%)», αναφέρει ο Henrik Herbst, αναλυτής της Morgan Stanley.

«Ενώ η αποτίμηση φαίνεται σχετικά μη απαιτητική, είμαστε μόνο οριακά μπροστά από το consensus για τα κέρδη ανά μετοχή (EPS) για το 2024 και κάτω από το 2023 και αναζητούμε καλύτερο σημείο για είσοδο στη μετοχή. Προτιμούμε όμως την Jumbo έναντι της Pepco (σ.σ. εισηγμένη εταιρεία στην Πολωνία)», εξηγεί ο Henrik Herbst.

Η τράπεζα τονίζει το αποδεδειγμένο σχήμα της εταιρείας, την ισχυρή εκτέλεση που έχει πετύχει στο παρελθόν αλλά και τις ισχυρές προοπτικές ανάπτυξης.

«Η Jumbo έχει ισχυρό ιστορικό εκτέλεσης (+9% ετήσιος ρυθμός ανάπτυξης στα EPS και απόδοση επενδυμένων κεφαλαίων ROCE πάνω από 20%), ένα πολύ ισχυρό franchise και δραστηριοποιείται σε αγορές με θετικές μακροοικονομικές προοπτικές (Ελλάδα και Ρουμανία το 86% των εσόδων).

Αντίθετα, υπάρχουν περιορισμένες ευκαιρίες για νέους χώρους σε σχέση με ορισμένους ανταγωνιστές και βλέπουμε τα περιθώρια για περαιτέρω επέκταση να είναι κυρίως στη Ρουμανία, ενώ στην Ελλάδα τα περιθώρια είναι περιορισμένα», εξηγεί ο Herbst.

Ισχυρές μεσοπρόθεσμες οικονομικές προοπτικές

Η Morgan Stanley βλέπει ότι τα έσοδα, τα EBITDA, τα EPS θα έχουν μέσο ετήσιο ρυθμό αύξησης 6,8% / 7,6% / 9,3% την περίοδο 2023-2026 κυρίως λόγω της ισχυρής αύξησης του ΑΕΠ και του διαθέσιμου εισοδήματος που θα μεταφραστεί με κάποια ανάκαμψη στα μικτά περιθώρια κέρδους.

«Με τα καταστήματά που διαθέτει, βλέπουμε δυνατότητες για τη Jumbo να δει καλύτερη μετατροπή των μεικτών περιθωρίων σε κέρδη, ενώ πολλοί ανταγωνιστές έχουν πληθωρισμό ή και συνδέσεις εσόδων ενσωματωμένες στα συμβόλαια μίσθωσης.

Είμαστε ελαφρώς χαμηλότερα για το 2024-2025 για τα έσοδα από το consensus, σε γενικές γραμμές στο ίδιο επίπεδο για τα EBITDA και +2-6% για τα κέρδη», συνεχίζει ο οίκος.

«Η εταιρεία σημείωσε αύξηση πωλήσεων +18% σε ετήσια βάση για το πρώτο 8μηνο του 2023, μπροστά από το +15% των προβλέψεων, αλλά τον Αύγουστο (αν και με δύσκολες συγκρίσεις) ήταν μόνο +8% σε ετήσια βάση. Εμείς βλέπουμε επιπλέον τον κίνδυνο ότι οι πυρκαγιές στην Ελλάδα θα μπορούσαν να έχουν επηρεάσει αρνητικά τις πωλήσεις.

Προβλέπουμε +12% αύξηση των εσόδων για το 2023 (σύμφωνα με την καθοδήγηση), 54,9% μεικτά περιθώρια κέρδους (έναντι καθοδήγησης για πάνω από 54%) και καθαρά κέρδη ύψους 286 εκατ. ευρώ (που συνεπάγεται κέρδη περίπου +15%, σύμφωνα με το guidance), γεγονός που μας αφήνει +2% έναντι του consensus για το 2023. H εταιρεία θα επανεξετάσει την καθοδήγησή της μετά τα στοιχεία πωλήσεων του Σεπτεμβρίου», προβλέπει ο Herbst.

Η αποτίμηση της μετοχής είναι σχετικά μη απαιτητική, ακόμη και με τη μετοχή στο +71% από τις αρχές του χρόνου.

Οι προβλέψεις για κέρδη ανά μετοχή (EPS) του 2024 έχουν αυξηθεί κατά περίπου 40% φέτος και η μετοχή έχει ανατιμηθεί μόνο κατά +16%, αφήνοντας τη διαπραγμάτευσή της κοντά στις 12,5 φορές, που εξακολουθεί να βρίσκεται στο χαμηλότερο άκρο των ομότιμων εταιρειών και μόνο ελαφρώς πάνω από τις 11 φορές που είναι ο μέσος όρος των τριών ετών.

Βασίζουμε την τιμή στόχο των 29 ευρώ, αναμένοντας ότι η Jumbo θα μπορέσει να επιστρέψει στην πρόσφατη μέγιστη τιμή του πολλαπλασιαστή P/E δωδεκαμήνου στις 13 φορές.

Διαβάστε ακόμη:

- OΠΕΚΑ: Την Παρασκευή η καταβολή επιδομάτων σε 1.331.668 ωφελούμενους

- Κωνσταντίνος Βασάλος: «Η πρώτη φορά που έκανα σεξ ήταν στο αμφιθέατρο του σχολείου, με μια κοπέλα μικρότερη από εμένα»

- Βαγγέλης Κακουριώτης: Θαυμάστρια τον παρενόχλησε στην πίστα – Δείτε βίντεο

- Τάσος Ξιαρχό για Νεφέλη Ορφανού: «Σε μία γυναίκα από άλλον αιώνα δεν μπορείς να της πεις τι και πώς, γιατί δεν θα αντιληφθεί»