Η Morgan Stanley διατηρεί την εγχώρια μετοχική αγορά στις κορυφαίες επιλογές της (σύσταση overweight) ενώ για την περιοχή της αναδυόμενης Ευρώπης (Εmerging Europe) είναι η κορυφαία επιλογή.

Μετά το βραχυπρόθεσμο sell-off λόγω της εισαγόμενης τραπεζικής κρίσης, οι μετοχές του MSCI στην Ελλάδα ανέκαμψαν έναντι των αναδυόμενων αγορών και της Ευρώπης αυτό τον μήνα. Οι ελληνικές μετοχές έχουν σημειώσει ισχυρές επιδόσεις σε ετήσια βάση και τα τεχνικά στοιχεία δείχνουν ότι βρίσκονται τώρα σε “υπεραγορασμένη” περιοχή, αν και λιγότερο από ότι ήταν πριν τρεις μήνες.

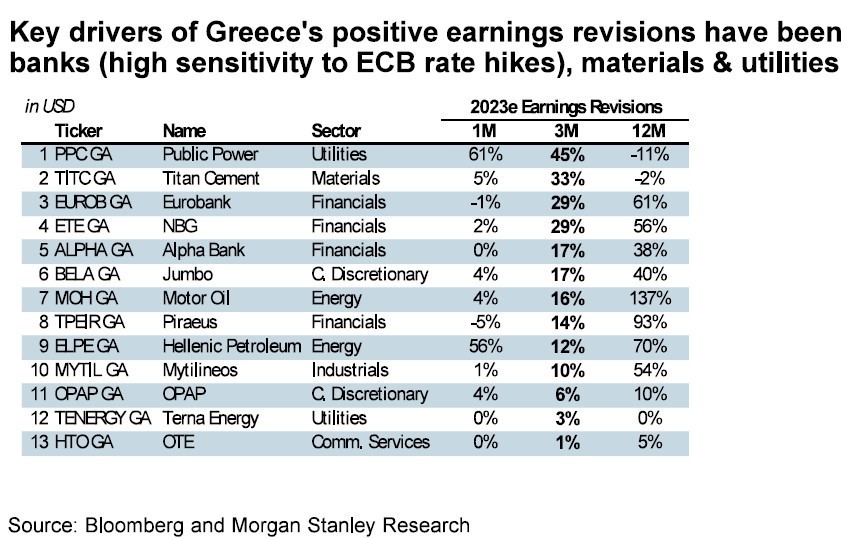

Οι εκτιμήσεις για τα κέρδη ανά μετοχή για τις ελληνικές μετοχές συνεχίζουν να ξεπερνούν τις αναδυόμενες αγορές, την Ευρώπη αλλά και την Κεντρική και Ανατολική Ευρώπη. Σε απόλυτους όρους, οι συνολικές εκτιμήσεις των κερδών για φέτος και το επόμενο έτος βρίσκονται σε ανοδική πορεία. Βασικοί παράγοντες των θετικών αναθεωρήσεων των κερδών είναι οι τράπεζες με την υψηλή ευαισθησία τους στις αυξήσεις των επιτοκίων της ΕΚΤ, ο κλάδος των υλικών και οι επιχειρήσεις κοινής ωφέλειας.

Τα discount και οι τραπεζικές μετοχές

Το discount των ελληνικών μετοχών έναντι των αναδυόμενων αγορών και της Ευρώπης παραμένουν υψηλά, σε παρόμοια επίπεδα με τις χώρες της Κεντρικής και Ανατολικής Ευρώπης, παρά τους χαμηλότερους ρυθμιστικούς κινδύνους. Το διαρθρωτικά υψηλό discount σε όρους P/BV έναντι της Ευρώπης οφείλεται στις τράπεζες.

Ειδικά για τις ελληνικές τράπεζες, η Morgan Stanley εκτιμά ότι επωφελούνται από τις αυξήσεις των επιτοκίων και συμμετέχουν με 38% του δείκτη MSCI Greece, ενώ οι αμυντικές επιχειρήσεις και οι τηλεπικοινωνίες αποτελούν το 34% του δείκτη. Οι ελληνικές τράπεζες έχουν δει σημαντική μείωση της μη εξυπηρετούμενης έκθεσης (NPEs), με όλες τις τράπεζες να επιτυγχάνουν μονοψήφιο δείκτη NPEs από το τέταρτο τρίμηνο πέρυσι.

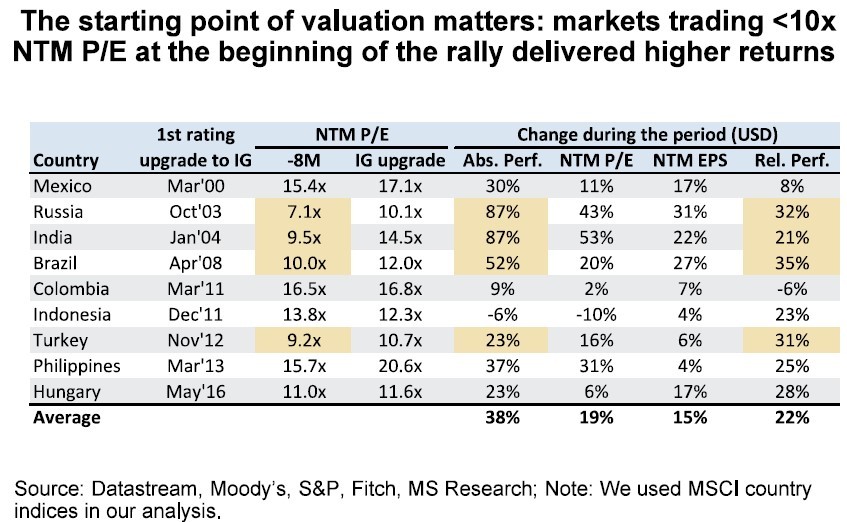

Η Μorgan Stanley εκτιμά ότι οι αγορές μετοχών τείνουν να υπεραποδίδουν λίγο πριν από τις αναβαθμίσεις τους σε επενδυτική βαθμίδα με 22%, κατά μέσο όρο, 8 μήνες πριν από την πρώτη αναβάθμιση. Το σημείο εκκίνησης της αποτίμησης έχει ιδιαίτερη σημασία, καθώς οι αγορές που διαπραγματεύονταν σε όρους Ρ/E χαμηλότερα από τις 10 φορές στην αρχή του ράλι, απέδωσαν τις υψηλότερες αποδόσεις.

Τι εκτιμά για την οικονομία και τις μετοχές

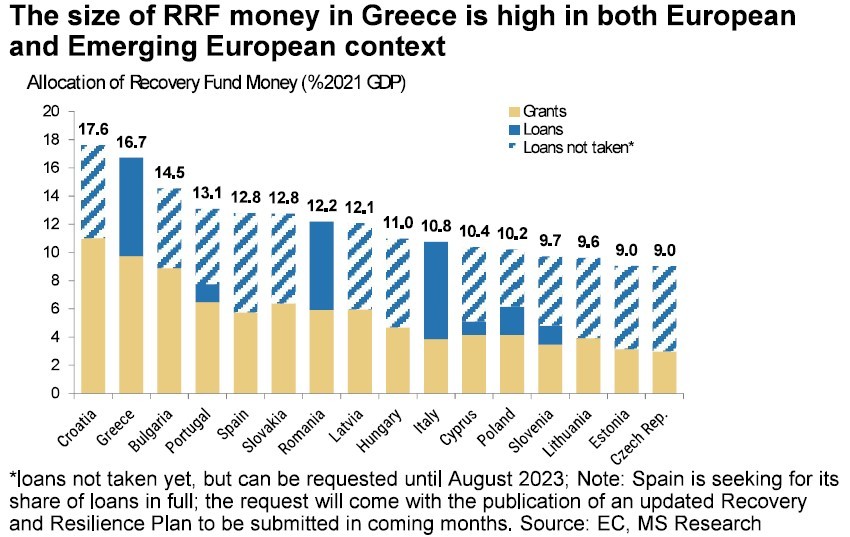

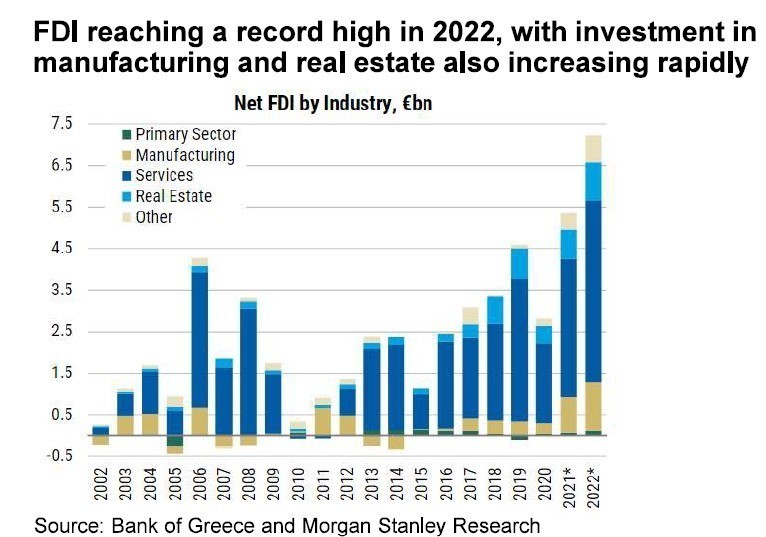

Η αμερικανική επενδυτική τράπεζα εξηγεί ότι το μέγεθος των κεφαλαίων του Ταμείου Ανάκαμψης και Ανθεκτικότητας (RRF) στην Ελλάδα είναι υψηλό, τόσο σε ευρωπαϊκό όσο και σε αναδυόμενο ευρωπαϊκό πλαίσιο. Η Ελλάδα έχει λάβει μέχρι στιγμής συνολικά 11 δισ. ευρώ στο πλαίσιο του Ταμείου, εκ των οποίων 5,75 δισ. ευρώ σε δάνεια και 5,34 δισ. ευρώ σε επιχορηγήσεις. Οι άμεσες ξένες επενδύσεις έφθασαν σε επίπεδο ρεκόρ το 2022, με τις επενδύσεις στη μεταποίηση και τα ακίνητα να αυξάνονται επίσης με ταχείς ρυθμούς. Σύμφωνα με τις εκτιμήσεις του ΔΝΤ, η Ελλάδα αναμένεται να επιτύχει την τρίτη υψηλότερη αύξηση του πραγματικού ΑΕΠ το 2023 εντός της ζώνης του ευρώ. Τέλος, η αμερικανική τράπεζα επισημαίνει ότι τα επενδυτικά κεφάλαια των αναδυόμενων αγορών (GEM) παραμένουν ελαφρώς υπο-επενδεδυμένα στην Ελλάδα, παρά την αύξηση της έκθεσης σε απόλυτους όρους και κυρίως στις τραπεζικές μετοχές.

Διαβάστε περισσότερα

- Ευάγγελος Αντώναρος: Έβλεπα τη διαφορά ΝΔ-ΣΥΡΙΖΑ αλλά δεν το έλεγα για να δίνω ελπίδες

-

Ντέιβιντ Μπέκαμ: Viral το tutorial μακιγιάζ με το οποίο τρολάρει τη Βικτόρια

-

«Cinderella’s Curse» – Ταινία τρόμου με θέμα την Σταχτοπούτα

-

Τίνα Τέρνερ: Συγκινούν τα μηνύματα καλλιτεχνών για τη «βασίλισσα του ροκ εντ ρολ»