Άργησε πολύ να αυξήσει τα επιτόκια, αφήνοντας ανεξέλεγκτο τον πληθωρισμό και οδηγώντας σε ακόμη μεγαλύτερη ύφεση. Θα επαναληφθεί η ιστορία του 2011;

Για τα κολοσσιαία, εγκληματικά λάθη των κεντρικών τραπεζών έχω αφιερώσει αμέτρητες αράδες. Ακόμη δεν έχω καταλήξει αν πρόκειται για εγκληματική αμέλεια λόγω απλής ανικανότητας ή για προμελετημένο σχέδιο οικονομικής κατεδάφισης. Σε αυτό το σημείο πλέον πιστεύω πως πρόκειται για λίγο κι από τα δύο.

Το θέμα είναι τώρα τι κάνουμε; Εμείς σαν αβοήθητη πλέμπα… τίποτα. Δυστυχώς κανένας, ούτε καν οι πολιτικοί (αυτοί απλώς είναι τα μέσα επικοινωνίας κι επιβολής των νομισματικών πολιτικών) δεν έχουν τη δύναμη να διορθώσουν αυτό το μπάχαλο – παρά μόνο οι κεντρικές τράπεζες.

Αν ο φαύλος οικονομικός κύκλος πληθωρισμού-ποσοτικής σύσφιξης-ύφεσης στον οποίο έχουμε εισέλθει αποτελεί πράγματι μέρος κάποιου σχεδίου οικονομικής “επανεκκίνησης”, τότε… δεν υπάρχει ελπίδα.

Αν όμως είναι αποτέλεσμα αφελούς ανικανότητας (λέμε τώρα), τότε αυτή τη στιγμή η ΕΚΤ ως “ουρά” της Fed διαπράττει (ακόμη μεγαλύτερο) έγκλημα στο έγκλημα. Λάθος στο λάθος.

Κάτι για το οποίο είχαμε προειδοποιήσει ένα χρόνο πριν, πολύ πριν καν ο πλανήτης και η κοινή γνώμη αντιληφθούν το τέρας του πληθωρισμού που έτρεφαν οι νομισματικές πολιτικές των τραπεζών. Τότε, είχαμε τονίσει πως αφενός η Fed (και κατ’ επέκταση η ΕΚΤ) έπρεπε να είχαν δράσει… χθες, με αποφασιστικές ενέργειες σύσφιξης προτού ο πληθωρισμός ξεφύγει.

Και αφετέρου… πως όταν ο πληθωρισμός τελικά θα ξέφευγε (κάτι που θεωρούσαμε δεδομένο, όπερ και εγένετο), οι κεντρικές τράπεζες θα προσπαθούσαν να διορθώσουν το λάθος με λάθος, κάνοντάς τα ΧΕΙΡΟΤΕΡΑ!

Και ω θεοί, αυτό ακριβώς κάνουν. Τώρα που ο πληθωρισμός ήδη ξέφυγε και έβαλε την οικονομία σε μια μη αναστρέψιμη τροχιά, ΤΩΡΑ πάνε και αυξάνουν τα επιτόκια!!!

Too little, too late

Μιλάμε για ΠΑΡΑΝΟΙΑ. Δε μπορεί να είναι τόσο ανίκανοι, δε μπορώ να δεχθώ ότι οι άνθρωποι που είναι υπεύθυνοι για την οικονομική τύχη του πλανήτη δε γνωρίζουν τι κάνουν. Δε μιλάμε για μια καφετέρια, ούτε καν για μια μεγάλη πολυεθνική. Μιλάμε για το κεντρικό τραπεζικό σύστημα. Δε χωράνε λάθη σε αυτά. Αν ο Τσιρογιάννης είχε “δει” τον πληθωρισμό, τότε σίγουρα τον είχαν δει κι αυτοί, νωρίς. Επομένως δε γίνεται να μη γνώριζαν τι έπρεπε να κάνουν.

Και ειδικά αφού έγινε το “λάθος” κι έπειτα, οι διαδικασίες διόρθωσης ήταν ακόμη πιο ξεκάθαρες. Αντί αυτοί οδηγούμαστε μαθηματικά στην αυτοκαταστροφή. Αν αυτό είναι απλή ανικανότητα, τότε τρέμω στην ιδέα του ποιοι καπετάνιοι τιμονάρουν αυτό το καράβι…

Η ΕΚΤ θα έπρεπε απλώς να παραδεχθεί το λάθος της, και να πάμε παρακάτω. Ο πληθωρισμός έτσι κι αλλιώς “συνέβη”. Είναι πολύ αργά πλέον. Δεν έχει νόημα να αυξήσεις εκ των υστέρων τα επιτόκια, διότι το μόνο που καταφέρνεις είναι να πυροδοτήσεις ακόμη μεγαλύτερη ύφεση (διότι υψηλά επιτόκια = οικονομική στασιμότητα).

Ούτε τον πληθωρισμό αποτρέπεις, ούτε την ύφεση. Είναι σα να πέρασε η φωτιά, να τα έκαψε όλα, και να κινητοποιείται εκ των υστέρων ολάκερος ο κρατικός μηχανισμός για να… βρέξει τα καμένα, καταναλώνοντας ακόμη περισσότερους πολύτιμους δημόσιους πόρους.

Στασιμοπληθωρισμός ό,τι κι αν κάνουν οι τράπεζες…

Τον πληθωρισμό ούτως ή άλλως ο λαός θα τον πλήρωνε από την τσέπη του, ακριβώς όπως συνέβη τη δεκαετία του ’70, και ελάχιστη διαφορά θα έκανε μια αύξηση επιτοκίων αφού έγινε το κακό. Ίσα ίσα η ποσοτική σύσφιξη θα πλήξει ακόμη περισσότερο την κατανάλωση, δανειοδότηση (στην οποία βασίζεται ο σύγχρονος καπιταλισμός), την επιχειρηματικότητα, την παραγωγή.

Θα οδηγήσει νομοτελειακά σε στασιμοπληθωρισμό, ως αυτο-εκπληρούμενη προφητεία!

Κανέναν δε συμφέρει όλο αυτό… Ακόμη κι αν πρόκειται για κάποιου είδους σατανικό σχέδιο, δεν έχει κανένα νόημα, για κανέναν. Ούτε καν για τις τσέπες της Wall Street.

Γι’ αυτόν ακριβώς το λόγο πιστεύω πως θα επιβεβαιωθεί και το τρίτο μέρος της “προφητείας” που είχαμε δώσει ένα χρόνο πριν. Δηλαδή:

- Οι κεντρικές τράπεζες θα οδηγήσουν με εγκληματική αμέλεια σε έναν ανεξέλεγκτο πληθωρισμό.

- Θα προσπαθήσουν εκ των υστέρων να διορθώσουν το λάθος με λάθος, γεγονός που θα γυρίσει μπούμερανγκ. Και

- θα τα “μαζέψουν” άρον-άρον, μέσα σε μια θεαματική κωλοτούμπα. Θα πουν υπό το φως νέων δεδομένων”, ότι “ο πληθωρισμός φαίνεται να κορυφώνεται και δε χρειάζεται περαιτέρω σύσφιξη” (πράγμα που παίζει να είναι αλήθεια) και άλλα τέτοια.

Και στο τέλος θα τα γυρίσουν… Από Νοέμβριο (για να μην πω από Σεπτέμβριο) ξεχάστε τις γενναίες αυξήσεις, και θα πάμε ξανά ίσως και σε μειώσεις επιτοκίων. Διότι το ρημάδι το QE δεν κόβεται… απλώς αλλάζει όνομα.

Η σύγχρονη (αποτυχημένη) δυτική οικονομία βασίζεται στη “νομισματική πρέζα” που λέγεται ποσοτική χαλάρωση, και είναι αδύνατον στις παρούσες συνθήκες να κοπεί. Αν κοπεί, θα ζήσούμε δραματικές στιγμές Μεσαίωνα.

Ο μόνος τρόπος να κοπεί η ποσοτική χαλάρωση θα ήταν σε συνδυασμό με κάποιο παγκόσμιο κατακλυσμιαίο γεγονός που θα μπορούσε βολικά να δικαιολογήσει μια τόσο κολοσσιαία οικονομική αλλαγή, η βίαια επίδραση της οποίας θα “χανόταν μέσα στο πλήθος”, κάπου ανάμεσα σε πανδημίες, κλιματικές κρίσεις και πολέμους. Αλλά, ας μη δίνουμε ιδέες…

Τώρα όλοι περιμένουν ύφεση. Αυτό που δεν περιμένουν είναι είτε ανάκαμψη, είτε πολύ βαριά ύφεση. Μαντέψτε ποιο είναι πιο πιθανό…

Αυτή τη στιγμή ΟΛΟΙ περιμένουν ύφεση. Μέχρι πριν μερικούς μήνες δε βλέπαν πληθωρισμό κι όλα καλά… Τώρα παραδόξως η καθολική επενδυτική άποψη είναι πως η ύφεση είναι αναπόφευκτη. Αυτό όμως δημιουργεί παράδοξο, διότι η αγορά δε λειτουργεί έτσι. Όταν οι περισσότεροι περιμένουν ένα ενδεχόμενο, συνήθως δε συμβαίνει.

Επομένως τι θα συμβεί; Δε θα υπάρξει ύφεση, μας λες τώρα ρε Τσιρογιάννη; Θα γλιτώσουμε τη σφαίρα και θα έχουμε ανάκαμψη;

Μακάρι να μπορούσα να το πω αυτό, αλλά δυστυχώς τα πράγματα είναι πολύ χειρότερα φοβάμαι. Διότι έχουμε ήδη φάει τη σφαίρα, απλά λόγω αδρεναλίνης δεν το έχουμε νιώσει. Σύντομα θα συνειδητοποιήσουμε την αιμορραγία, και τότε… ξεχάστε τα περί απλής ύφεσης. Θα μιλάμε για ΠΑ-ΝΙ-ΚΟ.

Με άλλα λόγια, καθώς αυτή τη στιγμή όλοι περιμένουν ύφεση, πράγματι αμφιβάλλω πως τελικά θα συμβεί αυτό. Αυτό αφήνει δύο εναλλακτικά ενδεχόμενα. Είτε ανάκαμψη, είτε… πολύ βαριά ύφεση (Depression).

Η αγορά μοιάζει να προεξοφλεί ύφεση, αλλά όχι ένα κολοσσιαίο κραχ. Δεν έχει προεξοφλήσει το δεύτερο σενάριο. Διότι πολύ απλά ένα τόσο μεγάλο κραχ θα ήταν σαν να προεξοφλείς πυρηνικό ολοκαύτωμα. Και ποτέ η αγορά δεν αποτιμά πυρηνικό ολοκαύτωμα, διότι πολύ απλά… δεν έχει νόημα, αφού κανείς δε θα είναι εκεί για να συλλέξει το χρήμα.

Αυτή τη στιγμή πολύ λίγοι παίζουν φουλ άμυνα περιμένοντας τα χειρότερα. Οι περισσότεροι απλώς έχουν μειώσει τα ρίσκα τους, αλλά παραμένοντας στο ίδιο βασικό πλάνο. Αν θα μιλάμε όμως για βαριά ύφεση, κανένα από αυτά τα παραδοσιακά πλάνα δε θα λειτουργήσει. Μόνο ένα 0,01% θα επιβιώσει (και θα ευδοκιμήσει), σε βάρος μας φυσικά. Το ίδιο συνέβη το 2008, το ίδιο συμβαίνει πάντα.

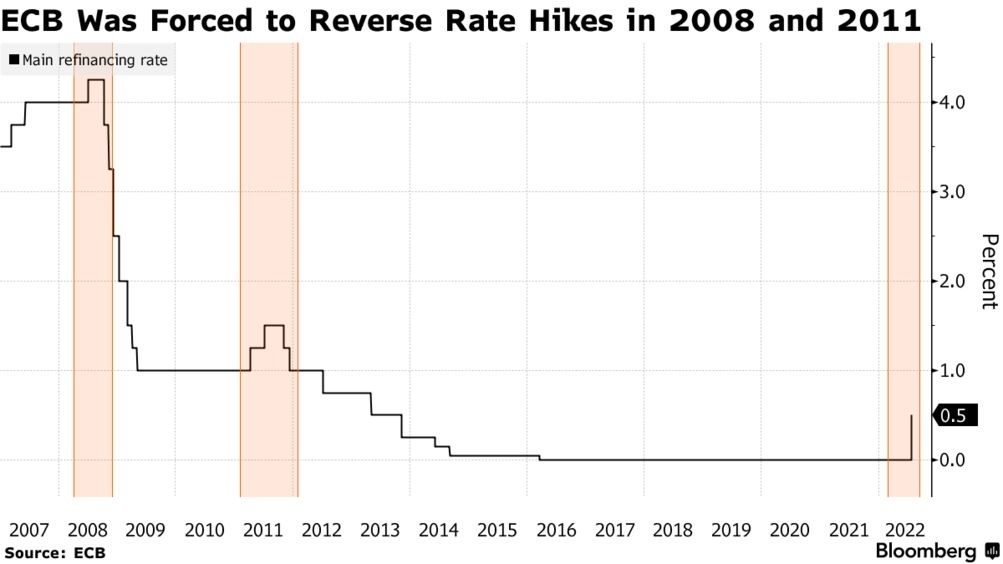

Γι’ αυτό μην επαναπαύεστε σε πλαστά σινιάλα. Η ΕΚΤ έκανε αντίστοιχο “λάθος” το 2011, και ποντάρω πως θα το ξανακάνει…

Ντράγκι και άλλα σημεία των καιρών…

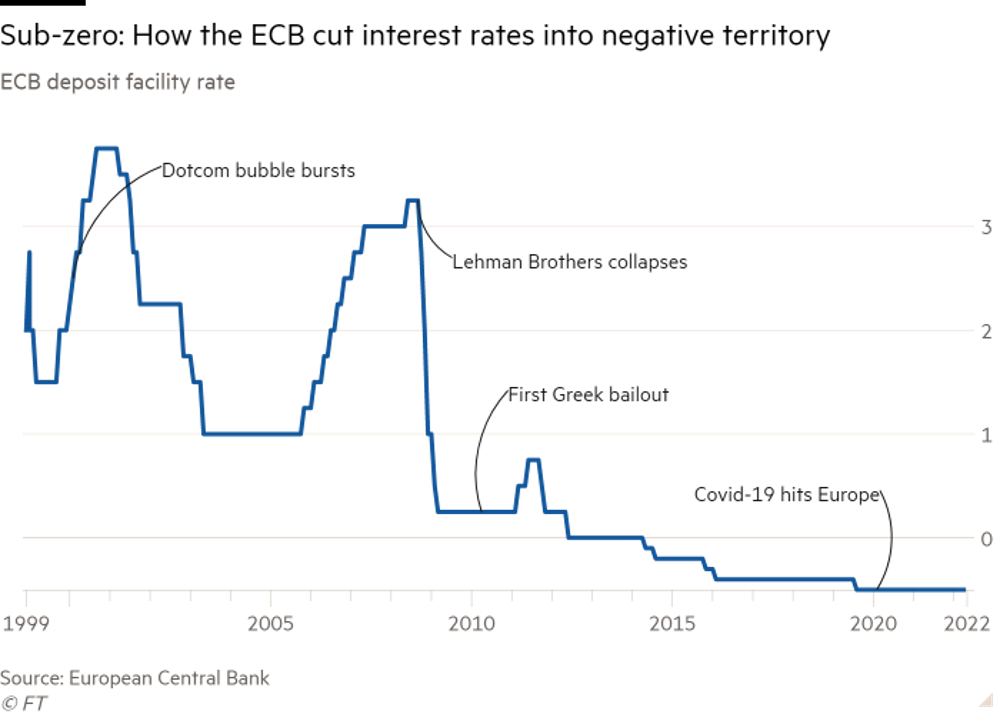

Την τελευταία φορά που η Ευρωπαϊκή Κεντρική Τράπεζα αύξησε τα επιτόκια το 2011, αναγκάστηκε να αντιστρέψει την κίνηση μέσα σε λίγους μήνες, καθώς η ευρωζώνη βυθιζόταν σε μια τρομακτική κρίση χρέους.

Ο πανικός της αγοράς που ακολούθησε υποχώρησε μόνο όταν ο Μάριο Ντράγκι, τότε επικεφαλής της ΕΚΤ, δήλωσε ότι θα έκανε «ό,τι χρειαστεί» για να σώσει το ευρώ.

Σήμερα ο ίδιος αρνητικός πρωταγωνιστής. Εκτός από την πολιτική αναταραχή στην Ιταλία, οι οικονομολόγοι ανησυχούν επίσης για μια αυξανόμενη ενεργειακή κρίση στη Γερμανία, όπου οι αξιωματούχοι περιμένουν να μάθουν εάν η Ρωσία θα επιτρέψει τη ροή του φυσικού αερίου την Πέμπτη μετά από μια προγραμματισμένη περίοδο συντήρησης 10 ημερών.

Εάν το αέριο δεν ρέει ή εάν υπάρξουν περαιτέρω καθυστερήσεις το χειμώνα, πολλές χώρες της ΕΕ που βασίζονται σε αυτό πρόκειται να επιβάλουν περιορισμό στη χρήση της ενέργειας, ξεκινώντας από τους βαρείς βιομηχανικούς χρήστες, που είναι πιθανό να προκαλέσει σοβαρή οικονομική ύφεση σε ολόκληρο το μπλοκ.

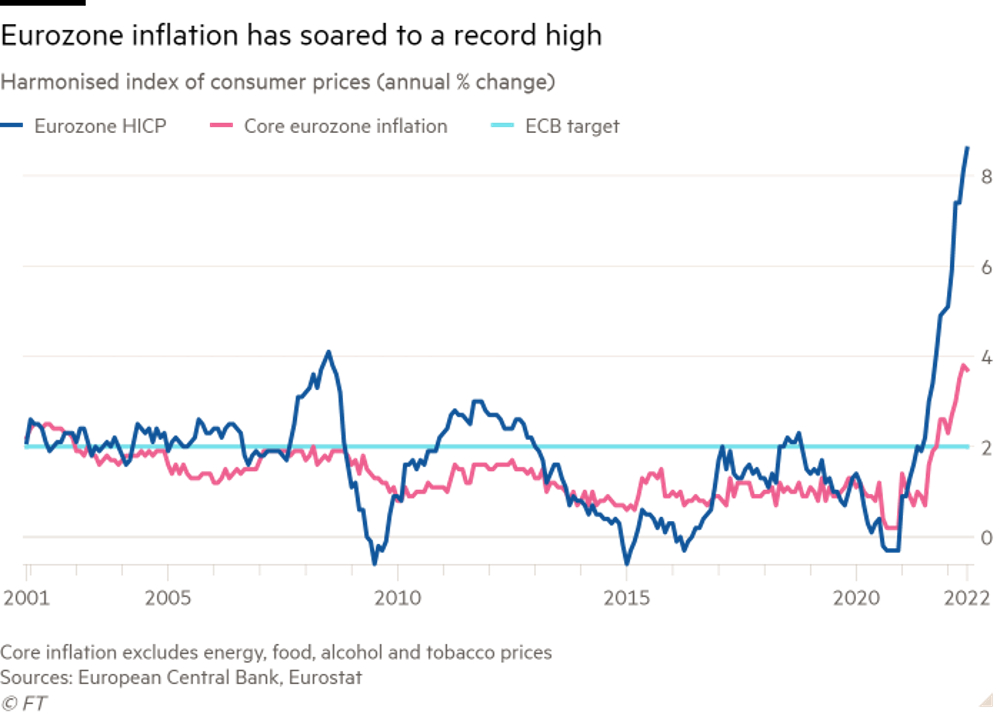

Η ΕΚΤ δεν έχει άλλη επιλογή από το να αρχίσει να αυξάνει τα επιτόκια αφού ο πληθωρισμός εκτινάχθηκε στο 8,6% τον Ιούνιο.

Ωστόσο η ΕΚΤ αντιμετωπίζει πιο σύνθετες προκλήσεις από τις περισσότερες μεγάλες κεντρικές τράπεζες. Η ευρωζώνη φέρει το κύριο βάρος των επιπτώσεων από την εισβολή της Ρωσίας στην Ουκρανία.

Ο πόλεμος ανεβάζει τις τιμές της ενέργειας και των τροφίμων και τροφοδοτεί την πολιτική αστάθεια, ενώ ο κίνδυνος μιας νέας κρίσης χρέους της ευρωζώνης δεν έχει ποτέ απομακρυνθεί λόγω της ελλιπούς φύσης της νομισματικής της ένωσης με διαφορετικές χώρες να έχουν χωριστούς προϋπολογισμούς και αγορές ομολόγων.

Σε αυτές τις ασταθείς συνθήκες, η Λαγκάρντ είπε ότι η κεντρική τράπεζα σκοπεύει να ομαλοποιήσει την πολιτική «σταδιακά» ξεκινώντας με άνοδο κατά τέταρτο της μονάδας στο μείον 0,25%, εν όψει μιας μεγαλύτερης πάνω από το μηδέν τον Σεπτέμβριο, εάν ο ρυθμός αύξησης των τιμών παραμείνει υψηλός.

Ορισμένα μέλη του διοικητικού συμβουλίου της ΕΚΤ για τον καθορισμό των επιτοκίων – ιδίως εκείνα στις χώρες της Βαλτικής όπου ο πληθωρισμός πλησιάζει το 20% – προσπαθούν να προωθήσουν τη συζήτηση για μια πιο επιθετική αύξηση των επιτοκίων κατά μισή μονάδα.

«Είναι σαν τα αντιβιοτικά, δεν βοηθάει αν τα πάρεις τον Σεπτέμβριο αν είσαι άρρωστος τώρα», λέει ένα από τα πιο αυστηρά μέλη του συμβουλίου της ΕΚΤ. «Τα επιτόκια είναι το φάρμακό μας και ο χρόνος και το μέγεθος της δόσης είναι υψίστης σημασίας».

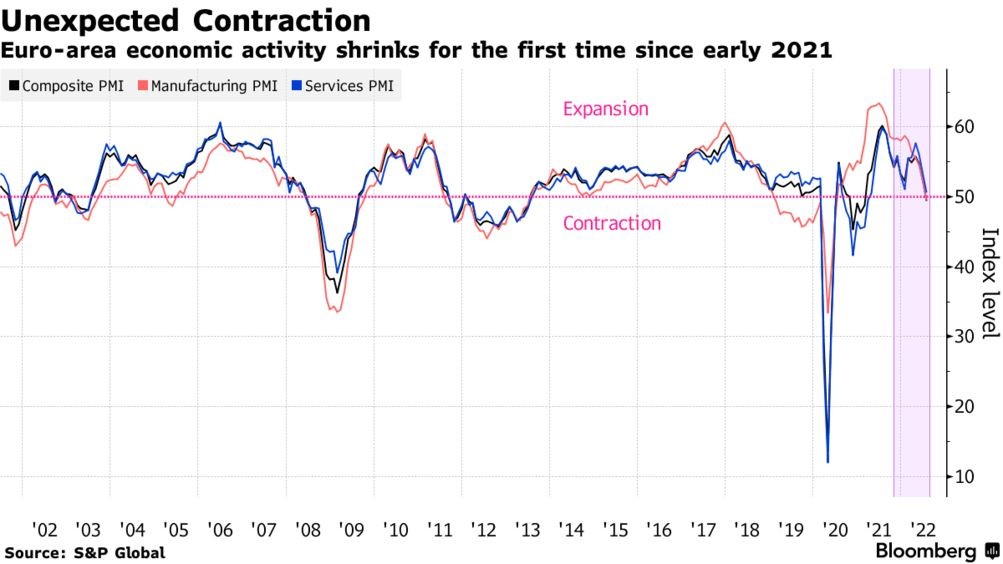

Μέχρι στιγμής, η οικονομία της ευρωζώνης ήταν σχετικά ανθεκτική, με τις λιανικές πωλήσεις και τη βιομηχανική παραγωγή να παραμένουν πάνω από τα επίπεδα του περασμένου έτους, ενώ η άρση των περιορισμών του Covid-19 ενίσχυσε τα καλοκαιρινά ταξίδια και τον τουρισμό.

Ωστόσο, οι οικονομολόγοι αναμένουν ότι οι υψηλές τιμές θα διαβρώσουν τη δύναμη των δαπανών των ευρωπαϊκών νοικοκυριών και θα επιβαρύνουν τη βιομηχανική παραγωγή καθώς οι εταιρείες μειώνουν την παραγωγή.

Φοβού την Ρωσία

Όμως, το μόνο μεγαλύτερο πράγμα που κρατά σε επαγρύπνηση τους ανώτερους αξιωματούχους της ΕΚΤ τη νύχτα είναι ο φόβος ότι η Ρωσία ανακόπτει τις εξαγωγές ενέργειας της για να πιέσει και να αυξήσει τον οικονομικό αντίκτυπο στην Ευρώπη.

Όσο ο πληθωρισμός συνεχίζει να αυξάνεται, η ΕΚΤ αναμένεται να συνεχίσει να αυξάνει τα επιτόκια ακόμη και αν η οικονομία αρχίσει να υποχωρεί, ενώ το υψηλότερο κόστος δανεισμού θα δυσκολέψει τις κυβερνήσεις να ξοδέψουν περισσότερα για την προστασία των πολιτών τους από το αυξανόμενο κόστος ζωής.

Αυτό τροφοδοτεί πολιτικές εντάσεις σε ολόκληρη την Ευρώπη. Η δημόσια οργή για τις αυξανόμενες τιμές της ενέργειας και των τροφίμων έπαιξε καθοριστικό ρόλο στη διάσπαση του κυβερνώντος συνασπισμού του Ντράγκι στην Ιταλία, που είχε ως αποτέλεσμα να υποβάλει την παραίτησή του.

Ο υψηλός πληθωρισμός διάβρωσε επίσης την υποστήριξη προς τον Γάλλο πρόεδρο Εμμανουέλ Μακρόν και συνέβαλε στην αποτυχία του να κερδίσει την κοινοβουλευτική πλειοψηφία στις εκλογές του Ιουνίου.

«Φοβάμαι την πολιτική αστάθεια στην Ευρώπη, στην Ιταλία και, φυσικά, στη Γαλλία», λέει ο Vítor Constâncio, πρώην αντιπρόεδρος της ΕΚΤ, ο οποίος τώρα είναι καθηγητής οικονομικών στο Πανεπιστήμιο της Ναβάρα στη Μαδρίτη.

«Εάν ο Μακρόν έχει προβλήματα με την έγκριση του προϋπολογισμού του επόμενου έτους, θα μπορούσαν να γίνουν εκλογές στη Γαλλία και η προοπτική ιταλικών εκλογών είναι επίσης ένας περίπλοκός παράγοντας, αναμφίβολα».

Πολλαπλασιάζονται τα δυσοίωνα σημάδια

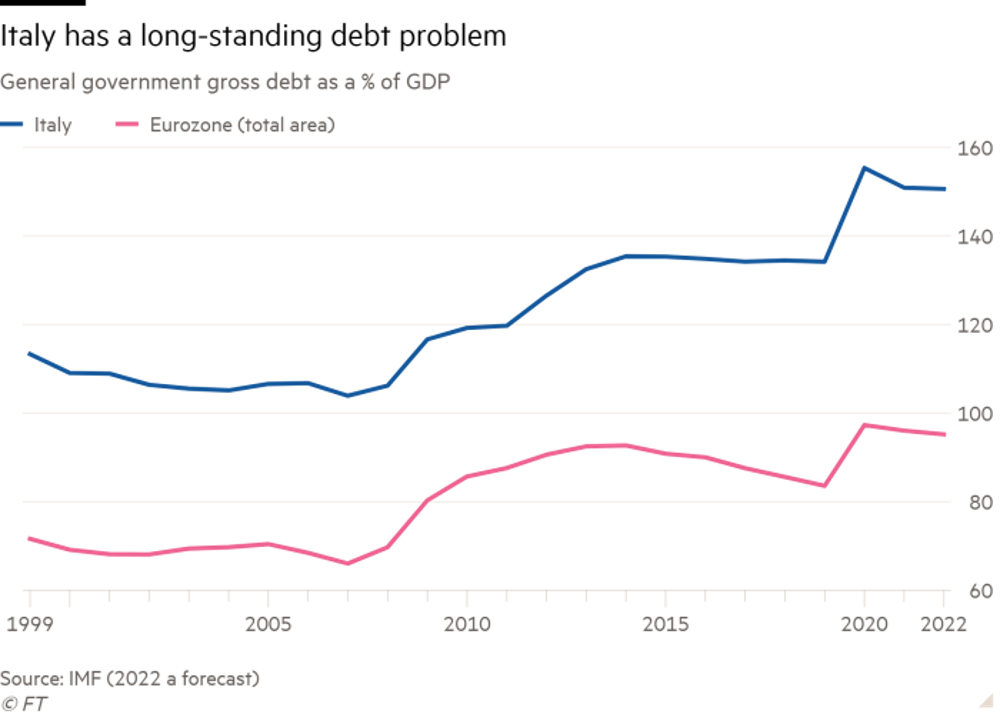

Το κόστος δανεισμού αυξάνεται ήδη ταχύτερα για τις υπερχρεωμένες χώρες της Νότιας Ευρώπης, όπως η Ιταλία, από ό,τι για ορισμένες από τις πιο σταθερές δημοσιονομικά αντίστοιχες βόρειες χώρες, υπενθυμίζοντας τους δαίμονες της κρίσης δημόσιου χρέους που σχεδόν διέλυσε την ευρωζώνη πριν από μια δεκαετία.

Αυτή είναι μια άβολη υπενθύμιση για την ΕΚΤ ότι, σε αντίθεση με τη Fed ή την Τράπεζα της Αγγλίας, καθορίζει νομισματική πολιτική για 19 διαφορετικές χώρες, η καθεμία με τον δικό της προϋπολογισμό και —κυρίως—αγορά ομολόγων.

Αυτό αφήνει το ενιαίο νόμισμα ευάλωτο σε μια απόκλιση στο κόστος δανεισμού μεταξύ χωρών που μπορεί να δοκιμάσει τη βιωσιμότητα των επιπέδων εθνικού χρέους.

«Φυσικά έχετε πάντα αυτόν τον γενικό κίνδυνο κρίσης στην περιφέρεια της ευρωζώνης να παίζει στο παρασκήνιο», λέει ο Dirk Schumacher, επικεφαλής μακροοικονομικής έρευνας για την Ευρώπη στη γαλλική τράπεζα Natixis.

«Είναι κάτι το οποίο η Fed δεν χρειάζεται να αντιμετωπίσει». Σε απάντηση, η ΕΚΤ αναμένεται να ανακοινώσει ότι θα αντιμετωπίσει κάθε αδικαιολόγητη απόκλιση στις αποδόσεις των ομολόγων μιας χώρας χρησιμοποιώντας ένα νέο σύστημα που αποκαλεί μηχανισμό προστασίας μετάδοσης.

Σε αντίθεση με την πολιτική ελέγχου της καμπύλης απόδοσης της κεντρικής τράπεζας της Ιαπωνίας, η οποία αγοράζει όσα ομόλογα χρειάζεται για να περιορίσει το κόστος δανεισμού της χώρας σε ένα σταθερό επίπεδο, η ΕΚΤ είναι απίθανο να στοχεύσει σε μια συγκεκριμένη απόδοση ομολόγων για κάθε χώρα και αντ’ αυτού θα χρησιμοποιήσει την κρίση της για πότε να παρέμβει.

Αυτό έχει πυροδοτήσει ανησυχίες, ιδιαίτερα σε πιο φειδωλές χώρες όπως η Γερμανία και η Ολλανδία, ότι η ΕΚΤ θα ενθαρρύνει τη δημοσιονομική σπατάλη μεταξύ των κρατών μελών και θα παρασυρθεί στη «νομισματική χρηματοδότηση» των κυβερνήσεων που αντιβαίνει στη συνθήκη της ΕΕ.

«Η εμπειρική διάκριση του πολιτικού κινδύνου από την κερδοσκοπία της αγοράς είναι αδύνατη», λέει ο Feld, πρώην πρόεδρος του συμβουλίου οικονομικών εμπειρογνωμόνων της Γερμανίας.

«Η τιμολόγηση της αγοράς θα έχει κάποια πειθαρχική επίδραση στις πολιτικές αποφάσεις και θα πρέπει να την αφήσουμε να λειτουργήσει».

Και τα… “καλά” νέα: Το TPI ωφελεί τις υπερ-εκτεθειμένες τράπεζες του Ευρωπαϊκού Νότου

Μπορεί το νέο πρόγραμμα αγοράς ομολόγων της Ευρωπαϊκής Κεντρικής Τράπεζας, το TPI, να στοχεύει στον περιορισμό των αυξήσεων στην απόδοση οποιουδήποτε κρατικού ομολόγου της Ευρωζώνης, αλλά αυτό πιθανότατα δεν θα συμβεί.

Αυτό εκτιμά ο οίκος αξιολόγησης Moody’s, ο οποίος δεν εμφανίζεται αισιόδοξη ότι το TPI θα προστατεύσει τα κράτη της ζώνης του ευρώ από το υψηλότερο κόστος δανεισμού.

Ωστόσο, θα μπορούσε να βοηθήσει στην αποφυγή μετάδοσης που παρατηρήθηκε κατά τη διάρκεια της κρίσης χρέους της ζώνης του ευρώ και να ενισχύσει την εμπιστοσύνη των καταναλωτών και των επιχειρήσεων σε περιόδους οικονομικής ή πολιτικής πίεσης σε μεμονωμένα κράτη μέλη.

Moody’s: Το TPI της ΕΚΤ δε θα σώσει τα ομόλογα

Σύμφωνα με τη Moody’s, η αύξηση των επιτοκίων της ΕΚΤ και το TPI θα ωφελήσουν ιδιαίτερα τις τράπεζες της Νότιας Ευρώπης, επειδή έχουν μεγαλύτερη έκθεση στο δημόσιο χρέος της χώρας τους.

Η αύξηση των επιτοκίων είναι υποστηρικτική για τις τράπεζες της Νότιας Ευρώπης επειδή έχουν μεγαλύτερο μερίδιο δανείων με κυμαινόμενο επιτόκιο από τις αντίστοιχες τράπεζες της Βόρειας Ευρώπης και εξαρτώνται περισσότερο από τη χρηματοδότηση καταθέσεων.

Επιπλέον, δεδομένου ότι οι κυβερνήσεις της Νότιας Ευρώπης τείνουν να είναι πιο υπερχρεωμένες από τις αντίστοιχες της Βόρειας Ευρώπης, τα ομόλογά τους είναι πιο ευάλωτα στον κίνδυνο μετάδοσης.

Μία βασική πρόβλεψη του TPI είναι ότι επιτρέπει στην ΕΚΤ να αγοράζει ομόλογα σε απεριόριστες ποσότητες, δίνοντας της ένα μέσο να παρέμβει αποφασιστικά σε περίπτωση μεγάλων διακυμάνσεων των αποδόσεων.

Και μπορεί η απόφαση για την έναρξη αγοράς ομολόγων ενός συγκεκριμένου κράτους στο πλαίσιο του TPI να υπόκειται σε όρους, ωστόσο, η Moody’s δεν θεωρεί τους όρους αυτούς υπερβολικά περιοριστικούς.

Διαβάστε ακόμη:

Η πιο καυτή καλοκαιρινή εβδομάδα: Fed, επιτόκια, ύφεση, εταιρικά μεγέθη

Τράπεζες: Τρίβουν τα χέρια τους μετά την αύξηση των επιτοκίων και υπολογίζουν τα κέρδη τους