Οι αμερικανικές μετοχές εισήλθαν σε bear market και αν η ιστορία επαναλαμβάνεται, η διαδικασία αυτή θα μπορούσε να είναι μακρά και επίπονη.

Είναι η τέταρτη φορά που συμβαίνει κάτι τέτοιο στον S&P 500 τα τελευταία 20 χρόνια.

Και ενώ η τελευταία bear market του 2020 οφειλόταν κατά κύριο λόγο στον Covid-19, οι δύο προηγούμενες – το 2000 και το 2008 – χρειάστηκαν πολύ περισσότερο χρόνο πριν φτάσουν στο κατώτατο σημείο και στη συνέχεια ανακτήσουν τις απώλειές τους.

Σύμφωνα με τον Πήτερ Γκάρνρι, επικεφαλής στρατηγικής μετοχών στην Saxo Bank A/S, το τρέχον sell off έχει πολλά κοινά σημεία με αυτό του 2000 και την bear market 1973-1974 που στιγματίστηκε από την άνοδο των τιμών του πετρελαίου, λόγω του εμπάργκο πετρελαίου του ΟΠΕΚ. Αυτό οφείλεται στο συνδυασμό των αποτιμήσεων του κλάδου υψηλής τεχνολογίας και της τρέχουσας κρίσης εμπορευμάτων, είπε.

«Η σημερινή πτώση μπορεί να φτάσει έως και 35% και να διαρκέσει ένα χρόνο προτού οι μετοχές καταφέρουν να φθάσουν στο κατώτερο σημείο τους», σημειώνει ο Γκάρνρι.

Διάρκεια και Βάθος

Ο δείκτης S&P 500 υποχώρησε 51% από το υψηλό έως το χαμηλό του την περίοδο από το 2000 έως το 2002 και 58% στη διάρκεια της χρηματοπιστωτικής κρίσης, ενώ και στις δύο περιπτώσεις χρειάστηκαν περισσότερες από 1.000 συνεδριάσεις για να ανακάμψει από τις απώλειές του. Στην πρώτη κρίση, πέρασαν 638 ημέρες έως ότου αγγίξει χαμηλό και στη δεύτερη 352 ημέρες, που σημαίνει ότι το σημερινό sell off έχει ακόμη περιθώριο για περαιτέρω πτώση.

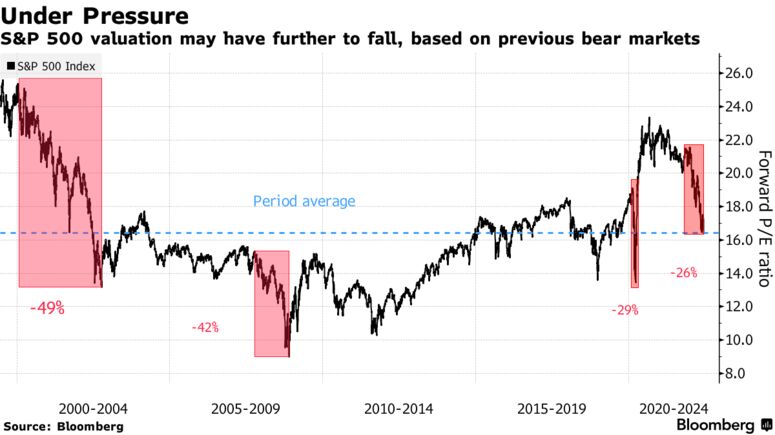

Αποτιμήσεις

Οι αποτιμήσεις είχαν αγγίξει ιστορικό υψηλο τις παραμονές της έκρηξης της φούσκας του dotcom το 2000, με την αναλογία τιμής/κέρδους του S&P 500 να κυμαίνεται γύρω στο 25, πολύ κοντά στο 24 που βρισκόταν η εν λόγω αναλογία προτού αρχίσει η πτώση της αγοράς το τρέχον έτος. Αντιθέτως, οι μετοχές ήταν σχετικά φθηνές λίγο πριν ξεσπάσει η χρηματοπιστωτική κρίση του 2008, όμως και στις δύο περιπτώσεις η πτώση ξεπέρασε το 40% συγκριτικά με τη μικρότερη από 30% σήμερα.

Κέρδη

Σε κάθε γύρο πτώσης, ειδικά στις προηγούμενες bear markets, οι μετοχές επέστρεφαν στα θεμελιώδη. Ο S&P 500 συχνά αποσυνδέεται από την τάση των κερδών, όμως τελικά επιστρέφει σε αυτήν.

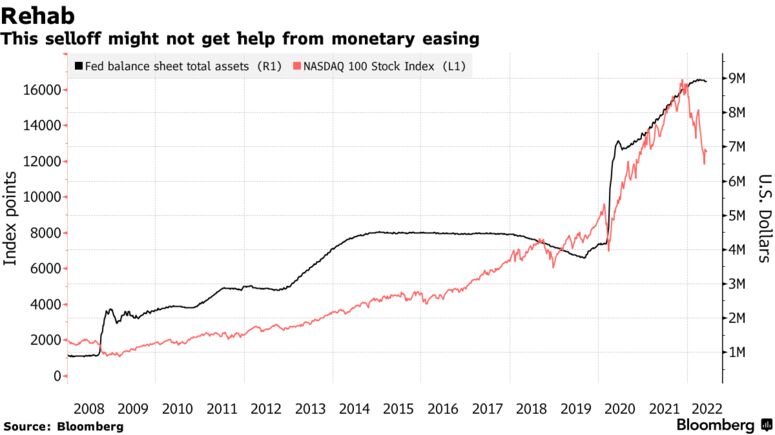

Υποστήριξη

Οι επενδυτές στην αγορά μετοχών δεν μπορούν να ποντάρουν σε καμία βοήθεια από τις κεντρικές τράπεζες αυτή τη στιγμή. Αντιθέτως, το τέλος της νομισματικής χαλάρωσης μετά από μια διετή ανοδική πορεία, που ήταν από τις πιο ισχυρές που έχουν καταγραφεί, καταδεικνύει ότι η αγορά των μετοχών θα δυσκολευτεί χωρίς την στήριξη του φθηνού χρήματος. Αυτό αποτελεί πρόκληση για τους επενδυτές.

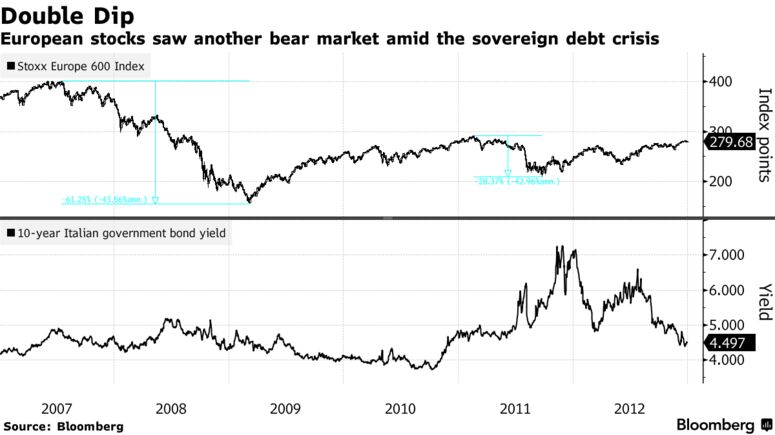

Από τη μία bear market στην άλλη

Οι πρόσφατες απότομες αυξήσεις των κρατικών ομολόγων προοιωνίζονται άσχημες εξελίξεις, εάν λάβουμε υπόψη το πρόσφατο παρελθόν. Οι ευρωπαϊκές αγορές μετοχών οδηγήθηκαν σε bear market το 2011, καθώς η χρηματοπιστωτική κρίση εξελίχθηκε σε κρίση χρέους εξαιτίας της εκρηκτικής ανόδου των ομολογιακών αποδόσεων και της πτώσης του ευρώ.

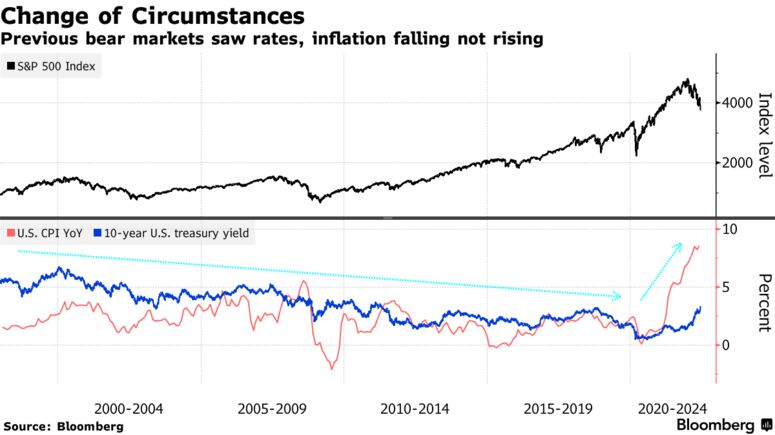

Πληθωρισμός και επιτόκια

Μία ειδοποιός διαφορά ανάμεσα στη σημερινή bear market και τις προηγούμενες είναι το σημερινό περιβάλλον της νομισματικής πολιτικής. Είναι η πρώτη φορά σήμερα μετά από μία μακρά περίοδο που οι αγορές έχουν να αντιμετωπίσουν ταυτόχρονα και υψηλό πληθωρισμό και επιτοκιακές αυξήσεις.