Ψήφο εμπιστοσύνης στις ελληνικές τράπεζες δίνει ο οίκος αξιολόγησης Moody’s, καθώς εκτιμά ότι τα ισχυρά κέρδη θα συνεχιστούν και το 2024-2025, ωστόσο εφιστά την προσοχή σχετικά με τα υψηλά επίπεδα DTC.

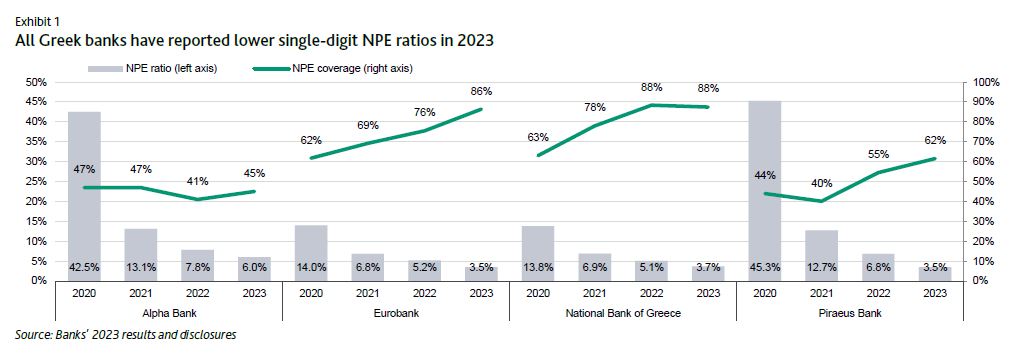

«Οι τράπεζες ήταν σε θέση το 2023 να μειώσουν περαιτέρω τα προβληματικά τους δάνεια και να διατηρήσουν άνετη χρηματοδότηση και ρευστότητα, συγκλίνοντας πιο κοντά στον ευρωπαϊκό μέσο όρο των μεγάλων τραπεζών της ΕΕ. Τα μη εξυπηρετούμενα ανοίγματα συνέχισαν να μειώνονται κατά τη διάρκεια του 2023, μειώνοντας τα σταθμισμένα μέσο δείκτη NPE σε περίπου 4,1%, από 6,2% το 2022 και από το μέγιστο 49% τον Δεκέμβριο του 2016. Σε αυτό το επίπεδο, οι τέσσερις τράπεζες συγκλίνουν πιο κοντά στον μέσο όρο των μεγάλων τραπεζών της ΕΕ που είναι 2,3%. Κατά τη διάρκεια του τρέχοντος έτους, οι τράπεζες θα δυσκολευτούν περισσότερο να επιτύχουν οποιαδήποτε σημαντική μείωση ΝΡΕ εν μέσω υψηλών επιτοκίων, αν και η πτωτική τάση είναι πιθανό να διατηρηθεί», σημειώνουν οι αναλυτές της Moody’s.

Σύμφωνα με τον αμερικανικό οίκο αξιολόγησης,το συνδυασμένο καθαρό εισόδημα από τόκους (NII) των τεσσάρων συστημικών ελληνικών τραπεζών κατέγραψε εντυπωσιακό ρυθμό αύξησης 51% κατά τη διάρκεια του 2023, μια τάση που αναμένεται να επιβραδυνθεί φέτος. Η βελτίωση οφείλεται κυρίως στην άνοδο των επιτοκίων, αλλά και στην υψηλότερη απόδοση του όγκου των δανείων, στηρίζοντας τα βασικά τους κέρδη το 2023. Ενδεικτικά, τα αναφερόμενα βασικά λειτουργικά έσοδα των τεσσάρων ενοποιημένων τραπεζών (NII συν καθαρά έσοδα από αμοιβές και προμήθειες) αυξήθηκαν κατά σχεδόν 40% το 2023 και τα λειτουργικά τους κέρδη προ προβλέψεων (συμπεριλαμβανομένων των κερδών από εμπορικές συναλλαγές και τα λοιπά έσοδα) εκτινάχθηκαν κατά 74% περίπου, υποστηριζόμενα από τα ενισχυμένα έσοδα από προμήθειες και τα συγκρατημένα λειτουργικά έξοδα.

Τα αυξανόμενα καθαρά επιτοκιακά περιθώρια, ο περιορισμός του κόστους με τη μορφή κλεισίματος υποκαταστημάτων και προγραμμάτων εθελουσίας εξόδου του προσωπικού, καθώς και οι χαμηλότερες απώλειες δανείων και οι χρεώσεις προβλέψεων στήριξαν τις ισχυρές οικονομικές επιδόσεις των ελληνικών τραπεζών το 2023. Τα καταγεγραμμένα καθαρά επιτοκιακά περιθώρια για τις ελληνικές τράπεζες ήταν υψηλότερα από τον μέσο όρο των μεγάλων ευρωπαϊκών τραπεζών που ήταν 1,56% τον Σεπτέμβριο του 2023, κυρίως λόγω του ισχυρού και φθηνού franchise καταθέσεων πελατών. Ταυτόχρονα, τα κέρδη που αναλογούν στους μετόχους μειώθηκαν από την κατώτατη γραμμή οριακά το 2023, κυρίως λόγω μη επαναλαμβανόμενων κερδών το 2022.

«Αναμένουμε ότι τα καθαρά επιτοκιακά περιθώρια θα είναι ελαφρώς συμπιεσμένα φέτος, λόγω των υψηλότερων beta καταθέσεων και ενδεχομένως από τα χαμηλότερα επιτόκια χαμηλότερα επιτόκια κατά το δεύτερο εξάμηνο του 2024. Αναμένουμε επίσης ότι τα βασικά έσοδα των ελληνικών τραπεζών θα συνεχίσουν να επωφελούνται από το νέο εταιρικό δανεισμό, κυρίως μέσω της αυξανόμενης χρήσης του RRF της ΕΕ. Μετά την ολοκλήρωση της εξυγίανσης των μη εξυπηρετούμενων ανοιγμάτων των τεσσάρων αυτών τραπεζών τα τελευταία χρόνια, ήταν σε θέση να αναφέρουν σταθερές απομειώσεις δανείων κατά τη διάρκεια του 2023 σε σύγκριση με περίπου 74% μείωση το 2022, στηρίζοντας την κατώτατη γραμμή τους. Όλες οι τράπεζες στοχεύουν στη διατήρηση της υψηλής κερδοφορίας τους ως το 2026, οι οποίες συγκρίνονται με τη μέση απόδοση ιδίων κεφαλαίων (RoE) της τάξης του 10% περίπου που αναφέρουν οι μεγάλες ευρωπαϊκές τράπεζες τον Σεπτέμβριο του 2023», εξηγούν οι αναλυτές.

Ρευστότητα και καταθέσεις

Η ρευστότητα των τεσσάρων μεγάλων ελληνικών τραπεζών είναι άνετη με μέσο Δείκτη Κάλυψης Ρευστότητας (LCR) 218% στο τέλος του 2023 σε σύγκριση με τον μέσο όρο των μεγάλων ευρωπαϊκών τραπεζών που είναι 159%. Οι καταθέσεις των πελατών τους στην Ελλάδα αυξήθηκαν κατά περίπου 2% κατά τη διάρκεια του 2023 και παραμένουν η κύρια πηγή χρηματοδότησης για τις ελληνικές τράπεζες με μέσο όρο περίπου 73% του συνολικού ενεργητικού στο τέλος του 2023. «Η χρηματοδότησή τους από την ΕΚΤ (κυρίως μέσω TLTRO) μειώθηκε σταδιακά σε μέσο όρο 5% του συνολικού ενεργητικού τους τον Δεκέμβριο του 2023, ενώ αναμένουμε περαιτέρω σταδιακή μείωση το 2024-2025 που θα μειώσει επίσης τα επιβαρυμένα περιουσιακά στοιχεία αυτών των τραπεζών και θα βελτιώσει περαιτέρω τη ρευστότητά τους. Η κύρια πηγή των ρευστών στοιχείων ενεργητικού των τεσσάρων ελληνικών τραπεζών είναι οι τίτλοι του ελληνικού δημοσίου (ομόλογα και έντοκα γραμμάτια), οι οποίοι αποτελούν το ήμισυ του επενδυτικού τους χαρτοφυλακίου και κατατάσσονται κατά κύριο λόγο στην κατηγορία των διακρατούμενων μέχρι τη λήξη τίτλων που εγγράφονται στο αναπόσβεστο κόστος. Ο συνδυασμός της αύξησης των επιτοκίων λόγω της σύσφιξης της νομισματικής πολιτικής, των αναβαθμίσεων της πιστοληπτικής ικανότητας του ελληνικού δημοσίου και των τραπεζών και οι στρατηγικές αντιστάθμισης κινδύνων διατήρησαν τις μη πραγματοποιηθείσες ζημίες σε αυτά τα χαρτοφυλάκια. Δεν αναμένουμε ότι οι ελληνικές τράπεζες θα πραγματοποιήσουν σημαντικές εύλογες απώλειες στην αξία τους από αυτούς τους κρατικούς τίτλους κατά τη διάρκεια του 2024-2025», εκτιμά ο οίκος.

«Επιπλέον, και οι τέσσερις τράπεζες συνέχισαν να αξιοποιούν τις διεθνείς κεφαλαιαγορές κατά τη διάρκεια του 2023 και στις αρχές του 2024, προκειμένου να καλύψουν τις απαιτήσεις MREL έως το 2025. Κατά τη διάρκεια του 2023, οι τέσσερις συστημικές τράπεζες άντλησαν περίπου 2,6 δισ. ευρώ σε προνομιούχο χρέος πρώτης κατηγορίας με σταθμισμένο μέσο επιτόκιο κουπονιού 6,8% και σταθμισμένη μέση διάρκεια 5,8 ετών. Οι ελληνικές τράπεζες συνέχισαν τις εκδόσεις τους στις αρχές του 2024 (2,3 δισ. ευρώ μέχρι στιγμής), δεδομένου ότι είναι πλέον σε θέση να αξιοποιήσουν τις διεθνείς κεφαλαιαγορές με φθηνότερα επιτόκια μετά τις προοδευτικές αναβαθμίσεις της πιστοληπτικής τους ικανότητας τα τελευταία χρόνια», όπως τονίζεται.

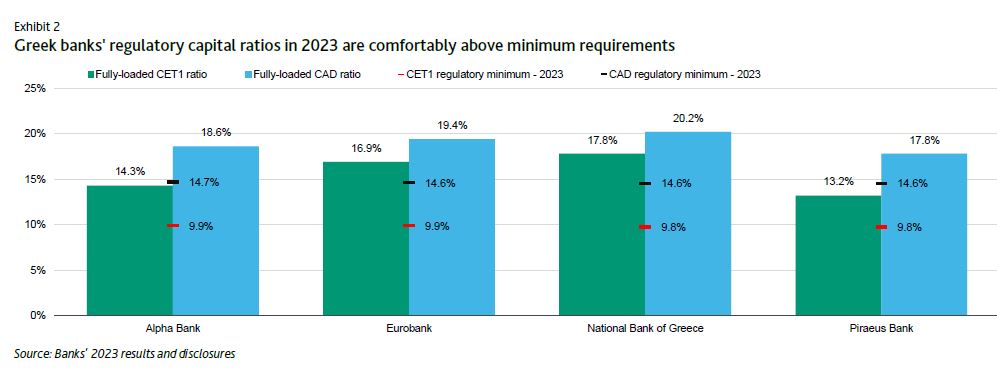

Σύμφωνα με τη Moody’s, «μετά τη σημαντική οργανική δημιουργία κεφαλαίων κατά τη διάρκεια του 2023, οι ελληνικές τράπεζες ανέφεραν σχετικά άνετα εποπτικά κεφάλαια δείκτες πάνω από τις ελάχιστες απαιτήσεις τους. Ο μέσος δείκτης πλήρως επιβαρυμένων κοινών μετοχών της κατηγορίας 1 (CET1) διαμορφώθηκε σε 15,7% το 2023 έναντι 13,8% το προηγούμενο έτος, ενώ ο μέσος όρος του συνολικού δείκτη κεφαλαιακής επάρκειας (CAD) τους ήταν 19,1% το 2023 από 16,9% το 2022. Το κεφάλαιο CET1 για τις τέσσερις τράπεζες παρουσίασε πολύ μεγαλύτερη αύξηση σε σύγκριση με την αύξηση του σταθμισμένου ως προς τον κίνδυνο ενεργητικού τους κατά τη διάρκεια του 2023. Η κεφαλαιακή βάση των τεσσάρων τραπεζών υποστηρίχθηκε από τα παρακρατηθέντα κέρδη, ενώ οι δείκτες αυτοί ενσωματώνουν επίσης σχέδια για μέτριες πληρωμές μερισμάτων το 2024 (μετά από περισσότερο από μια δεκαετία), εφόσον υπάρξει έγκριση από τις ρυθμιστικές αρχές. Οι μέσοι όροι CET1 και CAD για τις μεγάλες ευρωπαϊκές τράπεζες ήταν 15,6% και 19,7% αντίστοιχα τον Σεπτέμβριο του 2023, γεγονός που δείχνει ότι οι ελληνικές τράπεζες ήταν σε θέση να επιτύχουν επίπεδα κεφαλαίου παρόμοια με τα αντίστοιχα των ομολόγων τους, με στόχο την περαιτέρω αύξηση των βασικών ιδίων κεφαλαίων τους έως το 2026».

Παρόλα αυτά, η συνολική ποιότητα του κεφαλαίου και των ενσώματων κοινών μετοχών των τεσσάρων τραπεζών εξακολουθεί να υπονομεύεται από τον σημαντικό όγκο των αναβαλλόμενων φορολογικών απαιτήσεων (DTA) που είναι επιλέξιμες για μετατροπή σε αναβαλλόμενες φορολογικές πιστώσεις (DTC). Αυτά τα DTC παραμένουν σε υψηλά επίπεδα, περίπου 12,8 δισ. ευρώ, σε σύγκριση με ένα συνολικό 23 δισ. ευρώ κεφαλαίου CET1 τον Δεκέμβριο του 2023.

«Θεωρούμε ότι αυτά τα DTCs αποτελούν κεφάλαιο χαμηλότερης ποιότητας, αν και το υψηλό τους απόθεμα είναι ένα κοινό χαρακτηριστικό για τις κεφαλαιακές δομές όλων των ελληνικών τραπεζών και αναγνωρίζονται ως κεφάλαιο CET1 από την ΕΚΤ. Κατά συνέπεια, αναμένουμε ότι ο προτιμώμενος από τη Moody’s δείκτης ενσώματων κοινών μετοχών (TCE) για αυτές τις τράπεζες το 2023 να είναι χαμηλότερος (κυμαίνεται περίπου από 100 έως 500 μονάδες βάσης) από τους αναφερόμενους δείκτες CET1 τους, λόγω της προσαρμογής μας για τα DTCs και τα σταθμισμένα ως προς τον κίνδυνο στοιχεία ενεργητικού, η οποία οφείλεται κυρίως στη μη επενδυτική διαβάθμιση της χώρας», καταλήγει ο αμερικανικός οίκος αξιολόγησης.