Ενώ η Ευρωζώνη αντιμετωπίζει ισχνή ανάπτυξη, ταυτόχρονα επιδεικνύει ανθεκτικότητα. Καθώς η Ευρωπαϊκή Κεντρική Τράπεζα ξεκινά μια πορεία εξομάλυνσης της νομισματικής πολιτικής, οι αναλυτές της PIMCO, Νίκολα Μάι και Πέντερ Μπεκ-Φρις πιστεύουν ότι οι ευρωπαϊκές επενδύσεις σταθερού εισοδήματος εξακολουθούν να φαίνονται ελκυστικές, προσφέροντας ελκυστικές αποδόσεις, καθώς και πιθανή ανατίμηση των τιμών σε περίπτωση εξασθένησης των συνθηκών.

Μετα-πανδημικές επιπτώσεις

Μετά την έναρξη της πανδημίας το 2020, η ανάπτυξη στην Ευρωζώνη ήταν αδύναμη. Η περιοχή γνώρισε βαθύτερη ύφεση και πιο χλιαρή ανάκαμψη από ό,τι οι περισσότερες άλλες ανεπτυγμένες χώρες. Η γειτνίαση της ζώνης του ευρώ με τη σύγκρουση μεταξύ Ουκρανίας-Ρωσίας την κατέστησε πιο ευάλωτη στην άνοδο των τιμών της ενέργειας, τα μέτρα δημοσιονομικής στήριξης ήταν λιγότερο γενναιόδωρα από ό,τι στις ΗΠΑ, και τα βραχυπρόθεσμα ενυπόθηκα δάνεια ενίσχυσαν τον αντίκτυπο της αυστηρότερης νομισματικής πολιτικής.

Επιφανειακά, πολλές από τις επιπτώσεις της πανδημίας έχουν πλέον εξασθενήσει. Όπως και άλλες ανεπτυγμένες οικονομίες, η Ευρωζώνη εμφανίζεται, πια, πιο «φυσιολογική». Ο πληθωρισμός έχει επιστρέψει στον στόχο της Ευρωπαϊκής Κεντρικής Τράπεζας. Η πραγματική οικονομική δραστηριότητα αυξήθηκε το α’ εξάμηνο του έτους και η πιστωτική επέκταση έχει σταθεροποιηθεί. Τα δημοσιονομικά ελλείμματα έχουν γενικά συρρικνωθεί. Επιπλέον, η νομισματική πολιτική αρχίζει να εξομαλύνεται, με την ΕΚΤ να έχει μειώσει τα επιτόκια ήδη τρεις φορές φέτος.

Παρ’ όλα αυτά, οι προοπτικές παραμένουν εύθραυστες. Κυκλικά, η αδυναμία στην Κίνα και στην παγκόσμια μεταποίηση επιβαρύνει την οικονομική δραστηριότητα, κυρίως στη Γερμανία, ενώ τα νοικοκυριά έχουν εξαντλήσει τα αποταμιευτικά πλεονάσματα που συσσώρευσαν κατά τη διάρκεια της πανδημίας.

Δομικά, η αύξηση της παραγωγικότητας παραμένει αδύναμη και, σε αντίθεση με τις περισσότερες άλλες χώρες, οι επενδυτικές δαπάνες στην Ευρωζώνη έχουν μειωθεί κατακόρυφα τα τελευταία δύο χρόνια.

Ο πρώην πρόεδρος της ΕΚΤ, Μάριο Ντράγκι, δημοσίευσε πρόσφατα έναν ολοκληρωμένο κατάλογο συστάσεων με στόχο τη βελτίωση των μακροπρόθεσμων προοπτικών ανάπτυξης. Ωστόσο, οι περισσότερες από αυτές είναι απίθανο να τεθούν σε ισχύ, ενώ για όσες από αυτές τίθενται σε ισχύ, οι αναλυτές της PIMCO αμφιβάλλουν αν θα αλλάξουν σημαντικά την αναπτυξιακή πορεία της Ευρωζώνης.

Συνολικά, αναμένουν ότι η ανάπτυξη στη ζώνη του ευρώ θα παραμείνει υποτονική, κυμαινόμενη γύρω στο 1%, που είναι κοντά στο μακροπρόθεσμο ρυθμό ανάπτυξης. Παρόλο που δεν προβλέπουν επικείμενη ύφεση, ο κίνδυνος δημιουργίας της παραμένει αυξημένος, τουλάχιστον δεδομένης της αβεβαιότητας γύρω από τις προοπτικές του παγκόσμιου εμπορίου ενόψει των επικείμενων εκλογών στις ΗΠΑ.

Σταθερότητα εν μέσω αστάθειας

Παρά τις εύθραυστες προοπτικές ανάπτυξης, οι αναλυτές είναι πιο αισιόδοξοι, αφού η οικονομία της Ευρωζώνης είναι απίθανο να επιστρέψει στην αστάθεια που παρατηρήθηκε πριν από μια δεκαετία.

Πρώτον, τα μέτρα της νομισματικής πολιτικής έχουν αποδειχθεί πιο αποτελεσματικά και έγκαιρα από ό,τι στο παρελθόν. Η ΕΚΤ ήταν ένας αξιόπιστος κρατικός δανειστής έσχατης επιλογής κατά τη διάρκεια της πανδημίας, αγοράζοντας περιουσιακά στοιχεία και προσθέτοντας νέα εργαλεία (όπως το μέσο προστασίας μετάδοσης της κρίσης) για να περιορίσει την αστάθεια.

Η δημοσιονομική πολιτική ήταν επίσης πιο προληπτική με την εισαγωγή διασυνοριακών δημοσιονομικών μεταβιβάσεων μέσω του Ταμείου Ανάκαμψης της Ε.Ε., δημιουργώντας ενδεχομένως προηγούμενο για την αντιμετώπιση πιθανών μελλοντικών υφέσεων. Επίσης, το σημερινό πολιτικό σκηνικό φαίνεται λιγότερο ανατρεπτικό, με φθίνουσα υποστήριξη για έξοδο από τη νομισματική ένωση στις περισσότερες χώρες.

Υπάρχουν επίσης λιγότερες οικονομικές ανισορροπίες στην περιοχή. Πολλές από τις εξωτερικές ανισορροπίες που υπήρχαν πριν από τη χρηματοπιστωτική κρίση έχουν υποχωρήσει. Μετά από μια δεκαετία πλεονασμάτων στο ισοζύγιο τρεχουσών συναλλαγών, η ζώνη του ευρώ είναι πλέον καθαρός δανειστής προς τον υπόλοιπο κόσμο, με μεγαλύτερο διεθνές ενεργητικό από ό,τι παθητικό.

Η οικονομική ανάπτυξη έχει επίσης συγκλίνει εντός της περιοχής, με τις χώρες που προηγουμένως υστερούσαν, ιδίως στην περιφέρεια, να υπερτερούν των χωρών του ευρωπαϊκού πυρήνα και ιδίως της Γερμανίας από την έναρξη της πανδημίας.

Γενικότερα, η απουσία σημαντικών οικονομικών πιέσεων τα τελευταία χρόνια αποτελεί ένδειξη ανθεκτικότητας. Είναι αλήθεια ότι η ανάπτυξη ήταν αδύναμη, αλλά τα spreads των κρατικών ομολόγων παρέμειναν γενικά σταθερά παρά τις πολυάριθμες προκλήσεις. Είναι δύσκολο να φανταστεί κανείς πιο δυσμενείς κλυδωνισμούς για να δοκιμάσει την ανθεκτικότητα της ζώνης του ευρώ από αυτούς που έχει αντιμετωπίσει τα τελευταία χρόνια.

Βέβαια, παραμένουν κάποιοι κίνδυνοι, δεδομένης της έλλειψης μιας πλήρους δημοσιονομικής και χρηματοπιστωτικής ένωσης. Παρ’ όλα αυτά, η περιοχή φαίνεται να είναι πιο σταθερή από ό,τι ήταν πριν από μια δεκαετία, όπως τονίζουν οι αναλυτές.

Νομισματική πολιτική

Βραχυπρόθεσμα, η κατεύθυνση της νομισματικής πολιτικής είναι σαφής. Καθώς οι παράγοντες που σχετίζονται με την πανδημία συνεχίζουν να εξασθενούν, οι αναλυτές αναμένουν ότι ο δομικός πληθωρισμός θα επιστρέψει στον στόχο της ΕΚΤ το επόμενο έτος. Αυτό θα επιτρέψει στην κεντρική τράπεζα να συνεχίσει να μειώνει τα επιτόκιά της στις προσεχείς συνεδριάσεις. Με την πάροδο του χρόνου, oι αναλυτές αναμένουν ότι τα επιτόκια θα επιστρέψουν σε μια πιο ουδέτερη στάση.

Οι μακροπρόθεσμες προοπτικές για τη νομισματική πολιτική είναι πιο θολές, αφού δεν είναι σίγουρο το πού βρίσκεται το ουδέτερο επιτόκιο πολιτικής (r-star). Παρόλο που η αβεβαιότητα παραμένει υψηλή, οι αναλυτές δεν αναμένουν ότι τα επιτόκια θα επιστρέψουν στα προ-πανδημικά επίπεδα.

Οι προσδοκίες για τον πληθωρισμό έχουν επανέλθει σε υψηλότερα επίπεδα και οι κίνδυνοι πληθωρισμού φαίνονται τώρα πιο ισορροπημένοι γύρω από τον στόχο του 2% απ’ ό,τι ήταν πριν από την πανδημία. Επιπλέον, τα spreads των κρατικών ομολόγων είναι γενικά πιο περιορισμένα σήμερα, εν μέρει λόγω ενός ισχυρότερου θεσμικού πλαισίου. Αυτό σημαίνει ότι για να επιτύχει το ίδιο συνολικό κόστος δανεισμού, η ΕΚΤ μπορεί να διατηρήσει υψηλότερο επιτόκιο πολιτικής από ό,τι στο παρελθόν.

Ελλείψει ύφεσης, οι αναλυτές αναμένουν ότι το επιτόκιο θα περιοριστεί στο εύρος 1,5-2,0%. Αν και μια ύφεση θα μπορούσε να οδηγήσει σε χαμηλότερα επιτόκια, πιστεύουν ότι ο πήχης παραμένει πολύ ψηλά για να επιστρέψει η ΕΚΤ σε αρνητικά επιτόκια.

Επενδυτικές προτιμήσεις

Σε αυτό το πλαίσιο, οι επενδύσεις σταθερού εισοδήματος στην Ευρώπη εξακολουθούν να φαίνονται ελκυστικές. Ενώ η τιμολόγηση των βραχυπρόθεσμων επιτοκίων για την ΕΚΤ φαίνεται σε γενικές γραμμές δίκαιη, οι αναλυτές αναμένουν ότι η καμπύλη αποδόσεων θα συνεχίσει να γίνεται πιο απότομη καθώς η νομισματική πολιτική ομαλοποιείται. Έτσι, τα μακροπρόθεσμα επιτόκια ενδέχεται να αυξηθούν σε σχέση με τα βραχυπρόθεσμα επιτόκια.

Η διάκριση μεταξύ των χωρών του ευρωπαϊκού πυρήνα και της περιφέρειας όσον αφορά τα spreads των ομολόγων έχει γίνει πιο ασαφής και πιθανότατα θα παραμείνει αμετάβλητη. Η πρόσφατη πολιτική αστάθεια στη Γαλλία έχει οδηγήσει σε γαλλικό κόστος δανεισμού που κυμαίνεται πλέον στα ίδια επίπεδα με εκείνο της Ισπανίας, γεγονός που θεωρείται δικαιολογημένο.

Εν τω μεταξύ, ενισχυμένα από ένα βελτιωμένο θεσμικό πλαίσιο, τα spreads των ιταλικών κρατικών ομολόγων είναι πιθανό να παραμείνουν πιο σταθερά, προσφέροντας οφέλη διαφοροποίησης για τα επενδυτικά χαρτοφυλάκια.

Διαβάστε ακόμη:

-

Formula 1: Αυτός είναι ο νέος υποψήφιος – έκπληξη για teammate του Verstappen

-

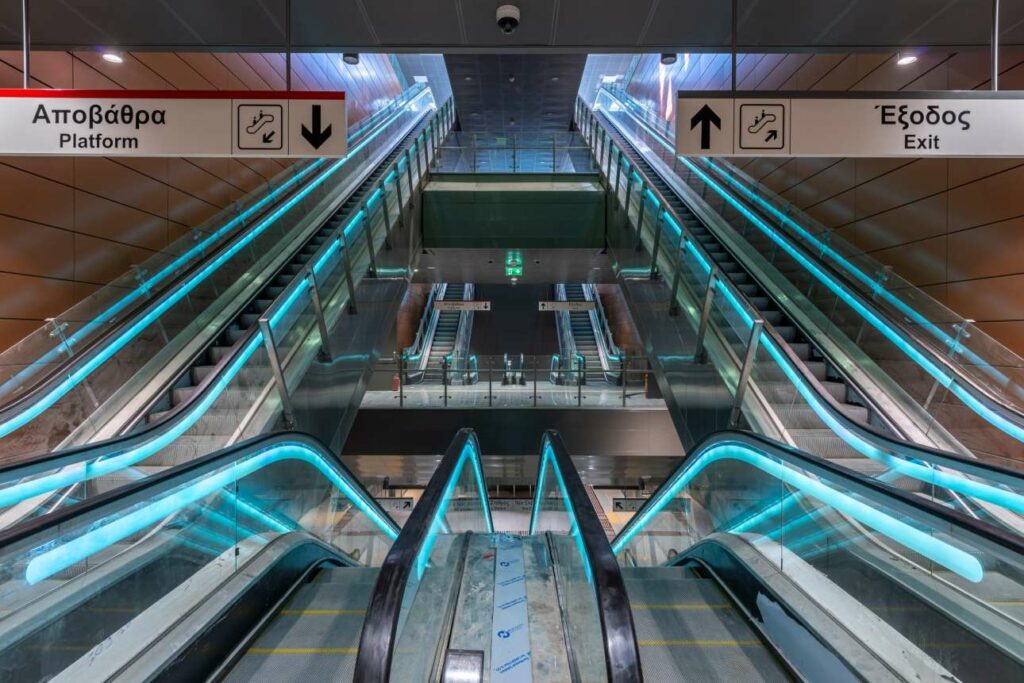

Αθήνα: Στο τοπ 10 των δημοφιλέστερων ευρωπαϊκών προορισμών για τα «Αirbnb» τα Χριστούγεννα

-

Τζορτζ Μπάλντοκ: Ελληνική ιθαγένεια στον γιο του αδικοχαμένου ποδοσφαιριστή

-

Οι πωλητές αποκτούν και πάλι την υπεροπλία στο Χρηματιστήριο της Αθήνας