Εξαιρετικά επιφυλακτική για επενδύσεις στην Ευρώπη εμφανίζεται η Macquarie, στο outlook του 2024, καθώς θα έρθει ο «λογαριασμός» από την τεράστια αύξηση των επιτοκίων της Ευρωπαϊκής Κεντρικής Τράπεζας, αλλά και του ενεργειακού σοκ που προηγήθηκε και επηρέασε υπογείως μεγάλο μέρος της παραγωγικής της ικανότητας.

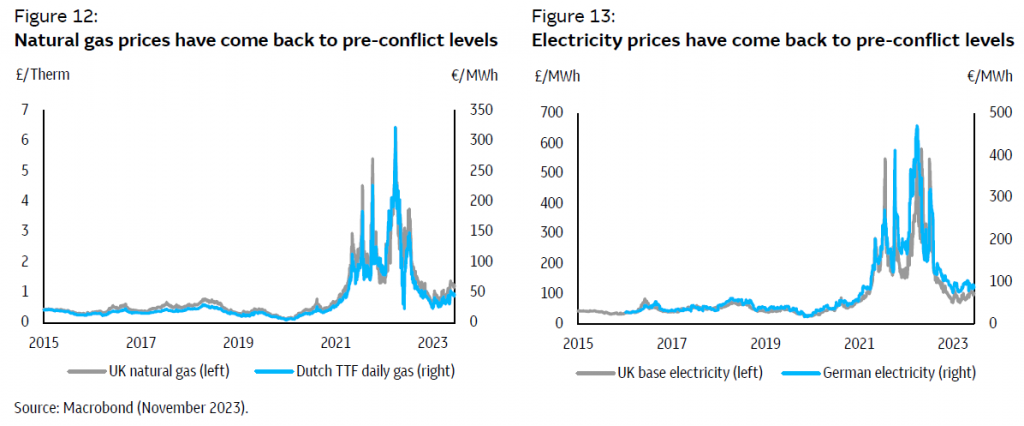

Όπως εξηγεί η Macquarie, λίγο μετά την έναρξη των εχθροπραξιών στην Ουκρανία τον Φεβρουάριο του 2022, η μειωμένη παροχή φυσικού αερίου από τη Ρωσία στην Ευρώπη προκάλεσε άνοδο των τιμών της ενέργειας –τόσο του φυσικού αερίου όσο και της ηλεκτρικής ενέργειας. Αυτό επηρέασε τα πραγματικά εισοδήματα των νοικοκυριών και το κόστος των επιχειρήσεων (ιδιαίτερα εκείνα σε βιομηχανίες υψηλής έντασης ενέργειας) και συνέβαλε σημαντικά στην αύξηση του πληθωρισμού.

Ωστόσο, δεν ήταν αρκετό να οδηγήσουν καμία από τις ευρωπαϊκές οικονομίες σε ύφεση – οι οποίες έχουν παραμείνει σε μεγάλο βαθμό στάσιμες από τότε, με την οικονομία της ζώνης του ευρώ να αναπτύσσεται μόλις 0,1% το περασμένο έτος και την οικονομία του Ηνωμένου Βασιλείου να είναι μόνο κατά 0,6% «μεγαλύτερη» από ό,τι πριν από ένα χρόνο.

Ο λόγος που αποφεύχθηκε η ύφεση ήταν ότι οι υψηλότερες τιμές της ενέργειας δεν κράτησαν πολύ, καθώς η κατακόρυφη πτώση της ζήτησης, οι επιπλέον εισαγωγές υγροποιημένου φυσικού αερίου, τα υψηλά επίπεδα αρχικής αποθήκευσης και ένας ήπιος χειμώνας συνδυάστηκαν για να μειώσουν τις τιμές της ενέργειας και στις αρχές του 2023 επέστρεψαν στα προ της σύγκρουσης επίπεδα.

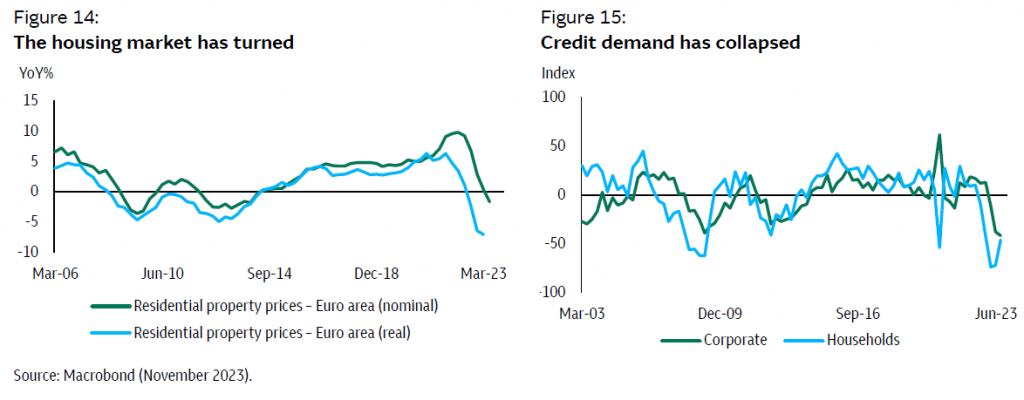

Ωστόσο, τους τελευταίους έξι μήνες, ο αντίκτυπος της αυστηρότερης νομισματικής πολιτικής έγινε ολοένα και περισσότερο αισθητός, διαπιστώνει η Macquarie. Οι αγορές κατοικιών έχουν υποχωρήσει, η ζήτηση πιστώσεων έχει αποδυναμωθεί και οι εταιρικές επενδύσεις έχουν επιβραδυνθεί.

Για το 2024 η Macquarie εκτιμά ότι οι προκλήσεις από τις υψηλότερες τιμές της ενέργειας και τον πληθωρισμό πιθανότατα θα συνεχίσουν να εξασθενούν, αλλά αυτές από την αυστηρότερη νομισματική πολιτική είναι πιθανό να ενταθούν. Τόσο η οικονομία της Ευρωζώνης, όσο και του Ηνωμένου Βασιλείου είναι πιθανό να μπουν σε ύφεση τους επόμενους μήνες.

To «γράμμα» του Ben Way, επικεφαλής Macquarie Asset Management

Το 2023 ήταν έτος καμπής. Οι περισσότερες μεγάλες αγορές κλήθηκαν να αφήσουν πίσω μια δεκαετία ιστορικά χαμηλών επιτοκίων και βίωσαν μια χρονιά μεγάλης αλλαγής του κόστους δανεισμού.

Τα υψηλότερα επιτόκια έχουν εκτεταμένες επιπτώσεις για κάθε κατηγορία περιουσιακών στοιχείων. Καθώς η παγκόσμια ανάπτυξη επιβραδύνεται, ο πληθωρισμός παραμένει υψηλός και ο κίνδυνος ύφεσης παραμένει σε πολλές βασικές αγορές.

Φυσικά, αυτοί οι παράγοντες θα συνεχίσουν να διαμορφώνουν το επενδυτικό περιβάλλον, αλλά μια από τις μεγαλύτερες αλλαγές τον τελευταίο χρόνο είναι το επίπεδο γεωπολιτικού κινδύνου, που αποδεικνύεται τραγικά υψηλό στην Ουκρανία και τη Μέση Ανατολή. Πιστεύουμε ότι τα υψηλότερα επίπεδα γεωπολιτικού κινδύνου είναι πιθανό να είναι ένα διαρκές χαρακτηριστικό του επενδυτικού τοπίου για τα επόμενα χρόνια.

Μια συνέπεια είναι η σημαντική απομάκρυνση από την παγκοσμιοποίηση και την ολοκλήρωση, κρίσιμα χαρακτηριστικά της μεταψυχροπολεμικής συναίνεσης. Η αναδίπλωση και οι εμπορικοί περιορισμοί αυξάνονται. Η κλιματική αλλαγή επίσης επιταχύνεται και γίνεται αισθητή πιο έντονα στις αναπτυσσόμενες αγορές. Βρισκόμαστε σε έναν κόσμο μετάβασης.

Το outlook της Macquarie δίνει έμφαση σε πολλά μακροπρόθεσμα θέματα, όπως η απαλλαγή από τις εκπομπές άνθρακα και οι απαιτήσεις μιας οικονομίας μηδενικών ρύπων, η ψηφιοποίηση και οι δημογραφικές τάσεις που οδηγούν την ανάγκη για επενδύσεις σε βασικές υποδομές και σε πραγματικά περιουσιακά στοιχεία. Υπογραμμίζει επίσης τις αναδυόμενες τάσεις, ιδίως την άνοδο της γενετικής τεχνητής νοημοσύνης (AI), η οποία τελικά θα μεταμορφώσει την παραγωγικότητα και θα αναδιαμορφώσει πολλές δραστηριότητες και ρόλους σε όλες τις οικονομίες.

Σύμφωνα με την εμπειρία της Macquarie, η αστάθεια και η αβεβαιότητα (αν και δεν είναι απαραίτητα ευπρόσδεκτες) μπορούν να δημιουργήσουν ευκαιρίες.

Ορισμένες βασικές ευκαιρίες στις οποίες η Macquarie εστιάζει περιλαμβάνουν:

1. Ενεργειακή μετάβαση – Από το περασμένο έτος γίναμε μάρτυρες ενός άνευ προηγουμένου ενδιαφέροντος για νέες τεχνολογίες και προσεγγίσεις για την απαλλαγή από τις εκπομπές άνθρακα. Στις ΗΠΑ, η ενεργειακή μετάβαση παραμένει κύριο θέμα και ο νόμος για τη μείωση του πληθωρισμού έχει τοποθετήσει τις ΗΠΑ ως παγκόσμιο ηγέτη σε τομείς ενέργειας από το υδρογόνο, αποθήκευσης, ηλεκτρικών οχημάτων και υποδομών. Αυτοί οι υποτομείς παρουσιάζουν ελκυστικές επενδυτικές ευκαιρίες.

2. Υποδομές – Οι υποδομές όχι μόνο έχουν ένα καλά εδραιωμένο, ελκυστικό προφίλ κινδύνου-απόδοσης, έχουν επίσης ισχυρά αμυντικά χαρακτηριστικά, ένα χαρακτηριστικό που είναι πιθανό να ευνοήσει πολλά περιουσιακά στοιχεία το 2024. Οι όγκοι συμφωνιών ήταν αδύναμοι παγκοσμίως το 2023, αλλά θα ανακάμψουν κατά τη διάρκεια του νέου έτους. Η ψηφιακή υποδομή συνεχίζει επίσης να παρουσιάζει μεγάλη ζήτηση, ιδιαίτερα στην Ασία και στις ΗΠΑ.

3. Πίστωση – Με τον πληθωρισμό να δείχνει σημάδια πτώσης, την επιβράδυνση της ανάπτυξης στον ανεπτυγμένο κόσμο, τις κεντρικές τράπεζες να σταματούν τις αυξήσεις επιτοκίων, βλέπουμε τα ομόλογα να προσφέρουν αξία. Προς το παρόν, τα πιστωτικά περιθώρια δεν αντικατοπτρίζουν ακόμη συνθήκες ύφεσης, επομένως προτιμούμε τα ομόλογα στο άκρο χαμηλού κινδύνου του φάσματος.

4. Ακίνητα – Μετά την αναταραχή στις αγορές ακινήτων το 2023, βλέπουμε επιλεκτικές ευκαιρίες να προκύπτουν το 2024, ιδίως στους τομείς διαβίωσης και εφοδιασμού, οι οποίοι υποστηρίζονται από μακροπρόθεσμους παράγοντες ζήτησης, όπως η στέγαση στο Ηνωμένο Βασίλειο.