Οι καλές ημέρες στις αγορές συνεχίζονται. Οι περισσότεροι μεγάλοι δείκτες παγκοσμίως βρίσκονται σε ιστορικά ή πολυετή υψηλά, με το επενδυτικό συναίσθημα να είναι ενθουσιώδες, ακόμη και όταν η ορατότητα για την πορεία των επιτοκίων των κεντρικών τραπεζών είναι χαμηλή.

Αλλά, όπως διαπιστώνει η JP Morgan, ήδη οι «ταύροι» (bulls) των αγορών, βρίσκονται σε αντιδιαστολή με τις προειδοποιήσεις των «αρκούδων» (bears), ότι οσονούπω… θα έρθει η ημέρα της κρίσης της ευφορίας.

Αν και τα επιχειρήματα εκατέρωθεν είναι πολλά, η JP Morgan εστιάζει σε δύο μεγάλα ζητήματα που καθορίζουν το επενδυτικό συναίσθημα: τον πληθωρισμό και τη δύναμη του ράλι ανόδου, και παρουσιάζει όλες τις απόψεις.

1) Πού οδεύει πραγματικά ο πληθωρισμός;

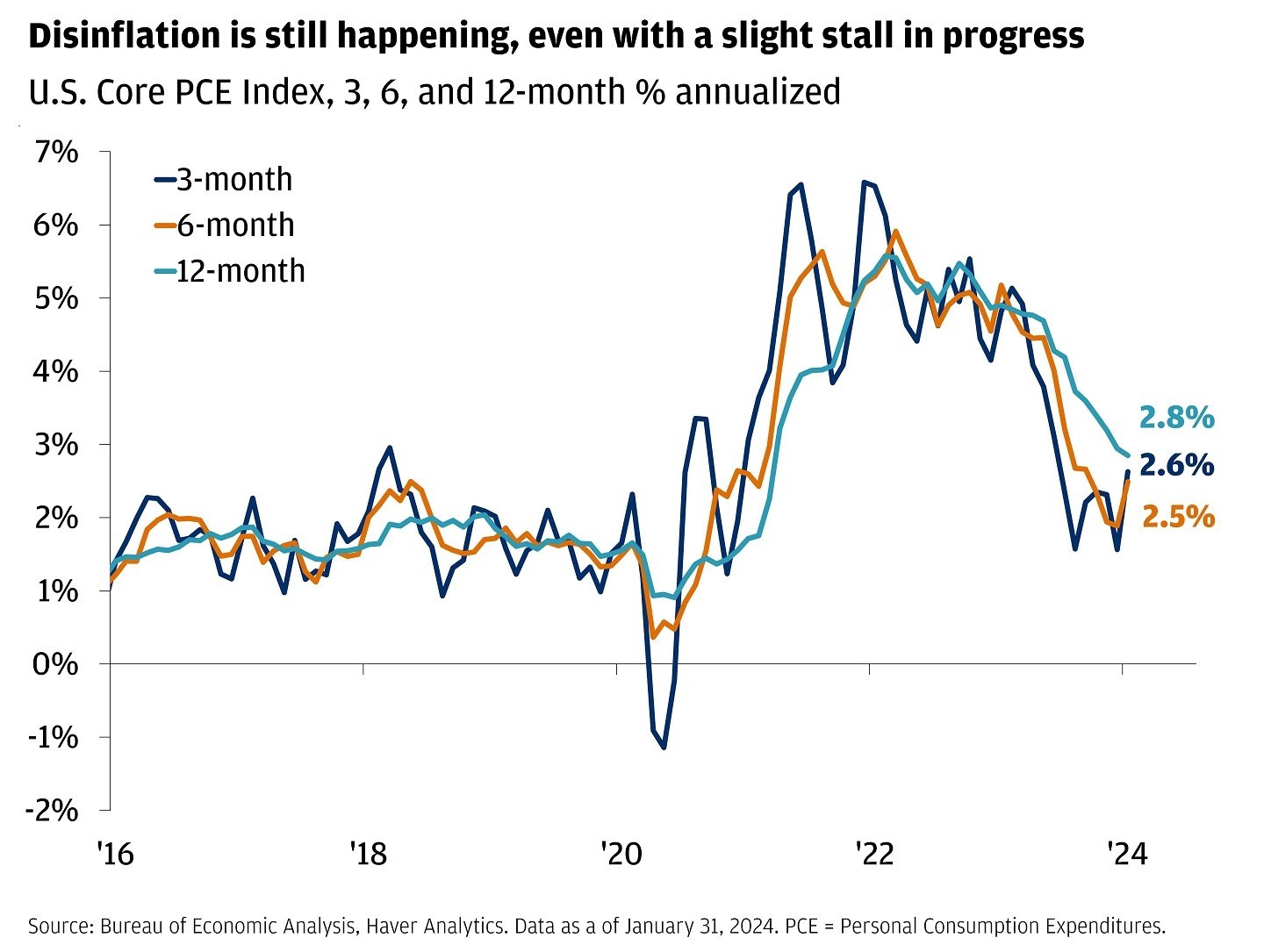

Οι «αρκούδες» λένε: Η πρόοδος του πληθωρισμού έχει σταματήσει. Ο προτιμώμενος βασικός δείκτης PCE της Fed αυξήθηκε τον Ιανουάριο κατά το μέγιστο του τελευταίου έτους (με ρυθμό +0,4% σε μηνιαία βάση).

Ο αποπληθωρισμός αγαθών, ο οποίος ήταν ένας από τους πρώτους τομείς που σημείωσε βελτίωση, έδειξε κάποια σημάδια μείωσης. Οι τιμές των υπηρεσιών εξακολουθούν να είναι σταθερές. Εάν αυτή η τάση συνεχιστεί, οι μειώσεις επιτοκίων της Fed φαίνεται να καθυστερούν περαιτέρω.

Οι «ταύροι» λένε: Τα στοιχεία της προηγούμενη εβδομάδας ήταν τα αναμενόμενα. Ένας μήνας δεν διαταράσσει μια τάση και οι αυξήσεις τιμών φαίνεται να επιστρέφουν στους στόχους του 2% πιο γρήγορα από ό,τι πίστευαν πολλοί τον περασμένο χρόνο. Για παράδειγμα, μια από τις πιο ισχυρές αποπληθωριστικές δυνάμεις – οι κατοικίες – δεν έχει ακόμη υλοποιηθεί.

Η JP Morgan υποστηρίζει: Θα υπάρξουν αναταράξεις στην πορεία, αλλά οι κεντρικοί τραπεζίτες έχουν τα πυρομαχικά που χρειάζονται για να κερδίσουν τη μάχη κατά του πληθωρισμού.

Πρώτον, η αγορά εργασίας συνεχίζει να επανεξισορροπείται παράλληλα με τη σταθερή ανάπτυξη. Περισσότεροι ξένοι εργαζόμενοι και γυναίκες επανέρχονται στο εργατικό δυναμικό, παράλληλα με τη γοητεία της εργασίας από το σπίτι (σύμφωνα με το LinkedIn, σχεδόν οι μισές νέες θέσεις εργασίας που προστέθηκαν πέρυσι ήταν εξ αποστάσεως ή υβριδικές). Αυτό βοήθησε την αύξηση των μισθών να μειωθεί με ελάχιστο οικονομικό πόνο μέχρι σήμερα. Χωρίς μειώσεις επιτοκίων, ωστόσο, περαιτέρω αποπληθωρισμός σημαίνει ότι τα πραγματικά επιτόκια θα συνέχιζαν να ανεβαίνουν υψηλότερα και να διατρέχουν τον κίνδυνο υπερβολικής σύσφιξης. Έτσι, σε γενικές γραμμές, ενώ οι μειώσεις επιτοκίων μπορεί να είναι λιγότερο επείγουσες από ό,τι εκτιμήθηκε προηγουμένως, είναι ακόμα στο τραπέζι.

Αυτό δημιουργεί μια πιο διαφοροποιημένη προσέγγιση στις αγορές ομολόγων. Εάν οι επενδυτές είναι επικεντρωμένοι στην εξυγίανση των στρατηγικών κατανομών χαρτοφυλακίου, η JP Morgan εξακολουθεί να πιστεύει ότι τώρα είναι η ευκαιρία να κλειδώσει κάποιος τις αποδόσεις και να έχει αμυντικά χαρακτηριστικά παρατείνοντας τη διάρκεια.

Σε αυτό το πλαίσιο, τα στενά πιστωτικά περιθώρια και η πιθανότητα μεγαλύτερης αστάθειας των επιτοκίων θα πρέπει να ωθήσουν τους επενδυτές που εστιάζουν στην τακτική να βρουν καλύτερη αξία στο μικρότερο άκρο του φάσματος διάρκειας (δηλαδή στην περιοχή 2-3 ετών).

2) Μπορεί το ράλι των μετοχών να συνεχιστεί;

Οι «αρκούδες» λένε: Το χρηματιστήριο είναι σε φούσκα. Οι λεγόμενοι «Magnificent 7» έχουν οδηγήσει το ράλι, ωθώντας τον S&P 500 να είναι πιο συγκεντρωμένος σε μερικούς τίτλους από τη δεκαετία του 1970. Όλος αυτός ο ενθουσιασμός φαίνεται να είναι τροφοδοτείται από τη διαφημιστική εκστρατεία AI που δεν έχει αποδείξει ακόμη την αξία της: οι επενδυτές φαίνονται ενθουσιασμένοι με τις αλλαγές που θα μπορούσαν να χρειαστούν χρόνια, ή και δεκαετίες, για να ξεδιπλωθούν. Με τις αποτιμήσεις των μετοχών τόσο υψηλές, φαίνεται τρομακτικά οικείο με τη φούσκα dot-com των αρχών της δεκαετίας του 2000.

Οι «ταύροι» λένε: Δεν φαίνεται ότι ανακόπτονται τα κέρδη. Η οικονομία είναι σταθερή. Ο πληθωρισμός υποχωρεί. Οι μειώσεις της Fed φαίνεται να έρχονται. Τα εταιρικά κέρδη ήταν ισχυρά και οι εταιρείες που συνδέονται στενότερα με την τεχνητή νοημοσύνη διαθέτουν ισχυρή κερδοφορία.

Η ιστορία είναι με το μέρος μας: ο Φεβρουάριος σηματοδότησε επίσημα ένα ράλι διάρκειας τεσσάρων μηνών. Από το 1950, έχουμε δει άλλες 13 περιπτώσεις όπου ο S&P 500 σημείωσε διαδοχικά κέρδη τον Νοέμβριο, τον Δεκέμβριο, τον Ιανουάριο και τον Φεβρουάριο. Κάθε φορά, η αγορά ήταν υψηλότερα ένα χρόνο αργότερα, με μέσο κέρδος σχεδόν 17%.

Η JP Morgan υποστηρίζει: Συμφωνούμε ότι η πορεία προς τα εμπρός για τις αγορές είναι υψηλότερα. Πιστεύουμε ότι η μεγάλη τεχνολογία μπορεί να συνεχίσει να ανεβαίνει και άλλα τμήματα της αγοράς μπορούν επίσης να συμμετάσχουν στην πορεία.

Πρώτον, πιστεύουμε ότι η διαφημιστική εκστρατεία της τεχνητής νοημοσύνης είναι πραγματική: Οι μεγάλες εταιρείες τεχνολογίας, οι οποίες είναι μερικοί από τους πιο ένθερμους δημιουργούς και δικαιούχους της τεχνητής νοημοσύνης, βλέπουν ήδη βελτίωση των πραγματικών εσόδων από τις επενδύσεις τους.

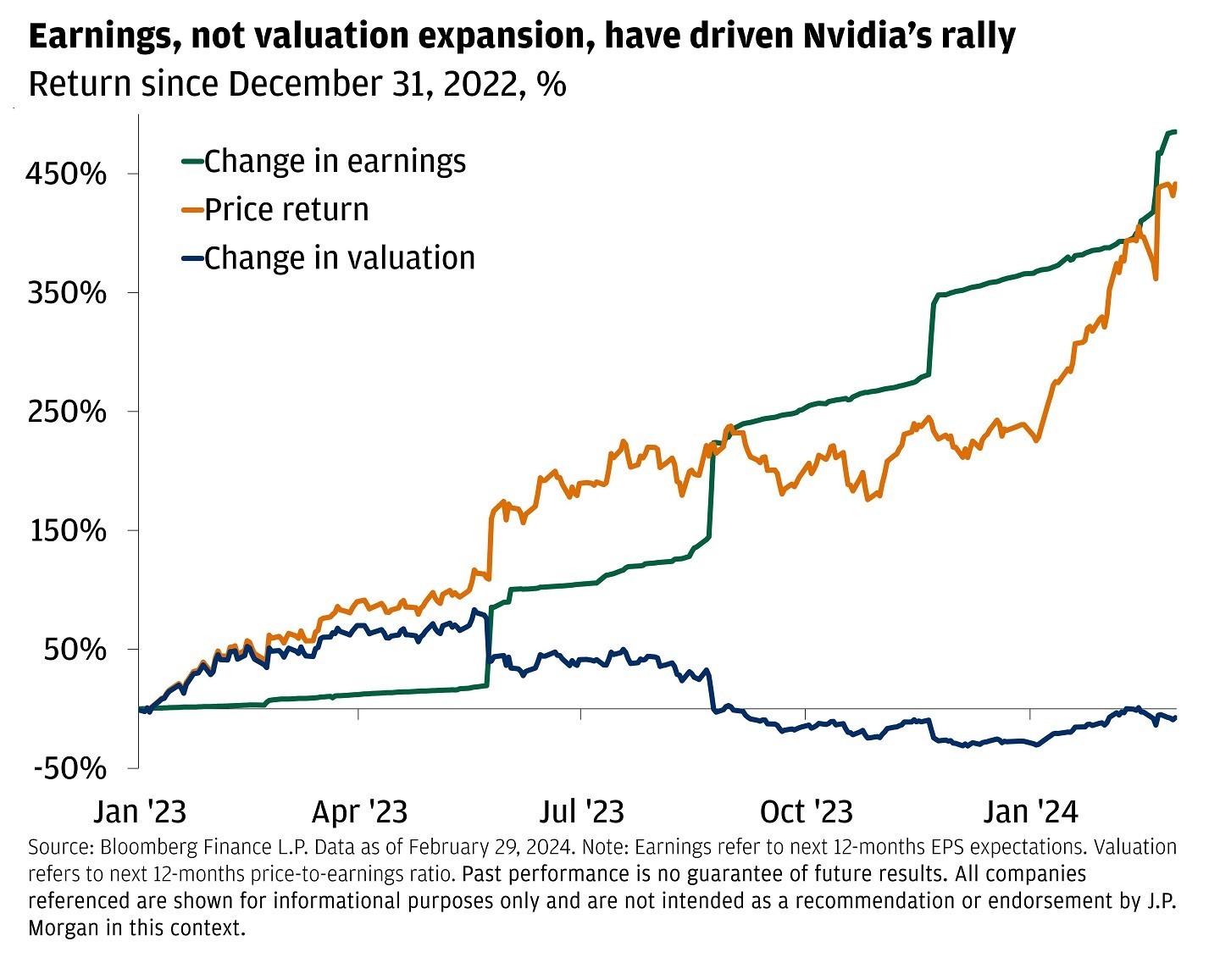

Σκεφτείτε τον κατασκευαστή τσιπ Nividia: Παρά το εκπληκτικό +460% από την αρχή του 2023, η μελλοντική του αποτίμηση P/E εξακολουθεί να είναι η ίδια τώρα όπως ήταν τότε (33x) – και απέχει πολύ από το υψηλό των 63x πέρυσι. Η αστρική αύξηση των κερδών ήταν η δύναμη πίσω από την άνοδό της.

Άλλες εταιρείες σε όλους τους κλάδους αναπτύσσουν επίσης τις δικές τους παραγωγικές προσπάθειες τεχνητής νοημοσύνης και αναμένουμε ότι θα δημιουργήσει πραγματική εξοικονόμηση κόστους και απόδοσης νωρίτερα παρά αργότερα. Ο κίνδυνος, φυσικά, είναι ότι όλες αυτές οι προσπάθειες δεν ανταποκρίνονται στις προσδοκίες τους – ο πήχης είναι υψηλός.

Ταυτόχρονα, άλλοι τομείς και θύλακες της αγοράς, όπως ονόματα που συνδέονται με τους καταναλωτές, την υγειονομική περίθαλψη και τις εταιρείες μικρής και μεσαίας κεφαλαιοποίησης, πρόκειται να συμμετάσχουν στο ράλι. Πέρυσι, η Magnificent 7 συνεισέφερε το 60% της συνολικής απόδοσης 26% του S&P 500, ενώ οι υπόλοιπες 493 εταιρείες αντιπροσώπευαν μόλις το 40%. Μέχρι στιγμής φέτος, αυτό έχει ανατραπεί, με «όλα τα άλλα» να οδηγούν πλέον σχεδόν το 60% της απόδοσης του S&P.

Το βλέπουμε να εμφανίζεται και στα κέρδη, με μια άλλη καλύτερη από την αναμενόμενη περίοδο αποτελεσμάτων 4ου τριμήνου: Κάθε τομέας στον S&P 500 έχει ξεπεράσει τις προβλέψεις των αναλυτών. Καθώς οι εταιρείες αποκτούν περισσότερη εμπιστοσύνη σε αυτό που θεωρούμε ήπια προσγείωση για την οικονομία, αναμένουμε ότι η αύξηση των κερδών θα επιταχυνθεί. Οι απολύσεις είναι μια δυναμική παρακολούθηση, αλλά μέχρι στιγμής, το θεωρούμε αυτό ως ένδειξη ότι οι ομάδες διαχείρισης εργάζονται για να λειτουργήσουν πιο αποτελεσματικά. Πράγματι, τα περιθώρια κέρδους έχουν πλέον σταθεροποιηθεί στα προ-COVID επίπεδα.

Αυτό δεν σημαίνει ότι δεν θα υπάρξει αστάθεια. Ο μέσος όρος του έτους από το 1980 σημείωσε μέγιστη πτώση εντός του έτους 15% στον S&P 500. Ωστόσο, η διατήρηση της πορείας έχει αποδειχθεί ιστορικά ωφέλιμη: Από εκείνα τα χρόνια, οι μετοχές εξακολουθούν να ολοκληρώνουν το ημερολογιακό έτος υψηλότερα στο 75% των περιπτώσεων.

Παραμείνετε εποικοδομητικοί για το 2024

Η συζήτηση είναι υγιής και δεν υπάρχει αμφιβολία ότι υπάρχουν κίνδυνοι, σύμφωνα με τη JP Morgan. Σε κάθε δεδομένη χρονιά, υπάρχουν καλά και κακά πράγματα που μπορούν να επηρεάσουν την οικονομία και τις αγορές. Η αστάθεια γύρω από κάθε έναν από αυτούς τους καταλύτες καθώς κινούμαστε στο 2024 είναι πιθανή.

Οι αποτιμήσεις μπορεί να είναι υψηλές, αλλά τείνουμε να βλέπουμε το ποτήρι μισογεμάτο όταν εξετάζουμε το τρέχον σκηνικό. Η καλύτερη ανάπτυξη ενσταλάζει περισσότερη εμπιστοσύνη σε όλες τις κατηγορίες περιουσιακών στοιχείων, καταλήγει η JP Morgan.

Διαβάστε ακόμη:

- Ο Στέφανος Κασσελάκης προσφεύγει στη Δικαιοσύνη κατά του Θύμιου Γεωργόπουλου

- Άργος: «Μου είπε ”θα φτύσεις αίμα” και με χτυπούσε με το σίδερο στο πρόσωπο» – Σοκάρει η περιγραφή της Ελένης

- Πρόδρομος Καθηνιώτης: Με αυτό το τραγούδι επιστρέφει ο νικητής του Big Brother

- OnlyFans: Η CEO… βαρέθηκε η πλατφόρμα να συνδέεται με το πορνό