Σε αντίθεση με άλλες, δυσκολότερες εποχές, όπου «χτυπούσαν την πόρτα» των τραπεζών για να ζητήσουν ρευστότητα (και σε μεγάλο βαθμό τα αιτήματά τους απορρίπτονταν), το τελευταίο διάστημα οι ελληνικές μικρομεσαίες επιχειρήσεις… σνομπάρουν τις τράπεζες, ενώ για πρώτη φορά από το 2009 εμφανίζονται να μην έχουν εξωτερικό κενό χρηματοδότησης, αλλά αντίθετα να έχουν πλεόνασμα.

Σύμφωνα με τα στοιχεία της έρευνας SAFE που διενεργεί η ΕΚΤ για να διαπιστώνει τις χρηματοδοτικές ανάγκες των επιχειρήσεων της ευρωζώνης, που για πρώτη φορά άρχισε το καλοκαίρι του 2009, οι ελληνικές ΜμΕ φαίνεται να βρίσκονται στην καλύτερη κατάσταση της ιστορίας τους από την άποψη της διαθέσιμης ρευστότητας.

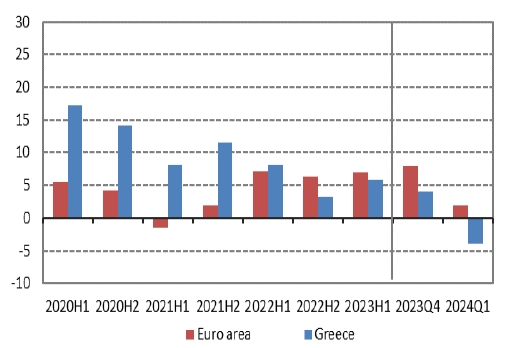

Όπως σημειώνει η Τράπεζα της Ελλάδος, παρουσιάζοντας τα στοιχεία της έρευνας SAFE στο τελευταίο δελτίο της για την οικονομία, το έλλειμμα εξωτερικής χρηματοδότησης που αντιμετωπίζουν οι ΜμΕ –δηλαδή η διαφορά μεταξύ της μεταβολής των χρηματοδοτικών αναγκών των επιχειρήσεων και της μεταβολής της διαθεσιμότητας εξωτερικής χρηματοδότησης– θεωρήθηκε αρνητικό το 1ο τρίμηνο του 2024, για πρώτη φορά από την έναρξη της έρευνας.

Εξωτερικό κενό χρηματατοδότησης των ΜμΕ σε Ελλάδα (μπλε χρώμα) και ευρωζώνη

Αυτό σημαίνει ότι οι ελληνικές μικρομεσαίες επιχειρήσεις, με όλη τη ρευστότητα που μπορούν να συγκεντρώσουν με κάθε μορφή χρηματοδότησης, από τις εισφορές κεφαλαίου από μετόχους έως τα δάνεια, υπερκαλύπτουν τις χρηματοδοτικές τους ανάγκες.

Πρόκειται για μια εικόνα που δεν θυμίζει σε τίποτα το πολύ κακό πρώτο εξάμηνο του 2020, όταν το έλλειμμα χρηματοδότησης ήταν υπετριπλάσιο σε σχέση με τις επιχειρήσεις της ευρωζώνης (και τελικά καλύφθηκε με την παρέμβαση του κράτους, με τα γνωστά μέτρα στήριξης της εποχής της πανδημίας).

Έχοντας αυτή τη χρηματοδοτική άνεση, αλλά και γνωρίζοντας ότι τα επιτόκια παραμένουν υψηλά και οι τράπεζες πολύ «δύσκολες» στην παροχή δανείων σε ΜμΕ, οι ελληνικές μικρομεσαίες επιχειρήσεις έχουν μειώσει στο ελάχιστο την προσφυγή στις τράπεζες για δανεισμό. Όπως υπογραμμίζει η ΤτΕ, το ποσοστό των επιχειρήσεων που υπέβαλαν αίτηση για τραπεζικό δάνειο, κατά το τελευταίο εξάμηνο, μειώθηκε σε 14%, στο χαμηλότερο επίπεδο που έχει καταγραφεί από την έναρξη της έρευνας το 2009.

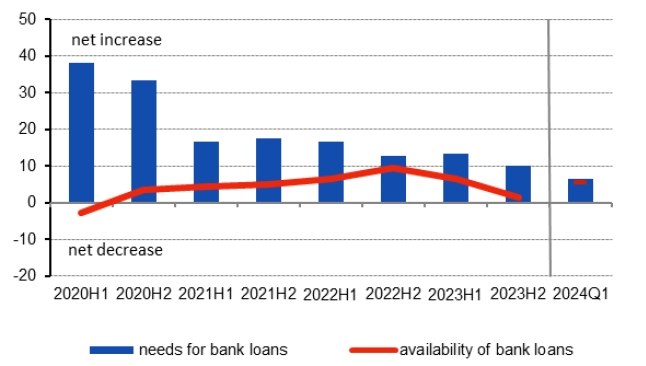

Όπως φαίνεται στο γράφημα, η καθαρή διαφορά ανάμεσα στις επιχειρήσεις που δηλώνουν ότι αυξήθηκαν οι ανάγκες τους για χρηματοδότηση και σε εκείνες που ανέφεραν μείωση έχει πέσει το α’ εξάμηνο του έτους πολύ κοντά στο μηδέν, στο χαμηλότερο σημείο εδώ και πολύ καιρό. Πάντως, η διαθεσιμότητα δανείων από τις τράπεζες, ύστερα από μια περίοδο υποχώρησης, αυξήθηκε σημαντικά το ‘α εξάμηνο του 2024.

Ανάγκες και διαθεσιμότητα (κόκκινη γραμμή) τραπεζικών δανείων για ΜμΕ στην Ελλάδα

Όπως σημειώνει οι Τράπεζα της Ελλάδος, σχολιάζοντας τα αποτελέσματα της έρευνας SAFE,

- Οι ελληνικές ΜΜΕ ανέφεραν ότι κατά την περίοδο Οκτωβρίου 2023-Μαρτίου 2024, η έλλειψη εξειδικευμένου εργατικού δυναμικού εξακολούθησε να αποτελεί την κύρια ανησυχία τους. Η πρόσβαση στη χρηματοδότηση κατατάσσεται ως το δεύτερο σημαντικότερο πρόβλημα, ακολουθούμενη από την αύξηση του κόστους παραγωγής, τον ανταγωνισμό, τη ρύθμιση και την εξεύρεση πελατών.

- Η διαθεσιμότητα (προσφορά) τραπεζικών δανείων και πιστωτικών ορίων φάνηκε να έχει αυξηθεί, αλλά σε μικρότερο βαθμό σε σύγκριση με τον προηγούμενο εξαμηνιαίο γύρο (καθαρό ποσοστό: 1% από 7%, 2024:Q1: 5%). Ταυτόχρονα, οι ανάγκες (ζήτηση) των ΜμΕ για τραπεζικές πιστώσεις αυξήθηκαν, αλλά διαμορφώθηκαν σε κάπως χαμηλότερα καθαρά ποσοστά, σε σύγκριση με τα προηγούμενα εξαμηνιαία αποτελέσματα (σε 10% από 13%, 2024:Q1: 6%).

- Μεταξύ των παραγόντων που επηρεάζουν την παροχή εξωτερικής χρηματοδότησης, η επίδραση των γενικών οικονομικών προοπτικών παρέμεινε σε αρνητικό έδαφος κατά το τελευταίο εξάμηνο, ενώ οι ΜμΕ συνέχισαν να αναφέρουν, για τρίτο συνεχόμενο γύρο της έρευνας, ενίσχυση της θετικής επίδρασης των περισσότερων παραγόντων που σχετίζονται με τη δική τους πιστοληπτική ικανότητα (δηλαδή τις συγκεκριμένες προοπτικές, το κεφάλαιο και το πιστωτικό ιστορικό των επιχειρήσεων).

- Η προθυμία των τραπεζών να παρέχουν πιστώσεις θεωρήθηκε ότι βελτιώθηκε περαιτέρω. Οι ΜΜΕ ανέφεραν, για τέταρτη συνεχόμενη φορά, ότι η πρόσβασή τους σε προγράμματα δημόσιας χρηματοδοτικής στήριξης επιδεινώθηκε μετά το τέλος των προγραμμάτων δημόσιας στήριξης που σχετίζονται με την πανδημία.

- Το ποσοστό των επιχειρήσεων που υπέβαλαν αίτηση για τραπεζικό δάνειο, κατά το τελευταίο εξάμηνο, μειώθηκε περαιτέρω σε σύγκριση με τον προηγούμενο γύρο έρευνας (14% από 19%), διαμορφούμενο στο χαμηλότερο επίπεδο που έχει καταγραφεί από την έναρξη της έρευνας το 2009 (1ο τρίμηνο 2024: 15%).

- Ο κύριος λόγος για τον οποίο δεν υποβλήθηκε αίτηση για τραπεζικό δάνειο ήταν η επάρκεια των εσωτερικών κεφαλαίων, ενώ η αποθάρρυνση των επιχειρήσεων από φόβο απόρριψης από την τράπεζα παρέμεινε χαμηλή με βάση τα ιστορικά πρότυπα. Σε άλλη σχετική ερώτηση σχετικά με τους λόγους για τους οποίους τα τραπεζικά δάνεια δεν αφορούν την επιχείρηση, το 54% των ερωτηθέντων δηλώνει ότι δεν υπάρχει ανάγκη για αυτό το είδος χρηματοδότησης, ενώ το 29% ανέφερε το υψηλό κόστος επιτοκίου των τραπεζικών δανείων.

- Όσον αφορά την έκβαση των αιτήσεων τραπεζικών δανείων, κατά το τελευταίο εξάμηνο, το ποσοστό απόρριψης αυξήθηκε (σε 19% από 10%, 12ο τρίμηνο 2024: 12%), ενώ το ποσοστό έγκρισης (ποσοστό αιτήσεων που ικανοποιήθηκαν ως επί το πλείστον ή πλήρως) μειώθηκε (σε 52% από 59%, 1ο τρίμηνο 2024: 35%).

- Όσον αφορά τα τραπεζικά πιστωτικά όρια, το ποσοστό έγκρισης μειώθηκε (σε 60% από 76%, 2024:Q1: 41%), ενώ το ποσοστό απόρριψης αυξήθηκε (σε 10% από 0%, 2024:Q1: 10%). Οι όροι και οι προϋποθέσεις τραπεζικής χρηματοδότησης, κατά το τελευταίο εξάμηνο, θεωρήθηκαν λιγότερο αποθαρρυντικοί όσον αφορά το επίπεδο των επιτοκίων, καθώς οι ΜΜΕ ανέφεραν σημαντικά χαμηλότερη καθαρή αύξηση των επιτοκίων τραπεζικών δανείων (καθαρό ποσοστό: 33% από 84%, 1ο τρίμηνο 2024: 20%). Ταυτόχρονα, οι ΜμΕ ανέφεραν σημαντικά χαμηλότερη καθαρή αύξηση των χρεώσεων, αμοιβών και προμηθειών (καθαρό ποσοστό: 46% από 64%, 1ο τρίμηνο 2024: 43%) σε συνδυασμό με βελτιώσεις στο διαθέσιμο μέγεθος και τη διάρκεια των δανείων, ενώ σηματοδότησαν υψηλότερη καθαρή αύξηση των απαιτήσεων εξασφαλίσεων.