Οι ισχυρές επιδόσεις της Coca Cola Hellenic είναι αποτέλεσμα των επενδύσεων που έγιναν κατά το παρελθόν γύρω από τις εμπορικές δυνατότητες και το χαρτοφυλάκιο, με τη βάση κόστους να έχει επίσης επαναπροσδιοριστεί κατά τη διάρκεια της πανδημίας, επισημαίνει η αμερικανική Jefferies και οι Edward Mundy και Andrei Andon-Ionita, σε ένα αναλυτικό report που περιλαμβάνει πλήρη απεικόνιση των προοπτικών για την δεικτοβαρή εταιρεία στους δείκτες του ΧΑ.

«Δεν έχουμε κανένα νέο σχετικά με το αν επιδεινώνεται το εξωτερικό περιβάλλον στη Ρωσία, ωστόσο αλλάζουμε τη μεθοδολογία αποτίμησης για να περιορίσουμε τη Ρωσία. Αυτό οδηγεί σε μείωση της τιμής στόχου στις £27 (σ.σ. με τρέχουσα ισοτιμία αυτό ισούται με €31,28) από £30 προγενέστερα (σ.σ. €34,75 ή 10% χαμηλότερα).

Οι μετοχές εξακολουθούν να έχουν σύσταση αγοράς (buy) με δείκτη αποτίμησης για το 2024 σε όρους P/E 12,6 φορές και εκτός Ρωσίας, οι μετοχές είναι διαπραγματεύσιμες με δείκτη Ρ/Ε στις 15,8 φορές», εξηγεί η Jefferies.

Ο αμερικανικός επενδυτικός οίκος αλλάζει τη μεθοδολογία αποτίμησης για να αποκλείσει τη Ρωσία, μιας και το λειτουργικό περιβάλλον για την CCH θα μπορούσε να επιδεινωθεί στη Ρωσία, ιδίως με τον κίνδυνο η επιχείρηση να περιέλθει υπό την προσωρινή διαχείριση του κράτους. Ο εμπειρογνώμονας της Jefferies για τη Ρωσία υποστηρίζει ότι είναι απίθανη μια γενική εθνικοποίηση των δυτικών περιουσιακών στοιχείων. Ωστόσο, παρά την εσωτερική αξία στη ρωσική επιχείρηση, δεν μπορεί ο οίκος να αποκλείσει το ενδεχόμενο αλλαγής του ιδιοκτησιακού καθεστώτος στη Ρωσία.

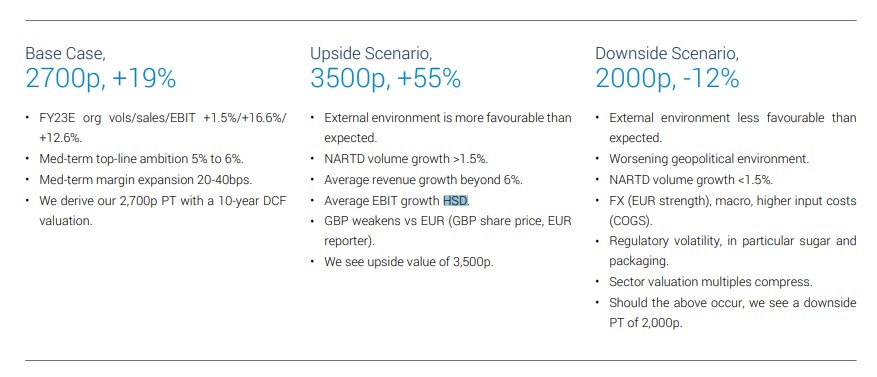

Τα τρία σενάρια για την τιμή στόχο της Coca-Cola Hellenic

H επενδυτική θέση της Jefferies στηρίζεται στο γεγονός ότι εξακολουθεί να διατηρεί τις ευνοϊκές προοπτικές για την Coca-Cola Hellenic. Η ισχυρή αύξηση των εσόδων από την καινοτομία, η διαχείριση της αύξησης των εσόδων και οι πρωτοβουλίες και η εστίαση στο κανάλι της Horeca είναι τα θετικά στοιχεία.

«Βλέπουμε εσωτερική αξία στην CCH ακόμη και αν υποθέσουμε ένα ρεαλιστικό χειρότερο σενάριο κερδών. Η τιμή στόχος μας των £27, με περιθώριο ανόδου 19%, στηρίζεται σε:

· Όγκο πωλήσεων, πωλήσεις και EBIT +1,5%, +16,6% και +12,6% φέτος,

· Μεσοπρόθεσμοι στόχοι για την αύξηση των εσόδων 5% έως 6%,

· Μεσοπρόθεσμη επέκταση περιθωρίου κέρδους 20 μ.β. με 40 μ.β.

Στο ανοδικό σενάριο, η τιμή στόχος αυξάνεται στις £35 και ανοδικό περιθώριο 55%:

· Το εξωτερικό περιβάλλον είναι πιο ευνοϊκό από ό,τι αναμένεται.

· Μέση αύξηση των εσόδων πέραν του 6%.

· Μέση αύξηση του EBIT.

· Η βρετανική λίρα αποδυναμώνεται έναντι του ευρώ EUR (τιμή μετοχής σε £ και δημοσιευμένα στοιχεία σε €).

Στο καθοδικό σενάριο, η τιμή στόχος μειώνεται στις £20 και πτωτικό περιθώριο 12%:

· Εξωτερικό περιβάλλον λιγότερο ευνοϊκό από το αναμενόμενο,

· Επιδείνωση του γεωπολιτικού περιβάλλοντος,

· Συναλλαγματικό ισοζύγιο με ενίσχυση του ευρώ, μακροοικονομικά υψηλότερο κόστος εισροών,

· Ρυθμιστική αστάθεια, ιδίως για τη ζάχαρη και τη συσκευασία,

· Συμπίεση των πολλαπλασιαστών αποτίμησης του κλάδου.

Σε περίπτωση που συμβούν τα παραπάνω, βλέπουμε μια καθοδική κίνηση στην τιμή στόχο στις £20», αναφέρει η αμερικανική Jefferies.

Τι έχει αλλάξει στις εκτιμήσεις για την Coca-Cola Hellenic

Αύξηση των κερδών ανά μετοχή +2% για να αντικατοπτρίζει την ισχυρότερη αύξηση του EBIT και τα χαμηλότερα χρηματοοικονομικά στοιχεία. Αν το εξωτερικό περιβάλλον παραμείνει ευνοϊκό, δεν αποκλείει περαιτέρω άνοδο των κερδών.

Για το επόμενο έτος, τοποθετεί την αύξηση των οργανικών πωλήσεων σε 6,4% (έναντι προηγουμένως 5,8%) και τώρα ενσωματώνει 31 μ.β. διεύρυνση περιθωρίου κέρδους (έναντι μεσοπρόθεσμου πλαισίου 20 μ.β. με 40 μ.β.).

Αυτό οδηγεί σε αύξηση της τιμής στόχου κανονικά σε £32 (σ.σ. €37,07) αλλά λόγω της Ρωσίας ο στόχος τίθεται στις £27.

Η μεσοπρόθεσμη αύξηση του συνολικού κύκλου εργασιών κατά 6% με 7%, σύμφωνα με το μεσοπρόθεσμο πλαίσιο, υποστηρίζεται από ένα ευνοϊκό πλαίσιο κατηγοριών και ισχυρότερη εκτέλεση.

Η εξέλιξη του χαρτοφυλακίου επιτρέπει την κάλυψη περισσότερων περιστάσεων, με τα αφρώδη, τα ενεργειακά και τον καφέ να παρουσιάζουν καλή δυναμική.

Η εργαλειοθήκη διαχείρισης της αύξησης των εσόδων είναι πιο εξελιγμένη και βασισμένη σε δεδομένα σε σχέση με το παρελθόν. Οι βασικοί παράγοντες επέκτασης του περιθωρίου κέρδους από εδώ και πέρα περιλαμβάνουν:

(1) Τιμή σύμφωνα με τον δείκτη τιμών καταναλωτή (ΔΤΚ),

(2) Θετικό μείγμα κατηγορίας με ανάπτυξη στα αφρώδη και τα ενεργειακά ποτά,

(3) Μείγμα συσκευασίας με εστίαση στη βελτίωση του ενιαίου σερβιρίσματος,

(4) Λειτουργική μόχλευση με σταθερό κόστος ως προς το ποσοστό των πωλήσεων το οποίο θα μειωθεί, καθώς η επιχείρηση αναπτύσσεται,

(5) Αποδοτικότητα κόστους. Αν και το κόστος βάσης επαναπροσδιορίστηκε κατά τη διάρκεια της COVID, δεν υπάρχει ημερομηνία λήξης για τη συνέχιση της βελτιστοποίησης του κόστους,

(6) Το κόστος πωληθέντων είναι σε ευνοϊκότερο περιβάλλον.

Αποτίμηση – συμπεριλαμβανομένης και εξαιρουμένης της Ρωσίας

«Συμπεριλαμβανομένης της Ρωσίας και με βάση τις εκτιμήσεις μας, οι οποίες περιλαμβάνουν τη συμβολή της Ρωσίας, εκτιμούμε ότι η CCH διαπραγματεύεται με δείκτη P/E 12,6 φορές για το επόμενο έτος.

Η τιμή στόχος μας των £27 τοποθετεί τις μετοχές σε δείκτη P/E 15,1 φορές συμπεριλαμβανομένης της συνεισφοράς της Ρωσίας. Εξαιρουμένης της Ρωσίας, αν αφαιρέσουμε τα εκτιμώμενα ρωσικά EBIT των €210 εκατ. το 2024, εκτιμούμε ότι η CCH διαπραγματεύεται με δείκτη για το 2024 σε δείκτη P/E 15,8 φορές.

Η τιμή στόχος των £27 τοποθετεί τις μετοχές σε όρους αποτίμησης P/E 19 φορές, εξαιρουμένης της συμβολής της Ρωσίας στα οικονομικά μεγέθη της εταιρείας», καταλήγει η Jefferies.