Μια αξιοσημείωτη αντιστροφή ρόλων βρίσκεται σε εξέλιξη σε ολόκληρη την ευρωζώνη, μόλις μια δεκαετία μετά από μια σειρά δημοσιονομικών κρίσεων που παραλίγο να διαλύσουν το ενιαίο νόμισμα.

Τότε ήταν οι λεγόμενες περιφερειακές χώρες Πορτογαλία, Ιταλία, Ιρλανδία, Ελλάδα και Ισπανία που είχαν προκαλέσει την οργή των επενδυτών, αφού δημιούργησαν τεράστια χρέη.

Τώρα είναι οι χώρες του πυρήνα, η Γερμανία και η Γαλλία, που πρέπει να δίνουν όλο και περισσότερες εξηγήσεις εν μέσω δημοσιονομικών κρίσεων και δημοσιονομικών σχεδίων που ξεπερνούν τα όρια της ΕΕ.

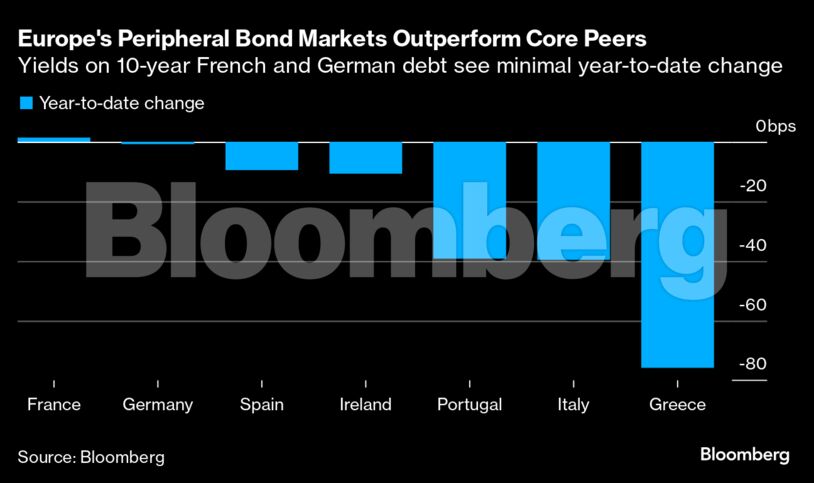

Αν και δεν αναμένεται μια επανάληψη της αναταραχής του 2012, το νέο δημοσιονομικό τοπίο έχει ήδη αλλάξει τη συμπεριφορά των επενδυτών, οι οποίοι στρέφονται προς τα περιφερειακά κρατικά ομόλογα έναντι των παραδοσιακά ασφαλέστερων χρεογράφων, υπολογίζοντας σε καλύτερες αποδόσεις, καθώς οι καταστάσεις αλλάζουν.

Η JPMorgan Asset Management έχει επωμιστεί ισπανικό χρέος μαζί με τη Neuberger Berman, όπου οι διαχειριστές κεφαλαίων προτιμούν επίσης την Πορτογαλία και την Ελλάδα. Η Goldman Sachs Group και η Societe Generale προβλέπουν ότι τμήματα της ευρωπαϊκής περιφέρειας θα συνεχίσουν να υπεραποδίδουν το επόμενο έτος.

Η μεταστροφή είναι τέτοια που η Commerzbank υποστηρίζει ότι οι «παραδοσιακοί» τίτλοι είναι πλέον παρωχημένοι. Αυτό θα σήμαινε το τέλος όχι μόνο των όρων «πυρήνας» και «περιφέρεια», αλλά και του χοντροκομμένου ακρωνύμιου PIIGS, το οποίο επινοήθηκε κατά τη διάρκεια της κρίσης χρέους που έκανε ορισμένες χώρες να χρειάζονται τεράστια πακέτα διάσωσης.

Η αλλαγή αυτή έχει περάσει κάπως απαρατήρητη λόγω των ευρύτερων καταστροφών στις παγκόσμιες αγορές ομολόγων. Ενα σφοδρό κύμα πωλήσεων σάρωσε τα πάντα, από τα αμερικανικά κρατικά ομόλογα μέχρι το ευρωπαϊκό δημόσιο χρέος, ενώ οι μικρότεροι εκδότες, όπως η Πορτογαλία, η Ιρλανδία και η Ελλάδα, υπερίσχυσαν, με τα spreads να μειώνονται. Οι αποδόσεις των 10ετών ομολόγων της Πορτογαλίας έχουν μειωθεί σχεδόν 40 μονάδες βάσης φέτος, ενώ της Ελλάδας σε διπλάσιο ποσοστό.

Η Γερμανία, εν τω μεταξύ, είναι στο επίκεντρο μιας σειράς κακών ειδήσεων. Η οικονομία της προβλέπεται να συρρικνωθεί φέτος και οι προοπτικές υπονομεύονται περαιτέρω από μια δημοσιονομική κρίση.

Η γειτονική Γαλλία δέχτηκε πλήγμα από την Ευρωπαϊκή Επιτροπή, η οποία της είπε να περιορίσει τις δαπάνες για να τηρήσει τους δημοσιονομικούς κανόνες του μπλοκ.

«Μεγάλο μέρος της ευρωπαϊκής απαισιοδοξίας προέρχεται πραγματικά από τη γερμανική οικονομία», δήλωσε ο Ρίμπερτ Ντίσνερ, ανώτερος διαχειριστής χαρτοφυλακίου της Neuberger Berman. «Στην πραγματικότητα οι περιφερειακές οικονομίες είναι αυτές που αντέχουν καλύτερα από τον πυρήνα».

Η θετική άποψη συνοδεύεται από αναβαθμίσεις αξιολογήσεων. Τις τελευταίες εβδομάδες, η Πορτογαλία αναβαθμίστηκε από τη Moody’s Investors Service και η Ελλάδα αναβαθμίστηκε σε επενδυτική βαθμίδα από την S&P Global Ratings.

Ακόμα και η Ιταλία, το «άτακτο» παιδί της Ευρώπης με τα ανεύθυνα δημοσιονομικά σχέδια, πήρε μια αναβάθμιση αυτόν τον μήνα, με τον οίκο Moody’s που απέσυρε την αρνητική προοπτική, απομακρύνοντας την Ιταλία από το χείλος του γκρεμού.

«Οι μικρότερες χώρες της ευρωζώνης έχουν βελτιώσει σημαντικά τα δημοσιονομικά τους μεγέθη και οι θετικές προοπτικές τους αντανακλώνται στις ευρωπαϊκές αγορές κρατικών ομολόγων», δήλωσε ο Σιν Κου, στρατηγικός αναλυτής επιτοκίων της SocGen. «Η αποκλίνουσα δυναμική αναμένεται να συνεχιστεί τόσο στις αξιολογήσεις όσο και στην τιμολόγηση της αγοράς».

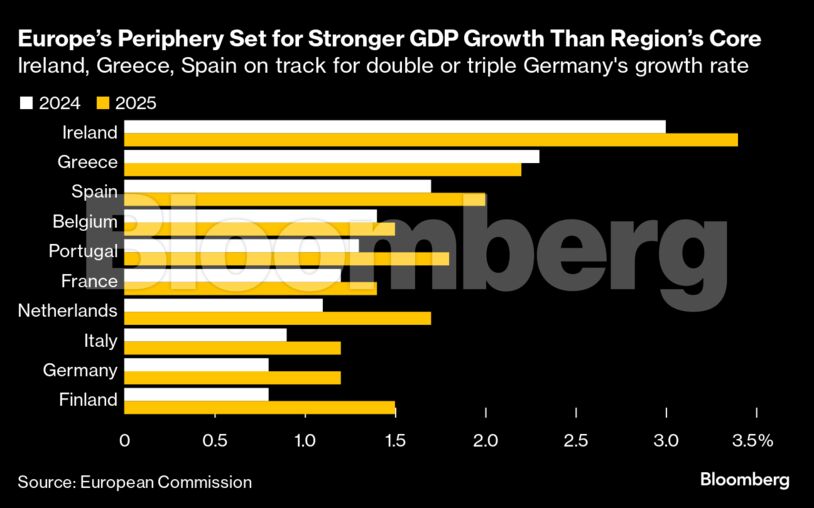

Ελλάδα, Ισπανία και Ιρλανδία σε τροχιά διπλάσιου ή τριπλάσιου ρυθμού ανάπτυξης από τη Γερμανία

Υπάρχουν και άλλοι λόγοι που προσελκύουν τους επενδυτές στο χρέος της περιφέρειας: Η Goldman Sachs επισημαίνει ότι οι ρυθμοί ανάπτυξης στην Ισπανία, την Πορτογαλία και την Ελλάδα θα στηρίξουν τα ομόλογά τους το επόμενο έτος, παράλληλα με πιο μέτρια επίπεδα καθαρών εκδόσεων.

Από τις τρεις χώρες θα προέλθουν περίπου 50 δισ. ευρώ το 2024 σε σύγκριση με σχεδόν τετραπλάσια ποσά από τη Γαλλία και τη Γερμανία, σύμφωνα με την Goldman Sachs. Η Ισπανία πούλησε έντοκα γραμμάτια τριών και εννέα μηνών αυτόν τον μήνα με χαμηλότερες αποδόσεις από αυτές που πλήρωναν τα αντίστοιχα γερμανικά ομόλογα τη στιγμή της δημοπρασίας.

Το πρόσφατο επικίνδυνο ιστορικό εξακολουθεί να αφήνει τα ομόλογα της περιφέρειας στο έλεος των διακυμάνσεων της παγκόσμιας διάθεσης για ανάληψη κινδύνου. Η Ευρωπαϊκή Κεντρική Τράπεζα, η αγορά ομολόγων της οποίας έχει συμβάλει στη συγκράτηση των spreads, έχει θέσει σε εφαρμογή ένα νέο στήριγμα – το Transmission Protection Instrument – για την περίπτωση που τα τρέχοντα προγράμματά της τερματιστούν.

Αλλά για τον Ντίσνερ, οποιαδήποτε πώληση θα αποτελούσε ελκυστικό σημείο εισόδου για να προσθέσει μεγαλύτερη έκθεση στις αγορές χρέους της Πορτογαλίας, της Ελλάδας και της Ισπανίας.

«Οι ιστορικοί συσχετισμοί θα μπορούσαν να δουν τη διεύρυνση των spreads να μολύνει και άλλες αγορές», δήλωσε. «Θα το χρησιμοποιούσαμε αυτό ως ευκαιρία για να προσθέσουμε περισσότερη έκθεση στις χώρες όπου μας αρέσουν τα θεμελιώδη στοιχεία».

Η JPMorgan Asset Management, η οποία έχει υπερεκτιμήσει το ισπανικό κρατικό χρέος σε όλα τα χαρτοφυλάκιά της, λέει ότι τα περιφερειακά ομόλογα κινδυνεύουν λιγότερο από μια σημαντική διεύρυνση από ό,τι παλαιότερα. Το spread της Ισπανίας έναντι της Γερμανίας έχει μειωθεί ακόμη και εν μέσω της πρόσφατης αβεβαιότητας σχετικά με τον σχηματισμό νέας κυβέρνησης.

Λιτότητα

Πολλές χώρες της περιφέρειας πλήρωσαν υψηλό τίμημα για να βελτιώσουν τη δημοσιονομική τους θέση, επιβάλλοντας πολυετή λιτότητα που μείωσε σημαντικά τις δαπάνες για δημόσιες υπηρεσίες.

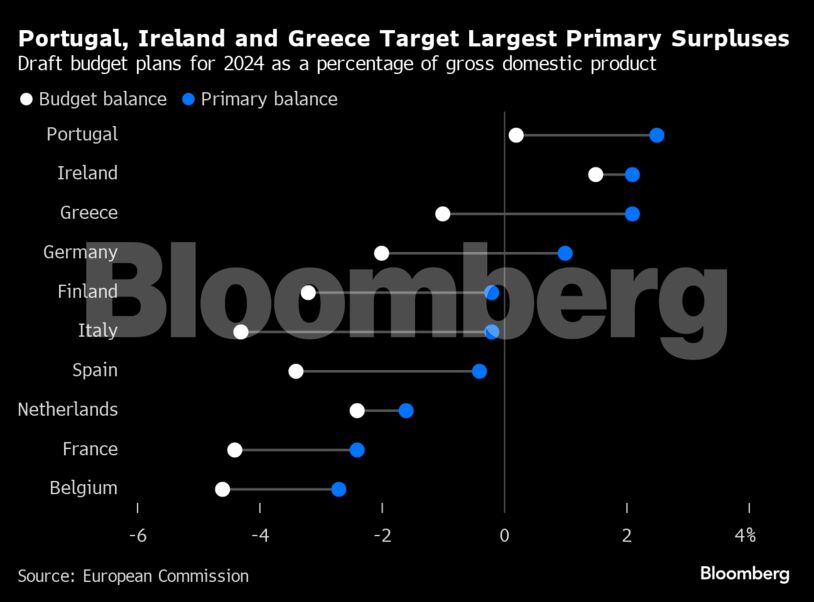

Αν και τα επιθετικά όρια δαπανών παραμένουν αμφιλεγόμενα, η προσπάθεια αυτή έφερε χώρες όπως η Πορτογαλία, η Ιρλανδία και η Ελλάδα σε τροχιά για πρωτογενή πλεονάσματα το επόμενο έτος – ένα θετικό ισοζύγιο εξαιρουμένων των δαπανών για τόκους – ενώ η Γαλλία και το Βέλγιο οδεύουν προς τα μεγαλύτερα ελλείμματα.

Ωστόσο, υπάρχουν λιγότερες ευκαιρίες για τους επενδυτές να αγοράσουν κρατικά ομόλογα σε χώρες όπως η Ελλάδα, λόγω του ότι ένα μεγάλο μέρος του χρέους εξακολουθεί να ανήκει στους επίσημους πιστωτές. Η Ελλάδα επωφελείται από τον Ευρωπαϊκό Μηχανισμό Σταθερότητας που χρηματοδοτεί το 76% του χρέους της, σύμφωνα με την S&P.

«Πολλές από αυτές τις χώρες μεταρρύθμισαν τη δημοσιονομική τους κατάσταση μετά την ευρωπαϊκή κρίση χρέους σε σημείο που δεν αποδίδουν πλέον πολύ», δήλωσε η Ιντάνα Άπιο, διαχειρίστρια χαρτοφυλακίου στην First Eagle Investments. «Θα μπορούσατε κάλλιστα να αποκτήσετε μόνο γαλλικά ομόλογα και να έχετε λίγο περισσότερη ρευστότητα».

Αλλά τελικά, ο συνδυασμός της επιθετικής σύσφιξης της ΕΚΤ και των διαφορετικών προσεγγίσεων του πολέμου στην Ουκρανία έχουν αλλάξει τη θεμελιώδη δυναμική στις ευρωπαϊκές αγορές κρατικού χρέους, σύμφωνα με την Commerzbank. Οι συναλλαγές σχετικής αξίας έχουν επιστρέψει και το σύστημα των βαθμίδων ανά χώρα έχει καταστεί περιττό.

Σύμφωνα με τον Μάικλ Λέστερ, επικεφαλής στρατηγικής επιτοκίων της Commerzbank, «τα θεμελιώδη μεγέθη δεν δικαιολογούν πλέον την καθιερωμένη από καιρό ταξινόμηση σε κατηγορίες core, semi-core και peripheral».

Διαβάστε ακόμη:

- Στον εισαγγελέα η φάμπρικα του ξεπλύματος Μαύρου Χρήματος από εταιρείες Real Estate

- Τα έχωσε άσχημα ο Σαμαράς – Τελικοί αποδέκτες της αποδοκιμασίας ο Γεραπετρίτης, ο Χατζηδάκης και ο… Πατέλης

- Τρεις συν ένας λόγοι που ευνοούν τα σχέδια Μητσοτάκη για παραταξιακή ηγεμονία

- Τα πιο διάσημα memes έγιναν βίντεο μέσω AI