Σε αύξηση μετοχικού κεφαλαίου ύψους 750 εκατ. ευρώ προχωράει η ΔΕΗ, με απόφαση που έλαβε πριν λίγο το διοικητικό συμβούλιο της Επιχείρησης.

H άντληση των κεφαλαίων θα γίνει με τη διαδικασία του βιβλίου προσφορών για τον καθορισμό της τιμής διάθεσης των εκδοθησομένων μετοχών με σκοπό τη χρηματοδότηση του επικαιροποιημένου στρατηγικού της σχεδίου.

Οι νέες μετοχές προτείνεται να διατεθούν με δημόσια προσφορά στην Ελλάδα και ιδιωτική τοποθέτηση σε θεσμικούς επενδυτές εκτός Ελλάδας.

Η Macquarie προτιμητέος επενδυτής για το 49% του ΔΕΔΔΗΕ

Η ΔΕΗ Α.Ε. ενημερώνει ότι σε συνέχεια της από 10.9.2021 ανακοίνωσης, το Διοικητικό Συμβούλιο της Επιχείρησης στη σημερινή του συνεδρίαση, αποφάσισε την ανάδειξη της Spear WTE Investments Sari, μέλους του Macquarie Infrastructure and Real Assets Group (MIRA), ως προτιμητέου επενδυτή για την πώληση του 49% των μετοχών της ΔΕΔΔΗΕ Α.Ε.

Όπως σημειώνει η σχετική ανακοίνωση, οριστική απόφαση αναμένεται να ληφθεί από τη Γενική Συνέλευση των Μετόχων που προγραμματίζεται για τις 19 Οκτωβρίου 2021, η οποία αναμένεται να λάβει απόφαση και για την απόσχιση του Κλάδου του Δικτύου Διανομής της ΔΕΗ Α.Ε. και την εισφορά του στη ΔΕΔΔΗΕ Α.Ε.

Οι Goldman Sachs Bank Europe SE και Eurobank SA ενήργησαν ως χρηματοοικονομικοί σύμβουλοι της ΔΕΗ, οι Milbank και Καρατζάς & Συνεργάτες ως εξωτερικοί νομικοί σύμβουλοι για τη συναλλαγή και η BNP Paribas παρείχε στο ΔΣ της ΔΕΗ Α.Ε. Fairness Opinion Letter.

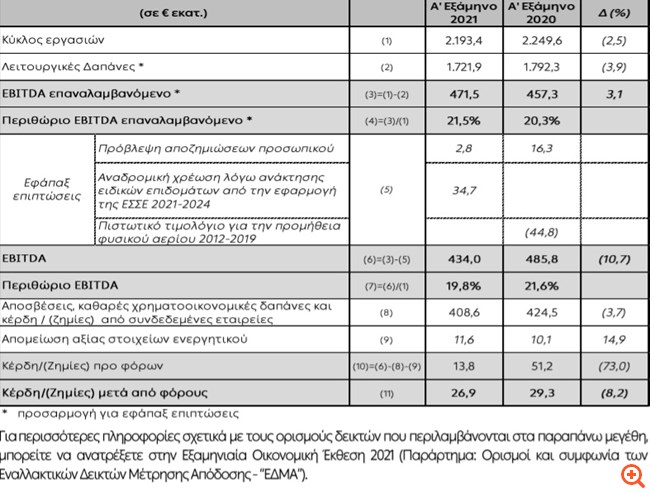

Η ΔΕΗ ανακοίνωσε λίγο νωρίτερα τα οικονομικά της αποτελέσματα για το α’ εξάμηνο του έτους.

Tα επαναλαμβανόμενα EBITDA ανήλθαν στα 471,5 εκατ. ευρώ του έτους σε σχέση με τα 457,3 εκατ. ευρώ του αντίστοιχου περυσινού διαστήματος. Το αντίστοιχο περιθώριο διαμορφώθηκε σε 21,5% από 20,3%. Όπως αναφέρει σε ανακοίνωσή της η ΔΕΗ οι αυξημένες δαπάνες λόγω της ανόδου των τιμών φυσικού αερίου και δικαιωμάτων εκπομπών CO2 και συνακόλουθα και των τιμών της χονδρεμπορικής αγοράς ηλεκτρικής ενέργειας, επηρέασαν αρνητικά τη λειτουργική κερδοφορία της δραστηριότητας της Εμπορίας.

Αυτή η αρνητική επίπτωση αντισταθμίστηκε σε μεγάλο βαθμό από τη βελτίωση του ενεργειακού μείγματος της δραστηριότητας της Παραγωγής όπου καταγράφηκε αύξηση της ηλεκτροπαραγωγής από υδροηλεκτρικούς σταθμούς και μονάδες φυσικού αερίου.

Σημειώνεται πως στο εξεταζόμενο διάστημα καταγράφηκε μείωση της συμμετοχής της λιγνιτικής παραγωγής στο 23% του ενεργειακού μείγματος της ΔΕΗ, από 33% και αύξηση της παραγωγής από υδροηλεκτρικές και μονάδες φυσικού αερίου κατά 108% και 54,7% αντίστοιχα.

Παράλληλα, οι δράσεις της επιχείρησης το α’ εξάμηνο του 2021 για τη βελτίωση των εισπράξεων είχαν θετική επίπτωση στις επισφαλείς απαιτήσεις όπως είχε ήδη προβλεφθεί.

Επίσης, όπως σημειώνεται στην ανακοίνωση το EBITDA του α’ εξαμήνου του 2021 όπως και αυτό του α’ εξαμήνου του 2020 επηρεάστηκε επίσης από ορισμένες εφάπαξ επιπτώσεις και διαμορφώθηκε σε €434εκατ. έναντι €485,8 εκατ. το α’ εξάμηνο του 2020.

Τα κέρδη μετά από φόρους διαμορφώθηκαν στα 26,9 εκατ. ευρώ, έναντι 29,3 εκατ. ευρώ του α’ εξαμήνου του 2020.

Ο κύκλος εργασιών διαμορφώθηκε στα 2,19 δισ. ευρώ, σε σχέση με τα 2,25 δισ. ευρώ του α’ εξαμήνου του 20120, καταγράφοντας πτώση 2,5%, λόγω του μειωμένου όγκου πωλήσεων κατά 1.156 GWh ή 7,3%, συνεπεία της απώλειας μεριδίου αγοράς (5 ποσοστιαίες μονάδες) καθώς η εγχώρια ζήτηση παρουσίασε μικρή αύξηση κατά 0,4%.

Το α’ εξάμηνο του 2021 καταγράφηκε αντιστροφή των προβλέψεων για επισφαλείς απαιτήσεις πελατών ύψους € 155,6 εκατ. έναντι αύξησης των προβλέψεων πέρυσι ύψους € 42,2 εκατ. λόγω των δράσεων που έχουν αναληφθεί για τη βελτίωση των εισπράξεων.

Το καθαρό χρέος στις 30.6.2021 ήταν €2.895,3 εκατ., μειωμένο κατά €388,3 εκατ. σε σχέση με την 31.12.2020 (€3.283,6 εκατ.). Εντός του α΄ εξαμήνου 2021 εκδόθηκαν ομολογίες βιωσιμότητας συνολικού ύψους €775 εκατ. οι οποίες επηρέασαν αντίστοιχα το συνολικό χρέος και τα χρηματικά διαθέσιμα.

Οικονομικά αποτελέσματα του α’ εξαμήνου 2021

Σχολιάζοντας τα οικονομικά αποτελέσματα του α’ εξαμήνου 2021, ο Πρόεδρος και Διευθύνων Σύμβουλος της ΔΕΗ Α.Ε. κ. Γεώργιος Στάσσης δήλωσε: “Το α΄ εξάμηνο του έτους επιτύχαμε ανθεκτικές επιδόσεις, παρά τις δυσμενείς συνθήκες στις τιμές των βασικών προϊόντων (commodity prices), λόγω της καθετοποίησης των δραστηριοτήτων μας. Για το σύνολο τους έτους, παραμένουμε προσηλωμένοι στην επίτευξη του στόχου που έχουμε θέσει για επανάληψη της λειτουργικής κερδοφορίας του 2020, παρά την αύξηση του ενεργειακού κόστους και για το σκοπό αυτό έχουμε λάβει και συνεχίζουμε να λαμβάνουμε όλα τα απαραίτητα μέτρα.

Συνεχίσαμε το πρόγραμμα απόσυρσης λιγνιτικής ισχύος με βάση το στρατηγικό μας στόχο για μετάβαση σε ένα πιο πράσινο ενεργειακό μείγμα. Παράλληλα, συνεχίζουμε τις δράσεις μας για περαιτέρω ωρίμανση του χαρτοφυλακίου μας έργων σε Ανανεώσιμες Πηγές Ενέργειας, το οποίο πλέον ξεπερνά τα 10GW. Συνεχίζουμε να αυξάνουμε τις επενδύσεις στις δραστηριότητες των Ανανεώσιμων Πηγών Ενέργειας και στο Δίκτυο Διανομής με βάση το Επιχειρηματικό μας Σχέδιο.

Περαιτέρω πρόοδος καταγράφηκε στη διαδικασία μετασχηματισμού των Εμπορικών δραστηριοτήτων μας, με την εισαγωγή νέων Υπηρεσιών Προστιθέμενης Αξίας ενώ ξεκινήσαμε τον ανασχεδιασμό της εμπειρίας των πελατών μας με το πρώτο κατάστημα πιλότο στην Αθήνα να είναι σε λειτουργία από τον Ιούλιο. Στον τομέα της ηλεκτροκίνησης, έχουμε ήδη εγκαταστήσει μέσω της ΔΕΗ blue πάνω από 400 φορτιστές στην Ελλάδα, διαθέτοντας το μεγαλύτερο και ταχύτερα αναπτυσσόμενο δίκτυο δημόσιων φορτιστών στην χώρα.

Σε συνέχεια της αναβάθμισης από την S&P τον Νοέμβριο 2020, λάβαμε τον Ιούνιο και νέα αναβάθμιση κατά μία βαθμίδα σε Β+ με θετικές προοπτικές κυρίως λόγω της βελτίωσης των θεμελιωδών μεγεθών και δεικτών της ΔΕΗ. Αξιοποιώντας την βελτίωση της πιστοληπτικής μας αξιολόγησης, πετύχαμε την επάνοδο μας στις αγορές κεφαλαίου με την έκδοση ομολογιών βιωσιμότητας άνω των €1,2 δισ από τις αρχές του χρόνου. Παράλληλα, έχουμε ξεκινήσει να ενσωματώνουμε δείκτες βιωσιμότητας στις δανειακές μας συμβάσεις και με τις ελληνικές τράπεζες με την πρόσφατη υπογραφή νέου δανείου € 300 εκατ. με την μορφή ανακυκλούμενης πίστωσης, καταδεικνύοντας με αυτό τον τρόπο τη στρατηγική μας δέσμευση για ενσωμάτωση στην πολιτική χρηματοδότησής μας περιβαλλοντικών στόχων που σχετίζονται με τον μετριασμό των επιπτώσεων από την κλιματική αλλαγή.

Ποσοστό άνω του 30% του δανεισμού είναι πλέον συνδεδεμένο με στόχους βιωσιμότητας. Τέλος, σημαντικό γεγονός κατά τη διάρκεια του α΄ εξαμήνου του 2021 ήταν και η ολοκλήρωση χρηματοδότησης και από τις δύο συναλλαγές τιτλοποίησης απαιτήσεων, οι οποίες εκτός από την ενίσχυση της ρευστότητας αναμένεται να επιφέρουν και θετική επίδραση στην είσπραξη απαιτήσεων.

Η προσφορά ύψους €2,1 δισ. του Macquarie Infrastructure and Real Assets Group, για την πώληση του 49% του ΔΕΔΔΗΕ η οποία αποτιμά το 100% της αξίας του σε €4,3δισ παραπέμπει σε μία αξία 151% της Ρυθμιζόμενης Περιουσιακής Βάσης και αποτελεί το μεγαλύτερο τίμημα που έχει ποτέ προσφερθεί για συναλλαγή πώλησης υποδομών στην Ελλάδα. Τα κεφάλαια που θα εισπράξει η ΔΕΗ θα χρησιμοποιηθούν για την μείωση των δανειακών υποχρεώσεων της εταιρείας καθώς και για την επιτάχυνση του επενδυτικού πλάνου.”