Η Alpha Finance θέτει νέες τιμές στόχους για τις ελληνικές τράπεζες, οι οποίες είναι υψηλότερες κατά περίπου 25% κατά μέσο όρο, λόγω: 1) των υψηλότερων εκτιμήσεων για τα κέρδη, 2) του χαμηλότερου κόστους κεφαλαίου μετά την επιστροφή της χώρας σε καθεστώς επενδυτικής βαθμίδας και 3) των υψηλότερων πολλαπλασιαστών επί του πλεονάζοντος κεφαλαίου.

Η χρηματιστηριακή συνεχίζει με τη θετική της άποψη για τον κλάδο και θεωρεί οποιαδήποτε διόρθωση είναι ευκαιρία αγοράς από τους επενδυτές. Οι αναμενόμενες ανακοινώσεις για την καταβολή μερίσματος για πρώτη φορά μετά από περισσότερα από 15 έτη θα σηματοδοτήσουν την επιστροφή τους στην κανονικότητα.

Η Alpha Finance επαναλαμβάνει τις συστάσεις αγοράς (buy) και για τις τρεις τράπεζες που καλύπτει. Η προτιμώμενη τράπεζα είναι η Eurobank με τιμή στόχο τα €2,45 λόγω των αναπτυξιακών πρωτοβουλιών της. Εξακολουθεί να βλέπει αξιοπρεπή επίπεδα ανόδου για την Τράπεζα Πειραιώς με τιμή στόχο τα €4,90 λόγω του ελκυστικού συνδυασμού κερδοφορίας/αποτίμησης. Για την Εθνική Τράπεζα, η τιμή στόχος είναι τα €9,10 δεδομένης της ισχυρής κερδοφορίας και του πλεονάζοντος κεφαλαίου της, το οποίο της επιτρέπει να έχει επιλογές ως προς την εκμετάλλευσή του.

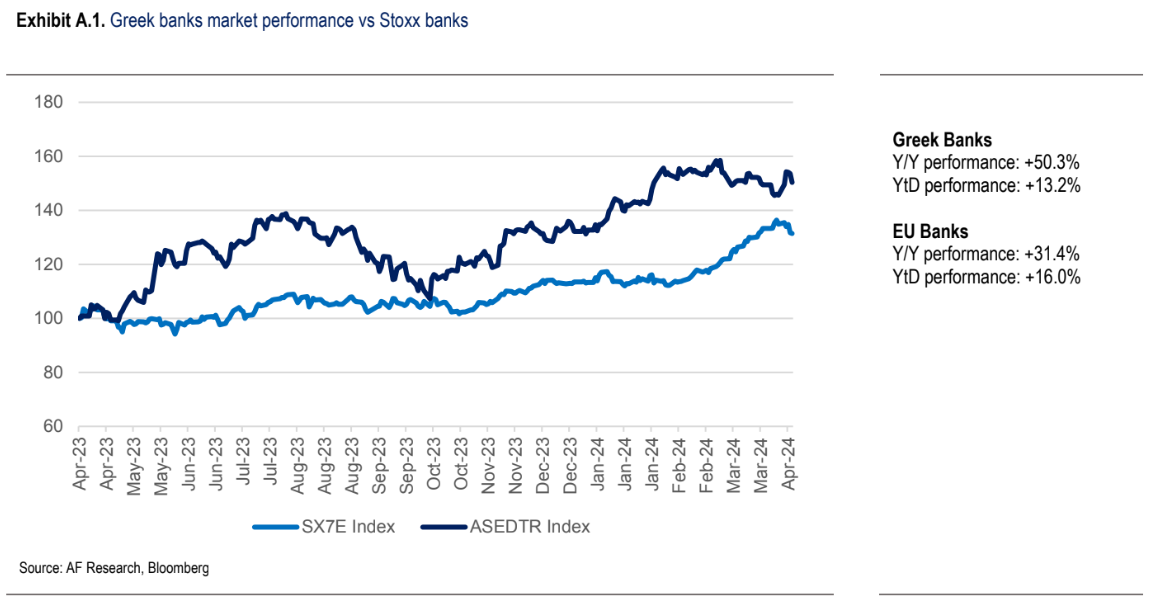

Οι ισχυρές επιδόσεις των μετοχών των τραπεζών στο ΧΑ με +13% φέτος και +50% σε ετήσια βάσης δεν τις έχουν αποτιμήσεις υπερβολικά και οι μετοχές τους ελκυστικά αποτιμημένες. Οι τίτλοι των τραπεζών είναι διαπραγματεύσιμοι στις 0,7 φορές τον δείκτη P/TBV με βάση τις εκτιμήσεις για το 2024, με τον προβλεπόμενο δείκτη RoTE για το 2024 κοντά στα μέσα του 15% και πάνω από 10% μέχρι το 2026.

Σύμφωνα με τα guidances των τραπεζών, η κερδοφορία του 2024-2026 θα πρέπει να παραμείνει κοντά στα επίπεδα του 2023, σε απόλυτους όρους, και ο δείκτης RoTE σαφώς σε διψήφιο ποσοστό. Η επιδείνωση της δυναμικής της τιμολόγησης (μετά την ομαλοποίηση των επιτοκίων) θα πρέπει να αντισταθμιστεί από την υψηλότερη πιστωτική επέκταση και την παραγωγή εσόδων από προμήθειες.

Επιπλέον, τα λειτουργικά έξοδα αναμένεται να κινηθούν ελαφρώς υψηλότερα κατά τη διάρκεια της περιόδου και να αντισταθμιστούν από χαμηλότερες προβλέψεις δανείων. Η ισχυρή κερδοφορία θα επιτρέψει τη δημιουργία σημαντικού κεφαλαίου διευκολύνοντας έτσι την ανταμοιβή των μετόχων μέσω μερισμάτων και ενδεχομένως επαναγοράς μετοχών.

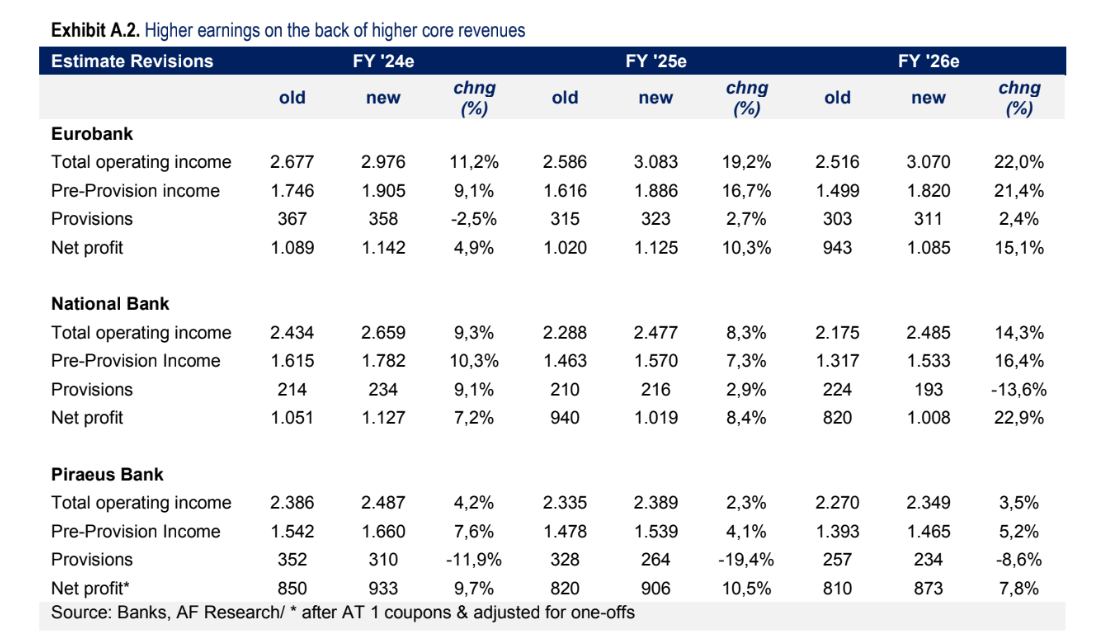

Μετά την ανακοίνωση των κερδών του τέταρτου τριμήνου πέρυσι και τα guidances των διοικήσεων για τα έτη 2024-2026, αναβαθμίζει τις εκτιμήσεις της για να ενσωματώσει την καλύτερη από την αναμενόμενη δυναμική των βασικών εσόδων, αλλά και τις αλλαγές στις υπόλοιπες γραμμές.

Οι επικαιροποιημένες προβλέψεις για τα έσοδα για τα έτη 2024-2026 είναι υψηλότερες κατά 11% σε σχέση με τις προηγούμενες εκτιμήσεις, κυρίως λόγω της υψηλότερης δημιουργίας καθαρών εσόδων από τόκους και τις προμήθειες και τα καθαρά κέρδη. Οι προβλέψεις δείχνουν δείκτη RoTE πάνω από 14% το 2024 και πάνω από 11% το 2026 για τις τράπεζες.

Σε γενικές γραμμές, οι εκτιμήσεις της είναι ευθυγραμμισμένες με τα guidances των διοικήσεων για το 2024 και ελαφρώς πιο συντηρητικοί για τα έτη2025-2026, καθώς διατηρεί μια πιο προσεκτική προσέγγιση στις προβλέψεις εσόδων. Οι δείκτες RoTE που προβλέπει η AF είναι χαμηλότεροι έως και 1,50% έναντι των guidances των τραπεζών.

Οι βασικοί παράγοντες που διαφοροποιούν τις εκτιμήσεις της AF με την καθοδήγηση των τραπεζών είναι οι χαμηλότεροι ρυθμοί ανάπτυξης της πιστωτικής επέκτασης και η ελαφρώς χειρότερη δυναμική τιμολόγησης λόγω της ταχύτερης μείωσης των επιτοκίων της αγοράς έναντι των παραδοχών των επιχειρηματικών σχεδίων.

Διαβάστε ακόμη:

- Bitcoin: Ανάκαμψη μετά το sell-off λόγω Ιρανικής επίθεσης στο Ισραήλ

- Τα «γκάζια» από τον Αλέξη Τσίπρα και οι δύο όψεις του Στέφανου Κασσελάκη

- Ο Θοδωρής Ζαγοράκης φέρνει νέο κύκλο γκρίνιας και εσωστρέφειας στο ΠΑΣΟΚ

- Επίθεση του Ιράν στο Ισραήλ: Περίπου $1,35 δισ. κόστισε στο Ισραήλ η αναχαίτιση των ιρανικών πυραύλων και drones