Έπειτα από ένα καταστροφικό ξεκίνημα έτους για τα επενδυτικά hedge funds, οι μεγάλοι διαχειριστές κεφαλαίων βιάστηκαν να αγοράσουν όλα τα ριψοκίνδυνα περιουσιακά assets όπως μετοχές κατά την πτώση των τελευταίων δύο εβδομάδων.

“Buy the dip, sell the rally” – Ισχύει αυτό το κλασσικό επενδυτικό μότο όμως σε μια δύσκολη και απρόβλεπτη περίοδο σαν αυτήν που διανύουν τώρα οι αγορές;

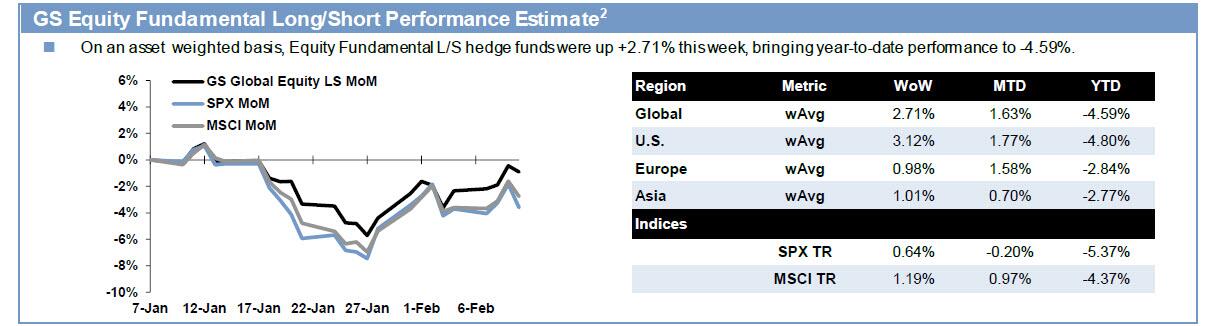

Σύμφωνα με τα στοιχεία που αναδεικνύει το κορυφαίο τμήμα ανάλυσης της Goldman Sachs Prime, αυτή η τάση, βελτίωσε τις αποδόσεις των hedge funds, οι οποίες μετά από μια κακή αρχή έχουν σταθεροποιηθεί.

Έτσι, η εκτίμηση απόδοσης GS Equity Fundamental L/S αυξήθηκε για 2η συνεχή εβδομάδα κατά +2,71% μεταξύ 2 /4 και 2/10 (έναντι MSCI World TR +1,19%), με βάση τον δείκτη Βήτα +1,41% (από την έκθεση στην αγορά και την ευαισθησία της αγοράς) και το Άλφα +1,31%, που είναι ίδιο με τις καλύτερες εβδομαδιαίες άλφα αποδόσεις του περασμένου έτους.

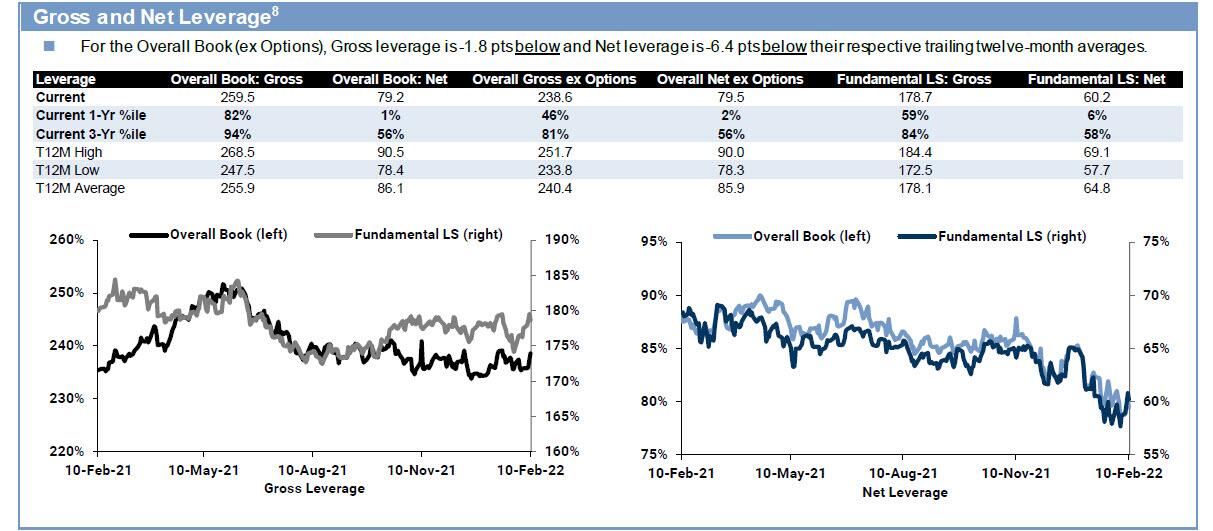

Χάρη σε αυτήν την ανάκαμψη απόδοσης, η συνολική ακαθάριστη μόχλευση αυξήθηκε κατά 2,9% στο 238,6% (46ο εκατοστημόριο για ένα έτος) και η καθαρή μόχλευση αυξήθηκε επίσης κατά 1,2 μονάδες στο 79,5% (2ο εκατοστημόριο για ένα έτος).

Ωστόσο, ο συνολικός λόγος L/S του βιβλίου άλλαξε ελάχιστα στο 1,998 (το χαμηλότερο από τον Ιούλιο του ’20), με θεμελιώδη Ακαθάριστη Μόχλευση στο 178,7% (59ο εκατοστημόριο για ένα έτος) και Θεμελιώδης Καθαρή Μόχλευση– η πρώτη αύξηση σε 7 εβδομάδες – στο 60,2% (6ο εκατοστημόριο για ένα έτος).

Οι ανησυχίες

Η παραπάνω εικόνα όμως μόνο ανησυχία μπορεί να προκαλέσει, κάτι που φαίνεται και στη σημερινή πορεία των αγορών.

Και αυτό διότι οι γεωπολιτικοί κίνδυνοι έχουν προκαλέσει νέους κλυδωνισμούς στις αγορές παγκοσμίως.

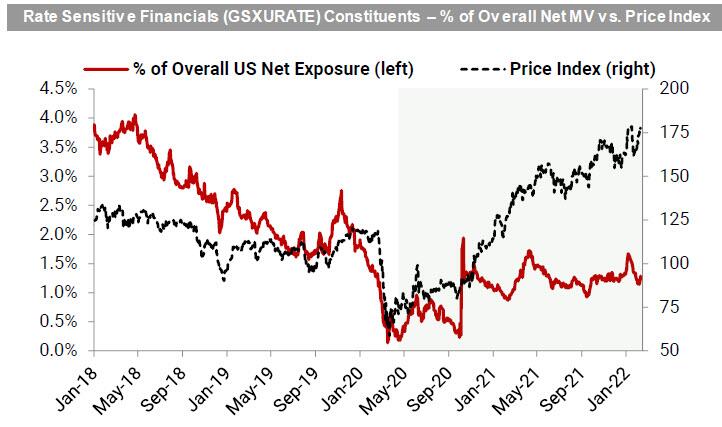

Επίσης, τα αμερικανικά χρηματοοικονομικά στοιχεία αγοράζονται καθαρά για πέντε συνεχόμενες ημέρες, με επικεφαλής τις long αγορές και τις short στα Rate Sensitive Financials εν μέσω υψηλότερης από την αναμενόμενη πορεία του πληθωρισμού (CPI) των ΗΠΑ και υψηλότερων αποδόσεων ομολόγων.

Παρά την αγοραστική δραστηριότητα της περασμένης εβδομάδας, η καθαρή έκθεση στα Rate Sensitive Financials παραμένει πολύ κάτω από τον μακροπρόθεσμο μέσο όρο στο 63ο εκατοστημόριο έναντι του προηγούμενου έτους και στο 37ο εκατοστημόριο έναντι των επιπέδων τον Ιανουάριο του ’18.

Yπάρχει διάθεση για ρίσκο;

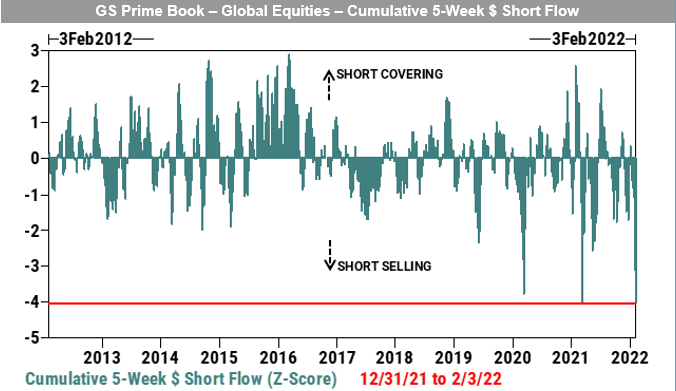

Βέβαια, τα εν λόγω στοιχεία δεν έχουν αναλυθεί μόνο από την Goldman, αλλά και από την JPMorgan, η οποία σημειώνει πως “υπό το φως της αστάθειας που συνεχίζουμε να βλέπουμε στις αγορές μετοχών, είναι ενδιαφέρον να σημειωθεί ότι ενώ δεν είδαμε σαφείς ενδείξεις συσσώρευσης hedge funds, πέραν των αγορών στην πτώση των προηγούμενων δύο εβδομάδων, δεν είδαμε ούτε διάθεση για έξτρα ρίσκο την τελευταία εβδομάδα.”

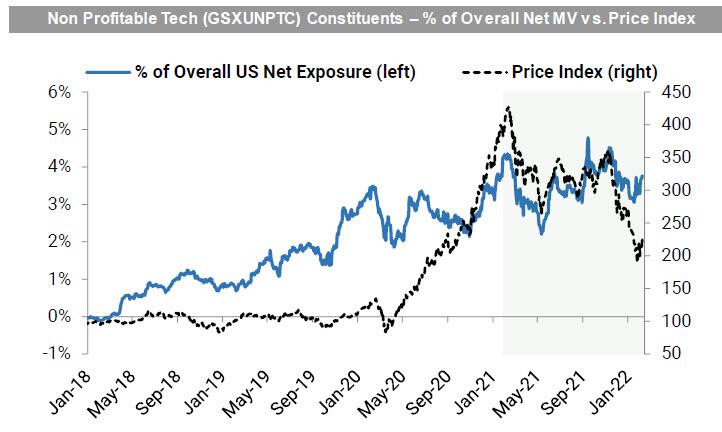

Αν μη τι άλλο, η τράπεζα σημειώνει ότι η συμπεριφορά «πουλήστε στο ράλι» ήταν εμφανής σε ορισμένα μέρη της αγοράς (γενικά στις ΗΠΑ και κάπως συγκεκριμένα στην τεχνολογία).

Τι είδαμε αυτόν τον καιρό;

- Συμπεριφορά “Αγοράστε τη βουτιά και πουλήστε το ράλι”

- Στις ΗΠΑ, μια πρόσφατη αποστροφή σε μετοχές αξίας (αλλά και ανάπτυξης επίσης). Η τεχνολογία εξακολουθεί να παραμένει προτεραιότητα, με τις τράπεζες να βρίσκονται επίσης στο επίκεντρο

- Στην Ευρώπη, επαναγορές Τραπεζών (πριν από δύο εβδομάδες) και συνέχιση των πωλήσεων ειδών πολυτελείας

- Η μόχλευση είναι αρκετά σταθερή με την Quants να προσθέτει τα μέγιστα στην έκθεση και να αυξάνει την ακαθάριστη μόχλευση

- Τη χειρότερη απόδοση των κεφαλαίων σε επίπεδα YTD (αρχή τους έτους έως σήμερα)

Τι δεν έχουμε δει;

- Ευρεία συγκομιδή κερδών ή παρατεταμένες μεγάλες καθαρές πωλήσεις

- Χετζάρισμα μέσω ETF σορτ

- Πωλήσεις σε τομείς που υπο-αποδίδουν και έλλειψη αγορών στην Ενέργεια παρά την ισχυρή της απόδοση

Τι βλέπει η JPM βραχυπρόθεσμα;

- Μετοχές High Vol / High SI – είναι το κάτω μέρος, ειδικά σε σχέση με την ευρύτερη αγορά;

Ένα ράλι σε «επικίνδυνους» παράγοντες θα μπορούσε να είναι χρήσιμο για τις μετοχές L/S, αλλά φαίνεται ακόμα πολύ νωρίς να πούμε εάν έχουμε δει ή όχι το χαμηλό τους. - Θα μπορούσε ένα ράλι με short να προκαλέσει ευρύτερη αποδυνάμωση; Τα short ήταν ο κοινός παράγοντας που βοηθούσε την απόδοση της HF σε όλες τις στρατηγικές τους τελευταίους μήνες… αλλά εάν αυτό αντιστραφεί και χτυπήσει όλες τις στρατηγικές, θα μπορούσε αυτό να προκαλέσει ένα ευρύτερο γεγονός;

- Τι θα συνέβαινε κατά τη διάρκεια μιας «διπλής πτώσης» (δηλαδή μιας δεύτερης πτώσης στην αγορά) που θέτει τον S&P κοντά ή κάτω από τα χαμηλά του Ιανουαρίου; Πώς θα αντιδρούσαν τα funds; Ιστορικά, πολλά από τα βραχυπρόθεσμα ράλι (5-6%) μετά την πρώτη πτώση των αγορών, συνήθως ακολοθούνται από νέα διόρθωση 10% (με βάση 23 σχετικά γεγονότα από το 1990).

Σε γενικές γραμμές, η JPM καταλήγει στο συμπέρασμα ότι υπήρχαν ορισμένα σημεία δεδομένων σε μετρήσεις μεταβλητότητας, λιανικές και ροές ETF, καθώς και μερικά σημεία που σχετίζονται με το HF που υποδηλώνουν μια αρκετά αρνητική αλλαγή στην τοποθέτηση ακριβώς κοντά στο χαμηλό του Ιανουαρίου.

Ως εκ τούτου, μπορεί να υπάρχει ακόμα περιθώριο για περαιτέρω ανοδική πορεία στο εγγύς μέλλον, αλλά το πώς θα συνεχιστεί το ράλι της αγοράς θα είναι σημαντικό να παρακολουθήσουμε.

Επενδύστε σε κινεζικές μετοχές λένε BlackRock, Credit Suisse