Θετική είναι η στάση του οίκου αξιολόγησης Standard & Poor’s για τις ευρωπαϊκές τράπεζες, τις οποίες κρίνει ανθεκτικές, αλλά για το επόμενο 12μηνο θεωρεί ότι θα υπάρξουν σημαντικές αποκλίσεις στον κλάδο, λόγω υψηλότερων επιτοκίων και πιο αργής ανάπτυξης.

Όπως αναφέρει, η άνοδος των (πραγματικών) επιτοκίων θολώνει τις προοπτικές για τον όγκο των επιχειρήσεων και την ποιότητα του ενεργητικού των τραπεζών. Το κόστος πίστωσης θα ομαλοποιηθεί, με τις τράπεζες που είναι περισσότερο εκτεθειμένες στα εμπορικά ακίνητα, τις μικρές και μεσαίες επιχειρήσεις και τα μη εξασφαλισμένα δάνεια λιανικής να έχουν τον μεγαλύτερο αντίκτυπο.

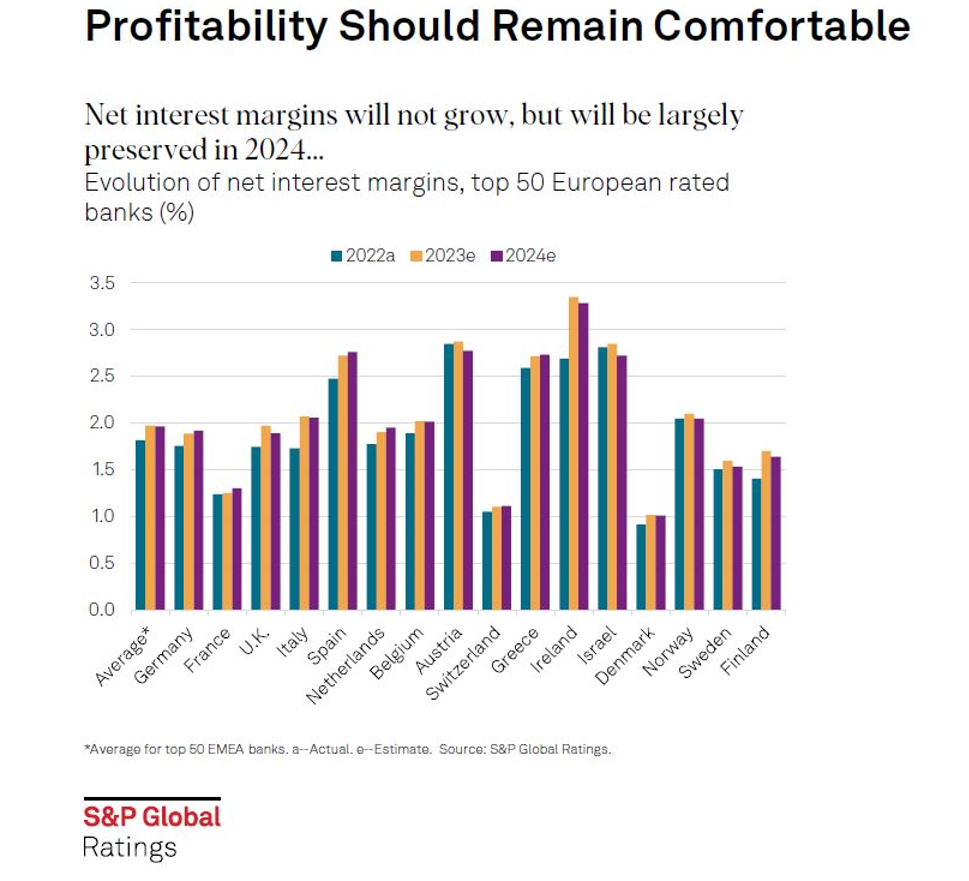

Καθώς οι κεντρικές τράπεζες αποστραγγίζουν την πλεονάζουσα ρευστότητα, το κόστος χρηματοδότησης θα συνεχίσει να αυξάνεται, περιορίζοντας περαιτέρω το καθαρό περιθώριο επιτοκίου προς τα πάνω, αναφέρει ο οίκος. Ωστόσο, τα κέρδη θα παραμείνουν σε υψηλά επίπεδα και θα επιτρέψουν στις τράπεζες να απορροφήσουν εύκολα το υψηλότερο πιστωτικό κόστος.

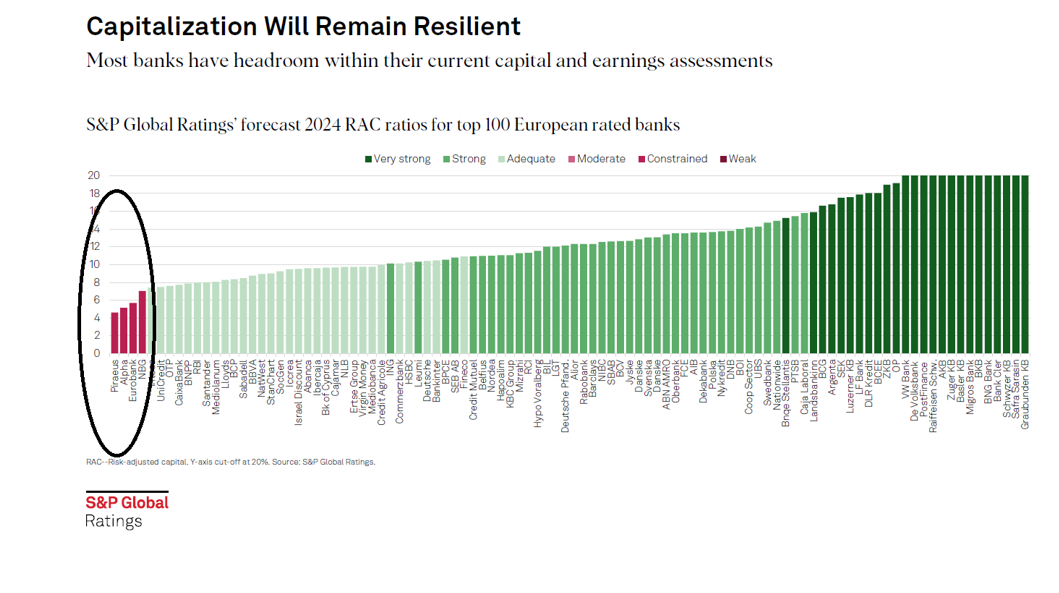

Η σταθερή κεφαλαιοποίηση και η ρευστότητα θα ενισχύσουν επίσης την ανθεκτικότητα σε πιθανούς κλυδωνισμούς.

Οι 3 αρνητικοί κίνδυνοι…

Ο οίκος αξιολόγησης στοιχειοθετεί 3 αρνητικούς κινδύνους, σύμφωνα με το Global Banks Outlook 2024, που δημοσίευσε.

Αυτοί είναι:

1) Μια παρατεταμένη, επώδυνη ύφεση, που οδηγεί σε υψηλότερες εταιρικές αφερεγγυότητες και ανεργία.

2) Αστάθεια της αγοράς και χρηματοπιστωτικών συνθηκών λόγω υπερβολικά περιοριστικών χρηματοοικονομικών όρων.

3) Η αποτυχία των τραπεζών να παραδώσουν εμπορικά και λειτουργικά ανθεκτικά επιχειρηματικά μοντέλα.

… και τι σημαίνουν

Μια ύφεση θα μπορούσε να υπονομεύσει την οικονομική υγεία των επιχειρήσεων και των νοικοκυριών, αποδυναμώνοντας την ποιότητα του ενεργητικού και τις επιχειρηματικές προοπτικές των τραπεζών.

Επίσης, οι αυστηρότεροι όροι χρηματοδότησης θα πίεζαν τα χρηματοπιστωτικά ιδρύματα με ασθενέστερες δομές χρηματοδότησης, ειδικά τα μη τραπεζικά χρηματοπιστωτικά ιδρύματα με υψηλές ανάγκες αναχρηματοδότησης και θα εκθέσουν τις τράπεζες σε υψηλότερους κινδύνους αντισυμβαλλομένου.

Η αποτυχία αντιμετώπισης της αναποτελεσματικότητας, η σωστή ψηφιοποίηση των δραστηριοτήτων και η διατήρηση της ανθεκτικότητας σε κυβερνοεπιθέσεις θα μπορούσαν να αμφισβητήσουν τη μακροπρόθεσμη βιωσιμότητα ορισμένων ιδρυμάτων.

Η σύγκριση των ελληνικών τραπεζών

Πρόσφατα ο οίκος S&P είχε επισημάνει σε ειδικό note του ότι οι ελληνικές τράπεζες δρέπουν τους καρπούς των ισχυρών μετασχηματισμών των ισολογισμών τα τελευταία τέσσερα χρόνια, έχοντας ως πολλά υποσχόμενες εξελίξεις μπροστά τους. Η πρώτη είναι ότι μπορεί να επιστρέψουν στην πληρωμή μερισμάτων, για πρώτη φορά μετά το 2009 και η δεύτερη ότι οι δείκτες των μη εξυπηρετούμενων ανοιγμάτων θα υποχωρήσουν κάτω από το 5% έως το 2025.

Ωστόσο, ο οίκος άφησε και μια αιχμή για την ποιότητα των κεφαλαίων τους. “Η ποιότητα κεφαλαίου εξακολουθεί να είναι αδύναμη και οι προοπτικές βελτίωσης παραμένουν χαμηλές, περιορίζοντας τις αξιολογήσεις των ελληνικών τραπεζών. Οι αναβαλλόμενες φορολογικές πιστώσεις αποτελούν πάνω από το 65% της κεφαλαιακής βάσης των τραπεζών και αποσβένονται σε μικρά ποσά”, αναφέρει ο οίκος, υπονοώντας έτσι προφανώς τις προθέσεις του για τις αξιολογήσεις του κλάδου.

Και αυτό φάνηκε και στον παρακάτω πίνακα για τη θέση των κεφαλαίων των ελληνικών τραπεζών σε σύγκριση με εκείνα των ευρωπαϊκών: