Ο οίκος Fitch θα μπορούσε να διατηρήσει αμετάβλητη την αξιολόγηση της Ελλάδας και να αποδώσει όμως θετική προοπτική, εξηγεί η Societe Generale.

«Σήμερα, ο οίκος Fitch θα επανεξετάσει την αξιολόγηση της Ελλάδας, η οποία επί του παρόντος είναι σταθερή στο BB+.

Ο οίκος αξιολόγησης αναβάθμισε για τελευταία φορά την Ελλάδα τον Ιανουάριο του 2023 και δημοσίευσε ένα αισιόδοξο σχόλιο για το ελληνικό πρόγραμμα σταθερότητας στις 10 Μαΐου, αναγνωρίζοντας τη βελτίωση των δημόσιων οικονομικών της χώρας», εξηγεί η γαλλική τράπεζα που «ανοίγει ένα παράθυρο» για την αναβάθμιση των προοπτικών της χώρας σε θετικές από σταθερές.

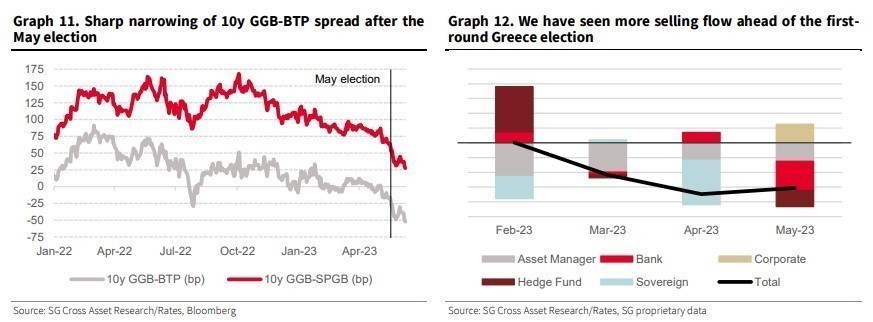

Η SG σημειώνει ότι το πρόγραμμα σταθερότητας που δημοσίευσε η ελληνική κυβέρνηση αναμένει ότι ο λόγος χρέους προς ΑΕΠ θα μειωθεί σε 135% έως το 2026, χαμηλότερα από τον λόγο χρέους προς ΑΕΠ της Ιταλίας το 2026 που προβλέπει το ΔΝΤ.

Η γαλλική τράπεζα είχε επισημάνει ότι η Ελλάδα θα μπορούσε να ανακτήσει την πρώτη της αξιολόγηση επενδυτικής βαθμίδας ήδη από τον Οκτώβριο.

Οι ισχυρές επενδύσεις έχουν ενισχύσει την οικονομική ανάπτυξη της Ελλάδας, ενώ το δημόσιο χρέος έχει ανακάμψει γρήγορα από την εκτίναξη κατά τη διάρκεια του COVID.

Με ένα μεγάλο μέρος του χρέους της Ελλάδας να λαμβάνει τη μορφή επίσημων δανείων, το χρέος της χώρας έχει σχετικά χαμηλό κόστος δανεισμού και πολύ μεγάλες χρονικά λήξεις, γεγονός που έχει μειώσει τον αντίκτυπο της αύξησης των επιτοκίων κατά τη διάρκεια του κύκλου αύξησης των επιτοκίων.

Τι προβλέπει για την αξιολόγηση και τα ομόλογα

Οι οίκοι έχουν αναβαθμίσει με ταχείς ρυθμούς την Ελλάδα από το 2016, με τη S&P και τη Fitch να αξιολογούν πλέον την Ελλάδα σε ΒΒ+, μία βαθμίδα κάτω από την επενδυτική βαθμίδα.

Το μόνο εμπόδιο μπροστά στην αναβάθμιση της αξιολόγησης της Ελλάδας φαίνεται να είναι η πολιτική αβεβαιότητα. Δηλαδή, αν η αλλαγή της δημόσιας πολιτικής οδηγήσει σε παύση των διαρθρωτικών μεταρρυθμίσεων και των κονδυλίων του NGEU, η πτωτική τάση του λόγου χρέους προς ΑΕΠ το 2023-2025 ενδέχεται να μην υλοποιηθεί.

«Ωστόσο, τα αποτελέσματα των εκλογών έδειξαν ότι η ΝΔ ήταν πιο δημοφιλής από ό,τι έδειχναν οι δημοσκοπήσεις. Το κεντροδεξιό κόμμα της ΝΔ εξασφάλισε το 41% των ψήφων, ενώ ο ΣΥΡΙΖΑ έλαβε μόνο το 20%. Στον δεύτερο γύρο, αναμένεται να υιοθετηθεί ένα ημι-αναλογικό σύστημα, στο οποίο το μεγαλύτερο κόμμα με πάνω από 25% των ψήφων θα κερδίσει 20 επιπλέον έδρες και μία επιπλέον έδρα για κάθε 0,5 ποσοστιαία μονάδα ψήφων πάνω από το 25%, μέχρι το 40%. Οι υπόλοιπες έδρες θα κατανεμηθούν ανά αναλογία ψήφων. Αυτό σημαίνει ότι το μεγαλύτερο κόμμα θα χρειαζόταν μόνο 40% για να κερδίσει την πλειοψηφία στο κοινοβούλιο. Το αποτέλεσμα του πρώτου γύρου των εκλογών και οι πρόσφατες δημοσκοπήσεις αύξησαν σημαντικά τις πιθανότητες η ΝΔ να κερδίσει περισσότερες από 150 από τις 300 έδρες του κοινοβουλίου στον δεύτερο γύρο των εκλογών της 25ης Ιουνίου», εκτιμά ο γαλλικός οίκος.