Οι ανοδικές εκτιμήσεις για τα κέρδη δεν συνάδουν με την πτωτική πορεία των μετοχών των ελληνικών τραπεζών τον τελευταίο μήνα, εξηγεί η Morgan Stanley.

H επενδυτική τράπεζα παρατηρεί ότι η αύξηση των δανείων είναι αργή και αυτό είναι το επιχείρημα των απαισιόδοξων για την πορεία των ελληνικών τραπεζών. Τα αντεπιχειρήματα της, όμως, για την εποικοδομητική της στάση για τον κλάδο, πέραν του χαμηλού κόστους των καταθέσεων είναι οι χαμηλότερες αποτιμήσεις και τέσσερεις θετικές τάσεις στα μέτωπα των καταθέσεων, των περιθωρίων, των δανείων και του guidance των τραπεζών βάσει του τελικού παρεμβατικού επιτοκίου της ΕΚΤ.

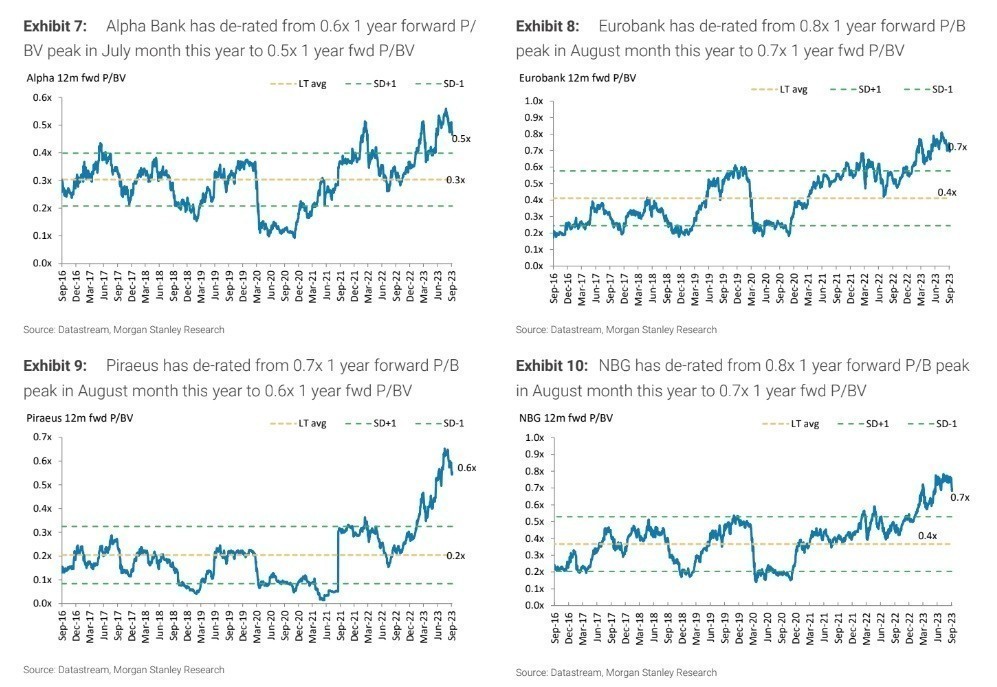

Υπενθυμίζεται ότι έτερο χθεσινό του report του ο επενδυτικός οίκος είχε θέσει ως κορυφαίες επιλογές την Τράπεζα Πειραιώς με τιμή στόχο τα 4,40 ευρώ και την Εθνική Τράπεζα με τιμή στόχο τα 8,33 ευρώ, με συστάσεις overweight. Οι συστάσεις για τις μετοχές των Alpha Bank και Eurobank ήταν equal weight με τιμές στόχους τα 2,11 ευρώ και τα 2,10 ευρώ, αντίστοιχα.

«Οι ελληνικές τράπεζες υποχωρούν στο ταμπλό του ΧΑ κατά 9% κατά μέσο όρο τον τελευταίο μήνα αλλά οι αναθεωρήσεις των κερδών ανά μετοχή των αναλυτών των ελληνικών τραπεζών αυξήθηκαν 7% για το ίδιο διάστημα» επισημαίνει η Morgan Stanley.

Ο οίκος εξηγεί ότι η αύξηση των δανείων παρέμεινε υποτονική τον Ιούλιο με μηνιαία πτώση 1,3% σε σχέση με τον Ιούνιο, που ήταν +1,35, και αυτό εγείρει ερωτηματικά για τους στόχους των διοικήσεων για 5% – 7% ετήσιο ρυθμό αύξησης των δανείων την περίοδο 2023-2025 από τους απαισιόδοξους, ειδικά με δεδομένες τις υποτονικές επιδόσεις του πρώτου εξαμήνου. Οι ελληνικές τράπεζες παραμένουν ωστόσο σταθερές στις κατευθυντήριες γραμμές τους και την καθοδήγηση που έχουν δώσει για την αύξηση των δανείων. Ο Ιούλιος είναι εποχικά αργός μήνας λόγω των καλοκαιρινών διακοπών και οι τράπεζες αναμένουν ανάκαμψη των δανείων τους επόμενους μήνες, δεδομένου ότι υπάρχει ένα ισχυρό πρόγραμμα έργων.

Τα κόστη στις καταθέσειw επίσης κινούνται θετικά για τις ελληνικές τράπεζες, με τη μετατόπιση προς τις προθεσμιακές καταθέσεις να συνεχίζεται, αλλά με αργό ρυθμό. Το μερίδιο των προθεσμιακών καταθέσεων ανέρχεται πλέον σε 25% έναντι 18% ένα χρόνο νωρίτερα. Τα περιθώρια λειτουργίας των τραπεζών παραμένουν υψηλότερα από την έναρξη των αυξήσεων των επιτοκίων της ΕΚΤ, με το συνολικό κόστος των καταθέσεων στην Ελλάδα παραμένει σε χαμηλά επίπεδα.

Το κόστος των καταθέσεων τον Ιούλιο αυξήθηκε κατά 4 μονάδες βάσης σε μηνιαία βάση, φέρνοντας τη συνολική αύξηση του κόστους καταθέσεων σε +38 μονάδες βάσης το τελευταίο δωδεκάμηνο, ενώ στον αντίποδα η συνολική αύξηση των δανείων έχει ανέλθει στις 268 μ.β. το τελευταίο δωδεκάμηνο. Με δεδομένο ότι οι δείκτες δανείων προς καταθέσεις (Loans to Deposits ratio – LDR) ήταν από 62% – 75% για τις τράπεζες το δεύτερο τρίμηνο και το υψηλό μερίδιο των καταθέσεων λιανικής στο 70% περίπου, τα κόστος των καταθέσεων και οι πιέσεις στο κόστος χρηματοδότησης των τραπεζών θα διατηρηθούν σε χαμηλά επίπεδα, πιθανότατα.

Αναφορικά με τα επιτόκια της ΕΚΤ που ενσωματώνονται στο guidance των ελληνικών τραπεζών, οι οικονομολόγοι της αμερικανικής επενδυτικής τράπεζας εκτιμούν πλέον ότι η ΕΚΤ θα μείνει στο παρεμβατικό επιτόκιο της τάξεως του 3,75% αντί για έναντι 4% που εκτιμούσε προηγουμένως, γεγονός που επηρεάζει ελάχιστα τις εκτιμήσεις της και μόνο για την Τράπεζα Πειραιώς. Το guidance από Εθνική Τράπεζα, Eurobank και Alpha Βank είχε στηριχθεί σε ένα επιτόκιο της ΕΚΤ της τάξεως του 3,75% και μόνο στην περίπτωση της Τράπεζας Πειραιώς σε 4%, το οποίο θα έχει μια επίπτωση 3% στις εκτιμήσεις της για φέτος.