Την προσοχή των επενδυτών σχετικά με την παραμονή των επιτοκίων των κεντρικών τραπεζών, ειδικά της Federal Reserve, σε υψηλά επίπεδα επί μακρόν, εφιστά η JP Morgan, καθώς το ράλι ανόδου των τεχνολογικών μετοχών υψηλής κεφαλαιοποίησης (megacaps) έχει επισκιάσει αυτές τις ανησυχίες.

Μετά τη διόρθωση των μετοχών το πρώτο μισό του Απριλίου, οι προσπάθειες για ανάκαμψη φαίνεται να ανακόπτονται μετά την πρόσφατη ανακοίνωση του ΑΕΠ, η οποία δεν έγινε θετικά αποδεκτή από τις αγορές. Ωστόσο, κατά την JP Morgan, τα ισχυρά στοιχεία, τόσο για την ανάπτυξη όσο και τον πληθωρισμό έχουν δημιουργήσει ανησυχίες για τα επιτόκια, τα οποία αναμένεται πλέον να μείνουν υψηλά για μεγάλο χρονικό διάστημα.

Και τα αποτελέσματα των υψηλών επιτοκίων ήδη τα είδαμε το πρώτο τρίμηνο. Το αμερικανικό ΑΕΠ αυξήθηκε κατά 1,6%, από τις εκτιμήσεις περί ανάπτυξης 2,5%, αυξάνοντας ακόμη περισσότερο τις ανησυχίες ότι το αφήγημα της ήπιας προσγείωσης ίσως και να μην επιβεβαιωθεί. Εν τω μεταξύ, ο βασικός δείκτης τιμών PCE αυξήθηκε κατά 3,7% το πρώτο τρίμηνο, που ήταν σημαντικά πιο υψηλός από το 2% των προηγούμενων δύο τριμήνων.

Έτσι, σε αντίθεση με τις μέχρι τώρα εκτιμήσεις, η τελευταία δέσμη στοιχείων δείχνει προς μια στασιμοπληθωριστική κατάσταση, κόντρα στις προσδοκίες της αγοράς.

Προσοχή στις μετοχές

Σε ένα τέτοιο δύσκολο περιβάλλον, η JP Morgan συστήνει προσοχή στους επενδυτές, παρά το γεγονός ότι τα τεχνικά σήματα που έχουν δώσει πολλές μετοχές είναι αυτά της αγοράς. Την ίδια ώρα, στο μέτωπο των αποτελεσμάτων, τα στοιχεία δεν είναι και τόσο καθησυχαστικά.

Με το ~42% των εταιρειών του S&P 500 να έχουν ανακοινώσει αποτελέσματα μέχρι τώρα, το 75% υπερβαίνει τις εκτιμήσεις των κερδών ανά μετοχή – EPS (έναντι 73% κατά μέσο όρο τα τελευταία 4 τρίμηνα), ενώ μόνο το 59% υπερβαίνει τις εκτιμήσεις εσόδων (έναντι 63% κατά μέσο όρο). Επιπρόσθετα, η θετική έκπληξη των EPS πρέπει να εξεταστεί στο πλαίσιο των ουσιαστικών υποβαθμίσεων των εκτιμήσεων.

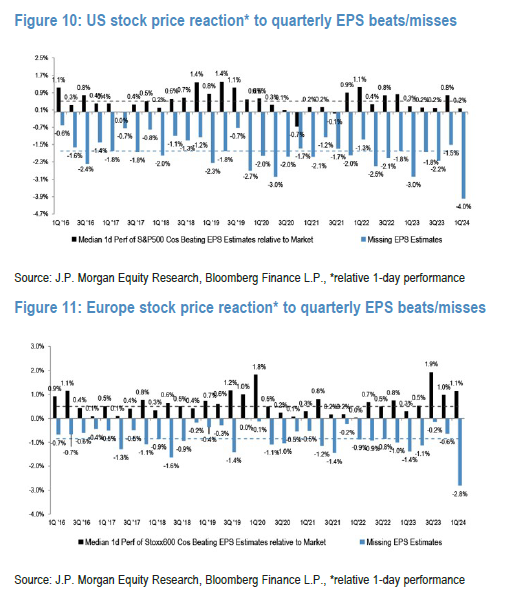

Επίσης, από τις εταιρείες του ευρωπαϊκού Stoxx600 που έχουν αναφέρει μέχρι στιγμής, το 54% ξεπέρασε τις εκτιμήσεις EPS, ενώ στην Ιαπωνία, το 59% των εταιρειών της Topix ξεπέρασε τις εκτιμήσεις του EPS, με τη συνολική αύξηση του EPS στο +1% ετησίως. Επίσης, στην Ευρώπη, οι ρυθμοί πωλήσεων είναι αναιμικοί σε σχέση με το ιστορικό στο 43%, και η συνάρτηση αντίδρασης για αστοχίες EPS είναι δραματικά χειρότερη από ό,τι έχουμε δει εδώ και χρόνια.

Σε αυτό το πλαίσιο, και με δεδομένο το παγκόσμιο ράλι των μετοχών, η JP Morgan πιστεύει ότι οι αντιδράσεις των μετοχών στην περίοδο κερδών θα συνεχίσουν να είναι μεγάλες, με τα beats να ανταμείβονται λιγότερο και τις αστοχίες να τιμωρούνται περισσότερο από το συνηθισμένο.

Έτσι, συνεχίζει να συστήνει underweight θέσεις, με την υπόθεση ότι οι αποδόσεις έχουν φτάσει σε ένα επίπεδο όπου είναι προβληματικές. Οι μετοχές κινήθηκαν αντίστροφα και παρήγαγαν μια εξαιρετική αναλογία Sharpe από τον Οκτώβριο έως τον Μάρτιο, παρά την άνοδο των αποδόσεων κατά 80 μονάδες βάσης.

Επίσης, δεδομένης της διόρθωσης του Απριλίου, η JP Morgan κατανοεί τον πειρασμό να τοποθετηθεί κανείς σε μια ανάκαμψη στις μετοχές, καθώς τεχνικά σήματα όπως ένα υψηλό ποσοστό μετοχών σε νέα χαμηλά υποδηλώνουν αλλαγή της τάσης. Σε αυτήν την περίπτωση, η πίεση πώλησης θα μπορούσε να εξαντληθεί και ο χρόνος μέχρι την επόμενη ανακοίνωση των μάκρο – στοιχείων μπορεί να επιτρέψει στην αφήγηση για ήπια προσγείωση / αποπληθωρισμό, βάζοντας μερικούς στον πειρασμό να αγοράσουν την πτώση.

Ωστόσο, συνυπολογίζοντας περαιτέρω ανοδικό κίνδυνο στις αποδόσεις, η JP Morgan δεν αποκλείει μια επανάληψη της διόρθωσης, ώστε αυτά τα σήματα πυθμένα πιθανότατα να μην ισχύουν.

Οι κίνδυνοι

Επομένως, σύμφωνα με την JP Morgan, οι επενδυτές πρέπει να προσέχουν να μην αγοράσουν τη βουτιά, καθώς οι αγορές αντιμετωπίζουν τώρα αμφίπλευρους κινδύνους στην πορεία των επιτοκίων. Πλέον το βασικό σενάριο της ήπιας προσγείωσης με περικοπές που έρχονται σε λίγους μήνες αργά ή γρήγορα δεν υπάρχει. Πλέον οι μειώσεις επιτοκίων δεν είναι στο ορατό μέλλον, ή θα περιοριστούν μόνο στις ~40 μ.β. μέχρι το τέλος του έτος.

Έτσι, η αγορά των δικαιωμάτων προαίρεσης των συμβάσεων μελλοντικής εκπλήρωσης του SOFR Δεκεμβρίου 2024 συνηγορεί υπέρ ενός ευρύτερου ασφάλιστρου. Ο στόχος της JP Morgan για το τέλος του έτους είναι στο 4%, με την κατεύθυνση πορείας για τους στόχους απόδοσης και τις αναθεωρήσεις των προβλέψεων για την ανάπτυξη και τον πληθωρισμό να είναι θετική.