Καθησυχαστική για την πορεία του Χρηματιστηρίου Αθηνών, παρά την εν εξελίξει διόρθωση, δηλώνει η Jefferies, σε νέο report για την Ελλάδα, λίγες ώρες μετά την έναρξη της κάλυψης των ελληνικών τραπεζών.

Σύμφωνα με την ανάλυση του επενδυτικού οίκου, τα στοιχεία που διασφαλίζουν το ανοδικό story των ελληνικών μετοχών εξακολουθούν να ισχύουν. Κι αυτά είναι τα εξής:

- Ισχυρό ΑΕΠ

- Βελτιωμένο ισοζύγιο τρεχουσών συναλλαγών

- Μειωμένο κόστος εισαγωγών ενέργειας

- Βελτίωση του τραπεζικού συστήματος

- Ισχυρότερη κερδοφορία για τις εισηγμένες

Λαμβάνοντας υπόψη όλα τα παραπάνω, η Jefferies σπεύδει να δηλώνει εκ νέου «bullish» για την Ελλάδα και τις ελληνικές μετοχές.

Όσον αφορά τις προοπτικές της οικονομίας, εξηγεί ότι στη χώρα εξελίσσεται ένα κυκλικό story ανάπτυξης, με τον μεταποιητικό δείκτη PMI να αυξάνεται και το επιχειρηματικό κλίμα να δείχνει σημάδια αισιοδοξίας.

Σ’ αυτό το σημείο, δεν παραλείπει να υπενθυμίσει ότι η Ελλάδα είναι ένας από τους μεγαλύτερους δικαιούχους του Ταμείου Ανάκαμψης, με το σχέδιο να αποτελείται από 106 επενδυτικά μέτρα και 68 μεταρρυθμίσεις, τα οποία θα υποστηριχθούν με 17,77 δισ. ευρώ σε επιχορηγήσεις και 12,73 δισ. ευρώ σε δάνεια.

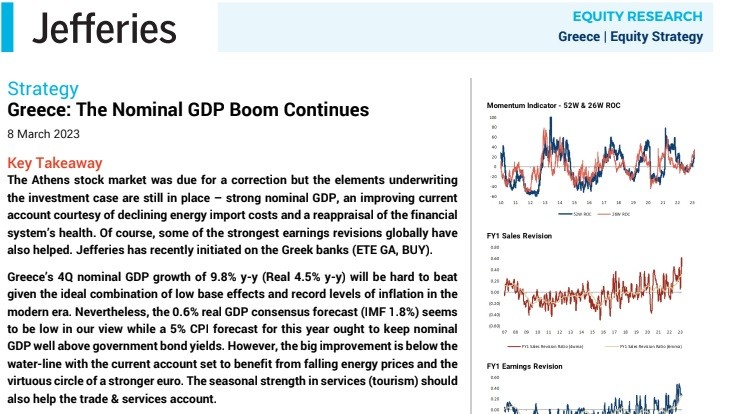

Υπό αυτό το πρίσμα, η Jefferies προεξοφλεί ότι η έκρηξη του ονομαστικού ΑΕΠ θα συνεχίσει να είναι ισχυρή καθ’ όλη τη διάρκεια του 2023, ενώ η κερδοφορία των εταιρειών είναι επίσης πιθανό να αναθεωρηθεί ανοδικά.

Η χρηματιστηριακή αγορά, όπως καταλήγει, διαπραγματεύεται με δείκτη P/E στο 8,5x, PEG στο 1,3x, P/S στο 0,8x, ROE στο 11,7% και μερισματική απόδοση 4,1%.

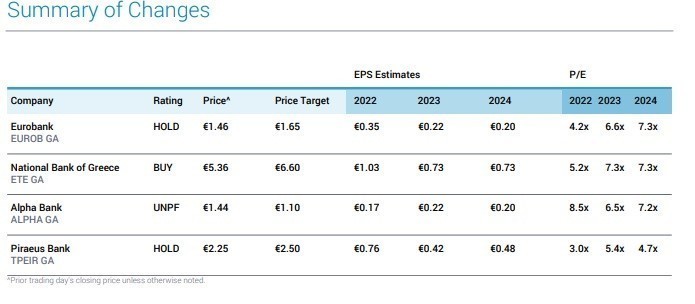

Υπενθυμίζεται ότι χθες η Jefferies ξεκίνησε την κάλυψη των ελληνικών τραπεζών, δίνοντας σύσταση «buy» στην Εθνική Τράπεζα, «hold» στις Eurobank – Πειραιώς και «underperform» στην Alpha Bank.

Σύμφωνα με το επίμαχο report, οι ισχυρές προοπτικές στα έσοδα από τόκους (NII) εξασφαλίζουν ένα σημαντικό περιθώριο βραχυπρόθεσμης ανόδου για τις τραπεζικές μετοχές.

Από την άλλη πλευρά, διαπιστώνεται η ύπαρξη ορισμένων μεσοπρόθεσμων προκλήσεων, με τη μείωση των μη εξυπηρετούμενων ανοιγμάτων (NPEs) και την έκδοση τίτλων για απαιτήσεις MREL να αποτελούν σημαντικά «βαρίδια» για τον κλάδο έναντι των υπόλοιπων τραπεζών στη νότια Ευρώπη.