Ως έναν εκ των σημαντικών καταλυτών που θα ενισχύσουν τις επιδόσεις της Nexans θεωρεί τον Great Sea Interconnector η Goldman Sachs, η οποία μέχρι να υπάρξουν εξελίξεις σε αυτό το μέτωπο, υποβαθμίζει τη σύσταση της μετοχής σε ουδέτερη (neutral) από αγορά (buy) προηγουμένως.

Υπενθυμίζεται εδώ ότι ο Great Sea Interconnector είναι ο αγωγός διασύνδεσης μεταξύ των δικτύων ηλεκτρικής ενέργειας Ελλάδας, Κύπρου και Ισραήλ, μέσω της υποθαλάσσιας ηλεκτρικής τροφοδοσίας στον κόσμο.

Αβεβαιότητα

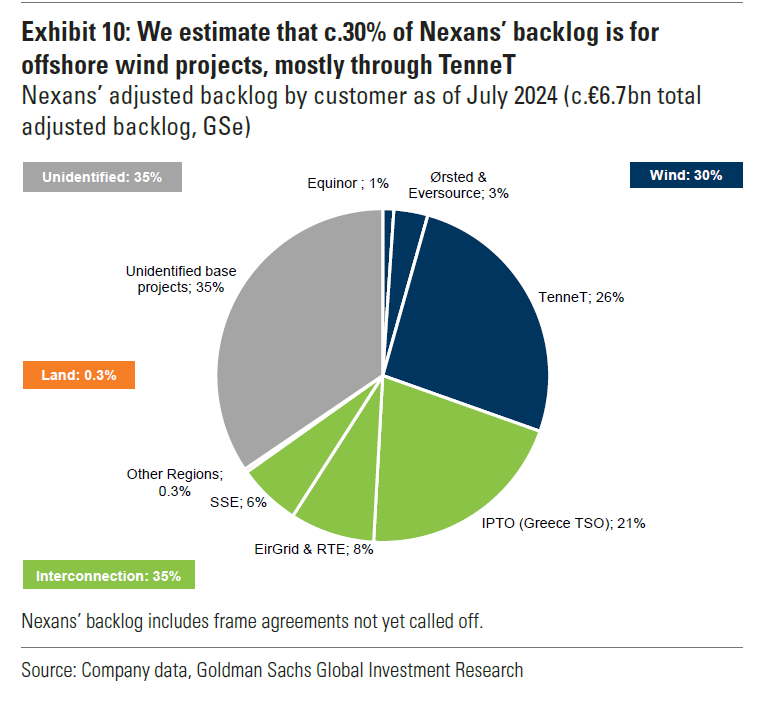

Αναφορικά με τη Nexans, παρά τις μικρές αυξήσεις που πραγματοποίησε η Goldman Sachs στα EBITDA του 2024, για να αντανακλούν μια καλύτερη από την αναμενόμενη επίδοση στα τμήματα χαμηλής τάσης (Χρήσεις και Μη ηλεκτροδότηση), παραμένει περίπου 4%/6% κάτω από τη συναίνεση της αγοράς, δεδομένης της πρόσφατης αδυναμίας της Nexans στον τομέα HV (τμήμα G&T). Επίσης μείωσε την εκτίμηση για τα EBITDA στο τμήμα αυτό μεσοπρόθεσμα, δεδομένης της περιορισμένης ορατότητας κάλυψης συμβολαίων της εταιρείας. Η Goldman Sachs βρίσκεται επίσης προς το χαμηλό άκρο των προβλέψεων για το 2024 (750-800 εκατ. ευρώ).

Όπως εξηγεί η Goldman Sachs, υπάρχει υψηλότερη αβεβαιότητα σχετικά με τη χρησιμοποίηση της παραγωγικής δυναμικότητας σε σχέση με τους ανταγωνιστές. Το ανεκτέλεστο υπόλοιπο της Nexans και συμφωνίες frame αντιστοιχούν σε 7,5 έτη τρεχουσών πωλήσεων για το τμήμα G&T (έναντι 10,7/8,8 ετών για την NKT/Prysmian).

Ενώ αυτό μπορεί να φαίνεται υψηλής ορατότητας, εξαρτάται σε μεγάλο βαθμό από την έγκαιρη εκτέλεση της σύμβασης Great Sea Interconnector στο εγγύς μέλλον, η οποία αποτελεί >20% του ανεκτέλεστου της Nexans και θα ήταν πολύ αργά για να αντικατασταθεί με νέες συμβάσεις σε περίπτωση σημαντικών καθυστερήσεων που σχετίζονται με την τρέχουσα αβεβαιότητα στις συζητήσεις μεταξύ των φορέων.

Επιπλέον, με βάση τη σταδιακή κατανομή του ανεκτέλεστου των συμβολαίων ανά σύμβαση, η χωρητικότητα HVDC της εταιρείας για το οικονομικό έτος 2027-2028 φαίνεται λιγότερο από 50% κλεισμένη, καθώς πολλά από τα συμβόλαια που της έχουν ανατεθεί εκτείνονται στη δεκαετία του 2030.

«Εάν δεν εκτελεστεί η διασύνδεση Great Sea Interconnector, εκτιμούμε ότι το τρέχον ανεκτέλεστο υπόλοιπο θα κάλυπτε λιγότερο από 1/3 της χωρητικότητας της περιόδου 27/28, καθιστώντας πολύ δύσκολο για τη Nexans να καλύψει πλήρως το κενό, δεδομένου ότι το 2027 αναμένεται να είναι το έτος κατά το οποίο θα τεθεί σε λειτουργία η μεγαλύτερη πρόσθετη χωρητικότητα του κλάδου», αναφέρει χαρακτηριστικά η Goldman Sachs.

Υπό το πρίσμα των τελευταίων ανακοινώσεων αύξησης της παραγωγικής ικανότητας από άλλες εταιρείες και των ρυθμιστικών κινδύνων γύρω από τις εκλογές στις ΗΠΑ/ΕΕ, η Goldman Sachs βλέπει υψηλότερο κίνδυνο στη Nexans από ό,τι για τις ομοειδείς εταιρείες.

Ωστόσο, η Nexans είναι μία εταιρεία με τις καλύτερες επιδόσεις στην κάλυψή της κατά τη διάρκεια των φάσεων από την περίοδο μέχρι την κορύφωση του δείκτη PMI, γεγονός που την καθιστά καλά τοποθετημένη για να επωφεληθεί από μια ευρωπαϊκή ανάκαμψη και δεν φαίνεται τόσο ακριβή όσο η NKT στην αποτίμηση, υπενθυμίζει η Goldman Sachs.

Επιπλέον, η Nexans έχει δηλώσει την πρόθεσή της να εκποιήσει την επιχείρηση καλωδιώσεων αυτοκινήτων και το χαρτοφυλάκιο μη ηλεκτροκίνησης για να γίνει ένας καθαρός προμηθευτής ηλεκτρικών καλωδίων και συστημάτων, κάτι που η Goldman Sachs θεωρεί ως πιθανό καταλύτη για την επανεκτίμηση (re-rating) της μετοχής.