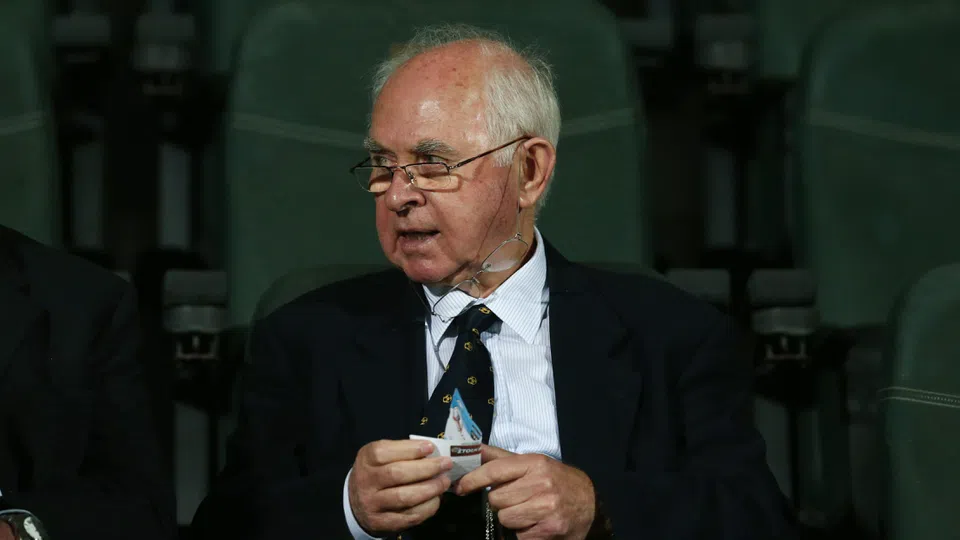

Η κατακόρυφη υποχώρηση και αποκλιμάκωση των υψηλών πληθωριστικών πιέσεων, αναμένεται να φέρει πιο κοντά, χρονικά και με ένα πιο «επιθετικό» τρόπο τις μειώσεις των επιτοκίων από τις μεγάλες κεντρικές τράπεζες, όπως υποστηρίζει ο Jan Hatzius, επικεφαλής οικονομολόγος της Goldman Sachs.

Σύμφωνα με τον ίδιο, η μετατόπιση των προσδοκιών ως προς την πορεία της νομισματικής πολιτικής ήταν ιδιαίτερα απότομη στις ΗΠΑ. Μετά το πέρας της συνεδρίασης της FOMC στις 13 Δεκεμβρίου, ο πρόεδρος Τζερόμ Πάουελ ανέφερε ότι η επιτροπή θα ήθελε να μειώσει τα επιτόκια «αρκετά νωρίτερα» αφότου ο πληθωρισμός υποχωρήσει προς το 2% σε ετήσια βάση, με τη Goldman Sachs να το ερμηνεύει αυτό ως ένα επίπεδο κοντά στο 2,5%, στη βάση των προσδοκιών για συνεχείς μειώσεις στα επιτόκια.

Αν και η ρητορική του Πάουελ δεν άλλαξε σημαντικά από το guidance που έθετε σε προηγούμενες συνεδριάσεις της FOMC, ωστόσο ενισχύθηκε από τις τελευταίες ανακοινώσεις για τους δείκτες τιμών καταναλωτή και τιμών παραγωγού που υποδηλώνουν ότι ο δομικός πληθωρισμός αναμένεται να φτάσει στο 2,5% το Φεβρουάριο του 2024, προτού υποχωρήσει περαιτέρω, στο 2,1% τον Μάιο, με τους οικονομολόγους του οίκου να αναμένουν την πρώτη μείωση των επιτοκίων στη συνεδρίαση της FOMC στις 20 – 21 Μαρτίου.

Παράλληλα, αναμένουν τουλάχιστον τρεις διαδοχικές μειώσεις κατά 25 μονάδες βάσης, πιθανώς τον Μάρτιο, τον Μάιο και τον Ιούνιο. Μια τέτοια προσαρμογή θα έμοιαζε με την πορεία και τα σημεία που καταγράφηκαν το 1995, το 1998 και το 2019. Ωστόσο, η μείωση των 75 μονάδων βάσης (σωρευτικά) θα εξακολουθούσε να αφήνει τα επιτόκια στο εύρος του 4,5% – 4,75%, ήτοι κατά 200 μονάδες βάσης υψηλότερα από τη μέση εκτίμηση της FOMC για το επιτόκιο σε μακροπρόθεσμη βάση – σε μια περίοδο που ο δομικός πληθωρισμός σε ετήσια βάση πλησιάζει το 2%. Ως εκ τούτου, ο Hatzius αναμένει ακόμη δύο μειώσεις σε τριμηνιαία βάση στο δεύτερο εξάμηνο του 2024, φτάνοντας στις πέντε συνολικά για το 2024, καθώς και τρεις μειώσεις σε τριμηνιαία βάση το 2025 που θα φέρουν το επιτόκιο στο 3,25% – 3,5% τον Σεπτέμβριο του 2025.

Μάλιστα, η Goldman Sachs σχεδόν ευθυγραμμίζεται με την «επιθετική» τιμολόγηση των αγορών για τα επόμενα τρίμηνα, καθώς οι προοπτικές για τον πληθωρισμό είναι αρκετά υποστηρικτικές, εν μέρει επειδή αναμένει μια περαιτέρω επιβράδυνση στις τιμές των ενοικίων που είναι πιθανό να οδηγήσουν σε μια πρόσθετη υποχώρηση κατά σχεδόν 0,5% το επόμενο έτος. Παράλληλα, ο Hatzius δηλώνει «bullish» για την αμερικανική οικονομία αναμένοντας ανάπτυξη της τάξεως του 2% το 2024, με το ποσοστό ανεργίας να αναμένεται να φτάσει στο 3,6% έως τέλη του επόμενου έτους κάτι που συνηγορεί στην οπτική του οίκου για πιο αργές, χρονικά, μειώσεις.

«Ως προς την ΕΚΤ, ο κάπως πιο «hawkish» τόνος στη συνεδρίαση της περασμένης Πέμπτης ενίσχυσε την άποψή μας ότι οι μειώσεις των επιτοκίων στην Ευρωζώνη είναι πιο πιθανό να ξεκινήσουν τον Απρίλιο παρά τον Μάρτιο. Ωστόσο, όποια και αν είναι η ακριβής ημερομηνία, το επιχείρημα για μια μακρά σειρά διαδοχικών μειώσεων κατά 25 μονάδες βάσης είναι ισχυρότερο στην Ευρώπη από ό,τι στις ΗΠΑ, καθώς τα στοιχεία για τον πληθωρισμό ήταν ακόμη πιο ήπια και η ανάπτυξη παραμένει σημαντικά ασθενέστερη», αναφέρει ο Hatzius.

Ως εκ τούτου, αναμένει μείωση των επιτοκίων κατά 175 μονάδες βάσης από το 4% τώρα στο 2,25% μέχρι τις αρχές του 2025, κάτι που πλησιάζει την τρέχουσα τιμολόγηση των αγορών σε σταθμισμένη βάση πιθανοτήτων. Στη Βρετανία, οι μειώσεις είναι πιθανό να ξεκινήσουν αργότερα, καθώς το σημείο εκκίνησης για τον πληθωρισμό είναι υψηλότερο. Ωστόσο, η Goldman Sachs αναθεωρεί χρονικά την εκτίμησή της για την πρώτη μείωση των επιτοκίων, από τον Αύγουστο στον Ιούνιο, αναμένοντας 225 μονάδες βάσης σε διαδοχικές μειώσεις από το 5,25% στο 3% έως τα μέσα του 2025, χαμηλότερα από την τιμολόγηση των αγορών.

Στην Κίνα, τόσο οι εξαγωγές όσο και η βιομηχανική παραγωγή ενισχύθηκαν τον Νοέμβριο, αλλά οι περισσότεροι εγχώριοι δείκτες, όπως οι λιανικές πωλήσεις και οι τιμές των ακινήτων παραμένουν αδύναμοι. «Αν και οι υπεύθυνοι χάραξης πολιτικής είναι πιθανό να χαλαρώσουν περαιτέρω και σταδιακά την πολιτική τους, δεν θεωρούμε ότι αυτό θα είναι αρκετό για να αποτρέψει τη συνεχιζόμενη επιβράδυνση της αναπτυξιακής δυναμικής από το 5,3% το 2023 στο 4,8% το 2024, με ένα δομικό πληθωρισμό στο μόλις 0,8% το 2024. Με άλλα λόγια, η Κίνα πιθανότατα θα συνεχίσει να μοιάζει με μια οικονομία που χρειάζεται πολύ πιο σημαντικά κίνητρα και στήριξη», αναφέρει ο Hatzius.

Διαβάστε ακόμη:

- Σύγκρουση δύο διαφορετικών κόσμων – Η σαμαρική ΝΔ απέναντι στη κεντρώα ΝΔ

- Το Μέγαρο Μαξίμου βάζει στο κάδρο τον Γιώργο Πατούλη και ξεκινάει ελέγχους

- Στον όμιλο ΟΤΕ εργάζεται ο οπαδός τον οποίο απέκλεισε δια βίου ο Ολυμπιακός λόγω ρατσιστικής επίθεσης

- Γιατί δεν πέφτει ο πληθωρισμός – Χειραγωγούνται οι οικονομίες;