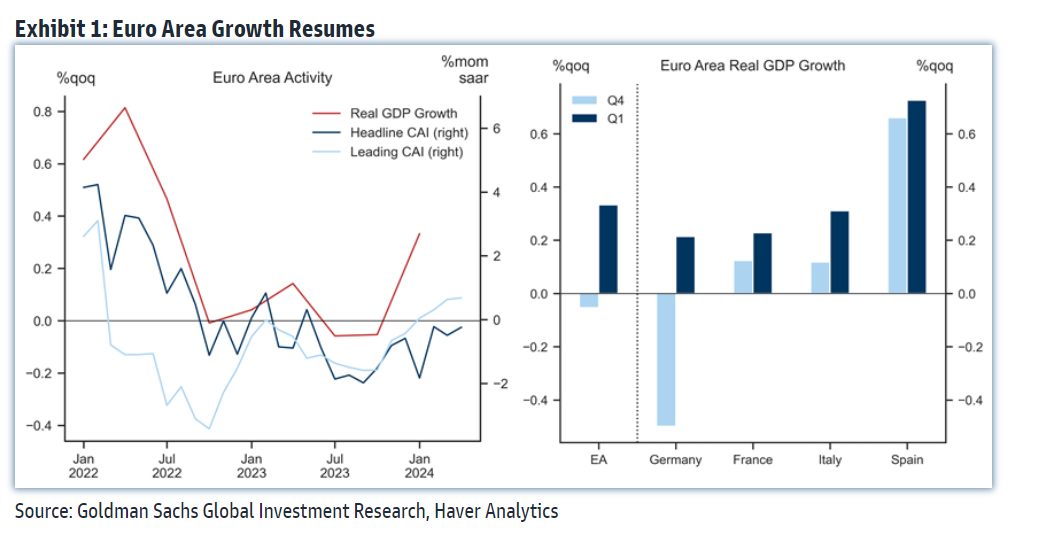

Η Goldman Sachs βλέπει ότι η Ευρωζώνη άρχισε να αναπτύσσεται και πάλι, αφήνοντας πίσω της πέντε τρίμηνα οικονομικής στασιμότητας. Το πραγματικό ΑΕΠ σε ολόκληρη τη ζώνη του ευρώ αυξήθηκε κατά 0,3% το α’ τρίμηνο (όχι σε ετήσια βάση), σημαντικά ταχύτερα από ότι αναμενόταν σε όλες τις μεγάλες οικονομίες.

Η ανάκαμψη καθοδηγήθηκε από πολύ ισχυρά κέρδη στην Ισπανία και την Πορτογαλία (0,7%), τη σταθερή ανάπτυξη στην Ιταλία (0,3%) και πιο μέτρια ανάπτυξη στη Γαλλία και τη Γερμανία (0,2%). Οι ανακοινώσεις των χωρών δείχνουν ότι η εξωτερική ζήτηση συνέβαλε περισσότερο στην ανάκαμψη της ανάπτυξης, αλλά αποκάλυψε επίσης ισχυρά κέρδη για τον ακαθάριστο σχηματισμό πάγιου κεφαλαίου και την κατανάλωση των νοικοκυριών (εκτός από τη Γερμανία). Τα εισερχόμενα στοιχεία ερευνών υποδηλώνουν ότι η ανάπτυξη συνεχίστηκε το β΄ τρίμηνο.

«Βλέπουμε τρεις λόγους για τη συνέχιση της βελτίωσης της ανάπτυξης φέτος. Πρώτον, αναμένουμε σταθερή αύξηση του πραγματικού εισοδήματος των νοικοκυριών, καθώς οι ονομαστικές μισθολογικές αυξήσεις παραμένουν σταθερές και ο πληθωρισμός σε επίπεδο τιμών μειώνεται περαιτέρω, με αποτέλεσμα την αύξηση του πραγματικού διαθέσιμου εισοδήματος κατά 2,5% το 4ο τρίμηνο φέτος. Μέχρι στιγμής, η αύξηση του ποσοστού αποταμίευσης των νοικοκυριών έχει περιορίσει την ώθηση στην κατανάλωση, σε πλήρη αντίθεση με τις ΗΠΑ. Η ανάλυσή μας υποδηλώνει ότι αυτή η επιφυλακτικότητα των νοικοκυριών αντανακλά κυρίως τον χαμηλότερο πραγματικό πλούτο, τα ελκυστικότερα επιτόκια καταθέσεων και την οικονομική αβεβαιότητα. Ωστόσο, οι εκτιμήσεις μας υποδηλώνουν επίσης ότι τα επόμενα τρίμηνα θα πρέπει να σημειωθεί ομαλοποίηση της αποταμιευτικής συμπεριφοράς, καθώς ο πραγματικός πλούτος ανακάμπτει και η ΕΚΤ μειώνει τα επιτόκια. Ως αποτέλεσμα, βλέπουμε μια καλή περίπτωση η συνεχιζόμενη ανάκαμψη του πραγματικού εισοδήματος των νοικοκυριών να μεταφραστεί σε πιο ευρεία αύξηση της κατανάλωσης φέτος», εξηγούν οι οικονομολόγοι του οίκου.

«Δεύτερον, εκτιμούμε ότι η αναπτυξιακή επιβάρυνση από την περιοριστική νομισματική πολιτική συνεχίζει να μειώνεται. Η έρευνα τραπεζικών χορηγήσεων (BLS) του Απριλίου έδειξε χαμηλότερο ποσοστό τραπεζών που ανέφεραν αυστηροποίηση των πιστωτικών προτύπων τόσο για τις επιχειρήσεις, όσο και για τα νοικοκυριά, γεγονός που συνάδει με την πρόσφατη βελτίωση της αύξησης του όγκου των χορηγήσεων και την έρευνα της Ευρωπαϊκής Επιτροπής σχετικά με τις προθέσεις των νοικοκυριών για σημαντικές αγορές. Εκτιμούμε ότι η επιβάρυνση της ανάπτυξης από τις χρηματοπιστωτικές και δανειοδοτικές συνθήκες κορυφώθηκε στα τέλη του 2023 και τώρα εξασθενεί αρκετά γρήγορα», συνεχίζει ο οίκος.

«Τρίτον, αναμένουμε ότι η μεταποιητική δραστηριότητα θα βελτιωθεί, αν και σταδιακά. Η βιομηχανική δραστηριότητα της Ευρωζώνης έχει υποαποδώσει σημαντικά τα τελευταία δύο χρόνια, ιδίως στη Γερμανία, αντανακλώντας τις υψηλές τιμές της ενέργειας, την αδύναμη εξωτερική ζήτηση και τα υψηλότερα επιτόκια. Η ανάλυσή μας υποδηλώνει ότι η βιομηχανική παραγωγή είναι πιθανό να αυξηθεί από εδώ και πέρα. Ο αντίθετος άνεμος από τις υψηλές τιμές ενέργειας υποχωρεί, η παγκόσμια ανάπτυξη βελτιώνεται και οι χρηματοπιστωτικές συνθήκες χαλαρώνουν. Το επίπεδο της βιομηχανικής παραγωγής της Ευρωζώνης θα ανακάμψει μόνο σταδιακά και θα παραμείνει αισθητά κάτω από την τάση πριν από το 2022 ακόμη και μέχρι το τέλος του 2025, αντανακλώντας κυρίως τις επίμονα υψηλότερες τιμές της ενέργειας», επισημαίνει η επενδυτική τράπεζα.

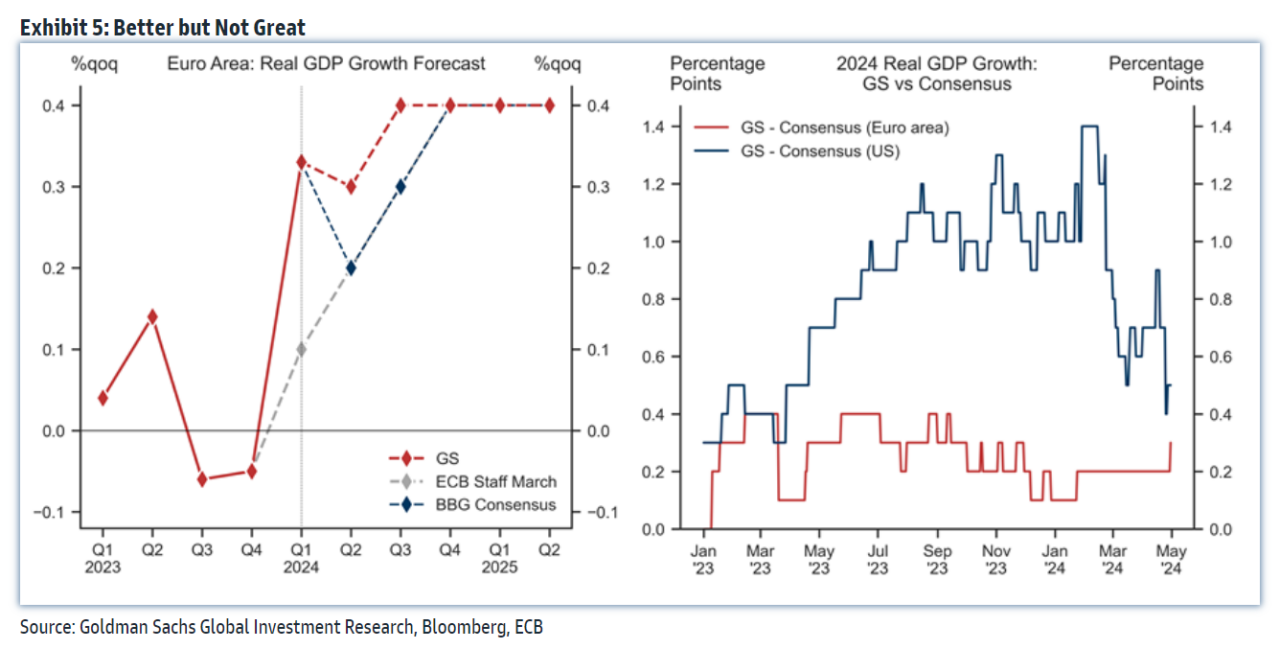

«Διατηρούμε την πρόβλεψή μας για συνεχή βελτίωση της ανάπτυξης φέτος. Αναμένουμε άλλη μια αύξηση 0,3% το β’ τρίμηνο, ακολουθούμενη από 0,4% το γ’ και το δ’ τρίμηνο κάθε φορά. Αυτό συνεπάγεται ανάπτυξη σε επίπεδο ζώνης 0,8% για το τρέχον έτος στο σύνολό του και 1,4% για το 2025, μπροστά από το consensus και τις προβλέψεις των εμπειρογνωμόνων της ΕΚΤ του Μαρτίου. Σε επίπεδο χωρών, αναμένουμε αισθητά ισχυρότερη ανάπτυξη στην Ισπανία (2,3%), τη Γαλλία και την Ιταλία (1%) από ό,τι στη Γερμανία (0,2%) φέτος. Η ΕΚΤ φαίνεται ότι θα μειώσει τα επιτόκια τον Ιούνιο και σε συνδυασμό με τα σημερινά ισχυρότερα στοιχεία για την ανάπτυξη και τον πληθωρισμό, βλέπουμε τώρα λιγότερο επείγουσα ανάγκη για ταχεία έναρξη του κύκλου μείωσης και δεν αναμένουμε πλέον ότι το Διοικητικό Συμβούλιο θα μειώσει τα επιτόκια στη συνεδρίαση του Ιουλίου», καταλήγουν οι αναλυτές του οίκου.