Στο στρατόπεδο των αισιόδοξων πηδά η Goldman Sachs, προειδοποιώντας ταυτόχρονα πως το σενάριο ύφεσης δεν αποκλείεται…

Το ράλι επιστρέφει, αλλά με “υφεσιακούς αιφνιδιασμούς” λέει η Goldman. Δηλαδή ήξεις αφήξεις ουκ…

Διότι έτσι κάνουν οι “ειδικοί”. Τα γυρνάνε από εδώ κι από εκεί τα πανιά, όπου φυσάει ο άνεμος. Και σε κάθε περίπτωση, είτε “προειδοποιούν” για κραχ, είτε λένε “αγοράστε”, το κάνουν υπερβολικά αργά για τις μάζες.

Στο φινάλε η μόνη χρησιμότητα ως σινιάλα που έχουν τέτοιες αναλύσεις είναι ενδεχομένως για να υποπτευόμαστε για τα αντίθετα, κι αυτός είναι κι ο λόγος που τα παραθέτουμε…

Η μεγάλη επενδυτική τράπεζα λοιπόν τώρα βλέπει άνοδο 10% από τα τρέχοντα επίπεδα για τη Wall Street, ήτοι 4.500 μονάδες για τον S&P, προεξοφλώντας αφενός ότι η bear market φτάνει στο τέλος της, προειδοποιώντας αφετέρου τους επενδυτές να μην εφησυχάζουν… διότι ο κύκλος της σύσφιξης δεν έχει κορυφωθεί και η πιθανότητα ύφεσης δεν έχει εξαντληθεί.

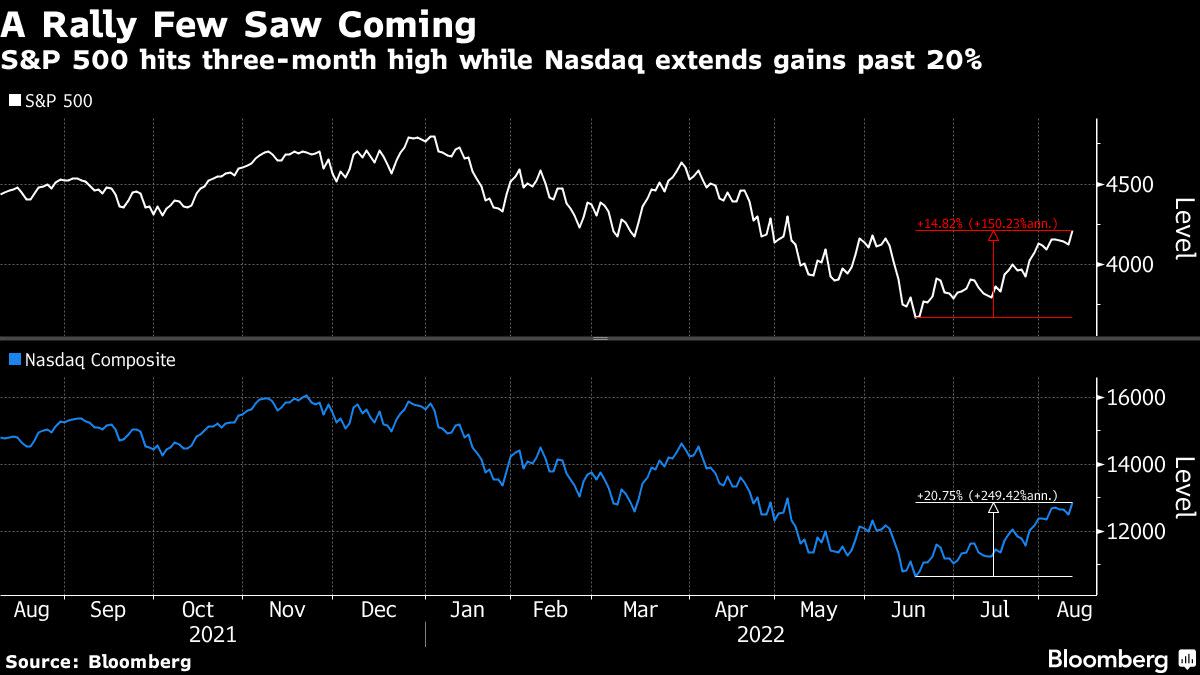

Η αγορά έχει ήδη αυξηθεί 10-20% από τα προηγούμενα χαμηλά, και δεν περίμενε καμία Goldman να το πει…

Βέβαια ο S&P έχει ήδη αυξηθεί πάνω από 10% -και ο Nasdaq 20%!- από τον προηγούμενο υποτιθέμενο πάτο της bear market (που ήταν τότε η Goldman Sachs να μας πει να αγοράσουμε;!), και αν μη τι άλλο πιο πιθανό είναι τώρα να οδεύει προς το τέλος αυτού του ίσως εφήμερου καλοκαιρινού ράλι – Short Squeeze, προτού συνεχίσει ξανά την πορεία της η bear market, παρά το αντίθετο…

Αλλά τι ξέρουμε εμείς;

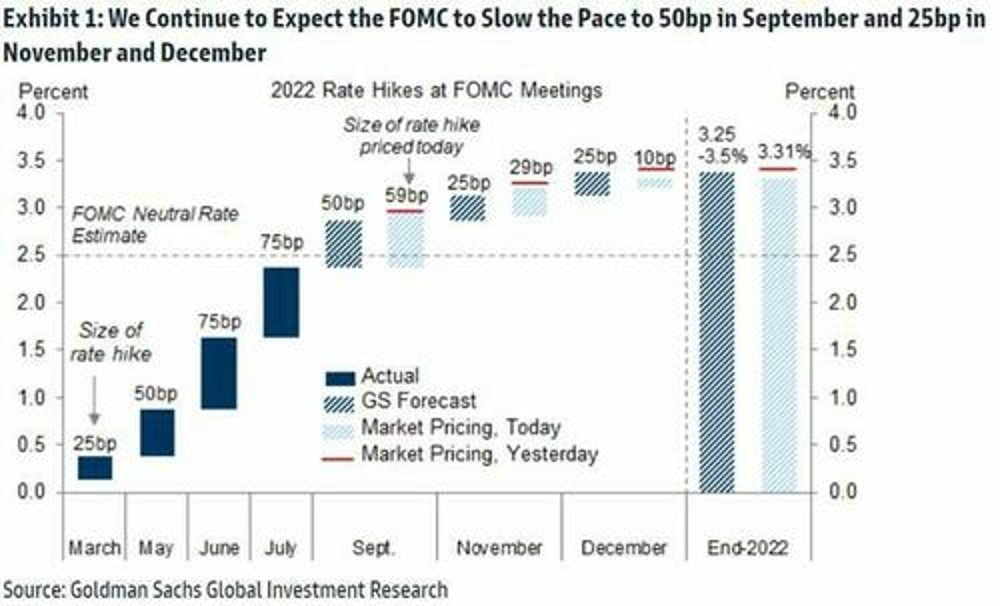

Παράλληλα η αμερικανική τράπεζα, προεξοφλεί πως η επόμενη επιτοκιακή αύξηση εκ μέρους της Federal Reserves δεν θα ξεπεράσει τις 50 μονάδες βάσης, στο εύρος του 2,75% – 3%. Ειδικότερα, σύμφωνα με την Goldman Sachs, τα ισχύοντα δεδομένα δείχνουν μια υπερθερμανθεί στην αγορά εργασίας (ανεργία 3,5%).

Η Fed θα αυξήσει τα επιτόκια 50 μ.β.

Όπως γράφει: “Ως εκ τούτου, «συνεχίζουμε να περιμένουμε νέα αύξηση των επιτοκίων κεφαλαίων κατά 100 μονάδες βάσης κατά τις επόμενες τρεις συνεδριάσεις: +50 μονάδες βάσης τον Σεπτέμβριο και +25 μονάδες βάσης τόσο τον Νοέμβριο όσο και τον Δεκέμβριο (στο εύρος του 3,25% – 3,5%)».

Περαιτέρω, όπως επισημαίνει ο επενδυτικός οίκος, την περασμένη εβδομάδα, στις ΗΠΑ, τα μακροοικονομικά στοιχεία εμφανίστηκαν στην πιο ήπια πλευρά: η καταναλωτική εμπιστοσύνη των ΗΠΑ έπεσε στο χαμηλότερο επίπεδο από τον Φεβρουάριο του 2021 και το πραγματικό ΑΕΠ του β’ τριμήνου ήταν ασθενέστερο από το αναμενόμενο – αν και ο πληθωρισμός στις ΗΠΑ συνέχισε να επιταχύνεται.

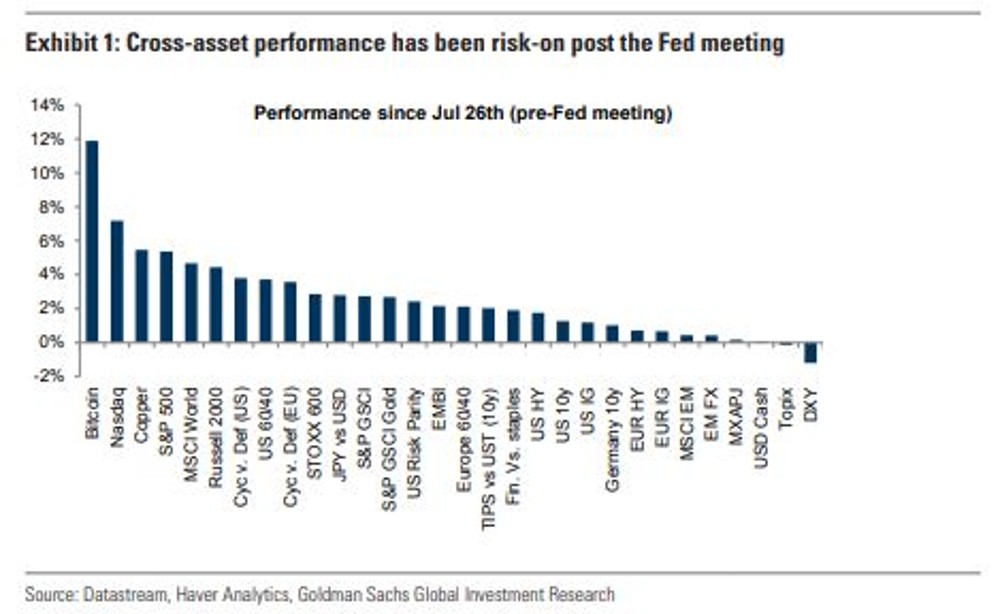

Έτσι, η όρεξη των επενδυτών για τα περιουσιακά στοιχεία δήλωσε «risk on», ειδικά μετά τη συνεδρίαση της Fed, με την αγορά να προεξοφλεί επιβράδυνση της νομισματικής σύσφιξης:

Εύλογα, τα περισσότερα περιουσιακά στοιχεία, συμπεριλαμβανομένων των προκυκλικών εκφράσεων, είχαν καλή απόδοση μετά τη συνεδρίαση της FOMC ενώ το δολάριο έχει αποδυναμωθεί.

O δείκτης VIX συνέχισε επίσης την καθοδική του πορεία, προς τις 20 μονάδες, που αποτελεί ιστορικό χαμηλό…

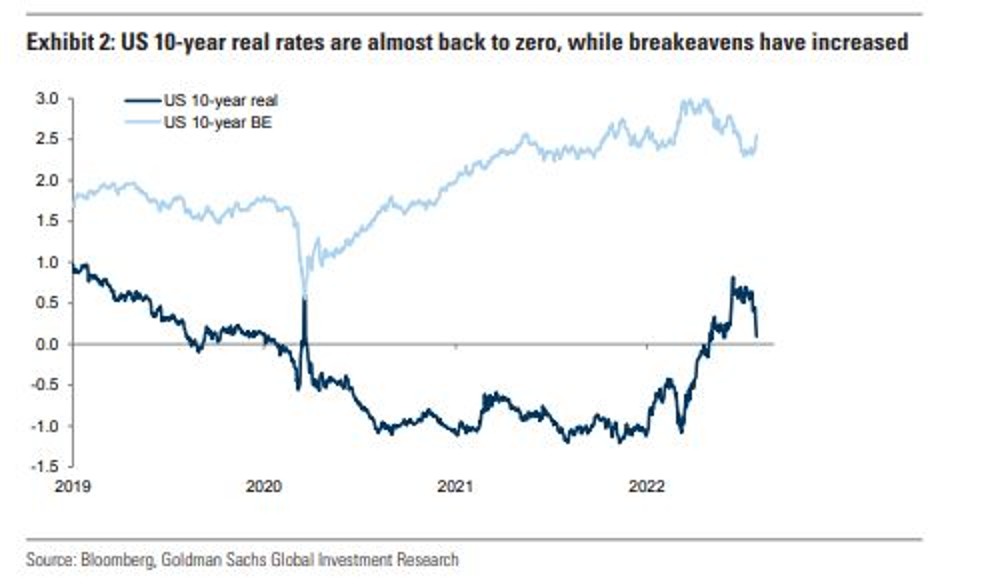

Τα assets υποστηρίζονται από την επαναφορά των πραγματικών επιτοκίων σε σημαντικά χαμηλότερα επίπεδα (τα πραγματικά επιτόκια -10ετές- των ΗΠΑ έχουν σχεδόν μηδενιστεί) ενώ τα breakevens κινούνται σε υψηλότερα επίπεδα.

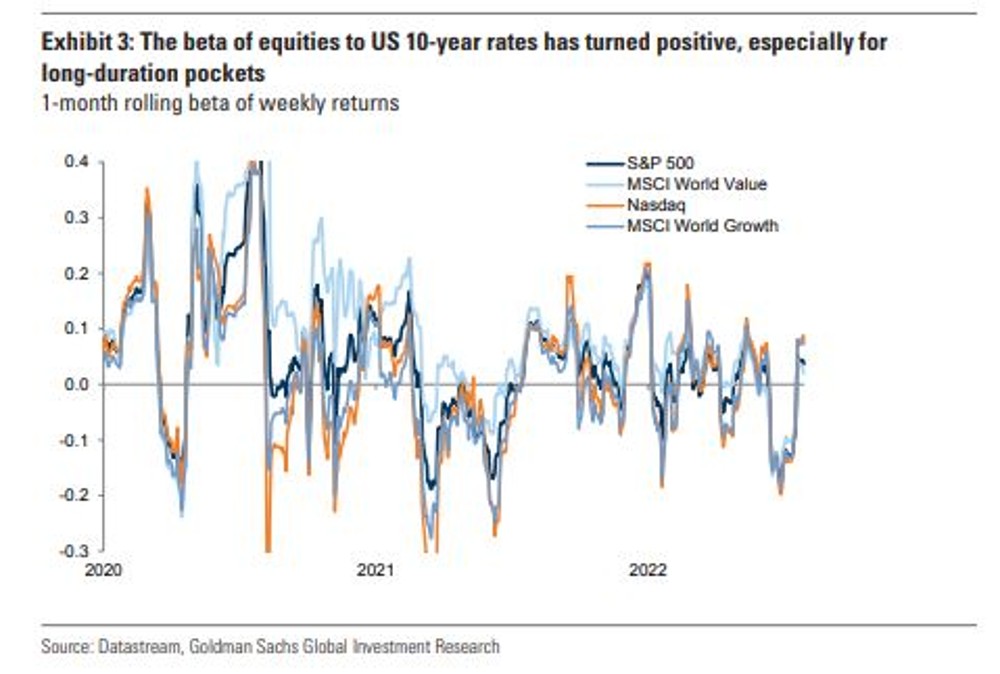

«Αυτό το περιβάλλον είθισται να είναι το καλύτερο για την απόδοση των περιουσιακών στοιχείων ενώ ευνοεί long-duration μετοχές – το beta των μετοχών προς τις αποδόσεις των αμερικανικών 10ετών έχει γίνει θετικό ειδικά για τους δείκτες ανάπτυξης (exhibit 3)» αναφέρει η Goldman Sachs.

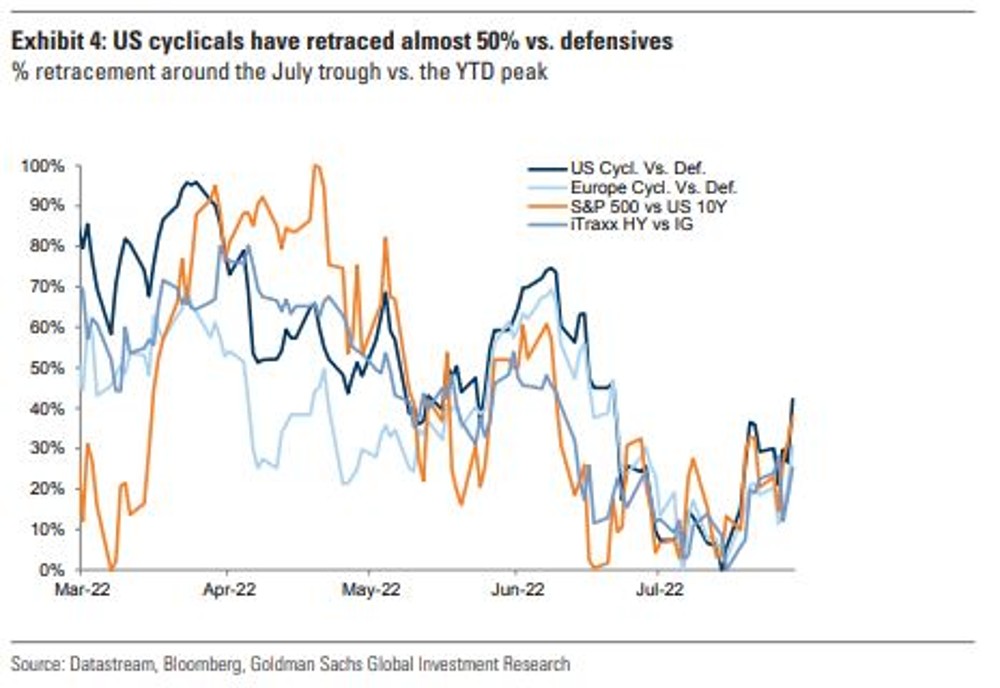

Ωστόσο, σύμφωνα με τον αμερικανικό οίκο, εάν εξετάσει κανείς τα κυκλικά περιουσιακά στοιχεία στις ΗΠΑ και την ΕΕ, θα μπορέσει να συμπεράνει ότι η αγορά εφησύχασε πολύ σύντομα όσον αφορά τους κινδύνους ύφεσης λόγω των προσδοκιών για μια χαλαρή νομισματική πολιτική.

Υπενθυμίζεται πως οι κυκλικές μετοχές έχουν υποχωρήσει σχεδόν 50% έναντι των αμυντικών, από την πτώση τους στις αρχές Ιουλίου.

Με άλλα λόγια, λέει η Goldman Sachs, οι αγορές είναι ευάλωτες σε hawkish εκπλήξεις, αλλά και υφεσιακούς… αιφνιδιασμούς.

Σε κάθε περίπτωση, οι κινήσεις της αγοράς σε υψηλότερα επίπεδα θα πρέπει να ερείδονται στις αποδόσεις των αμερικανικών ομολόγων…και στη βελτίωση, αν υπάρξει, του αναπτυξιακού κλίματος.”

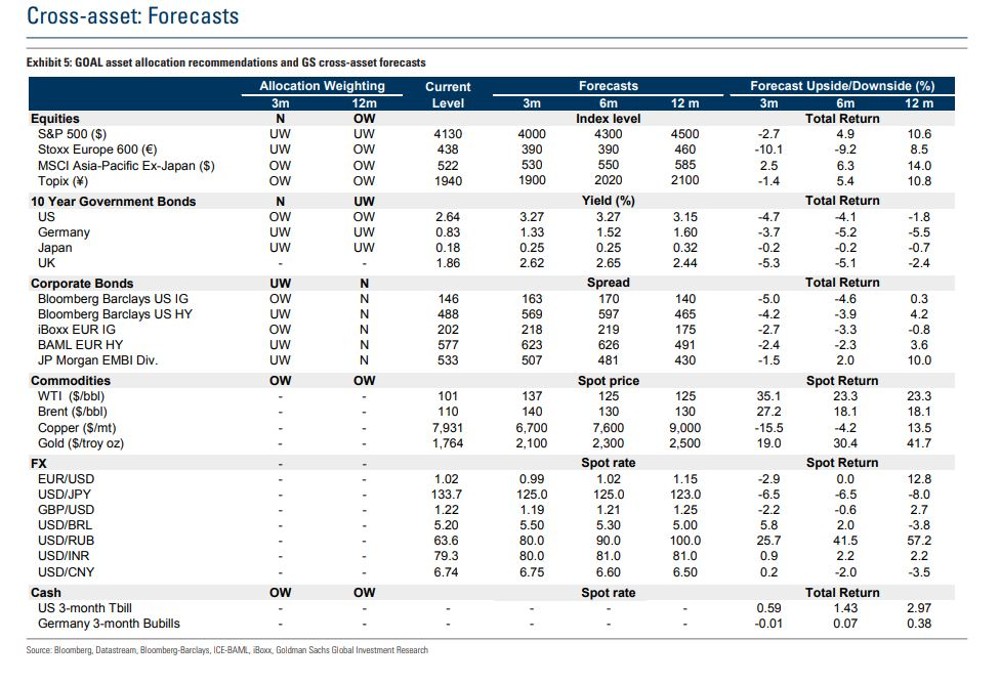

Σε αυτό το πλαίσιο, η αμερικανική τράπεζα «βλέπει» τους επόμενους 12 μήνες τον S&P 500 στις 4.500 μονάδες, ήτοι στο +10,6%… Επίσης, εκτιμά πως η spot τιμή του πετρελαίου το ίδιο χρονικό διάστημα θα διαμορφωθεί στα 125 δολάρια ανά βαρέλι, ήτοι στο +23,3%…