Τα €9 δισ. άγγιξε ο τζίρος των Σούπερ μάρκετ στο εννεάμηνο του 2024, με επιπλέον €261 εκατ. να μπαίνουν στα ταμεία των retailers σε σχέση με το αντίστοιχο περυσινό διάστημα.

Σύμφωνα με τα στοιχεία της Circana, η ανάπτυξη διατηρήθηκε στα επίπεδα του 3%.

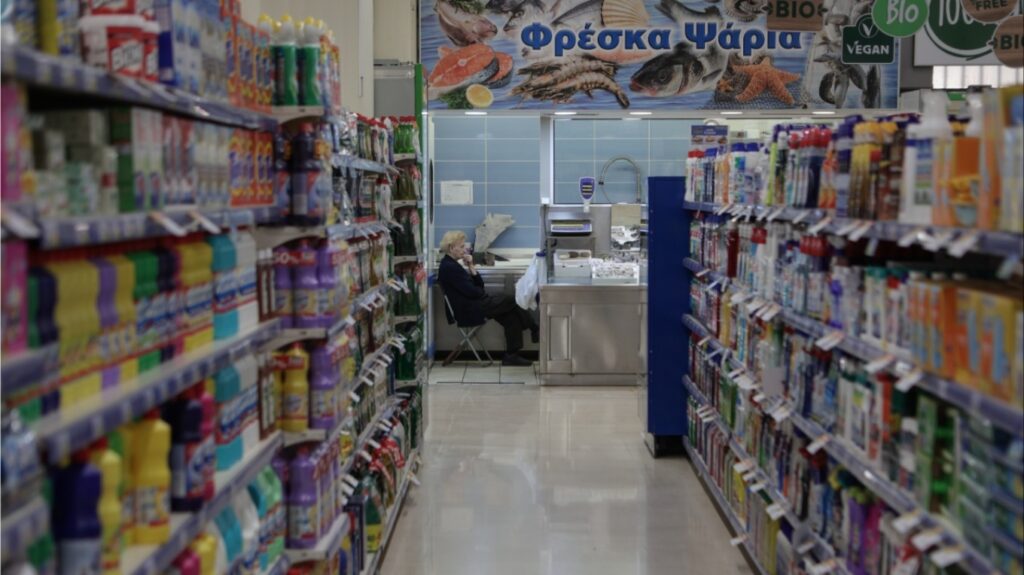

Αξίζει να σημειωθεί ότι από τον συνολικό τζίρο εννεαμήνου, το 78% αφορά προϊόντα σταθερού barcode, ενώ σε επίπεδο κατηγοριών, αν προστεθούν και επί τα ζυγίω, τα τρόφιμα καλύπτουν το 81,8% των συνολικών πωλήσεων, ήτοι τα €7,36 δισ.

Οι τιμές

Η τιμή ανά μονάδα προϊόντος ήταν οριακά μειωμένη κατά 0,1%, μετά τις μεγάλες ανατιμήσεις που είχαν προηγηθεί τα προηγούμενα χρόνια.

Συγκεκριμένα, κατά 6,6% το 2023 και 6,9% το 2022. Με αυξήσεις τιμών είχε κλείσει και το 2021 (+1,9%), αλλά και το 2020 (+1,4%).

Στο διάστημα Απριλίου-Σεπτεμβρίου, με εξαίρεση τον Μάιο (όπου καταγράφηκε θετικός πληθωρισμός, 1,2%), οι υπόλοιποι πέντε μήνες έκλεισαν με αρνητικό πληθωρισμό.

Ανά giga κατηγορία υπήρξαν μέσες μειώσεις τιμών 3,6% στα προϊόντα προσωπικής φροντίδας και υγιεινής και 2% στα προϊόντα για το σπίτι, ενώ στα τρόφιμα οι ανατιμήσεις ήταν της τάξης του 0,7%.

Οι μεγαλύτερες μειώσεις τιμών καταγράφηκαν στα προϊόντα προσωπικής υγιεινής (-6,4%), τα γαλακτοκομικά (-2,9%), τα καθαριστικά (-2,7%) και σε άλλα προϊόντα σπιτιού (-2%). Στον αντίποδα, οι μεγαλύτερες αυξήσεις σημειώθηκαν σε είδη μαγειρικής (3,7%), snacks (3,2%) και snacks (3,1%).

Το μερίδιο του PL διατηρήθηκε στο 26,7% του συνολικού τζίρου, με την ανάπτυξή του να φθάνει το 5,2% έναντι 2,3% των branded.

Οι κατηγορίες που πρωταγωνίστησαν

Σε επίπεδο σταθερού barcode, στις giga κατηγορίες, σε όρους αξίας τα τρόφιμα αναπτύχθηκαν με 4% και τα είδη σπιτιού κατά 0,1%, ενώ τα προϊόντα υγείας και ομορφιάς υποχώρησαν κατά 0,4%. Σε όρους όγκου, τα προϊόντα υγείας και ομορφιάς εμφάνισαν αύξηση 3,4%, τα τρόφιμα 3,2% και τα είδη σπιτιού 2,1%.

Τη μεγαλύτερη ανάπτυξη σε αξία εμφάνισαν τα αλκοολούχα και μη αλκοολούχα ποτά, ενώ ακολούθησαν τα κατεψυγμένα τρόφιμα και τα είδη μαγειρικής.

Σε επίπεδο όγκου, τη μεγαλύτερη βελτίωση εμφάνισαν τα αλκοολούχα ποτά, τα γαλακτοκομικά και τα μη αλκοολούχα ποτά.

Στα προϊόντα επί ζυγίω αξιοσημείωτη αύξηση, μεταξύ 5,9% και 7,4% ,καταγράφηκε στο κρέας, το κοτόπουλο και τα λαχανικά.

Τέλος, αναλύοντας την εικόνα του κλάδου ανά μέγεθος καταστήματος, τα μικρά καταστήματα (έως 400 τ.μ.) συνεχίζουν να καταγράφουν την υψηλότερη ανάπτυξη (5,8%), δικαιολογώντας και τη στροφή μεγάλων retailers σε τέτοιου είδους format, ακολουθούμενα από τα hyper markets (+3,9%). Πάντως, τα τελευταία έχουν κατεβάσει ρυθμούς, μετά τη μεγάλη ανάπτυξη που κατέγραφαν τα πρώτα χρόνια μετά το ξέσπασμα της πανδημίας Covid.

Η εικόνα του κλάδου

Σύμφωνα με τα στοιχεία της Circana, οι πωλήσεις του κλάδου των super markets στην Ελλάδα, άγγιξαν πέρυσι τα €11,8 δισ. με το cash & carry να συνεισφέρει ακόμη €1,1-€1,2 δισ. στους ισολογισμούς των ομίλων. Θυμίζουμε ότι η Lidl Hellas δεν δημοσιεύει στοιχεία, ωστόσο σύμφωνα με τους παράγοντες της αγοράς, βρίσκεται στη 2η θέση, πίσω από την Σκλαβενίτης.

Σκλαβενίτης

Για την τρέχουσα χρήση η διοίκηση του ομίλου Σκλαβενίτη εκτιμά ότι θα κινηθεί ανοδικά, με το α’ εξάμηνο να δίνει το στίγμα για την πορεία των πωλήσεων σε αξία μέχρι τέλος του έτους. Πέρυσι η Ελληνικές Υπεραγορές Σκλαβενίτης εμφάνισε τζίρο €4,31 δισ. και κέρδη προ φόρων €112,65 εκατ., ενώ ο όμιλος παρουσίασε ανάπτυξη 15% και πωλήσεις που άγγιξαν τα €5,16 δισ. με τα προ φόρων κέρδη να ενισχύονται σε ποσοστό 72,5%, στα €135,42 εκατ.

Σημειώνεται ότι είναι σε τροχιά υλοποίησης το επενδυτικό πλάνο της Σκλαβενίτης για τη διετία 2024 – 2025. Φέτος ολοκληρώνονται επενδύσεις €130 εκατ., ενώ για την επόμενη χρονιά υπάρχει πλάνο για νέες επενδύσεις που θα ξεπεράσουν τα €150 εκατ.

Το επενδυτικό πρόγραμμα της Σκλαβενίτης αφορά:

- περαιτέρω ανάπτυξη του δικτύου της

- δημιουργία ενός νέου υπερσύγχρονου κέντρου διανομής 125.000 τ.μ. στην Αττική, και περαιτέρω εκσυγχρονισμό των υποδομών logistics.

- βελτίωση των υπηρεσιών e-commerce

Ακόμα, ο όμιλος, με στόχο την ενίσχυση της παρουσίας του στην κυπριακή αγορά, τον Ιούνιο του 2024 υπέγραψε συμφωνία για την απόκτηση των 9 καταστημάτων Παπαντωνίου.

Lidl Hellas

Η Lidl Hellas συνεχίζει την πρωτοβουλία “Μόνιμη Μείωση Τιμής”, με μειώσεις που φτάνουν έως και το -50% σε βασικά προϊόντα, τόσο ιδιωτικής ετικέτας, όσο και επώνυμα. Όπως αναφέρεται σε σχετική ανακοίνωση, “με στόχο την κάλυψη των καθημερινών αναγκών κάθε οικογένειας, η Lidl Ελλάς συνεχίζει να βάζει ψαλίδι στον πληθωρισμό, προσφέροντας μια ευρεία γκάμα προϊόντων από κατηγορίες όπως ψυγείο, κατάψυξη και φρέσκο κρέας. Περισσότερα από 160 προϊόντα βασικής ανάγκης επωφελούνται από τις μειώσεις, εξασφαλίζοντας στους καταναλωτές τη δυνατότητα να εξοικονομούν χρήματα χωρίς να θυσιάζουν την ποιότητα”. Σε ό,τι αφορά το δίκτυο, τον περασμένο Σεπτέμβριο, άνοιξε τις πόρτες του το νέο κατάστημα της αλυσίδας στο Ίλιον. Πρόκειται για μία επένδυση της τάξης των €8 εκατ., με την οποία το δίκτυο της αλυσίδας αυξήθηκε στα 231 καταστήματα. Συνολικά η Lidl Hellas, από το 1999 που έχει παρουσία στη χώρα μας, έχει επενδύσει πάνω από €1,4 δισ.

ΑΒ Βασιλόπουλος

Έμφαση στην αναδιάρθρωση και στον εξορθολογισμό του δικτύου της δίνει φέτος η ΑΒ Βασιλόπουλος, με σκοπό την ενίσχυση της κερδοφορίας της μέσα και από τη μετατροπή εταιρικών καταστημάτων σε franchise.

Η ΑΒ σχεδιάζει την προσθήκη 48 νέων καταστημάτων franchise στο πλαίσιο υλοποίησης του στρατηγικού πλάνου μετασχηματισμού της που ξεκίνησε πέρυσι.

Οι πωλήσεις της ΑΒ στο οκτάμηνο κινούνταν στα ίδια επίπεδα με πέρυσι, με πολύ μικρές διαφορές, με τη διοίκηση να εκτιμά ότι συνολικά η φετινή χρήση θα κινηθεί στα επίπεδα του 2023.

Το 2023, οι πωλήσεις της ΑΒ Βασιλόπουλος διατηρήθηκαν στα στα €1,97 δισ., ενώ η μείωση που παρατηρείται στα λειτουργικά κέρδη, οφείλεται σε λογιστικές και λοιπές έκτακτες μη λειτουργικές δαπάνες και δεν αντικατοπτρίζει την πραγματική απόδοση της εταιρείας. Η διοίκηση σημειώνει χαρακτηριστικά ότι τα προσαρμοσμένα λειτουργικά κέρδη ανήλθαν σε €29 εκατ. και το προσαρμοσμένο EBITDA σε €132 εκατ., στα ίδια επίπεδα με το 2022. Στον ισολογισμό εμφανίζονται ζημιές ύψους €22 εκατ., οι οποίες σύμφωνα με την διοίκηση οφείλονται στην απομείωση παγίων ύψους €18 εκατ. που προχώρησε η εταιρεία λόγω της μετατροπής εταιρικών καταστημάτων σε franchising.

Metro ΑΕΒΕ

Με βάση την εικόνα που είχε στο εξάμηνο, η διοίκηση της Metro ΑΕΒΕ (My market – METRO Cash & Carry), προέβλεπε ότι ο φετινός τζίρος θα κινηθεί πέριξ των €1,65 δισ.

Το 2023 ο όμιλος εμφάνισε ανάπτυξη 6% και πωλήσεις €1,59 δισ., EBITDA €77,5 εκατ. (+26,5% από το 2022) και κέρδη προ φόρων €31 εκατ.

Το φετινό πλάνο ανάπτυξης του ομίλου περιλαμβάνει νέα καταστήματα και ανακαινίσεις σε 9 My market στην Αττική και στην περιφέρεια.

Το πλάνο ανάπτυξης του δικτύου των My market συνοδεύεται και από επενδυτικό πρόγραμμα €36 εκατ., στο οποίο περιλαμβάνεται η απόκτηση ενός μεγάλου αριθμού οικοπέδων και ακινήτων όπου θα δημιουργηθούν και θα λειτουργήσουν νέα καταστήματα τα επόμενα χρόνια.

Στον τομέα του franchise, όπου αναπτύσσονται καταστήματα My market Local, εκτιμάται ότι θα ανοίξουν συνολικά 25 νέα σημεία το 2024.

Επίσης, στο πλαίσιο της επέκτασης του δικτύου της METRO Cash & Carry, μέχρι το τέλος του 2024, αναμένεται να ανοίξουν δύο νέα καταστήματα, 1.200 τ.μ. το καθένα.

Μασούτης

Με διπλάσια ανάπτυξη από τον μέσο όρο της αγοράς, δηλαδή πέριξ του 6%, κινήθηκε η Μασούτης στο επτάμηνο του 2024. Αυτό, σύμφωνα με τη διοίκηση της αλυσίδας, αποδίδεται από τη διοίκηση τόσο στην επιθετική τιμολογιακή πολιτική, όσο και στην αυξημένη κίνηση, που καταγράφεται σε τουριστικές περιοχές, όπου η αλυσίδα έχει έντονη παρουσία.

Αξίζει να αναφερθεί πως το 2023, η Μασούτης είδε τον τζίρο της αυξημένο κατά 14,5%, στα €1,076 δισ. Τα προ φόρων κέρδη μειώθηκαν κατά 3% περίπου, στα €8,27 εκατ., ενώ τα καθαρά κέρδη ενισχύθηκαν κατά 11%, στα €6,26 εκατ.

Για το δίκτυο η εταιρεία επένδυσε πέρυσι πάνω από €25 εκατ. και διεύρυνε την παρουσία της σε νέες περιοχές μέσα από την απόκτηση αποκλειστικού ελέγχου επί 10 καταστημάτων της Family Super Market.

Για τα τέλη του 2024 έχει δρομολογηθεί το άνοιγμα ενός ακόμη Grand καταστήματος στις Τρεις Γέφυρες, ταυτόχρονα με την ανέγερση στο ίδιο οικόπεδο κτιριακού συγκροτήματος δύο εννιαώροφων πολυκατοικιών 110 διαμερισμάτων. Πρόκειται για μια επένδυση άνω των €30 εκατ.

ΑΝΕΔΗΚ Κρητικός

Στα επίπεδα των €780 εκατ – €800 εκατ., αναμένεται να κλείσει η φετινή χρονιά για την ΑΝΕΔΗΚ Κρήτικος, με τη διοίκηση της αλυσίδας να εστιάζει σε δημιουργία νέων καταστημάτων, σε αυτοματοποίηση για βελτιστοποίηση λειτουργιών και μείωση του κόστους, καθώς και σε περαιτέρω ανάπτυξη προϊόντων ιδιωτικής ετικέτας

Πέρυσι η Κρητικός εμφάνισε κύκλο εργασιών που άγγιξε τα €704 εκατ. (+41,38% από το 2022) με τα EBITDA να ενισχύονται σε ποσοστό 50,43%, στα €32,18 εκατ. αλλά τα προ φόρων κέρδη να υποχωρούν κατά 24,82%, στα €2,66 εκατ.

Η Κρητικός υλοποιεί επενδύσεις συνολικής αξίας €14 εκατ., οι οποίες αφορούν:

- €5 εκατ. για τη δημιουργία νέων καταστημάτων

- €3 εκατ. για βελτίωση υφισταμένων καταστημάτων

- €6 εκατ. για τη λειτουργία νέων αποθηκών και εγκατάσταση του απαιτούμενου εξοπλισμού

Για το δίκτυο, ο φετινός σχεδιασμός προβλέπει το άνοιγμα 24 νέων καταστημάτων, εκ των οποίων 14 εταιρικά και 10 franchise. Εξάλλου, τον περασμένο Ιούλιο η αλυσίδα εγκαινίασε το νέο concept καταστημάτων, το Εκλεκτόν.

Γαλαξίας

Σταθερότητα σε όρους αξίας και οριακή μείωση όγκων 1% εμφάνιζε στο 9μηνο η Πέντε, που διαχειρίζεται την αλυσίδα Γαλαξίας. Συγκεκριμένα σχεδιάζει να ανοίξει τουλάχιστον τέσσερα νέα καταστήματα σε Ιωάννινα, Πρέβεζα, Αγρίνιο και Κιλκίς.

Πέρυσι η αλυσίδα εμφάνισε αύξηση 4,31% στις πωλήσεις, οι οποίες ανήλθαν σε €535,65 εκατ. και 4% στα προ φόρων κέρδη (στα €17 εκατ.), με την καθαρή κερδοφορία να διαμορφώνεται σε €13,82 εκατ., αυξημένη κατά 8,44% από το 2022.