Έλλειψη ρεαλισμού «καταλογίζουν» στις αγορές Bank of America και Pictet, καθώς και τα δύο ιδρύματα αναγνωρίζουν πως οι τρέχουσες αποτιμήσεις στη Wall Street μόνο διατηρήσιμες δεν είναι.

«Λόγω του ότι η Wall Street βρίσκεται σε κερδοσκοπικά άκρα, θα μπορούσε ανά πάσα στιγμή να υπάρξει ένας αγώνας προς την έξοδο, παρόμοιος με αυτό που είδαμε το 1987, με την αγορά να μπορεί να πέσει γρήγορα έως 30%… σε δύο μήνες» αναφέρουν οι αναλυτές της Pictet, με την BofA να παίρνει τη σκυτάλη λέγοντας πως οι μετοχές θα υποχωρήσουν, καθώς η χρηματιστηριακή αγορά πλησιάζει επικίνδυνα στο τεχνικό σημείο που, σύμφωνα με τους αναλυτές της αμερικανικής τράπεζας, αναμένεται να πυροδοτηθούν αθρόες πωλήσεις.

Μην περιμένετε αποδόσεις, οι μετοχές θα υποχωρήσουν, αναφέρει, με αδρές γραμμές, η Βank of America, καθώς η χρηματιστηριακή αγορά πλησιάζει επικίνδυνα στο τεχνικό σημείο που, σύμφωνα με τους αναλυτές της αμερικανικής τράπεζας, αναμένεται να πυροδοτηθούν αθρόες πωλήσεις.

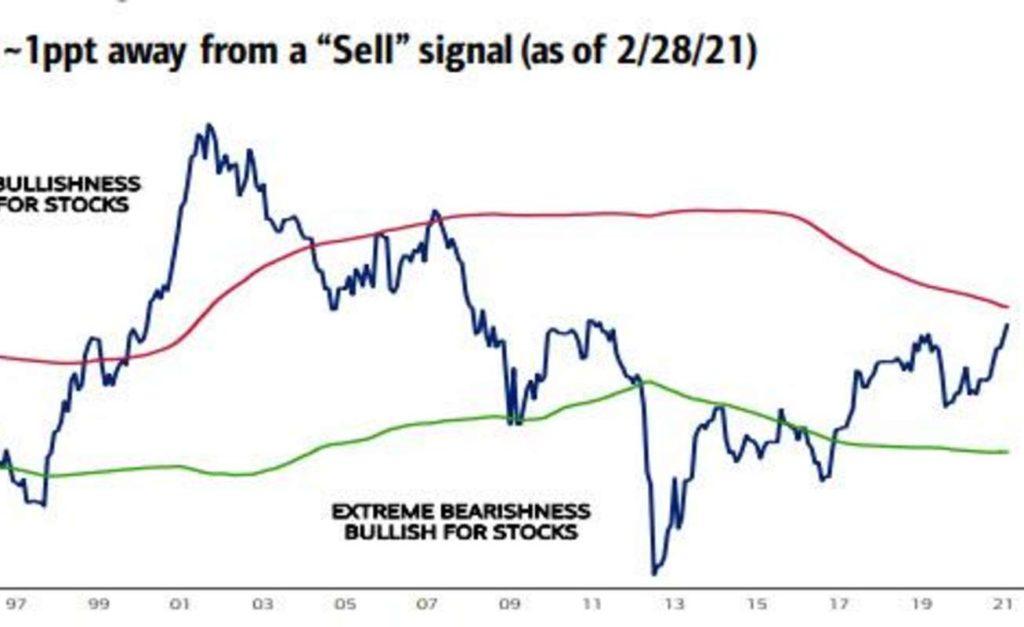

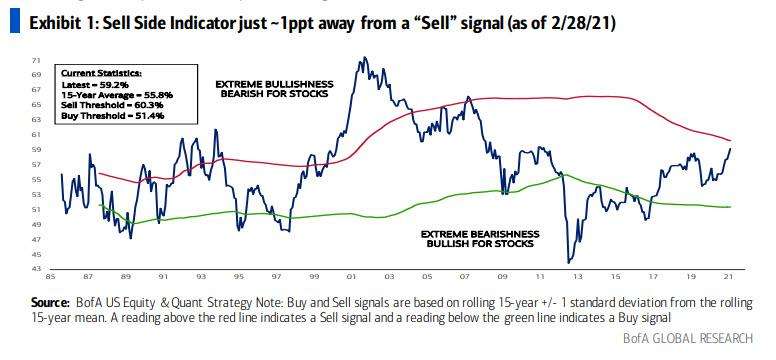

Ο δείκτης Sell Side δίνει σήμα πώλησης

Οι μετοχές ανέκαμψαν τη Δευτέρα 2 Μαρτίου, καθώς η ανησυχία για την αύξηση των αποδόσεων των ομολόγων του αμερικανικού Δημοσίου έδωσε τη θέση της σε ακόμα μεγαλύτερη όρεξη για ανάληψη ρίσκου.

Οι μετοχές συνδέονται στενά με την επανεκκίνηση της οικονομικής δραστηριότητας που σημείωσε επιδόσεις-ρεκόρ ενώ σημαντικοί δείκτες σημειώνουν άνοδο. Ως εκ τούτου, παρά τις αμφιβολίες για το αν οι τρέχουσες αποτιμήσεις στις αγορές είναι βιώσιμες, η Δευτέρα 2 Μαρτίου «έδειξε» πως ειδικά ο δείκτης βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 έχει ακόμη… δρόμο.

Ωστόσο, σύμφωνα με την Bank of America, αυτή η ανοδική πορεία θα μπορούσε να ανακοπεί. Ο δείκτης Sell Side της τράπεζας, που παρακολουθεί τη μέση συνιστώμενη κατανομή μετοχών της Wall Street, αυξήθηκε σε 59,2% από 58,4% τον Φεβρουάριο – βρίσκεται στο υψηλότερο σημείο του την τελευταία δεκαετία και απέχει 1,1 βαθμό από το να δώσει σήμα «πώληση». Ένα τέτοιο μήνυμα δόθηκε τελευταία τον Ιούνιο του 2007.

Οι αποδόσεις των μετοχών ήταν κατά μέσο όρο αρνητικές κατά 13% σε ετήσια βάση τα έτη μετά την τελευταία διέλευση του ορίου «πώληση», αναφέρει η Bank of America.

Ο δείκτης βρίσκεται στο “ουδέτερο” έδαφος προς το παρόν, αλλά η αυξημένη αισιοδοξία υποδηλώνει ότι χαμηλές αποδόσεις για τους επόμενους 12 μήνες.

Έτοιμες να υποχωρήσουν οι μετοχές

Βάσει του δείκτη, η Wall Street θα αποδώσει μόλις 7% έως το επόμενο έτος, λιγότερο από το ήμισυ της μέσης πρόβλεψης για 16% από τη Μεγάλη Ύφεση. Η αύξηση των αποδόσεων των ομολόγων του αμερικανικού Δημοσίου και οι αυξημένες αποτιμήσεις δείχνουν επίσης ότι οι μετοχές είναι έτοιμες να υποχωρήσουν.

Και ενώ οι αποδόσεις μειώθηκαν από την «κορυφή» του 1,614% την περασμένη εβδομάδα, η άνοδος στο 1,75% θα σηματοδοτούσε «σημείο ανατροπής» για τους διαχειριστές περιουσιακών στοιχείων που θέλουν να ρευστοποιήσουν μετοχές και να επενδύσουν σε ομόλογα.

Φυσικά, τα διογκωμένα P/E(price-to-earnings) δείχνουν ετήσιες αποδόσεις κάτω του μέσου όρου 5%, σύμφωνα με την Bank of America. Όσοι εξακολουθούν να επιθυμούν να παραμείνουν στην αγορά θα πρέπει να στοιχηματίζουν σε τομείς “προσκολλημένους στην πραγματική οικονομία”.

Οι κυκλικές μετοχές, η αξία και οι μετοχές μικρής κεφαλαιοποίησης είναι πιο πιθανό να υπεραποδώσουν καθώς «ανοίγει» ξανά η οικονομία. Αντίθετα, θα πρέπει να αποφευχθούν οι μετοχές ανάπτυξης που οδήγησαν στην άνοδο του προηγούμενου έτους, καταλήγει η Bank of America.