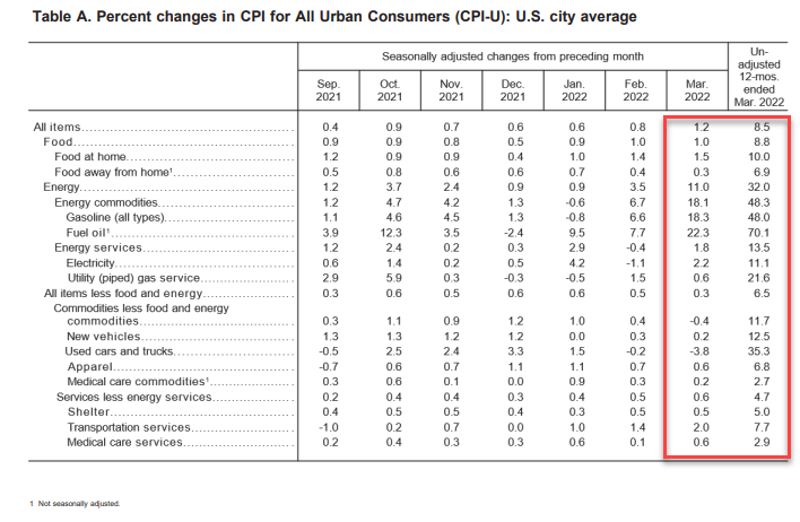

Σπάει τα κοντέρ ο πληθωρισμός στις ΗΠΑ, με το Δείκτη Τιμών Καταναλωτή να διαμορφώνεται στο 8,5% το Μάρτιο (από 7,9% το Φεβρουάριο), ξεπερνώντας ακόμη και τις πιο απαισιόδοξες εκτιμήσεις για 8,4%.

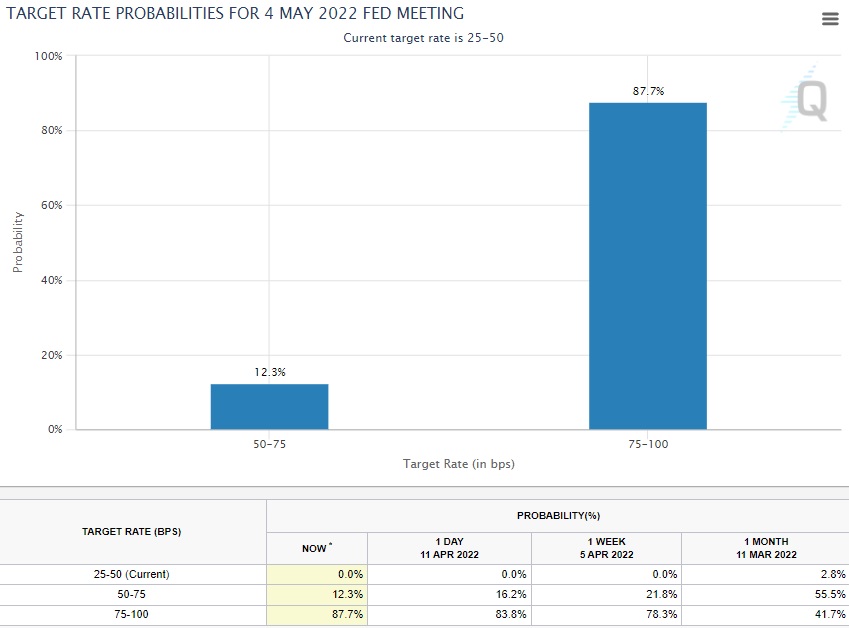

Πρόκειται για το υψηλότερο επίπεδο από το 1981. Όπως ανακοίνωσε το Υπουργείο Οικονομικών, σε μηνιαία βάση ο πληθωρισμός κατέγραψε αύξηση 1,2%. Πλέον γίνεται ασφυκτική η πίεση στη Fed για αποφασιστική δράση, ήτοι γενναία αύξηση επιτοκίων (στις 75-100 μ.β.). Η επόμενη συνεδρίαση είναι στις 4 Μαίου.

Οι αγορές βέβαια που είχαν ήδη προεξοφλήσει “την καταστροφή”, φαίνεται να αντιδρούν θετικά στην είδηση (buy the news), με το σκεπτικό “δε μπορούμε να πάμε χειρότερα”. ΧΑ! Αυτή τη στιγμή τα futures του S&P καταγράφουν ήπια άνοδο υπό του 1%.

Για “εξωπραγματικό πληθωρισμό λόγω Πούτιν” μιλά η κυβέρνηση Μπάιντεν – Πέρυσι έλεγαν θα είναι παροδικός…

Πριν από λίγες ημέρες η κυβέρνηση Μπάιντεν μας προετοίμασε ψυχολογικά κάνοντας χαρακτηριστικά λόγο για “εξωπραγματικό (extraordinary) πληθωρισμό”. Μια ύψιστη φυσικά υποκρισία, καθώς δυο χρόνια τώρα λένε ψέματα στα μούτρα μας περί “παροδικού φαινομένου μερικών εβδομάδων”.

Αν πραγματικά ήθελαν να προετοιμάσουν νοικοκυριά και επιχειρήσεις για τη λαίλαπα που θα ερχόταν, θα το έπρατταν εγκαίρως. Αλλά ΔΕΝ ΗΘΕΛΑΝ – το γιατί το έχουμε εξηγήσει πολλάκις…

Η εκρηκτική αύξηση όμως εξέπληξε ακόμη και τους πιο απαισιόδοξους. Ξέρετε, κάτι συνωμοσιολόγους που ήταν οι μόνοι που προειδοποίησαν για τον πληθωρισμό δυο χρόνια πριν, όταν η “επιστήμη” έλεγε πως “κινδυνεύουμε από αποπληθωρισμό”! (χαχαχα)

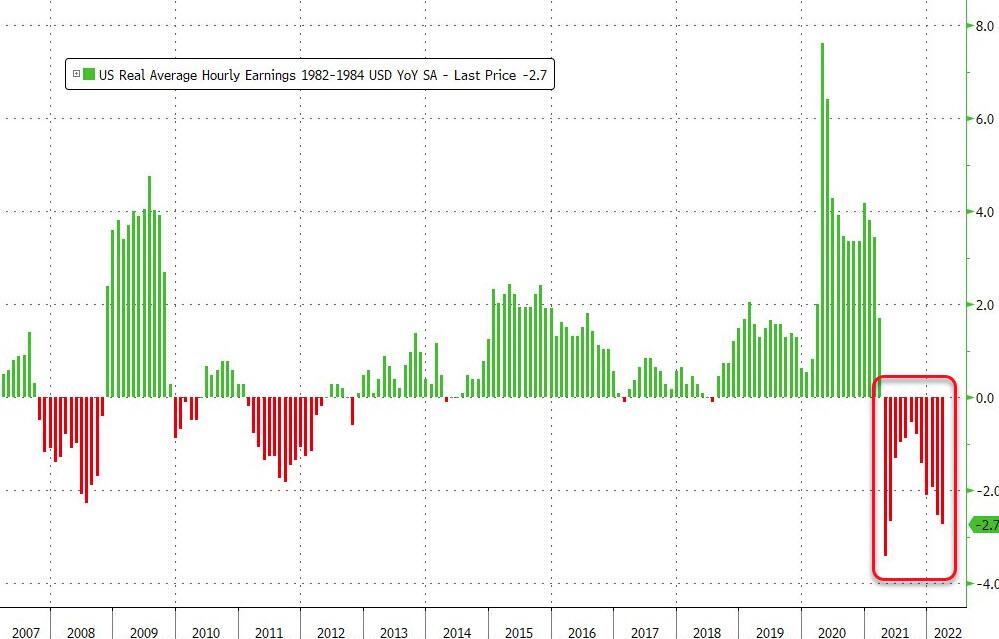

Θα το πούμε πολύ απλά. Ρίξτε μια ματιά στο παρακάτω γράφημα. Ο Πούτιν “συνέβη” στην πράσινη γραμμή. Ο Μπάιντεν στην κόκκινη. Τόσο απλά είναι τα πράγματα.

Το νούμερο είναι ασύλληπτο κι αποτυπώνεται καλύτερα στα παρακάτω γραφήματα:

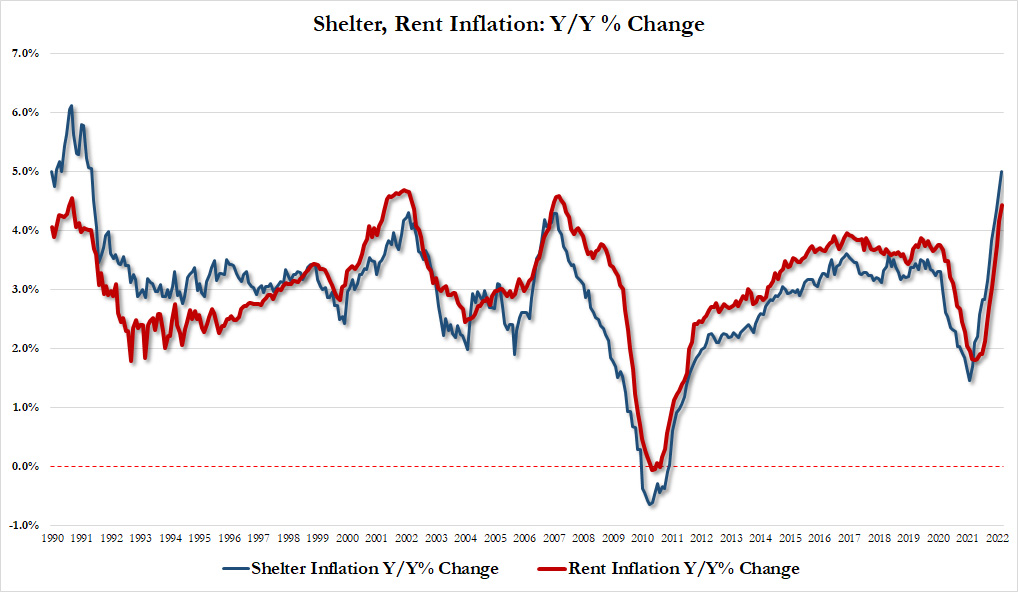

Στέγαση

Ο πληθωρισμός στέγασης εκτοξεύθηκε στο 5% σε ετήσια βάση (το υψηλότερο επίπεδο από το Μάιο του 1991).

Τα ενοίκια 4,44% πάνω (από 4,17% το Φεβρουάριο) – η μεγαλύτερη αύξηση από το Μάιο του 2007.

Ακρίβεια

Ο πραγματικός πληθωρισμός είναι υψηλότερος

Κι αυτά φυσικά είναι τα επίσημα νούμερα μόνο, ε. Τα “μαγειρεμένα”, που όπως έχουμε εξηγήσει περίτεχνα πλέον δεν προσμετρούν ενέργεια τρόφιμα και άλλες βασικότατες μετρήσεις, εμφανίζοντας ένα αρκετά πιο “μαλακό” νούμερο. Γι’ αυτό άλλωστε η τσέπη του καταναλωτή πονάει πολύ περισσότερο από 8 και 10%. Η αγοραστική μας δύναμη εξαναμίζεται ταχύτατα τα τελευταία δύο χρόνια (λοκντάουν θέλαμε), που πρακτικά σημαίνει ότι οι περιουσίες μας χάνουν την αξία τους.

Τα πραγματικά νούμερα είναι κοντά στο 15%, όπως αναλύουν τα λεγόμενα ShadowStats, που θα εξηγήσουμε σε αυριανό άρθρο.

Τα στοιχήματα τώρα για αυξήσεις επιτοκίων το Μάιο στο 0,75-1%

Ο Πούτιν είναι η κορυφή του παγόβουνου

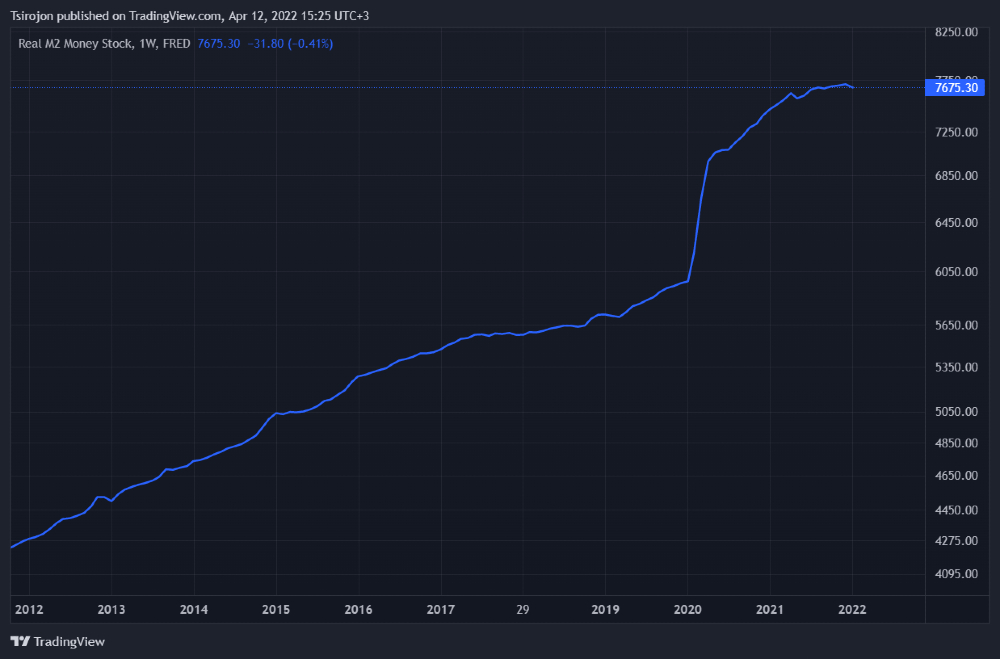

Μη ψάχνετε σε Ουκρανίες, πανδημίες και οποιαδήποτε άλλη κρίση μας προκύψει, για την αιτία του πληθωρισμού. Η αιτία είναι ΜΙΑ, και είναι αποτυπωμένη στο παρακάτω διάγραμμα. ΤΙΠΟΤΑ άλλο δε χρειάζεται να πούμε.

Παρατηρείτε κάποια απότομη (κολοσσιαία θα έλεγε κανείς) αύξηση στην Προσφορά Χρήματος (M2) στις αρχές του 2020, δηλαδή το χρήμα που “τυπώνει” η Fed; Εκεί βρίσκεται η απάντηση.

Και για να ξεκαθαρίσουμε και κάτι, επι τη ευκαιρία. Πληθωρισμός μας μαθαίνουν στο σχολείο οι οικονομολόγοι σημαίνει η “γενική τάση αύξησης τιμών”. ΨΕΜΑ! Αυτό είναι το ΑΠΟΤΕΛΕΣΜΑ του πληθωρισμού, όχι ο ορισμός του.

Οι τιμές δεν αυξάνονται έτσι από μόνες τους κάθε χρόνο επειδή τρώνε το φαί τους και βρίσκονται στην ανάπτυξη. Οι τιμές αυξομειώνονται μόνο μέσω των δυνάμεων προσφοράς/ζήτησης της αγοράς. Η αύξηση που καταγράφεται κάθε χρόνο ως ΣΥΝΕΠΕΙΑ του πληθωρισμού ευθύνεται αποκλειστικά ΚΑΙ ΜΟΝΟ στις κυβερνήσεις. Στις κεντρικές τράπεζες, τη νομισματική πολιτική, το τύπωμα χρήματος. Πληθωρισμός είναι ο διαρκής ευτελισμός της αξίας του χρήματος, που κατά συνέπεια ρίχνει την αγοραστική μας δύναμη. Αυτά για να ξέρουμε τι λέμε.

Τι βλέπουν οι big banks

Deutsche bank: Αν και είδαμε κάποιες επιπτώσεις στα στοιχεία του Φεβρουαρίου για τον πληθωρισμό από τη ρωσική εισβολή στην Ουκρανία, το μεγαλύτερο μέρος του άμεσου πληθωριστικού αντίκτυπου θα πρέπει να γίνει αισθητό στα στοιχεία του Μαρτίου, με τις τιμές του φυσικού αερίου να αυξάνονται σχεδόν κατά 20% από τον Φεβρουάριο.

Σε αυτό το σενάριο βλέπουμε πληθωρισμό τον Μάρτιο του 2022 στο 8,6% αναφέρει η Deutsche bank.

Όσον αφορά τις τιμές των οχημάτων, αναμένουμε ότι οι τιμές των νέων αυτοκινήτων θα σημειώσουν σχετικά μέτρια κέρδη, +0,4%, τον Μάρτιο, δεδομένης της πιθανότητας για ορισμένες διακοπές στην αλυσίδα εφοδιασμού.

Ωστόσο, οι τιμές των μεταχειρισμένων θα πρέπει να παρουσιάσουν σημαντική πτώση, -0,8%.

Με τη ρωσική εισβολή στην Ουκρανία και την πρόσφατη αναζωπύρωση του Covid στην Κίνα, θα υπάρξει επίδραση στην αγορά αυτοκινήτου.

Όσον αφορά τα μεταχειρισμένα αυτοκίνητα, οι τιμές χονδρικής μεταχειρισμένων έχουν μειωθεί κατά 5,4% τον Φεβρουάριο και τον Μάρτιο, επομένως αναμένουμε περαιτέρω πτώση των τιμών τους επόμενους δύο μήνες.

Κατά την Deutsche bank τον Μάρτιο του 2022 θα πρέπει να κορυφωθεί ο πληθωρισμός σε ένα βασικό σενάριο και να ξεκινήσει μια αργή αποκλιμάκωση τους επόμενους μήνες.

Διαφωνεί η JP Morgan: Δεν συμφωνούν όλοι, και ο οικονομολόγος της JPM Michael Feroli γράφει ότι “οι πραγματικές καταναλωτικές δαπάνες πρόκειται να αυξηθούν το 2023 παρά τους βραχυπρόθεσμους πληθωριστικούς ανέμους στη ζήτηση αλλά και κόντρα στην αυστηρότερη νομισματική πολιτική.

Ο Λευκός Οίκος προετοιμάζεται για «εξαιρετικά αυξημένα» νούμερα πληθωρισμού που θα αντικατοπτρίζονται στα στοιχεία που θα δημοσιευθούν στις 12 Απριλίου 2022 από το Υπουργείο Εργασίας, τα οποία φυσικά θα στοχοποιήσουν τον PutInflation, και το πολύ υψηλότερο ενεργειακό κόστος που προέρχεται από τη ρωσική εισβολή στην Ουκρανία (αλλά σε καμία περίπτωση ειρωνικά… δεν πειράζει η απελευθέρωση πάνω από 1 εκατομμύρια βαρέλια την ημέρα από το στρατηγικό μεσοπρόθεσμο αποθεματικό των ΗΠΑ από τον Μπάιντεν).

«Αναμένουμε ότι ο πληθωρισμός του Μαρτίου θα είναι εξαιρετικά αυξημένος λόγω των αυξήσεων των τιμών λόγω του Putin», ανέφεραν αξιωματούχοι του Λευκού Οίκου αγνοώντας ξεκάθαρα ότι ο πληθωρισμός έφτασε στο 7,8% τον Φεβρουάριο, όταν οι μόνες αυξήσεις τιμών είχαν ως αιτία τον Μπάιντεν.

Remember this when they try to blame today’s CPI number on a “Putin price hike”.pic.twitter.com/lNDICLns5y

— Nate Anderson (@ClarityToast) April 12, 2022

JP Morgan: Τα επιτόκια από την FED θα αυξηθούν 0,50% ή 0,75% τον Μάιο 2022

Σύμφωνα με την JP Morgan εάν ο πληθωρισμός τον Μάρτιο είναι αρνητική έκπληξη θα πρέπει να μας δώσει με σαφήνεια σχετικά με τη συμπεριφορά της Fed όπου οι επενδυτές ανησυχούν για

- μια έκτακτη συνεδρίαση για αύξηση των επιτοκίων

- μια αύξηση μεγαλύτερη αύξηση από 50 μονάδες βάσης δηλαδή 75 μονάδες βάσης ή 0,75%.

Πάντως η J P Morgan υποστηρίζει ότι η FED είναι απίθανο να εκπλήξει την αγορά και να διακινδυνεύσει ανεπιθύμητα αποτελέσματα, όπως ένα κραχ στην Wall Street.