Σε περιόδους αβεβαιότητας και οικονομικής στασιμότητας, τα ομόλογα είναι συνήθως ένα ασφαλές καταφύγιο. Ένα ποντάρισμα που όχι μόνο θα προστατεύσει τα χρήματά σου, αλλά θα επιφέρει και κέρδος.

Όχι όμως στα χρόνια του κορωνοϊού. Ο πληθωρισμός είναι καταστροφή για τα ομόλογα, διότι η αύξηση των τιμών και μείωση της αγοραστικής δύναμης του χρήματος σημαίνει πως πρακτικά αγοράζεις χρέος του οποίου η αξία όλο και μειώνεται. Περισσότερο συμφέρει τη χώρα ή επιχείρηση που εκδίδει αυτό το χρέος (δάνειο) παρά αυτόν που το αγοράζει, αφού στην εποχή των μηδενικών επιτοκίων και του ανεξέλεγκτου τύπωματος ο τόκος είναι για γέλια, και η αξία μειώνεται με αυξανόμενο ρυθμό, λόγω πληθωρισμού.

Οι περισσότεροι που αγοράζουν ομόλογα τελευταία το κάνουν για άλλους λόγους (που περιλαμβάνουν μέχρι ξέπλυμα χρήματος) παρά για να βγάλουν κέρδος. Αυτό έχει ως αποτέλεσμα να βλέπουμε παράλογες καταστάσεις στην αγορά ομολόγων, όπως την περίπτωση των γερμανικών που παρά τα αρνητικά τους επιτόκια (δηλαδή αυτός που ποντάρει σε αυτά έχει σίγουρες απώλειες!) συνεχίζουν να βρίσκουν αγοραστές.

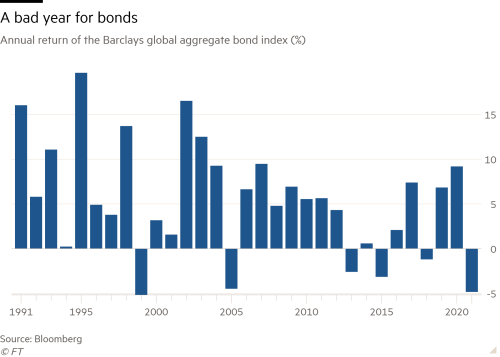

Μέσα σε αυτό το κλίμα, οι παγκόσμιες αγορές ομολόγων βρίσκονται σε τροχιά για τις χειρότερες επιδόσεις από το 1999, ύστερα από μια παγκόσμια άνοδο του πληθωρισμού που έπληξε μια κατηγορία περιουσιακών στοιχείων που είναι συνήθως… αλλεργική στις αυξήσεις των τιμών, όπως επιβεβαιώνει και δημοσίευμα των Financial Times.

Ο παγκόσμιος δείκτης της αγοράς ομολόγων της Barclays – ένα δείκτης αναφοράς για χρέος ύψους 68 τρισ. δολαρίων (κρατικό και εταιρικό) – καταγράφει απόδοση 4,8% μέχρι στιγμής το 2021.

Κακή επένδυση

Η πτώση οφείλεται σε μεγάλο βαθμό σε δύο συγκυρίες sell off δημόσιου χρέους εντός του 2021.

Στην αρχή του έτους, οι επενδυτές προχώρησαν στις λεγόμενες «πωλήσεις υπό το φόβο του αποπληθωρισμού» (reflation trade) στα κρατικά ομόλογα καθώς στοιχημάτιζαν ότι η ανάκαμψη από την πανδημία θα εγκαινίαζε μια περίοδο σταθερής ανάπτυξης και σταθεροποίησης των τιμών.

Στη συνέχεια, το φθινόπωρο, η απόδοση του βραχυπρόθεσμου χρέους εκτινάχθηκε καθώς οι κεντρικές τράπεζες έδιναν το σήμα ότι ετοιμάζονταν να απαντήσουν στα υψηλά επίπεδα πληθωρισμού με αυξήσεις επιτοκίων.

Στις ΗΠΑ, που εκπροσωπούν περισσότερο από το ένα τρίτο του σχετικού δείκτη (όσον αφορά την αξία του χρέους) και είδαν τον πληθωρισμό να εκτινάσσεται σε υψηλό τεσσάρων δεκαετιών, στο 6,8% τον Νοέμβριο, η απόδοση του 10ετούς ομολόγου των ΗΠΑ ανήλθε στο 1,49% από 0,93% στην αρχή του έτους. Η απόδοση του διετούς τίτλου έχει σκαρφαλώσει στο 0,65% από 0,12%.

«Δεν πρέπει να μας εκπλήσσει ιδιαιτέρα το γεγονός ότι τα ομόλογα είναι κακή επένδυση όταν ο πληθωρισμός τρέχει στο 6%», δήλωσε ο James Athey, διαχειριστής χαρτοφυλακίου στην Aberdeen Standard Investments.

«Τα άσχημα νέα για τους επενδυτές ομολόγων είναι ότι και η επόμενη χρονιά φαίνεται δύσκολη.

Έχουμε τη δυνατότητα για περαιτέρω πτώση εάν οι κεντρικές τράπεζες κινηθούν ταχύτερα από το αναμενόμενο και δεν νομίζω ότι [τα πιο ριψοκίνδυνα ομόλογα] έχουν ιδιαίτερα ελκυστική τιμή».

Εκτροχιασμός της οικονομικής ανάκαμψης

Κατά τη διάρκεια τεσσάρων δεκαετιών ανοδικών κυμάτων στην αγορά ομολόγων, τα έτη αρνητικών αποδόσεων ήταν σχετικά λίγες και επείχαν αρκετά μεταξύ τους.

Ο παγκόσμιος συνολικός δείκτης κατέγραψε για τελευταία φορά χαμηλότερες αποδόσεις το 1999, όταν έχασε 5,2% καθώς οι επενδυτές εγκατέλειψαν τις αγορές ομολόγων για την ακμάζουσα χρηματιστηριακή αγορά της περίφημης εποχής dotcom.

Παρά τις απώλειες του 2021 και την προοπτική νομισματικής σύσφιξης το επόμενο έτος από την Ομοσπονδιακή Τράπεζα των ΗΠΑ και άλλες κεντρικές τράπεζες, ορισμένοι διαχειριστές κεφαλαίων υποστηρίζουν ότι είναι πρόωρο να δοθεί σήμα πτώσης στην 40ετή ανοδική αγορά σταθερού εισοδήματος.

Οι μακροπρόθεσμες αποδόσεις εκτινάχθηκαν τον Μάρτιο και υποχώρησαν ακόμη και όταν οι αγορές κινήθηκαν προς τρεις αυξήσεις επιτοκίων από τη Fed και τέσσερις από την Τράπεζα της Αγγλίας το επόμενο έτος, μαζί με μείωση τους ρυθμούς αγοράς περιουσιακών στοιχείων από την Ευρωπαϊκής Κεντρικής Τράπεζας.

Η πρόσφατη ελκυστικότητα του μακροπρόθεσμου χρέους αποτελεί ένδειξη ότι οι επενδυτές πιστεύουν ότι οι κεντρικοί τραπεζίτες θα εκτροχιάσουν την οικονομική ανάκαμψη ή θα προκαλέσουν sell off στο χρηματιστήριο, εάν προχωρήσουν σε αυστηροποίηση της πολιτικής πολύ γρήγορα, σύμφωνα με τον Nick Hayes, διαχειριστή χαρτοφυλακίου στο Axa Investment Managers.

«Όσο περισσότερο αυξάνετε τα επιτόκια σήμερα, τόσο περισσότερο θα πρέπει να μειωθούν ξανά σε μερικά χρόνια», είπε ο Hayes.

«Και αν η αγορά μετοχών καταγράψει μικρή άνοδο, ξανά τα ομόλογα θα φανούν εκλυστικά για του επενδυτές.

Δεν λέω ότι θα έχουμε διψήφιες αποδόσεις την επόμενη χρονιά, αλλά ανακαλέσουν την εμπειρία μας κατά τη διάρκεια των δεκαετιών, μια αρνητική χρονιά όσον αφορά τις αποδόσεις τείνει να ακολουθείται από μία θετική».