Ένα γεγονός τύπου Λίμαν Μπράδερς θα μπορούσε να σοκάρει τις αγορές, αναφέρει η ελβετική τράπεζα Credit Suisse. Οι πολιτικοί παίζουν με τις κυρώσεις – ένα πυρηνικό όπλο το οποίο είναι ανίκανοι να διαχειριστούν, δηλώνει ο γκουρού της Credit Suisse, Zoltan Pozsar.

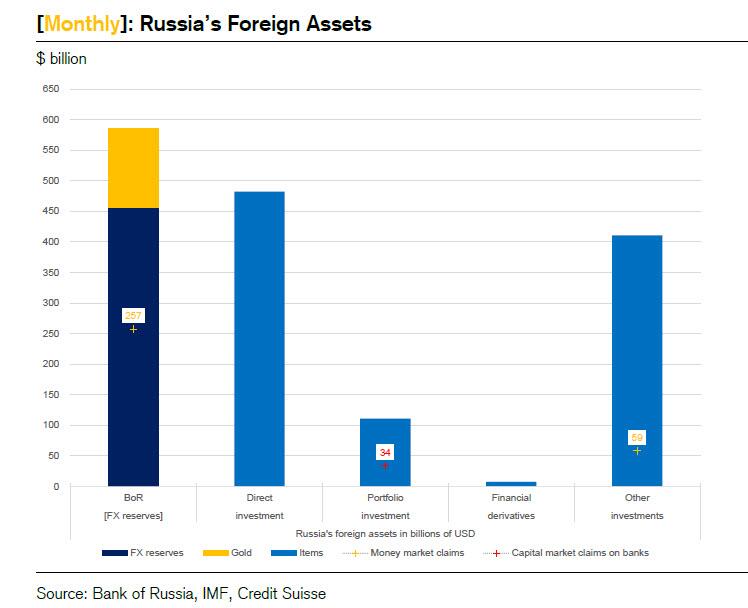

Ωστόσο θεωρεί μεγάλο πλεονέκτημα ότι τα συναλλαγματικά αποθέματα της Κεντρικής Τράπεζας της Ρωσίας ξεπερνούν τα 450 δισεκ. δολάρια.

Ας δούμε λίγο τα δεδομένα;

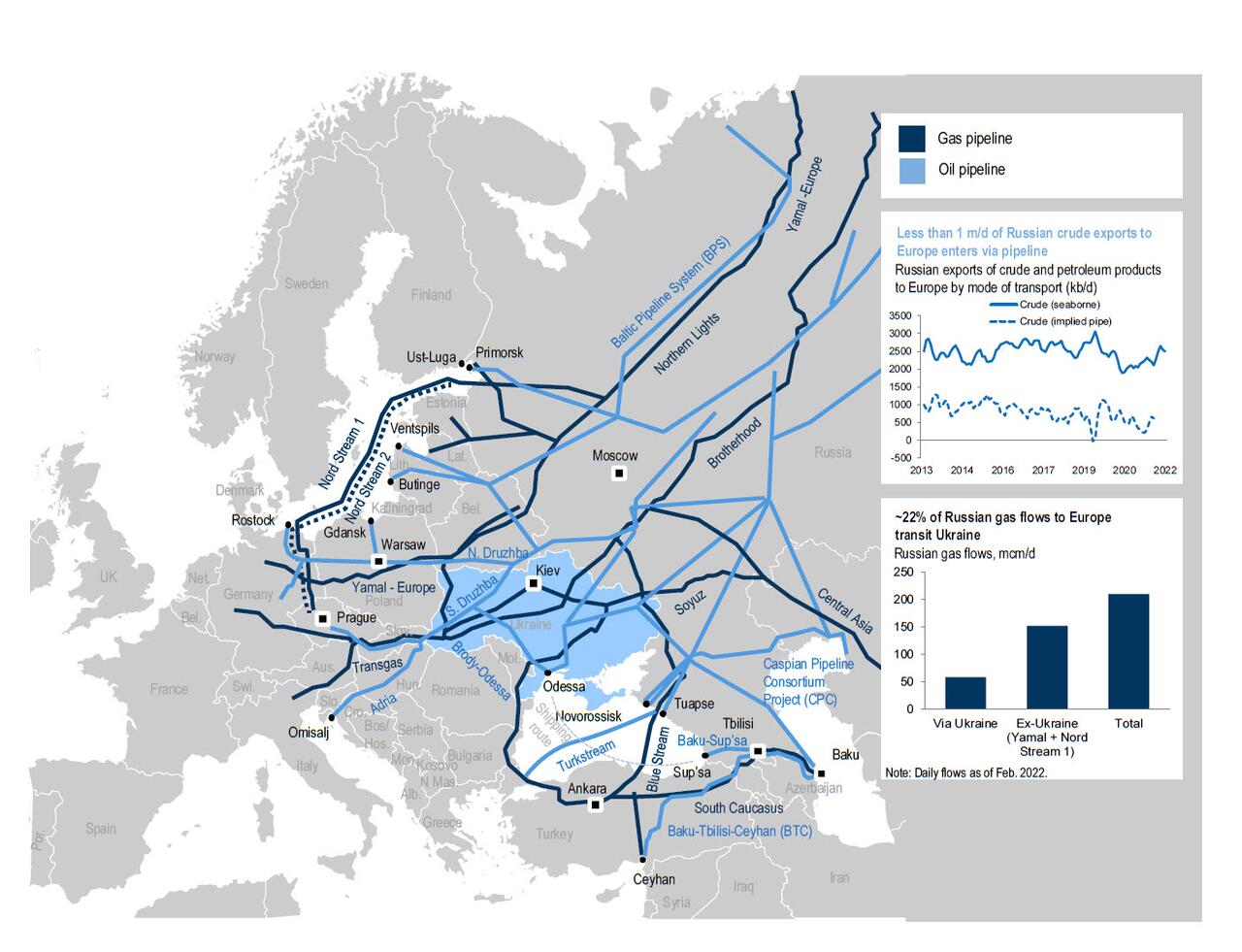

Σε μια αξιοσημείωτη επίδειξη δύναμης και ενότητας, οι δυτικές δυνάμεις εγκατέλειψαν όλες τις προηγούμενες ανησυχίες τους για την κυριαρχία των ρωσικών εξαγωγών ενέργειας και ανακοίνωσαν μονομερώς την επιβολή κυρώσεων στη ρωσική κεντρική τράπεζα σε συνδυασμό με στοχευμένους αποκλεισμούς από τη SWIFT βασικών ρωσικών τραπεζών.

Υπολογίζεται ότι το 50% των αποθεμάτων της Κεντρικής Τράπεζας της Ρωσίας θα παγώσει προσωρινά.

Η κίνηση έχει πυροδοτήσει βαθιά ανησυχία και bunk run στη Ρωσία, καθώς οι πολίτες προσπαθούν να βγάλουν ότι σκληρό νόμισμα μπορούν να πάρουν στα χέρια τους προτού εξαντληθεί.

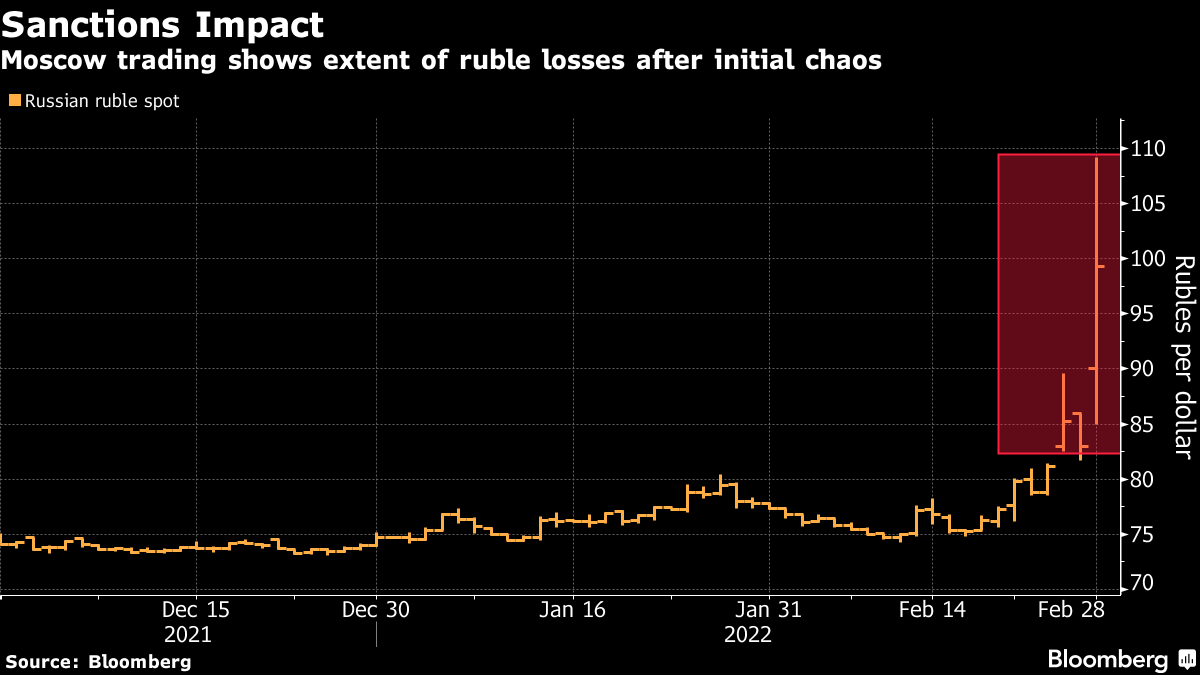

Ήδη ορισμένες ρωσικές τράπεζες ανταλλάσουν ρούβλια με δολάρια με ισοτιμία 171 ρούβλια ανά δολάριο σε σύγκριση με την επίσημη τιμή κλεισίματος στα 83 ρούβλια ανά δολάριο.

Ουσιαστικά πρόκειται για μια υποτίμηση +50% του ρουβλίου. Επιπλέον, οι εκτεταμένες ανακοινώσεις για αποεπενδύσεις σε ρωσικές μετοχές από εταιρείες όπως η BP pκαι το νορβηγικό κρατικό επενδυτικό ταμείο θα οδηγήσουν σε κραχ το ρωσικό χρηματιστήριο.

Νέα στιγμή Λίμαν

Ορισμένοι υποστηρίζουν ότι εάν οι ευρωπαίοι επιβάλουν κυρώσεις στην κεντρική τράπεζα μεγάλης κλίμακας και στα ευρωομόλογα που κατέχει η Ρωσία, τότε η Ρωσία θα χρεοκοπήσει αμέσως για όλο το εξωτερικό χρέος.

Και αν η Ρωσία προσπαθήσει να βρει λύση μέσω της Κίνας, θα επιβάλουν πρόστιμο ή κυρώσεις στις κινεζικές τράπεζες.

Μπορεί η Γερμανία να παίξει σκληρά αλλά η Γαλλία πρέπει να προστατεύσει τις πιο ευάλωτες τράπεζες όπως η Societe Generale και ο Ντράγκι μάλλον προσπαθεί να προστατεύσει ευάλωτες ιταλικές τράπεζες όπως η intesa και η Unicredit λόγω της έκθεσης τους σε Ρωσία – Ουκρανία.

Μια διαφορετική άποψη από την Credit Suisse

O γκουρού του repo της Credit Suisse και ειδικό σε νομισματικά ζητήματα Zoltan Pozsar, εστιάζει σε αυτό που θα μπορούσε να είναι ένα «εβδομάδα της Λίμαν» για τη χρηματοδότηση των αγορών ως αποτέλεσμα των κυρώσεων της Δύσης στη Ρωσία, η οποία, όπως σημειώνει ο Zoltan έχει μεγάλα πλεονάσματα.

Η Τράπεζα της Ρωσίας έχει πάνω από 450 δισεκατομμύρια δολάρια σε αποθέματα συναλλάγματος εκτός χρυσού και ο ιδιωτικός τομέας έχει πάνω από 500 δισεκατομμύρια δολάρια ρευστοποιήσιμων επενδύσεων.

Η πραγματική δύναμη πυρός της Κεντρικής Τράπεζας της Ρωσίας πλησιάζει το 1 τρισεκατομμύριο δολάρια, λίγο περισσότερα από 300 δισεκατομμύρια δολάρια είναι σε βραχυπρόθεσμα μέσα χρηματαγοράς και ο Pozsar εκτιμά ότι περίπου 200 δισεκατομμύρια δολάρια από αυτά αντιπροσωπεύουν τον δανεισμό δολαρίων ΗΠΑ στην αγορά ανταλλαγής συναλλάγματος.

Ωστόσο όπως αναφέρει η Credit Suisse, δεν παρουσιάζονται οι ανταλλαγές συναλλάγματος και αναφέρουν μόνο περίπου 100 δισεκατομμύρια δολάρια σε ανοίγματα σε δολάρια ΗΠΑ.

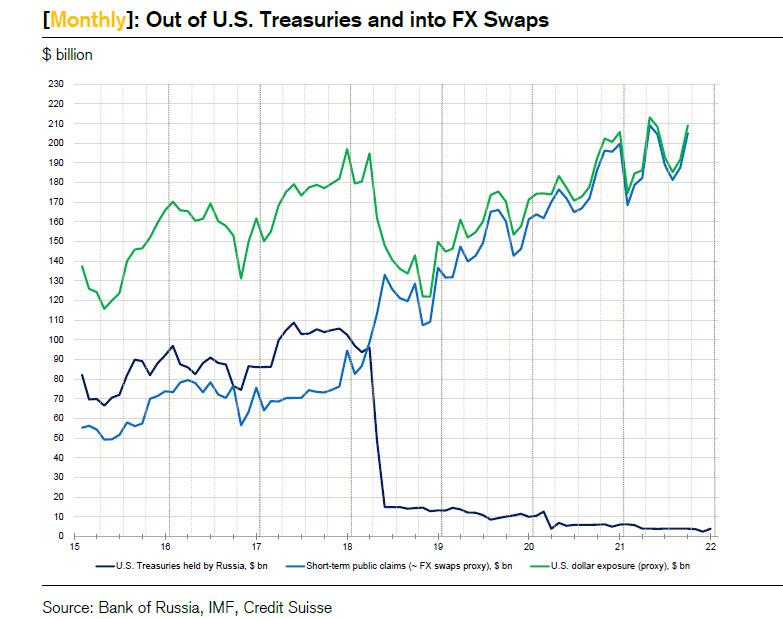

Σύμφωνα με την πιο πρόσφατη έκθεση της Τράπεζας της Ρωσίας για Διαχείριση Συναλλάγματος και Χρυσού Περιουσιακών Στοιχείων, τα περιουσιακά στοιχεία σε δολάρια ΗΠΑ αποτελούσαν περίπου το 20% των ρωσικών αποθεμάτων συναλλάγματος εκτός χρυσού στα τέλη Ιουνίου 2021, το οποίο είναι πολύ χαμηλότερο από 50% στα τέλη Μαρτίου 2018.

Ως υπενθύμιση, τον Απρίλιο του 2018, η Ρωσία πούλησε όλους τους τίτλους του Δημοσίου της σε μετρητά –τόσο της κεντρικής τράπεζας όσο και του ιδιωτικού τομέα– αλλά όπως σημειώνει ο Zoltan, υπάρχουν ενδεικτικά σημάδια στα δεδομένα ότι τα έσοδα από αυτές τις πωλήσεις πήγαν στην αγορά συναλλάγματος FX swap αγορά.

Δηλαδή τα αποθέματα συναλλάγματος εξακολουθούν να είναι σε δολάρια ΗΠΑ, είναι σε offshore στην αγορά του ευρώ – δολαρίου.

Επιπτώσεις από τις κυρώσεις στην αγορά

Εάν τα ρωσικά βραχυπρόθεσμα μέσα χρηματαγοράς είναι περίπου το 30% του συνολικού ρευστοποιημένου πλούτου ύψους 1 τρισεκατομμυρίου δολαρίων, η Credit Suisse προειδοποιεί στη συνέχεια ότι 300 δισεκατομμύρια δολάρια που χρησιμοποιούνται στις χρηματαγορές είναι πολλά.

Τα 300 δισεκατομμύρια δολάρια είναι αρκετά για να ωθήσουν τα spreads στις αγορές».

Τι συμβαίνει εάν τα κεφάλαια παγώσουν μέσω κυρώσεων – ένα γεγονός που όπως αναφέρει η Credit Suisse «θα μετατρέψει έναν παράγοντα πλεονάσματος σε παράγοντα ελλείμματος, ο οποίος με τη σειρά του θα οδηγούσε σε αδυναμία πληρωμών».

Ας αναλογιστούμε την ιδέα «αν χρωστάς στην τράπεζα 1 εκατομμύριο δολάρια, αυτό είναι το πρόβλημά σου, αλλά αν χρωστάς στην τράπεζα 1 δισεκατομμύριο δολάρια, αυτό είναι το πρόβλημα της τράπεζας».

Κλιμάκωση και απάντηση της κεντρικής τράπεζας

«Εάν τα πράγματα κλιμακωθούν, είναι δύσκολο να μην δούμε άμεσο αντίκτυπο σχετικά με τις ανταλλαγές συναλλάγματος και την επίδραση στο Libor σε δολάρια ΗΠΑ, δεδομένων των τεράστιων χρηματοοικονομικών πλεονασμάτων της Ρωσίας και του πού βρίσκονται τα πλεονάσματα».

Τα προβλήματα της Λίμαν ήταν τόσο ευρέως κατανοητά που το σύστημα είχε αρκετό χρόνο για να αντισταθμιστεί έτσι ώστε η πραγματική

χρεοκοπία να είναι διαχειρίσιμη».

Αυτό δεν συνέβη «δεν εξελλιχθηκε έτσι» προσθέτοντας ότι «αν μια τράπεζα κλείσει ισολογισμό 200 δισ. δολαρίων την Παρασκευή και δεν ανοίξει τη Δευτέρα, τα 200 δισ. δολάρια δεν αντισταθμίστηκαν εξ ορισμού.

Το ίδιο ισχύει και με τις εξαιρέσεις από το SWIFT.

Σύμφωνα με τον Pozsar, οι εξαιρέσεις από το SWIFT «θα οδηγήσουν σε στάση πληρωμών και τεράστιες υπεραναλήψεις παρόμοιες με τις χαμένες πληρωμές και τις γιγαντιαίες υπεραναλήψεις που είδαμε τον Μάρτιο του 2020».

Υπενθυμίζουμε ότι τότε ο Zoltan ήταν ίσως ο πρώτος που προειδοποίησε – δυνατά – ότι «οι αλυσίδες εφοδιασμού είναι αλυσίδες πληρωμών αντίστροφα» και ότι τα lockdown θα οδηγούσαν σε χαμένες πληρωμές παντού.

Σήμερα, όλες οι παγκόσμιες πληρωμές περνούν μέσω SWIFT (συμπεριλαμβανομένων των πληρωμών για εμπορεύματα) και για τον λόγο αυτό η Credit Suisse σημειώνει ότι «οι εξαιρέσεις από το SWIFT θα οδηγήσουν σε στάση πληρωμών».

Η αδυναμία λήψης μπορεί να σημαίνει απροθυμία αποστολής. Εμπορεύματα Εκτός από τις ροές, θα μπορούσε κανείς να υποθέσει ότι οι κεντρικές τράπεζες θα επανενεργοποιούσαν τις ημερήσιες συναλλαγές γραμμής ανταλλαγής τώρα που έγινε επίκληση της επιλογής SWIFT.

Επιπλέον, η κεντρική τράπεζα της Ρωσίας φαίνεται να έχει προβλέψει τουλάχιστον ένα μέρος της τρέχουσας κλιμάκωσης, «η Τράπεζα της Ρωσίας (BoR) δεν έχει γραμμές για repo, ούτε γραμμές ανταλλαγής δολαρίων με τη Fed, και εάν τα περιουσιακά της στοιχεία παγώσουν, δεν μπορεί να συγκεντρώσει δολάρια για να εξασφαλίσει τις εγχώριες τράπεζές της».

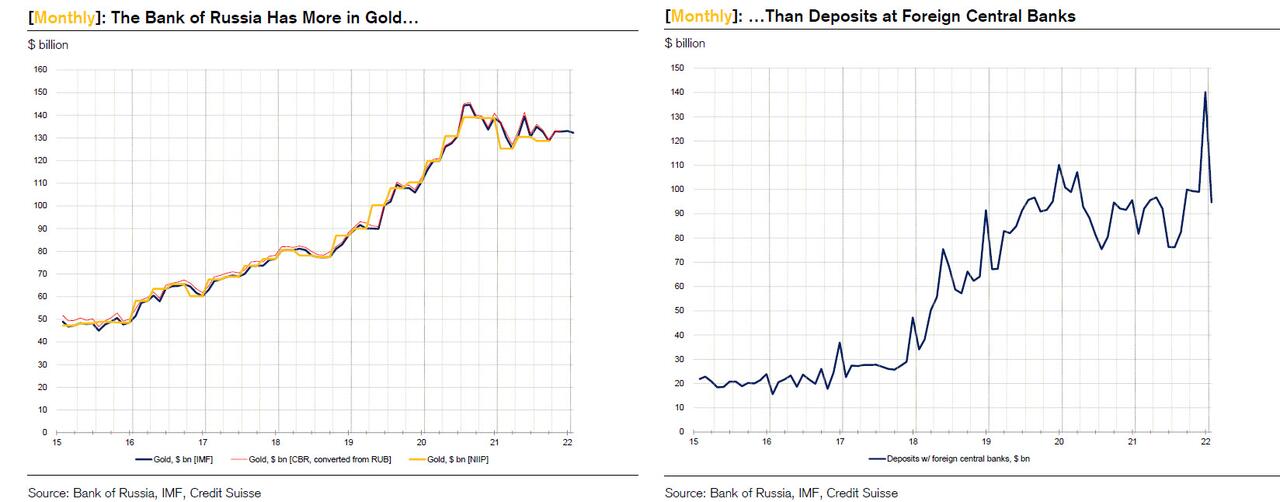

Έχει, ωστόσο, γραμμές ανταλλαγής με τρίτους… και έχει επίσης πολύ χρυσό.

Το καλύτερο παράδειγμα φυσικά είναι ο Χρυσός, που είναι χρήματα ενός κράτους κάτω από το στρώμα, η Τράπεζα της Ρωσίας έχει περισσότερο χρυησό από καταθέσεις σε ξένες κεντρικές τράπεζες!”

Το ασήμι, ή μάλλον η χρυσή επένδυση για τη Ρωσία, είναι ότι ο χρυσός μπορεί να δεσμευτεί με πράξεις repo για να καλύψει τις ανάγκες κάποιου σε δολάρια (κάτι που έχουν κάνει και η Βενεζουέλα και η Τουρκία) με μια πρόθυμη, πλούσια σε εξασφαλίσεις κεντρική τράπεζα που έχει αρκετά ομόλογα για repo (όπως η Κίνα), ή ίσως ακόμη και η BIS (η οποία οφείλει την προέλευσή της στις πληρωμές αποζημίωσης) και μπορεί κανείς να συσσωρεύσει εκ νέου πλεονάσματα σε δολάρια μέσω συνεχιζόμενων εξαγωγών εμπορευμάτων μακριά από χρηματοπιστωτικά κέντρα στη Δύση με τη δημιουργία χρηματοπιστωτικών κέντρων στην Ανατολή.

Πράγματι, όπως το θέτει ο Pozsar, «οι επιλογές φαίνονται απεριόριστες», εφόσον υπάρχει ένας πρόθυμος αντισυμβαλλόμενος να συναλλάσσεται με τη Ρωσία:

δολάρια ΗΠΑ από ομόλογα μέσω repos.

δολάρια ΗΠΑ από το τοπικό νόμισμα μέσω ανταλλαγών συναλλάγματος.

δολάρια ΗΠΑ από χρυσό μέσω ό,τι κι αν καταλήξουμε να ονομάζουμε έτσι…

Η περίπτωση της Λίμαν

Δεν υπάρχει διαφορά μεταξύ της Λίμαν που δεν μπορεί να αποπληρώσει χρήματα επειδή οι εκκαθαριστές συναλλαγών στα repo και οι τράπεζες που δεν μπορούν να λάβουν και να πραγματοποιήσουν πληρωμές επειδή είναι εκτός SWIFT.

Η αδυναμία των τραπεζών να πραγματοποιήσουν πληρωμές λόγω του αποκλεισμού τους από το SWIFT είναι η ίδια με την αδυναμία της Λίμαν να πραγματοποιήσει πληρωμές λόγω της απροθυμίας της τράπεζας που εκκαθαρίζει τις συναλλαγές να στείλει πληρωμές για λογαριασμό της.

Φαίνεται ότι ο πόλεμος της Ουκρανίας μεταφράστηκε σε μια ακόμη κρίση που ενισχύει τον ισολογισμό της Fed, όπως ακριβώς και ο Covid, και «έτσι ο ισολογισμός της Fed μπορεί να επεκταθεί ξανά πριν συρρικνωθεί μέσω της ποσοτικής σύσφιξης – και όχι μόνο λόγω των γραμμών ανταλλαγής.