Την πορεία της αγοράς ομολόγων της Ευρωζώνης προσπαθεί να διαγνώσει η Morningstar, μετά και την πρώτη μείωση των επιτοκίων από την Ευρωπαϊκή Κεντρική Τράπεζα κατά 0,25 ποσοστιαίες μονάδες στη συνεδρίασή της στις 6 Ιουνίου. Οι αποδόσεις των ομολόγων της Ευρωζώνης αυξήθηκαν μέτρια μετά τη μείωση των επιτοκίων, καθώς οι αγορές προσαρμόστηκαν στην αβέβαιη μελλοντική πορεία της νομισματικής πολιτικής.

Οι διαχειριστές σταθερού εισοδήματος της Morningstar εξηγούν πού πρέπει να εστιάσουν οι επενδυτές τα χαρτοφυλάκιά τους τώρα μετά την πρώτη μείωση των επιτοκίων σε πέντε χρόνια.

Εκτιμούν σε γενικές γραμμές ότι αυτό θα ήταν ευνοϊκό για τα μεσοπρόθεσμα ομόλογα και τα χρέη των ευρωπαϊκών κρατών με τη χαμηλότερη βαθμολογία, όπως είναι για παράδειγμα η Ελλάδα, η οποία έχει τη χαμηλότερη επενδυτική βαθμίδα.

Η εικόνα της αγοράς ομολόγων

«Μετά την ανακοίνωση της ΕΚΤ, παρατηρήσαμε μια ελαφρά άνοδο στις αποδόσεις των ομολόγων σε όλη την καμπύλη λήξης», παρατηρεί ο Giacomo Calef, επικεφαλής ανάλυσης για την Ιταλία στην NS Partners.

«Αυτό δείχνει ότι, παρά την εμπιστοσύνη της Christine Lagarde ότι ο πληθωρισμός θα μειωθεί, η διαδικασία ομαλοποίησης της νομισματικής πολιτικής μπορεί να είναι μεγαλύτερη από το αναμενόμενο».

Αμέσως μετά την ανακοίνωση της μείωσης των επιτοκίων, η απόδοση του 10ετούς ιταλικού ομολόγου (BTP) ανήλθε στο 3,87% από 3,83% και του γερμανικού με την ίδια διάρκεια αυξήθηκε στο 2,56% από 2,53%.

Πού να εστιάσουν οι επενδυτές ομολόγων

Γενικά, όταν τα επιτόκια πέφτουν, οι αποδόσεις των κρατικών ομολόγων τείνουν να μειώνονται και η τιμή των εκκρεμών ομολόγων αυξάνεται. Ωστόσο, η αντίδραση της αγοράς ήταν σχετικά ήπια σε σχέση με την πρώτη μείωση από το 2019.

Η εστίαση ήταν περισσότερο στην ανοδική αναθεώρηση των εκτιμήσεων για τον πληθωρισμό, η οποία θα μπορούσε να κάνει την κεντρική τράπεζα πιο προσεκτική στη μείωση των επιτοκίων για το υπόλοιπο του 2024.

«Η μείωση εξισορροπείται από τις συνιστώσες όπως η ανοδική αναθεώρηση των εκτιμήσεων για την ανάπτυξη και τον πληθωρισμό (οι οποίες θα χρειαστούν επομένως περισσότερο χρόνο για να επιστρέψουν στον στόχο), καθώς και στην απουσία οποιασδήποτε αναφοράς για την έναρξη μιας πιο συνεχούς πορείας μείωσης του κόστους των κεφαλαίων», σχολιάζει ο Alberto Biscaro, διαχειριστής χαρτοφυλακίου στην Quaestio SGR.

Ποιοι τίτλοι «πληρώνουν» λιγότερο

Οι επενδυτές πρέπει να εξετάσουν δύο παράγοντες, λένε οι ειδικοί. Το πρώτο είναι η ρευστότητα, επειδή τα έσοδα από λογαριασμούς καταθέσεων και άλλα μέσα χρηματαγοράς πρόκειται να μειωθούν ως αποτέλεσμα της πτώσης των επιτοκίων. Ορισμένοι μάλιστα προτείνουν τη μείωση της ρευστότητας στο χαρτοφυλάκιο, καθώς η διατήρηση ρευστών περιουσιακών στοιχείων έχει γίνει λιγότερο ελκυστική.

«Με τον κύκλο μείωσης των επιτοκίων στην ευρωζώνη σε εξέλιξη, βασική προτεραιότητα για τους επενδυτές είναι να διαχειριστούν τις ανάγκες τους σε ρευστότητα. Οι τρέχουσες αποδόσεις σε μετρητά, αν και ελκυστικές, δεν θα υπάρχουν για πολύ ακόμη», εκτιμά ο Dean Turner, επικεφαλής οικονομολόγος της ευρωζώνης και Βρετανός οικονομολόγος της UBS Global Wealth Management.

«Είμαστε υπέρ της μείωσης των διαθεσίμων σε μετρητά και επενδύσεων που μοιάζουν με μετρητά προς όφελος εκείνων που μπορούν να προσφέρουν πιο ανθεκτικές αποδόσεις, όπως ένα χαρτοφυλάκιο ποιοτικών ομολόγων».

Αντεστραμμένη καμπύλη απόδοσης, αλλά χωρίς ύφεση

Ο άλλος παράγοντας που πρέπει να ληφθεί υπόψη είναι η ανεστραμμένη καμπύλη αποδόσεων στην ευρωζώνη, με τα 10ετή κρατικά ομόλογα να προσφέρουν χαμηλότερες αποδόσεις από τα διετή.

Η ανεστραμμένη καμπύλη απόδοσης θεωρείται συχνά ως δείκτης ύφεσης, αλλά τώρα στέλνει διαφορετικά σήματα.

Για τον Andrea Conti, επικεφαλής της μακροοικονομικής έρευνας στην Eurizon, η ανεστραμμένη καμπύλη «αντανακλά την προσωρινότητα του τρέχοντος επιπέδου των βραχυπρόθεσμων επιτοκίων και μειώνει τη μελλοντική τους κάθοδο». Εκτιμά μάλιστα ότι οι επενδυτές ομολόγων θα πρέπει να αναμένουν αστάθεια.

“Τα μακροπρόθεσμα επιτόκια είναι σε επίπεδα συμβατά με την τρέχουσα φάση του οικονομικού κύκλου. Ωστόσο, εάν τα μελλοντικά στοιχεία για τον πληθωρισμό επιβεβαιώσουν την άνοδο που παρατηρήθηκε τον Μάιο, οι αγορές ομολόγων θα μπορούσαν να παρουσιάσουν αστάθεια.”

Πού επενδύουν τώρα οι διαχειριστές ομολόγων

Οι διαχειριστές ομολόγων κοιτάζουν ήδη πέρα από τη μείωση των επιτοκίων της 6ης Ιουνίου και οι θέσεις ποικίλλουν. Ορισμένα σχόλια μετά τη συνεδρίαση της ΕΚΤ έδειξαν προτίμηση για μεσαίες και βραχυπρόθεσμες λήξεις και περιφερειακό χρέος, όπως τα ιταλικά κρατικά ομόλογα, αλλά υπάρχουν και διαχειριστές χαρτοφυλακίου που έχουν μια πιο σφαιρική άποψη για το σταθερό εισόδημα.

Ο Mauro Valle, επικεφαλής σταθερού εισοδήματος στη Generali AM προτιμά το χρέος των περιφερειακών χωρών. «Συνεχίζουμε να έχουμε θετική άποψη για τα γερμανικά ομόλογα στην περιοχή του 2,5% και διατηρούμε τη μακροχρόνια έκθεσή μας. Είμαστε θετικοί στις βραχείες και μεσαίες διάρκειες της καμπύλης αποδόσεων του ευρώ, καθώς η αντιστροφή της καμπύλης αποδόσεων είναι αρκετά σημαντική και δεν βλέπουμε προϋποθέσεις για περαιτέρω αναστροφή στο εγγύς μέλλον.

«Συνεχίζουμε να είμαστε θετικοί στις περιφερειακές χώρες, καθώς η αναζήτηση αποδόσεων θα συνεχίσει να αποτελεί κινητήρια δύναμη για τις προτιμήσεις των επενδυτών, λαμβάνοντας υπόψη ότι στο μέλλον οι ισοτιμίες του ευρώ θα μπορούσαν να είναι χαμηλότερες», λέει ο Valle.

Ο Francesco Castelli, επικεφαλής σταθερού εισοδήματος στη Banor, υποστηρίζει ότι «η Lagarde δεν ήταν πολύ χρήσιμη για τους επενδυτές στο σταθερό εισόδημα: ωστόσο, επιβεβαίωσε την κατεύθυνση του ταξιδιού, η οποία θέλει τα επιτόκια σταδιακά να πέφτουν.

«Σε αυτό το πλαίσιο, βλέπουμε τη διάρκεια του ομολόγου όχι ως κίνδυνο αλλά ως ευκαιρία. Για έναν επενδυτή με μεσοπρόθεσμο ορίζοντα, η διατήρηση διάρκειας μεταξύ τριών και πέντε ετών καθιστά δυνατό τον καθορισμό ελκυστικών αποδόσεων σήμερα που είναι υψηλότερες από το επιτόκιο του πληθωρισμού (ενδεικτικά 3% για κρατικά χαρτοφυλάκια, 4% για εταιρική επενδυτική βαθμίδα)».

Ώρα να δούμε τα μεσοπρόθεσμα ομόλογα; Ή την υψηλή απόδοση;

Ο Patrick Barbe, επικεφαλής του ευρωπαϊκού σταθερού εισοδήματος στη Neuberger Berman, βλέπει την πιθανή επίδραση τριών μειώσεων επιτοκίων φέτος. «Αυτό θα ήταν ευνοϊκό για τα μεσοπρόθεσμα ομόλογα και τα χρέη των ευρωπαϊκών κρατών με τη χαμηλότερη βαθμολογία».

Σε σημείωμα μετά τη συνεδρίαση της ΕΚΤ, η Ann-Katrin Petersen, επικεφαλής επενδυτικής στρατηγικής για τη Γερμανία, την Αυστρία, την Ελβετία και την Ανατολική Ευρώπη στην BlackRock, προτρέπει τους επενδυτές να έχουν στο μυαλό τους τη μεγάλη εικόνα.

“Τα επιτόκια πιθανότατα θα παραμείνουν διαρθρωτικά υψηλότερα από ό,τι πριν από την πανδημία, υποστηρίζοντας την ελκυστικότητα του σταθερού εισοδήματος. Είμαστε τακτικά ουδέτεροι για τα κρατικά ομόλογα της ευρωζώνης καθώς η πορεία πολιτικής παραμένει αβέβαιη. Σε σχέση με αυτές τις ΗΠΑ βλέπουμε υποστήριξη για τα ευρωπαϊκά ομόλογα λόγω μικρότερων δημοσιονομικών ελλειμμάτων.”

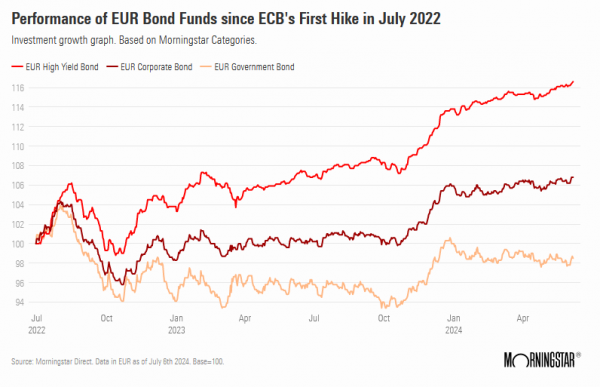

Ο Gabriele Foà, διαχειριστής χαρτοφυλακίου στην Algebris Investments, σε σημείωμα με ημερομηνία 6 Ιουνίου, βλέπει μεγαλύτερη αξία σε ομόλογα υψηλότερης απόδοσης. «Οι μειώσεις επιτοκίων δεν είναι μια διατριβή επένδυσης σταθερού εισοδήματος από μόνη της. Βλέπουμε μεγαλύτερη αξία στη συνιστώσα υψηλής απόδοσης της παγκόσμιας πίστωσης, η οποία εξαρτάται λιγότερο από τα επιτόκια και περισσότερο από την ανάπτυξη. Το επίπεδο των πιστωτικών περιθωρίων είναι περιορισμένο σε σύγκριση με τον ιστορικό μέσο όρο, αλλά δεν υπάρχει έλλειψη ευκαιριών σε επιλεγμένους τομείς.

«Στην Ευρώπη, βλέπουμε αξία σε ομόλογα χαμηλότερης διαβάθμισης και σε αμυντικούς τομείς όπως οι τηλεπικοινωνίες και οι επιχειρήσεις κοινής ωφέλειας, ειδικά από την πλευρά των κατώτερων αξιολογήσεων».

Διαβάστε ακόμη

- Καιρός σήμερα: Ασφυκτικό «κοκτέιλ» ζέστης και σκόνης – Πού θα δούμε 43άρια

- Χάλι Μπέρι: Βίντεο με τη στυλίστρια της που προσπαθεί να τη βοηθήσει να ξεντυθεί

- Coldplay: Viral βίντεο στο TikTok δείχνει πώς φαινόταν η συναυλία τους μέσα από αεροπλάνο

- Μαριάννα Κιμούλη: Ποια είναι η ταλαντούχα «Ψυχοκόρη», πώς είναι η σχέση με τον πατέρα της