Η Wall Street αποχαιρετά (επιτέλους) το χειρότερο εξάμηνο των τελευταίων 52 χρόνων. Ωστόσο τα χειρότερα έπονται, λένε τώρα οι πάλαι ποτέ “δε βλέπουμε κρίση στον ορίζοντα” αναλυτές των μεγάλων επενδυτικών τραπεζών…

(από την εφημερίδα Axianews 09/06/22)

Όταν, ήδη από τα τέλη του 2019 και πριν την πανδημία, εκτιμήσαμε μέσα από αυτήν τη στήλη, πως μέσα στα επόμενα δύο χρόνια η παγκόσμια οικονομία θα βιώνε ένα πρωτόγνωρο πληθωριστικό σοκ που θα γινόταν η αφορμή για το σπάσιμο της μεγαλύτερης χρηματιστηριακής φούσκας όλων των εποχών, οι περισσότεροι συνέχισαν να κάνουν πως… κοιμούνται, ενώ άλλοι, μέσα στην άγνοια και τα θλιβερά συμφέροντά τους, θα μας χαρακτήριζαν Κασσάνδρες.

Τελικά μία προς μία και με μαθηματική ακρίβεια οι «προφητείες» βγαίνουν αληθινές, με τους περισσότερους τώρα να τρέχουν σαν ακέφαλα κοτόπουλα. Τι γίνεται όμως με εκείνους τους… αναλυταράδες -και δεν αναφέρομαι τόσο στα γνωστά εγχώρια και διεθνή παπαγαλάκια, όσο κυρίως τους κορυφαίους «ειδικούς» των τραπεζικών Big 4, κολοσσών όπως Deutsche Bank, JP Morgan κλπ- οι οποίοι τότε απέκλειαν κατηγορηματικά την πιθανότητα κραχ ή ύφεσης στον ορίζοντα, και τώρα κοντράρονται ποιος δήθεν θα «πέσει» πιο κοντά στην πρόβλεψη για τον πάτο της αγοράς…

Αυτοί λοιπόν που τότε μας καθησύχαζαν, τώρα έχουν αναλάβει αντίθετο ρόλο και έχουν εισέλθει σε «panic mode». Βέβαια αυτό από μόνο του θα ήταν ίσως αρκετό για να προβληματίσει εμάς τους εκ φύσεως καχύποπτους και αντιδραστικούς, πως δηλαδή ίσως τώρα που αυτοί φωνάζουν λύκο να μην έχει πλέον νόημα να στηθείς να τον περιμένεις. Διότι πολύ απλά ο λύκος έχει ήδη έρθει κι έφαγε. Τώρα το έξυπνο χρήμα έχει ήδη μπει σε διαδικασία ανασυγκρότησης και επανατοποθετήσεων. Όχι με τα μπούνια, διότι η αγορά μάλλον πράγματι δεν έχει πιάσει πάτο ακόμη, ωστόσο σύντομα η μελλοντική ανάκαμψη θα αρχίσει να προεξοφλείται ως non-event από τις αγορές που φυσικά δε θα κάτσουν να βαλτώσουν παρέα με την πραγματική οικονομία και τον λαουτσίκο που θα υποφέρει για ολόκληρη ίσως αυτή τη δεκαετία (των κολοσσιαίων αλλαγών).

Τι μας λένε λοιπόν τώρα οι αναλυτές των μεγάλων τραπεζών; Αρχικά, ότι η Wall Street μόλις συμπλήρωσε το χειρότερο εξάμηνο των τελευταίων 52 χρόνων ιστορίας της. Αυτό είναι γεγονός, και παραδόξως είναι τα… καλά νέα, κι αυτό γιατί τα χειρότερα έρχονται, όπως εκτιμούν οι αναλυτές.

Τα καλά νέα – η μπόρα πέρασε. Τα κακά; Έρχεται χειρότερη!

Ειδικότερα, ο S&P 500 έκλεισε το χειρότερο εξάμηνο από το 1970, ενώ σοβαρά αρνητικές ήταν και οι επιδόσεις του πανευρωπαϊκού Stoxx 600 (-16,6% στο εξάμηνο) και του MSCI World (-18%).

Μια σειρά από άλλες κατηγορίες περιουσιακών στοιχείων παρουσίασαν επίσης σημαντικές απώλειες, συμπεριλαμβανομένων των ομολόγων. Το παραδοσιακό «ασφαλές καταφύγιο» του δολαρίου ΗΠΑ και ορισμένα εμπορεύματα, όπως το πετρέλαιο, ήταν από τις λίγες εξαιρέσεις σε ένα κατά τα άλλα άσχημο εξάμηνο.

Ο Jim Reid, επικεφαλής της παγκόσμιας βασικής πιστωτικής στρατηγικής της Deutsche Bank, δήλωσε ότι για τους επενδυτές, «τα καλά νέα είναι ότι το πρώτο εξάμηνο έχει τελειώσει, τα κακά νέα είναι ότι οι προοπτικές για το δεύτερο τρίμηνο δεν φαίνονται καλές».

Οι μακροοικονομικές προοπτικές παραμένουν μοναδικά αβέβαιες καθώς ο πόλεμος στην Ουκρανία και οι πληθωριστικές πιέσεις επιμένουν, ωθώντας τις κεντρικές τράπεζες να ξεκινήσουν επιθετικά τη νομισματική σύσφιξη, τροφοδοτώντας τους φόβους για παγκόσμια οικονομική επιβράδυνση.

Στην ενδιάμεση έκθεση προοπτικών, η HSBC Asset Management ενημέρωσε τους επενδυτές ότι το «οικονομικό καθεστώς φαίνεται να μεταβάλλεται» καθώς επιμένουν οι αρνητικές κρίσεις της προσφοράς, η παγκοσμιοποίηση επιβραδύνεται και οι τιμές των εμπορευμάτων παραμένουν «υψηλές».

Και όλα αυτά ενώ οι κυβερνήσεις προσπαθούν να διαχειριστούν τους «μεταβατικούς κινδύνους» των αλλαγών στην κλιματική πολιτική.

Ο Global Chief Strategist της HSBC, Joe Little, χαρακτήρισε το τέλος μιας εποχής αυτής που οι οικονομολόγοι ονόμασαν «κοσμική στασιμότητα», που χαρακτηρίζεται από ιστορικά χαμηλό πληθωρισμό και επιτόκια.

Πλέον, προέβλεψε πιο επίμονο υψηλό πληθωρισμό, υψηλότερα επιτόκια και πιο ασταθείς οικονομικούς κύκλους.

«Πολλοί από τους ακραίους ανέμους για τις επενδυτικές αγορές γίνονται τώρα αντίθετοι.

Αυτό δείχνει μια φάση συνεχιζόμενης αναταραχής στην αγορά.

Οι επενδυτές θα πρέπει να είναι ρεαλιστές σχετικά με τις προσδοκίες απόδοσης και θα πρέπει να σκεφτούν περισσότερο τη διαφοροποίηση και την ανθεκτικότητα του χαρτοφυλακίου», δήλωσε ο Little.

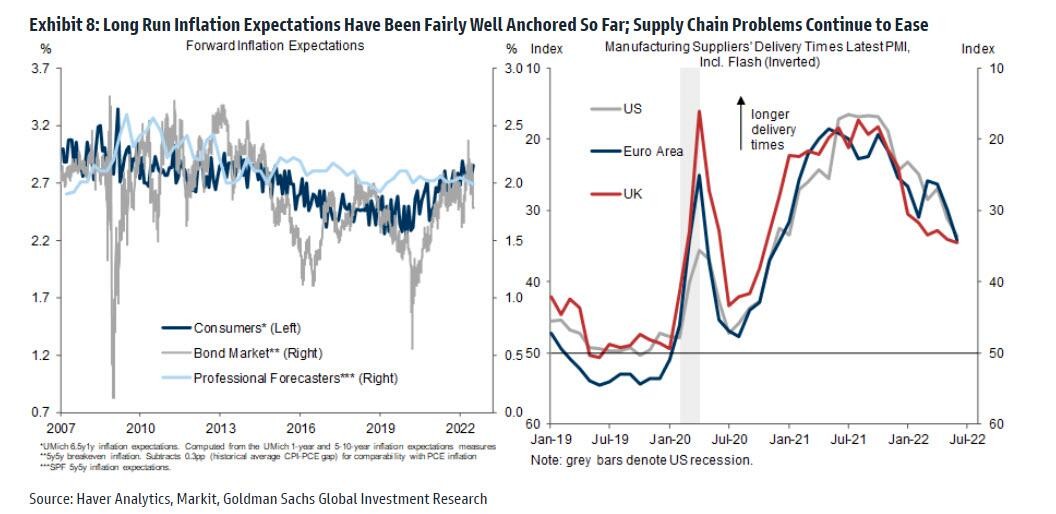

Τα αναδυόμενα διαρθρωτικά θέματα της αποπαγκοσμιοποίησης, της κλιματικής πολιτικής και του υπερκύκλου των εμπορευμάτων θα οδηγήσουν σε πιο επίμονο πληθωρισμό στις μεγάλες οικονομίες.

Αν και η HSBC αναμένει ότι ο πληθωρισμός θα μειωθεί σταδιακά από τα τρέχοντα υψηλά πολλών δεκαετιών σε πολλές οικονομίες, ο Little είπε ότι ο «νέος κανόνας» είναι πιθανό να είναι πιο απότομες αυξήσεις τιμών μεσοπρόθεσμα, οδηγώντας σε μια φάση υψηλότερων επιτοκίων.

Για την πλοήγηση σε αυτή τη νέα εποχή, ο Little πρότεινε στους επενδυτές να αναζητήσουν μεγαλύτερη γεωγραφική διαφοροποίηση, επισημαίνοντας τις ασιατικές κατηγορίες περιουσιακών στοιχείων και τις πιστωτικές αγορές ως «ελκυστικούς παράγοντες ενίσχυσης του εισοδήματος».

«Τα πραγματικά περιουσιακά στοιχεία και άλλοι «νέοι διαφοροποιητές» μπορούν να μας βοηθήσουν να αναπτύξουμε ανθεκτικότητα στα χαρτοφυλάκια.

Ο Dave Pierce, διευθυντής της Strategic Initiatives ανέφερε ότι οι μακροοικονομικές δυνάμεις που παίζουν σήμαιναν ότι οι αγορές εξακολουθούσαν να «οδηγούνται προς τη λάθος κατεύθυνση».

Τόνισε ότι ο πληθωρισμός δεν έχει κορυφωθεί ακόμη και δεν υπάρχει εμφανής καταλύτης για να επιστρέψουν οι τιμές του πετρελαίου χαμηλότερα.

Πρόσθεσε ότι εάν δεν υπάρξει λύση για τον πόλεμο στην Ουκρανία ή οι εταιρείες πετρελαίου είναι σε θέση να αυξήσουν την παραγωγή – κάτι που μπορεί να διαρκέσει τουλάχιστον έξι μήνες – οι πιέσεις στις τιμές που οδήγησαν τις κεντρικές τράπεζες σε δραστικά μέτρα δεν θα δείξουν σημάδια υποχώρησης.

Οι αποτιμήσεις των μετοχών έχουν μειωθεί αισθητά από τις κορυφές τους στα τέλη του 2021 και ο Pierce αναγνώρισε ότι είναι «πιο δελεαστικές» από ό,τι πριν από λίγους μήνες, αλλά εξακολουθεί να καθυστερεί να εισέλθει ξανά σε θέσεις στην αγορά μετοχών.

«Δεν βάζω όλα τα αυγά μου πίσω στις αγορές αυτή τη στιγμή, γιατί πιστεύω ότι έχουμε δρόμο ακόμα.

Νομίζω ότι θα υπάρξουν κάποιες πρόσθετες ανατροπές που θα έχουμε στην αγορά και νομίζω ότι αυτό είναι μάλλον απαραίτητο», είπε.

«Όταν έχεις τα επιτόκια να κάνουν αυτό που είναι, είναι πραγματικά δύσκολο να διατηρήσεις τα πράγματα σταθερά και να λειτουργήσουν και να πας προς μία κατεύθυνση».

Ο Pierce πρόσθεσε ότι η διόρθωση που παρατηρήθηκε τους τελευταίους μήνες δεν ήταν έκπληξη δεδομένου των «χρόνων αφθονίας» που απολάμβαναν οι αγορές κατά την ανάκαμψη από την αρχική συντριβή του Covid-19 σε υψηλά ρεκόρ στα τέλη του περασμένου έτους.

Αν και το επενδυτικό τοπίο φαίνεται κάπως επικίνδυνο, ο Little της HSBC πρότεινε ότι υπάρχει περιθώριο για καλύτερες επιδόσεις αργότερα το 2022, εάν ο πληθωρισμός μειωθεί και οι κεντρικές τράπεζες είναι σε θέση να υιοθετήσουν μια πιο «ισορροπημένη» στάση.

Οι υπεύθυνοι στρατηγικής διαχείρισης περιουσιακών στοιχείων της τράπεζας πιστεύουν ότι τώρα βρισκόμαστε στην «αιχμή» του πληθωρισμού ή κοντά σε αυτή, αλλά τα δεδομένα δεν θα μειωθούν σημαντικά μέχρι τα τέλη του έτους.

Μια επιθετική μετατόπιση της νομισματικής πολιτικής που πυροδοτεί μια ύφεση παραμένει η μεγαλύτερη απειλή για αυτήν την προοπτική, ανέφερε ο Little, αλλά το ακριβές σενάριο ποικίλλει ανάλογα με τη γεωγραφία.

«Με την παγκόσμια οικονομία τώρα σε αρκετά αργό στάδιο του κύκλου, βλέπουμε μεγαλύτερη απόκλιση μεταξύ των περιφερειών.

Προς το παρόν, οι προοπτικές φαίνονται πιο επισφαλείς για την Ευρώπη και τμήματα των αναδυόμενων αγορών (EM)», είπε.

Υπό το πρίσμα των πρόσφατων κινήσεων της αγοράς, ο Little προσδιόρισε τις αποτιμήσεις των ομολόγων ως πιο ελκυστικές και είπε ότι εμφανίζονται επιλεκτικές ευκαιρίες εισοδήματος σε όλο το παγκόσμιο σταθερό εισόδημα, ιδιαίτερα στις πιστώσεις.

Για κραχ προειδοποιούν τώρα Goldman Sachs, Morgan Stanley

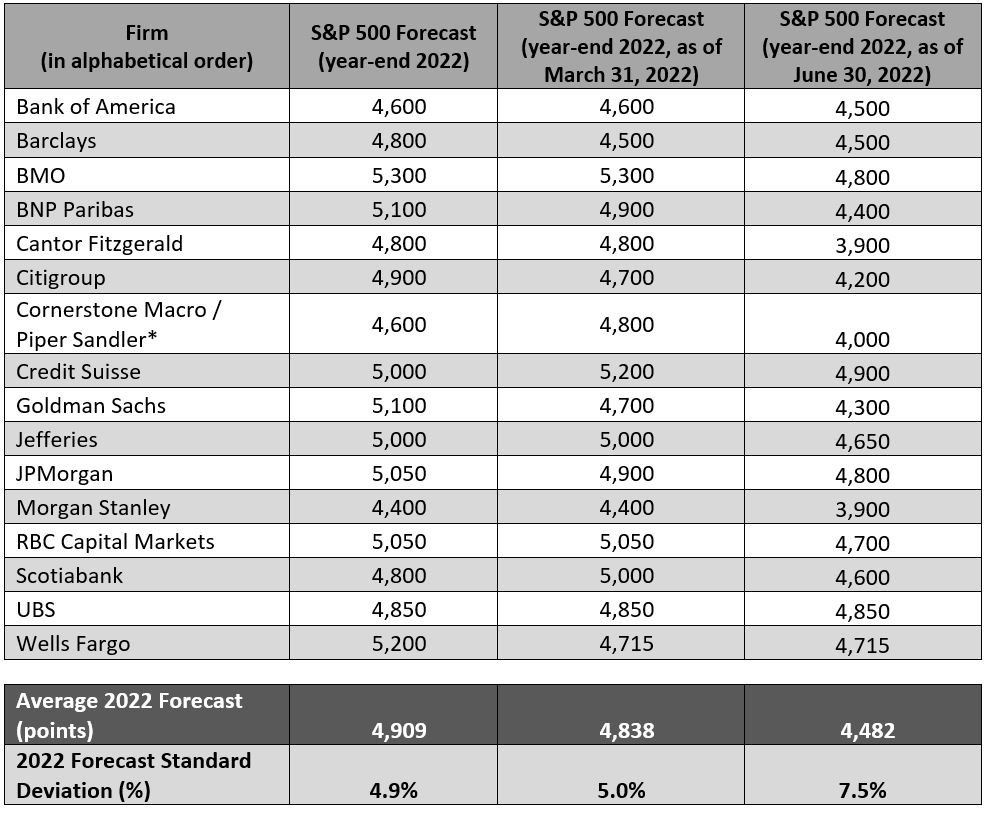

Μπορεί η Goldman Sachs να «αρνείται» να κάνει το σενάριο της ύφεσης βασικό, αλλά διατυπώνει εκτιμήσεις για τη βουτιά του S&P 500 στις 3.150 μονάδες.

Σύμφωνα με τον Chris Hussey της Goldman Sachs μερικά από αυτά που βλέπουμε σήμερα — οικονομική υπερθέρμανση και μεγάλες αυξήσεις στα επιτόκια — υποδηλώνουν ότι ο κόσμος θα μπορούσε να βρίσκεται στο χείλος μιας μάλλον σοβαρής ύφεσης».

Και δεδομένου ότι οι Δημοκρατικοί θα χάσουν το Κογκρέσο τον Νοέμβριο του 2022 και δεν θα υπάρξει νέα δημοσιονομική τόνωση μέχρι το 2025 το νωρίτερο, το μόνο που πρέπει να εστιάσουν οι επενδυτές είναι η νομισματική απάντηση, δηλαδή εάν η Fed υποχρεωθεί σε νέα μείωση των επιτοκίων, ή την επανέναρξη του QE.

Η Goldman εξετάζει τα βασικά στοιχεία σχετικά με τη συχνότητα και τη σοβαρότητα των υφέσεων αναλύοντας 77 υφέσεις σε προηγμένες οικονομίες από το 1961.

Οι 77 προηγούμενες υφέσεις – Συσχέτιση (ανάλυση Goldman Sachs)

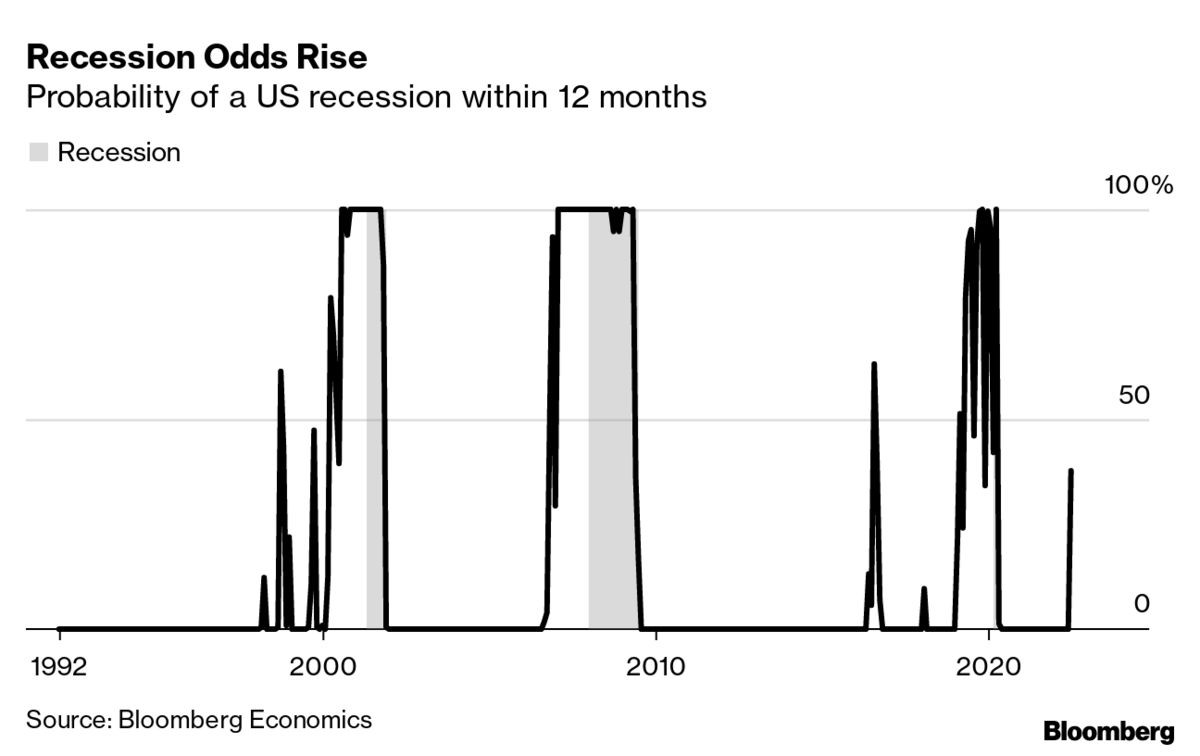

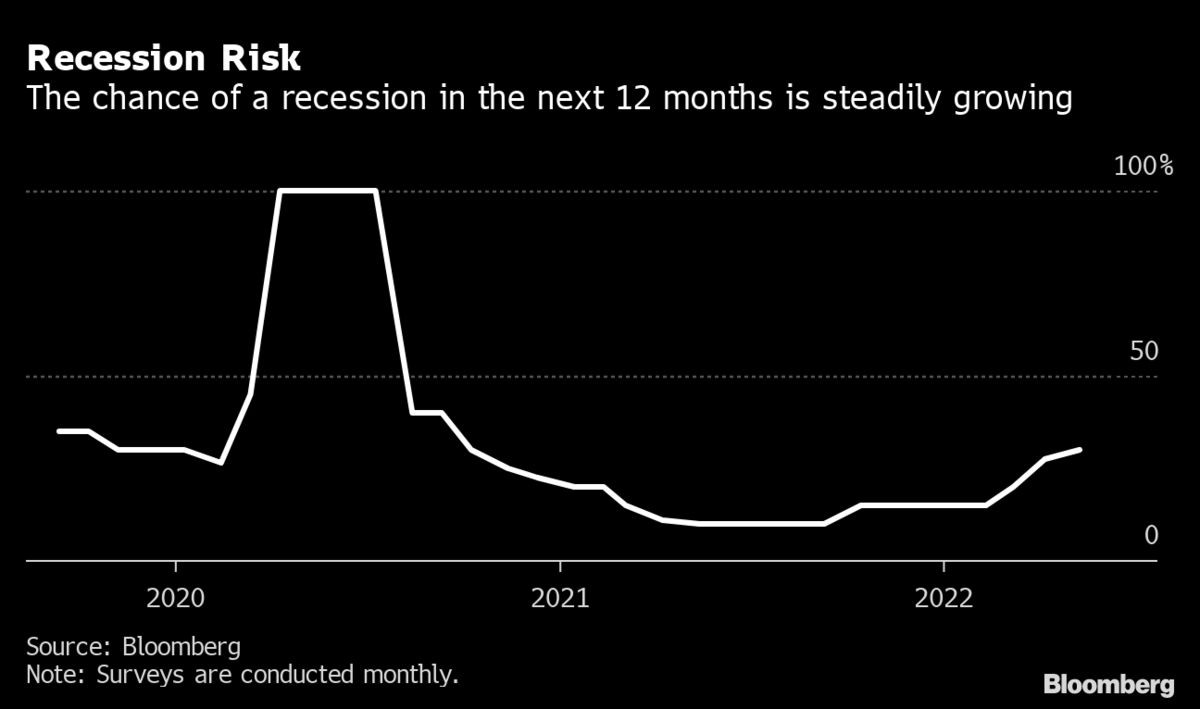

- Οι πιθανότητες να εισέλθει η οικονομία σε ύφεση το επόμενο έτος είναι 30% στις ΗΠΑ, 40% στη ζώνη του ευρώ και 45% στο Ηνωμένο Βασίλειο.

- Οι υποκειμενικές πιθανότητες ύφεσης είναι σημαντικά υψηλότερες από τη μέση ετήσια άνευ όρων πιθανότητα 15% των προηγμένων οικονομιών να εισέλθουν σε ύφεση από τη δεκαετία του 1960.

- Το ποσοστό ανεργίας έχει αυξηθεί κατά 2,7% στη μέση ύφεση μιας προηγμένης οικονομίας από τη δεκαετία του ’60, με μεγαλύτερες αυξήσεις τη δεκαετία του 1980.

- Η οικονομική υπερθέρμανση —υψηλή αύξηση του κόστους εργασίας ανά μονάδα προϊόντος και υψηλός δομικός πληθωρισμός— και οι μεγάλες σωρευτικές αυξήσεις του επιτοκίου πολιτικής συχνά προηγούνται σοβαρών υφέσεων.

- Αντίθετα, τα αυξημένα χρηματοοικονομικά πλεονάσματα του ιδιωτικού τομέα συχνά προοιωνίζουν λιγότερο σοβαρές ύφεση.

- Η αύξηση του κόστους εργασίας ανά μονάδα προϊόντος, ο βασικός πληθωρισμός και η αναμενόμενη συνολική αύξηση του επιτοκίου πολιτικής κυμαίνονται γενικά σε επίπεδα παρόμοια με την περίοδο της τυπικής ύφεσης μιας προηγμένης οικονομίας.

Οι υφέσεις στις ΗΠΑ έχουν γίνει λιγότερο συχνές μετά τη δημιουργία της Ομοσπονδιακής Τράπεζας των ΗΠΑ, τη σταθεροποίηση των προσδοκιών για τον πληθωρισμό και τη μείωση της σχετικής σημασίας του κυκλικού μεταποιητικού τομέα.

Οι χώρες με μεγαλύτερες αυξήσεις στο ποσοστό ανεργίας τείνουν να έχουν λιγότερο συχνές υφέσεις—συμπεριλαμβανομένου του Ηνωμένου Βασιλείου, της Ολλανδίας και της Σουηδίας.

Αντίθετα, χώρες με μικρότερες αυξήσεις στο ποσοστό ανεργίας τείνουν να έχουν συχνότερες ύφεση, όπως η Γερμανία, η Ιταλία και η Ιαπωνία. Η κατανομή της μεταβολής του ποσοστού ανεργίας κατά τη διάρκεια της ύφεσης δείχνει μια ελαφρά κλίση προς πιο σοβαρές υφέσεις.

Στη συνέχεια, η Goldman συνοψίζει τους προγνωστικούς παράγοντες της σοβαρότητας της ύφεσης εστιάζοντας σε μεταβλητές που έχουν μακρά ιστορία: διαπιστώνει ότι η οικονομική υπερθέρμανση – αύξηση του κόστους εργασίας ανά μονάδα προϊόντος και υψηλός πληθωρισμός πυρήνα – και οι μεγάλες σωρευτικές αυξήσεις στο επιτόκιο πολιτικής συχνά προηγούνται σοβαρών υφέσεων.

Αντίθετα, τα μεγάλα χρηματοοικονομικά πλεονάσματα του ιδιωτικού τομέα συχνά προοιωνίζονται λιγότερο σοβαρές ύφεση.

Σε όλες τις προηγμένες οικονομίες, η αύξηση του κόστους εργασίας ανά μονάδα προϊόντος, ο βασικός πληθωρισμός και η αναμενόμενη συνολική αύξηση του επιτοκίου πολιτικής κυμαίνονται γενικά σε επίπεδα παρόμοια με την περίοδο της τυπικής ύφεσης μιας προηγμένης οικονομίας, με μεγαλύτερη υπερθέρμανση στις ΗΠΑ, το Ηνωμένο Βασίλειο και τον Καναδά και λιγότερο στην Ιαπωνία και στην ευρωζώνη.

Αντίθετα, το χρηματοοικονομικό ισοζύγιο του ιδιωτικού τομέα ήταν πολύ υψηλότερο από ό,τι πριν από την τυπική ύφεση στις προηγμένες οικονομίες.

Σύμφωνα με την Goldman, από την απαισιόδοξη πλευρά, τα αυξημένα μέτρα οικονομικής υπερθέρμανσης δείχνουν υψηλότερο από το συνηθισμένο κίνδυνο σοβαρής ύφεσης.

Από την αισιόδοξη πλευρά, οι αναλυτές στρατηγικής της τράπεζας προτείνουν ότι το μεγάλο πλεόνασμα του ιδιωτικού τομέα δείχνει μια ρηχή ύφεση.

Από την απαισιόδοξη πλευρά, η απάντηση της νομισματικής και δημοσιονομικής πολιτικής μπορεί να είναι πιο περιορισμένη από ό,τι συνήθως, επειδή τα επιτόκια πολιτικής παραμένουν κοντά στο πραγματικό κατώτερο όριο, ενώ τόσο οι ισολογισμοί των κεντρικών τραπεζών όσο και τα επίπεδα του δημόσιου χρέους είναι πολύ μεγάλα σε ιστορικά πρότυπα.

Επιπλέον, η έκθεση στον πόλεμο στην Ουκρανία και ο κίνδυνος ελλείψεων στον ενεργειακό εφοδιασμό διαμορφώνουν μια σχετικά αρνητική άποψη για τη Γερμανία και την Ιταλία, ειδικά με την πιθανότητα διακοπής λειτουργίας του φυσικού αερίου το χειμώνα.

Περαιτέρω βουτιά 22% για S&P “και πάτο” στις 3.000 μονάδες;

Από την άλλη, νέα, μεγάλη πτώση στον S&P 500 «βλέπει» με πρόσφατο ενημερωτικό της σημείωμα η αμερικανική τράπεζα Morgan Stanley. Σύμφωνα με όσα αναφέρει, η βουτιά στον δείκτη βαρόμετρο του αμερικανικού χρηματιστηρίου θα αγγίξει το -22% ή τις 3.000 μονάδες.

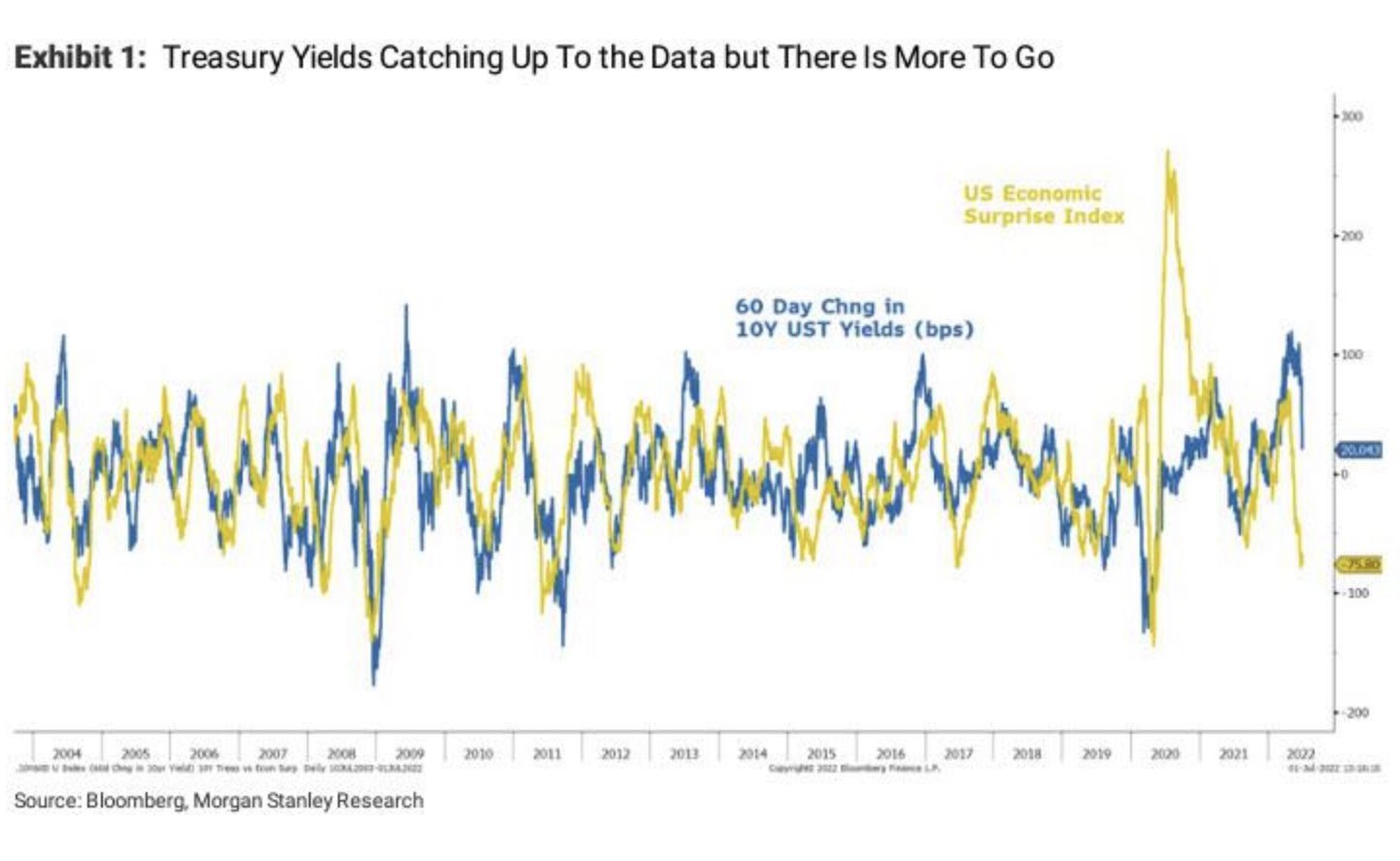

Ειδικότερα, δύο εβδομάδες αφότου ο επικεφαλής αναλυτής της τράπεζας Wilson προέβλεψε σωστά ότι η bear market θα τελειώσει όταν αρχίσει επίσημα η ύφεση (η οποία γνωρίζουμε ότι ανεπίσημα αυτή τη στιγμή έχει ξεκινήσει), εξετάζει τα επιτόκια και γράφει ότι θα μειωθούν, παρά την ανησυχία για τον πληθωρισμό και την άνευ όρων δέσμευση της Fed να τον τιθασεύσει.

Από τη μία, οι μετοχές ενδέχεται να αυξηθούν καθώς τα χαμηλότερα επιτόκια παρέχουν ένα μαξιλάρι ασφαλείας και αποτελούν σήμα ότι η Fed μπορεί να χαλαρώσει την πολιτική της εάν οι πληθωριστικές πιέσεις επιβραδυνθούν το β’ εξάμηνο του ’22.

Από την άλλη, οι μετοχές θα μπορούσαν να δοκιμάσουν νέα χαμηλά, καθώς οι μειωμένες αποδόσεις αντικατοπτρίζουν την αυξανόμενη ανησυχία για την ανάπτυξη – μια δυναμική που θα αντανακλάται στα υψηλότερα ERPs (Equity Risk Premium).

Και η αλήθεια φαίνεται, κατά τη Morgan Stanley, να βρίσκεται κάπου στη μέση… που σημαίνει ότι η αγορά μετοχών μπορεί να μην είναι ακόμη σίγουρη τι θα γίνει αν τα επιτόκια μειωθούν.

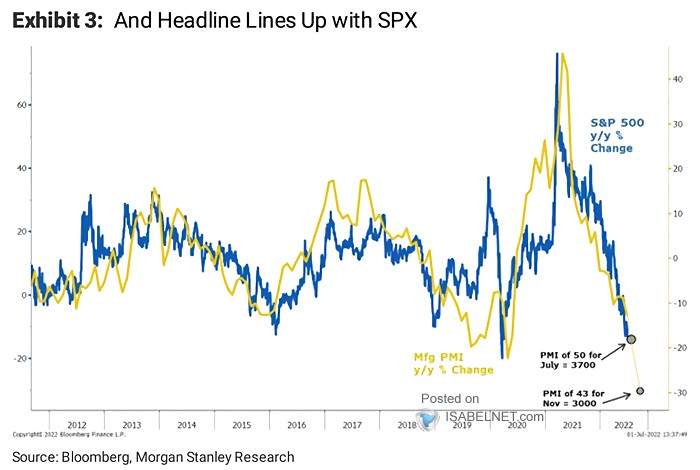

Σημαντικός δείκτης για την πορεία του αμερικανικού χρηματιστηρίου, λέει ο Wilson, είναι ο ΙSM (PMI – μεταποίηση), στον οποίο αποτυπώνεται μια προϋφεσιακή καταστροφή.

Όπως σημειώνεται, αυτή η έρευνα είναι σημαντική επειδή έχει ισχυρή σχέση με τον S&P 500…

Επιπλέον, ο S&P 500 διαπραγματεύεται ακριβώς εκεί που υπονοεί ο δείκτης PMI.

Το ερώτημα είναι αν ολοκληρώθηκε η πτώση.

Βάσει των ιστορικών δεδομένων, ο Wilson καταλήγει στο συμπέρασμα ότι, «αν πρόκειται να καταλήξουμε σε ύφεση (η αρκετή μας περίπτωση), είναι πολύ πιθανό ο PMI να πέσει τελικά στις 40 μονάδες».

Και αν κάποιος επικαλύψει αυτό το αποτέλεσμα στο διάγραμμα S&P 500 έναντι του PMI, υποδηλώνει ότι θα μπορούσαμε να φτάσουμε τις 3.000 μονάδες στα τέλη του τρέχοντος έτους – εφόσον υπάρξει ύφεση…

Τέλος, ο Wilson προειδοποιεί ξανά ότι τα κέρδη παραμένουν πολύ υψηλά ακόμη και για soft landing σενάριο.

Όπως λέει, τα κέρδη ανά μετοχή (EPS) θα πρέπει να μειωθούν στα 225-230 δολ. τα επόμενα τρίμηνα. Με αυτό το σενάριο οδηγό, τοποθετεί την τιμή στόχο για τον S&P 500 στις 3.400-3.500 μονάδες ή -10% από τρέχοντα επίπεδα…

Σε κάθε περίπτωση, το συμπέρασμα του Wilson είναι ότι βρισκόμαστε σταθερά στη μέση της οικονομικής επιβράδυνσης που περιμέναμε δηλαδή, «τον πάγο». Πάντως, η αλήθεια είναι πως οι επενδυτές θα συνεχίσουν να λαμβάνουν αντικρουόμενα μηνύματα…

Η Ουκρανία γίνεται το τέλειο άλλοθι για τη φτωχοποίηση της Δύσης

Είναι αργά να αποφευχθεί το κραχ, είτε αυξηθούν τα επιτόκια είτε όχι