Για μεγάλη διόρθωση στις αγορές κάνει λόγο με ανάλυσή της η επενδυτική εταιρεία Stifel, που αναφέρει ότι ο δείκτης βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 θα πέσει στις 4.000 μονάδες (πτώση 15% από τα τρέχοντα επίπεδα, δηλαδή τις 4.680 μονάδες), το α’ τρίμηνο του 2022.

Ειδικότερα, οι μετοχές μπορεί να εκτοξευθούν σε νέα ύψη κατά τη διάρκεια του 2022-’23, μετά τα κραχ του 1929 και του 2000, χάρη στη χαλαρή πολιτική της Federal Reserve.

Πρώτα, όμως, θα υπάρξει μια «ουσιαστική» διόρθωση στις αρχές του 2022. Σε αυτό το πλαίσιο, ο δείκτης S&P 500 θα μπορούσε να «διορθώσει» στις 4.000 μονάδες το α’ τρίμηνο του 2022. Σημειώνεται πως μια πτώση στις 4.000 μονάδες θα αντιστοιχούσε σε μια διολίσθηση -15% από το πρόσφατο επίπεδο των 4.680 μονάδων.

Η Stifel έχει κρούσει εδώ και καιρό τον κώδωνα του κινδύνου, επισημαίνοντας μια σειρά από πιθανούς καταλύτες που μπορεί να προκαλέσουν μια «διόρθωση».

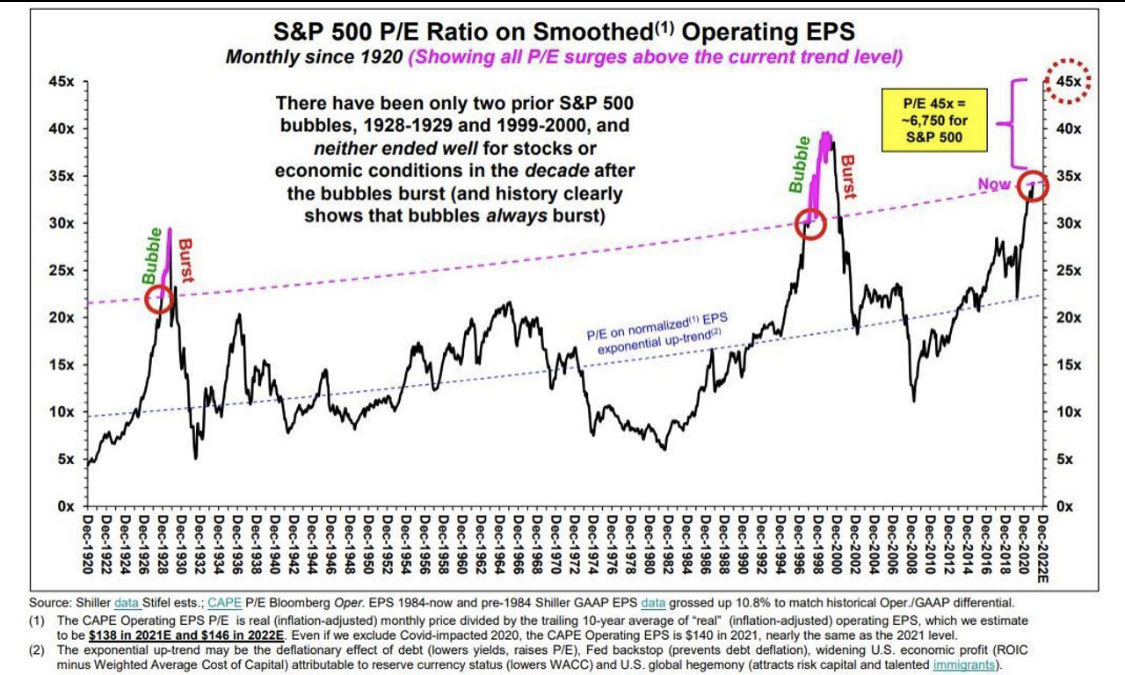

Πρώτον, οι αποτιμήσεις των μετοχών είναι αρκετά υψηλές.

Δεύτερον, η επιβράδυνση της ταχύτητας κυκλοφορίας του χρήματος καθώς αυξάνεται το δολάριο θα περιορίσει τη ρευστότητα.

Και τρίτον, η προηγούμενη νομισματική σύσφιξη της Κίνας θα αποδυναμώσει την παγκόσμια ανάπτυξη με υστέρηση το πρώτο εξάμηνο του επόμενου έτους.

Σημειώνεται ότι πριν λίγο καιρό είχε κάνει εκτίμηση για 3.800 μονάδες.

Πρώτα φούσκα, μετά ράλι

Αργότερα το 2022 και το 2023, πιθανή νέα νομισματική χαλάρωση της Ομοσπονδιακής Τράπεζας των ΗΠΑ θα μπορούσε να προκαλέσει φούσκα στις μετοχές, εκτινάσσοντας τον S&P 500 στις 6.750 μονάδες και τον Nasdaq Composite στις 25.000, ή 60% πάνω από το πρόσφατο επίπεδο των 15.589.

«Τα τελευταία 225 χρόνια, ο λαϊκισμός (τον οποίο φαινομενικά ασπάζεται η Fed και το Υπουργείο Οικονομικών) οδηγεί σε κακές επιλογές και ακόμη χειρότερα αποτελέσματα», είπαν οι αναλυτές, αναφερόμενοι στα δημοσιονομικά και νομισματικά μέτρα που λαμβάνονται, προσθέτοντας:

«Η μείωση των επιτοκίων μπορεί και πάλι να δημιουργήσει μια φούσκα που θα σκάσει, …ακολουθούμενη από μια χαμένη δεκαετία».

Μια διόρθωση είναι φυσιολογική πριν από μια τελική φούσκα, είπαν. Για παράδειγμα, ο S&P 500 έπεσε 19% το τρίτο τρίμηνο του 1998 πριν από τη φούσκα των μετοχών τεχνολογίας του 1999-2000.

Αυτή η φούσκα προκλήθηκε από τη «σύσφιξη της Fed που έφθασε αργά», είπαν οι αναλυτές.

Ο μόνος τρόπος για να αποφευχθεί μια τέτοια φούσκα θα ήταν να λάβει υπόψη της η Fed τη δική της έκθεση χρηματοπιστωτικής σταθερότητας, μέσω της οποίας προειδοποίησε για αυξημένη διάθεση ανάληψης ρίσκου στις τάξεις των μικρομετόχων και υψηλές αποτιμήσεις σε μετοχές και ακίνητα, ακολουθώντας ταυτόχρονα πολιτική σύσφιξης.

«Παρ’ όλα αυτά, η πολιτική καθυστερεί και να εμφανιστεί φούσκα στα P/E [τιμών-κερδών] το 2022-2023» αναφέρει η Stifel, καταλήγοντας:

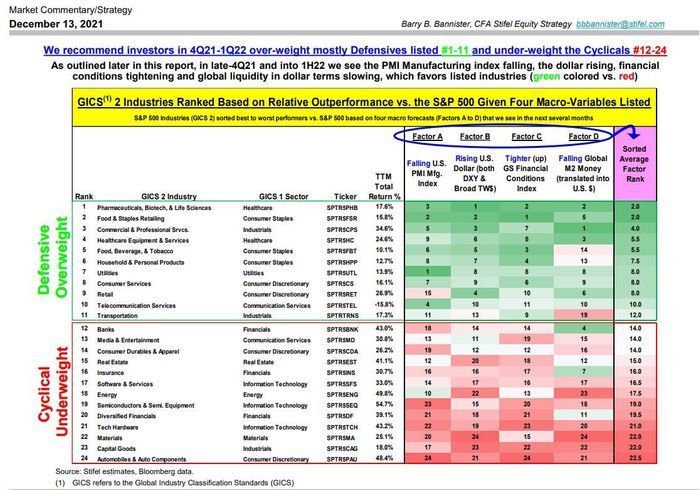

Εάν τόσο ο S&P 500 όσο και τα εμπορεύματα εξασθενήσουν ταυτόχρονα -λόγω του ισχυρού δολαρίου, της επιβράδυνσης της ανάπτυξης στην Κίνα, των σημάτων εξόδου της Fed και της λιγότερης ρευστότητας- οι επενδυτές θα καταφύγουν σε αμυντικές τοποθετήσεις.

Έτσι, η υγειονομική περίθαλψη, τα βασικά καταναλωτικά είδη, οι επιχειρήσεις κοινής ωφέλειας και οι τηλεπικοινωνίες είναι ασφαλή σημεία, προς το παρόν.