Η αγαπημένη ριψοκίνδυνη αγορά της Ευρώπης, τα ιταλικά ομόλογα, μας δίνει μια πρώτη γεύση για το τι θα ακολουθήσει αν και όταν τελειώσει το φθηνό χρήμα της ποσοτικής χαλάρωσης.

Το “όταν” το λένε οι τραπεζίτες, το “αν” το προσθέτουμε εμείς, διότι τη δόξα πολλοί εμίσησαν, το QE ουδείς, και έχουν ήδη αποδείξει μετά από αμέτρητα ψέματα και δήθεν τέλος των προγραμμάτων εδώ και μια δεκαετία, πως οι κεντρικές τράπεζες δε θα αποχωριστούν τόσο εύκολα το πιο εθιστικό (και καταστροφικό) εργαλείο νομισματικής πολιτικής που επινοήθηκε ποτέ.

Οι επενδυτές λοιπόν παίρνουν μια πρόγευση από τις έντονες διακυμάνσεις τελευταία στα ευρωομόλογα για το τι διακυβεύεται εάν η Ευρωπαϊκή Κεντρική Τράπεζα λάβει λανθασμένες αποφάσεις κατά την απόσυρση της χαλαρής νομισματικής πολιτικής, σύμφωνα με δημοσίευμα του Bloomberg.

Τα στοιχήματα

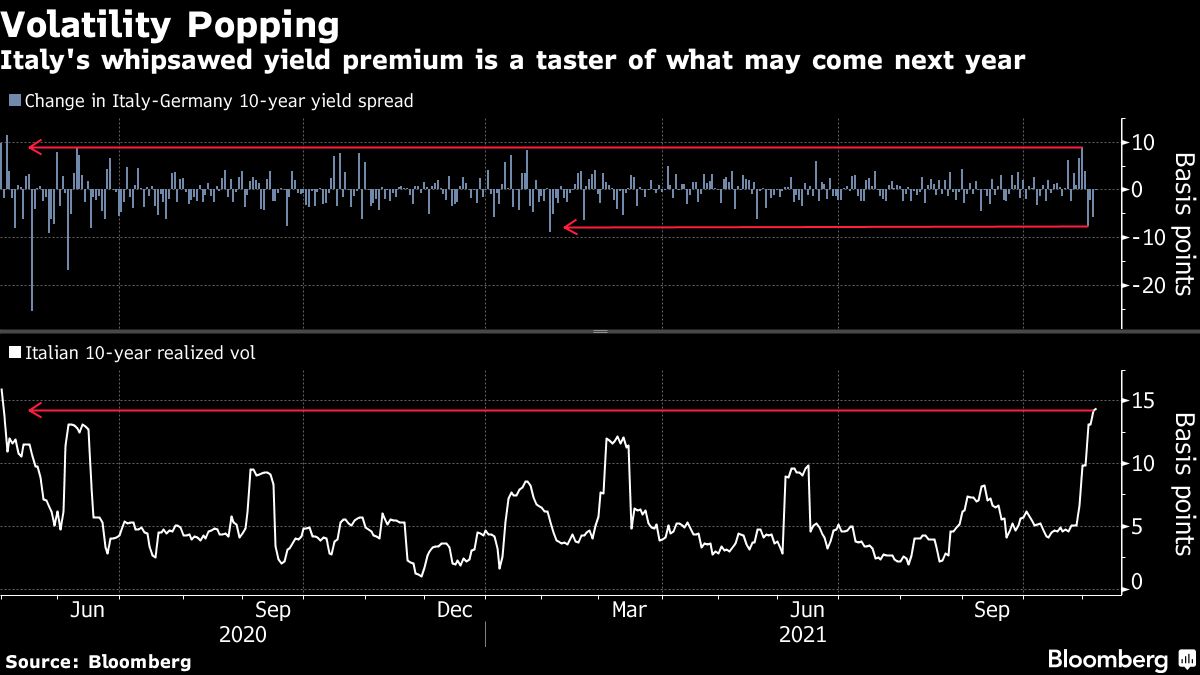

Η αστάθεια στις αποδόσεις των 10ετών ομολόγων της Ιταλίας εκτινάχθηκε στο υψηλότερο επίπεδο από τον Απρίλιο του 2020 την περασμένη εβδομάδα, αφού η Κριστίν Λαγκάρντ έκανε μία άτολμη προσπάθεια να πείσει τις αγορές για το λάθος τους να στοιχηματίζουν αύξηση των επιτοκίων το 2022.

Το ασφάλιστρο κινδύνου των ιταλικών έναντι των γερμανικών ομολόγων — ένα βασικό βαρόμετρο της διάθεσης για κινδύνους στην ευρωζώνη — εκτινάχθηκε επίσης σε υψηλό έτους, για να υποχωρήσει στο υψηλό των τελευταίων εννέα μηνών.

Πίσω απο BoE και Fed

Οι ενδείξεις αυτές δείχνουν πόσο ακόμη και οι τράπεζες που έχουν τεθεί υπέρ εμφανώς υπέρ της πολιτικής των «περιστέρων» δεν πείθουν της αγορ΄που έχουν προεξοφλήσει τελος της ιδιατερα διευκολυντη΄ς πολιτικές.

Οι προβλέψεις της ΕΚΤ — έχει υιοθετήσει μια πολύ σταδιακή πορεία προς υψηλότερα επιτόκια — την αφήνουν πολύ πίσω από την Τράπεζα της Αγγλίας (BoE) και την Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed), η οποία πρόκειται να αρχίσει να μειώνει τις αγορές ομολόγων αυτόν τον μήνα.

Ωστόσο, με το πανδημικό της πρόγραμμα αγοράς ομολόγων που ολοκληρώνεται τον Μάρτιο και οι επενδυτές αναζητούν σαφήνεια σχετικά με το εύρος οποιωνδήποτε μελλοντικών αγορών, η αγορά φαίνεται να μην πείθεται.

Το ιταλικό χρέος επωφελήθηκε τα μάλλοα από τις αγοράς ομολόγων από την ΕΚΤ ύψους 1,85 τρισεκατομμυρίων ευρώ του προγράμματος PEPP (2,14 τρισεκατομμύρια δολάρια), οδηγώντας την απόδοση των 10ετών ομολόγων της χώρας σε ιστορικό χαμηλό νωρίτερα φέτος.

Tο τέλος του PEPP και το ιταλικό χρέος

«Η πραγματικότητα είναι ότι οδεύουμε προς το τέλος του προγράμματος αγοράς έκτακτης ανάγκης της πανδημίας και μια πολύ δύσκολη συμφωνία για το τι να κάνουμε με τις αγορές περιουσιακών στοιχείων στη συνέχεια», δήλωσε ο James Athey, διευθυντής επενδύσεων στην abrdn plc.

Το ιταλικό χρέος «θα βρίσκεται όλο και περισσότερο στο έλεος των γνήσιων δυνάμεων της αγοράς».

Το spead των ιταλικών ομολογων της Ιταλίας τείνει να είναι το πιο ευαίσθητο και ευμετάβλητο όσον αφορά τον επενδυτικό κίνδυνο στις αλλαγές του οικονομικού κλίματος και της πολιτικής της ΕΚΤ, δεδομένων των τεράστιων επιπέδων χρέους της Ρώμης.

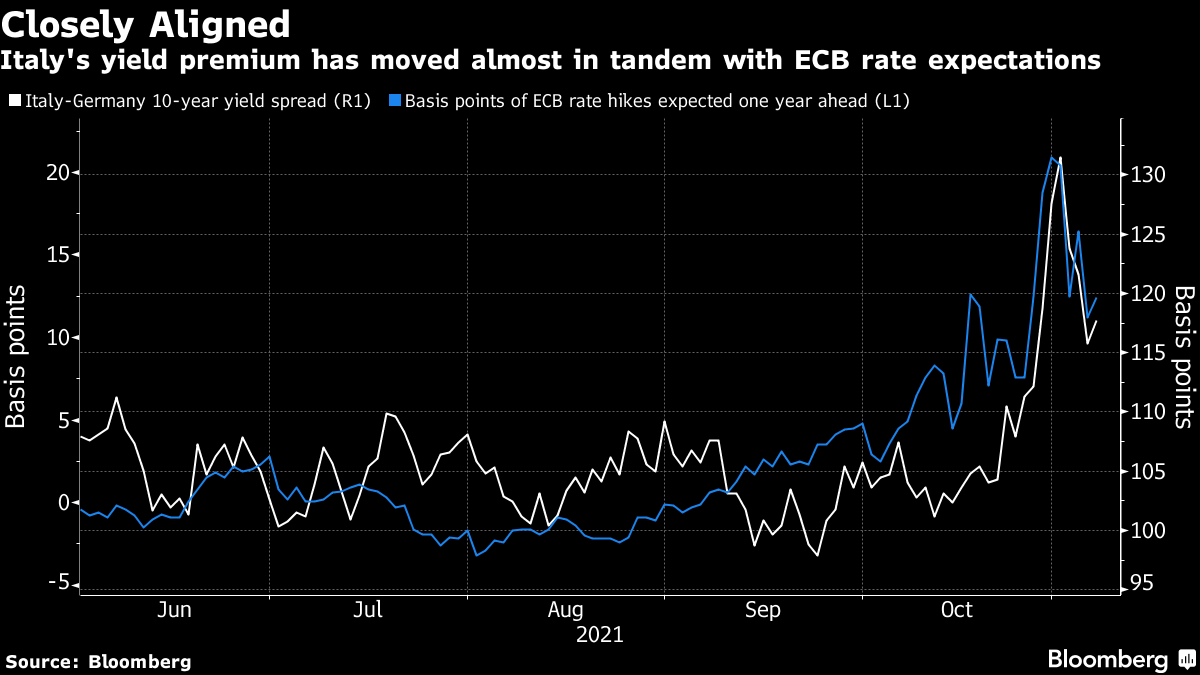

Οι αγορές χρήματος αύξησαν τα στοιχήματα για σύσφιξη της νομισματικής πολιτικής στον απόηχο της απόφασης της ΕΚΤ τον Οκτώβριο, αφού η Lagarde απέτυχε να παράσχει επαρκή διαβεβαίωση ότι το κόστος δανεισμού θα διατηρηθεί στο μείον 0,5%, ένα ιστορικό χαμηλό.

Παγιδευμένες οι κεντρικές τράπεζες

Η πορεία του ασφάλιστρου απόδοσης των ομολόγων της Ιταλίας είναι στενά ευθυγραμμισμένη με το κόστος δανεισμού της χώρας, επειδή η ΕΚΤ έχει διακοινώσεότι δεν θα αυξήσει τα επιτόκια μέχρι να ολοκληρωθεί το πρόγραμμα αγοράς ομολόγων.

Η πανδημία ώθησε το ασφάλιστρο απόδοσης για το ομόλογο της Ιταλίας πάνω από τις 320 μονάδες βάσης σε υψηλό 16 μηνών.

Η αγορά ομολόγων της ΕΚΤ πέτυχε να μειώσει αυτό το spread σε χαμηλό έξι ετών. Μετά τη λήξη του PEPP τον Μάρτιο, η κεντρική τράπεζα θα αγοράζει χρέος 20 δισεκατομμυρίων ευρώ το μήνα, σύμφωνα με τον σχεδιασμό της ΕΚΤ.

«Οι κεντρικές τράπεζες είναι παγιδευμένες», δήλωσε η Althea Spinozzi, στρατηγικός αναλυτής επενδύσεων σταθερού εισοδήματος στη Saxo Bank A/S. «Οποιαδήποτε πορεία για το ύψος των επιτοκίων αποφασίσουν να επιλέξουν θα οδηγήσει σε μεγαλύτερη μεταβλητότητα».

Επιμένουν οι τραπεζίτες: «Σπάνιος και προσωρινός ο πληθωρισμός»

Το σοκ του πληθωρισμού φέρνει ανατροπές σε μετοχές, crypto και χρυσό