Την περασμένη εβδομάδα, η πληθωριστική ανατιμολόγηση σε όλα τα περιουσιακά στοιχεία συνεχίστηκε με αυξανόμενη εστίαση στις αμερικανικές εκλογές, οδηγώντας σε διάχυση στην Ευρώπη, εξηγεί η Goldman Sachs.

«Οι αποδόσεις των δεκαετών ομολόγων των ΗΠΑ αυξήθηκαν στο 4,26% εν μέσω υψηλότερων πιθανοτήτων της αγοράς στοιχημάτων για νίκη του Τραμπ (ακόμη και αν οι δημοσκοπήσεις παραμένουν σφιχτές) και με καλύτερα αμερικανικά στοιχεία.

Μετά την ισχυρή έκθεση του Σεπτεμβρίου, οι αγορές θα παρακολουθούν στενά τα στοιχεία για τα επιδόματα ανεργίας αυτή την εβδομάδα (το οποίο ενδέχεται να είναι πιο αδύναμο λόγω των επιπτώσεων του τυφώνα/απεργίας), καθώς και τον πυρήνα του πληθωρισμού.

Στην Ευρωζώνη, οι πρόωροι δείκτες PMI βελτιώθηκαν οριακά στο 49,7 (κάτω από το consensus των οικονομολόγων) και η ΕΚΤ σηματοδότησε αυξανόμενες ανησυχίες για την ανάπτυξη μειώνοντας το όριο για μείωση κατά 50 μονάδες βάσης τον Δεκέμβριο», επισημαίνει ο οίκος.

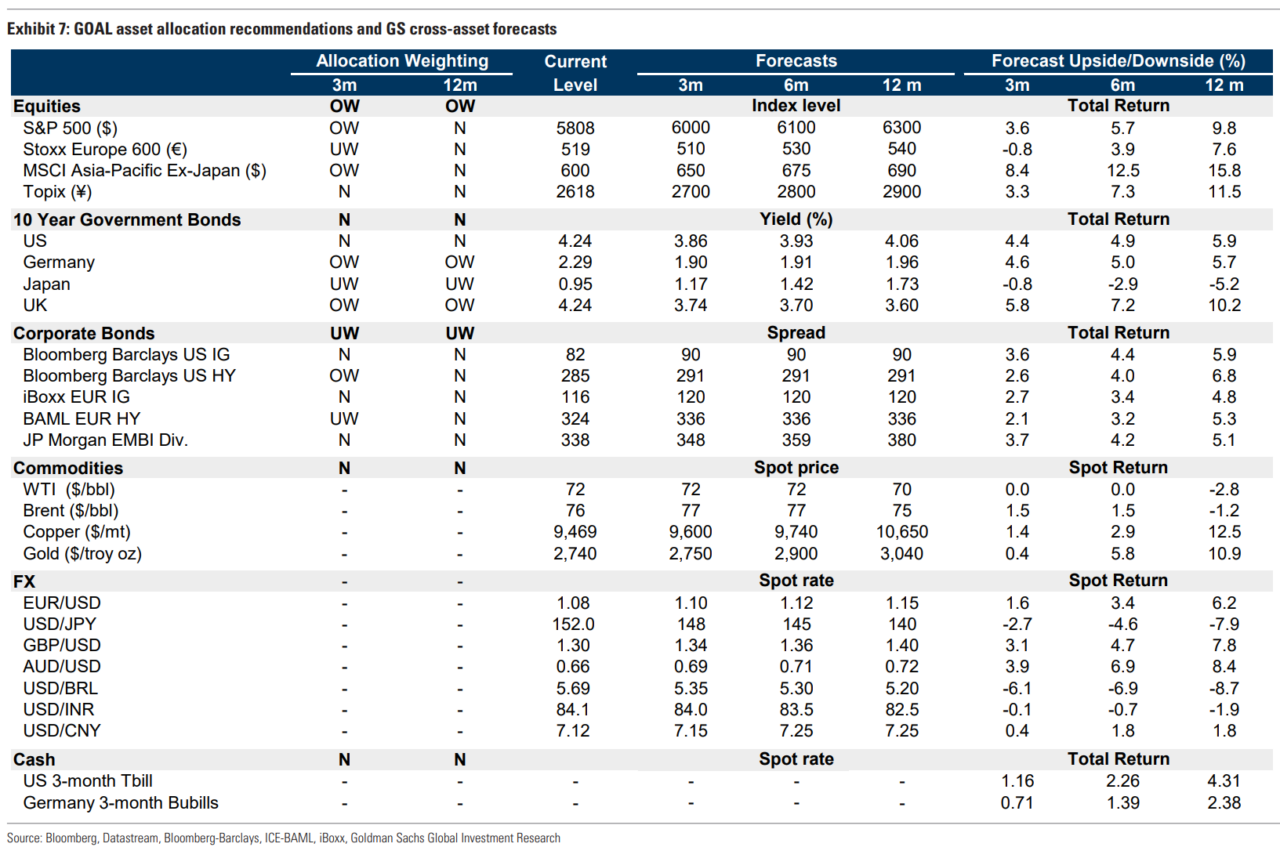

Η Goldman Sachs εκτιμά ότι ο βασικός χρηματιστηριακός δείκτης των αμερικανικών αγορών S&P 500 θα κινηθεί ανοδικά στις 6.000 μονάδες στο επόμενο τρίμηνο και τις 6.300 μονάδες το επόμενο δωδεκάμηνο με αποδόσεις +3,6% και +9,8%, αντίστοιχα.

Για την Ευρώπη και τον βασικό δείκτη Stoxx Europe 600, το συναίσθημα για μέχρι το τέλος τους έτους είναι αρνητικό και αναμένει πτώση της τάξεως του 1%, με τον δείκτη από τις 519 μονάδες να μειώνεται στις 510 μονάδες.

Για το επόμενο δωδεκάμηνο, επίσης, η απόδοση των ευρωπαϊκών μετοχών θα συνεχίσει να υποαποδίδει των αμερικανικών, με απόδοση +7,6%.

Οι μετοχές στην Ασία (πλην Ιαπωνίας) θα είναι οι πιο κερδισμένες τόσο βραχυπρόθεσμα, αλλά όσο και σε βάθος χρόνου με αποδόσεις +8,4% και +15,8%, αντίστοιχα.

Αναφορικά με τις αγορές ομολόγων, ο οίκος προβλέπει ότι το αμερικανικό δεκαετές ομόλογο θα διαμορφωθεί στα επίπεδα του 3,86% σε τρεις μήνες από 4,24% που είναι τρέχουσα απόδοση του.

Σε δώδεκα μήνες από τώρα, η απόδοση του δεν θα έχει μειωθεί σημαντικά την απόδοση στο 4,06%. Για το γερμανικό δεκαετές, η απόδοση θα μειωθεί από το 2,29% σε 1,96% σε δώδεκα μήνες από σήμερα.

Οι βασικές εκτιμήσεις για τα εμπορεύματα είναι ότι στο τέλος του έτους το πετρέλαιο θα είναι σχεδόν αμετάβλητο στα τρέχοντα επίπεδα των 76-77 δολαρίων ανά βαρέλι και ο χρυσός θα συνεχίσει να εκπλήσσει θετικά με συνέχεια στην ανοδική τροχιά του, προς τα 3.040 δολάρια ανά ουγγιά τον Οκτώβριο του 2025.

Η επενδυτική τράπεζα προβλέπει τη διολίσθηση του ευρωπαϊκού νομίσματος σε σχέση με το αμερικανικό τους επόμενους τρεις, έξι και δώδεκα μήνες κατά 2%, 3% και 6%.

«Είμαστε ελαφρώς υπέρ του κινδύνου στους ορίζοντες τριών μηνών και δώδεκα μηνών, με συστάσεις υπεραπόδοσης στις μετοχές (overweight), ουδέτερη στα ομόλογα, στα μετρητά και στα εμπορεύματα (neutral), συστάσεις υποαπόδοσης στα εταιρικά ομόλογα (underweight). Είμαστε πιο θετικοί για τις αμερικανικές και τις ασιατικές μετοχές, ουδέτεροι για την Ιαπωνία και αρνητικοί για την Ευρώπη για τον ορίζοντα των τριών μηνών και συνεχίζουμε να βλέπουμε οφέλη από τη διεθνή και κλαδική διαφοροποίηση για τον ορίζοντα των δώδεκα μηνών. Το Ηνωμένο Βασίλειο θα μπορούσε να είναι ένας τομέας διαφοροποίησης από τις αμερικανικές μετοχές τους επόμενους μήνες, επίσης με μικρότερη έκθεση στο παγκόσμιο εμπόριο. Οι στρατηγικοί μας αναλυτές έχουν σύσταση για αγορά των βρετανικών μετοχών και είναι σε θέση να αγοράσουν τον δείκτη FTSE 250. Η ομάδα μας σχετικά με το καλάθι νομισμάτων παραμένει επίσης ανοδική για τη στερλίνα και συνιστά μια short θέση στην ισοτιμία EUR/GBP», καταλήγει ο οίκος.

Διαβάστε ακόμη:

- Η πλάστιγγα για τον Πρόεδρο της Δημοκρατίας έχει γύρει – Ο Στουρνάρας πρώτος υποψήφιος

- Σε τι εξυπηρετεί η τοποθέτηση 3 υποδιοικητών κάτω από τον Διοικητή της ΑΑΔΕ;

- Ο «πιο ακριβής οικονομολόγος του κόσμου» προβλέπει ποιος θα κερδίσει τις εκλογές στις ΗΠΑ

- Intrakat: Αλλάζει και γίνεται AKTOR – Νέα εποχή με πέντε θυγατρικές και κύκλο εργασιών στα 3,2 δισ.